本文來自格隆匯專欄:中金研究 作者: 中金固收研究團隊

一、旅遊信息整理

【2023年中秋節、國慶節假期國內旅遊出遊8.26億人次,國內旅遊收入7534.3億元】

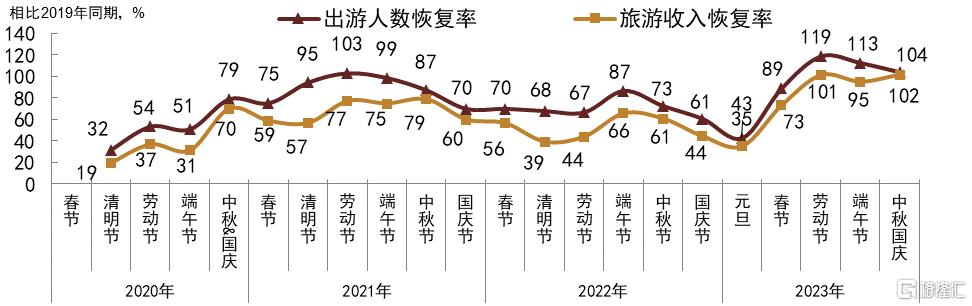

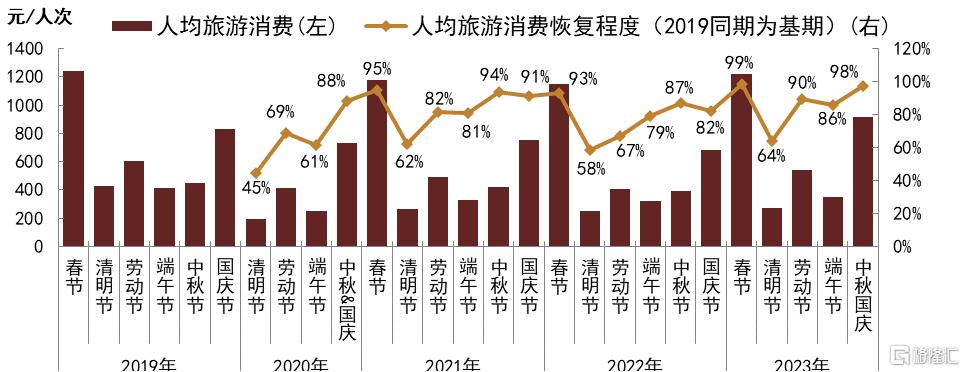

2023年中秋節、國慶節假期,文化和旅遊行業恢復勢頭強勁,全國假日市場平穩有序。經文化和旅遊部數據中心測算,中秋節、國慶節假期8天,國內旅遊出遊人數8.26億人次,按可比口徑同比增長71.3%,按可比口徑較2019年增長4.1%;實現國內旅遊收入7534.3億元,按可比口徑同比增長129.5%,按可比口徑較2019年增長1.5%。據我們測算,2023 年中秋國慶8天假期人均旅遊消費約 912元/人次,恢復至 2019年同期的約98%。

圖表1:近年節假日旅遊消費情況

注:數據截至2023年10月6日 資料來源:文化和旅遊部,中金公司研究部

【8天長假上海迎客超2129萬,旅遊消費逾292億元,同比增29.70%】

據上海旅遊大數據監測,8天長假期間本市共接待遊客2129.67萬人次,主要旅遊景區景點累計接待遊客925萬人次,同比增長25%。海量遊客的到來,拉動了多個領域的消費。據上海銀聯統計測算,長假期間上海地區吃、住、行、遊、購、娛等全要素旅遊消費交易總金額為292.38億元,同比增長29.70%。同時,長假期間,本市星級飯店平均客房出租率為52.70%,同比增長4.5個百分點。央視新聞顯示,中秋國慶假日,上海文旅市場已基本恢復到2019年同期水平。

https://wallstreetcn.com/livenews/2549749

【假期前七天全國重點監測零售和餐飲企業銷售額同比增長9%】

據商務部消息,2023年中秋國慶假期,全國消費市場人氣旺、活力足,銷售平穩較快增長,綠色、健康、智能類商品銷售明顯增長,個性特色、互動體驗型服務消費持續升温,生活必需品市場供應充足、價格總體平穩。據商務部商務大數據監測,假期前七天,全國重點監測零售和餐飲企業銷售額同比增長9%。

【攜程:“十一”旅遊數質並重,旅遊訂單同比增長近2倍】

攜程發佈《中秋國慶旅遊總結報吿》。報吿顯示,“十一”假期,國內旅遊訂單同比增長近2倍,較“五一”增長1成;出境遊同比增長8倍多。報吿強調,相比發展數量,旅遊業發展質量更值得關注。今年“十一”,各地創新旅遊消費場景、豐富旅遊產品供給,跟團遊、私家團、自駕遊、鄉村遊、紅色旅遊、周邊遊等多點開花,出境遊、文旅融合項目也大幅增長。尤其“十一”期間,新出台的利好政策,使得旅遊行業高質量發展更值得期待。

https://wallstreetcn.com/livenews/2549720

【飛豬:國際機票預訂人次創年內峯值】

10月6日,飛豬發佈《2023中秋國慶假期出遊快報》,數據顯示,今年“十一”期間國內酒店、機票等履約規模大幅超越2019年同期。租車自駕熱度顯著上升,國內租車預訂量較2019年勁增超4.6倍。出境遊迎來新一波復甦勢能。“十一”假期前一個月,飛豬簽證辦理服務的履約規模較今年“五一”前一個月,增長70%以上;“十一”期間,國際機票預訂人次創年內峯值。

【中秋國慶假期,經港珠澳大橋出入境客流車流創新高】

據港珠澳大橋邊檢站統計,9月29日至10月6日16時30分,經港珠澳大橋珠海公路口岸出入境的旅客超過50萬人次,出入境車輛總數居全國口岸首位,超過9萬輛次,較2019年同期分別增長140%和300%,均處於歷史同期最高水平。其中,“澳車北上”“港車北上”成為口岸通關主力,“雙節”期間經珠海公路口岸出入境港澳單牌車超過4.6萬輛次,環比增加60%。在港澳單牌車帶動下,10月2日,口岸單日通關車輛首次突破1.4萬輛次,刷新港珠澳大橋通車以來歷史最高紀錄,客流超10.7萬人次,創近四年新高。

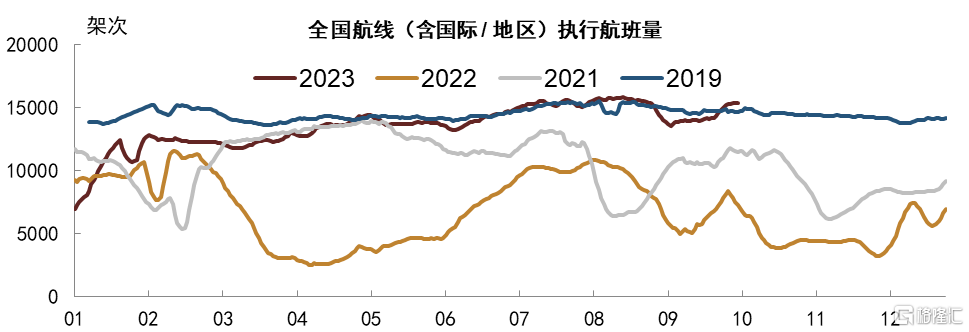

【中秋國慶假期全國航線執行航班量超過2019年同期】

根據航班管家披露的全國航線(含國際/地區)執行航班量數據,2023年中秋國慶假期前7天日均執行航班量近15323架次,約為2019年國慶7天假期日均執行航班量的104%。

圖表2:全國航線(含國際/地區)執行航班量與往年同期

注:數據截至2023年10月5日 資料來源:航班管家,中金公司研究部

二、消費信息整理

【2023國慶檔新片總票房破28億元】

據貓眼專業版數據,截至10月6日16時21分,2023年國慶檔新片票房榜(含點映及預售)破28億元,《堅如磐石》《前任4:英年早婚》《志願軍:雄兵出擊》分列國慶檔新片票房榜前三。

圖表3:部分節假日電影票房情況

注:數據截至2023年10月6日16時21分 資料來源:貓眼,中金公司研究部

【假期各地重點商圈客流量同比增長164%】

央視新聞報道,假期前七天,全國示範步行街客流量同比增長94.7%,36個大中城市重點商圈客流量同比增長164%。

商務部重點監測零售企業糧油食品、飲料、金銀珠寶、通信器材銷售額同比增長10%以上,汽車、化粧品銷售額同比增長7%左右。一些電商平台新風空調、節能熱水器、智能掃地機等產品銷量同比增長1倍以上,部分家居賣場智能及定製家居產品熱銷。

商務部重點監測餐飲企業銷售額同比增長近兩成,重慶、杭州、武漢同比分別增長30.3%、19.3%和16.3%,團圓家宴、親朋聚餐、婚慶喜宴等成為餐飲消費熱點。杭州亞運會、中國網球公開賽、上海網球大師賽等體育賽事吸引眾多體育愛好者觀賽。

【中國銀聯:銀聯網絡住宿、交通交易增幅居前】

中國銀聯數據顯示,今年中秋國慶假期前七天銀聯網絡交易活躍,從日均交易金額看,住宿行業同比增長約50%,交通行業同比增長20%,影視娛樂行業同比增長超過10%。此外,中秋國慶假期前七天,境內遊客使用銀聯卡在境外商户刷卡日均交易金額較去年同期增長超過1.3倍。餐飲、免税店、百貨商場等場景增幅居前。

【蘇寧易購:中秋國慶客流較五一上升,家電家裝煥新訂單同比增122%】

據蘇寧易購發佈的2023中秋國慶“家消費”趨勢觀察數據顯示,9月28日至10月6日,蘇寧易購全國門店客流和今年五一相比有所上升,家電家裝局改煥新訂單量同比增長122%。其中廚房、陽台場景煥新佔比六成,帶動集成灶、煙灶套裝銷量同比增長超100%,洗烘套裝銷量同比增長85%。洗地機、掃地機器人等智能清潔機器人訂單量同比增長83%。假期置家消費呈現整家定製、買大追新、綠色健康、送裝提速等趨勢,適老換新、新婚置家、帶娃養寵、悦己獨居等生活場景功能延伸,也正催動新需求增長。

https://wallstreetcn.com/livenews/2549683

【上海:節日市場人氣旺,線上線下消費支付金額763.1億元】

央視新聞報道,據消費大數據監測顯示,節日期間(2023年9月28日至10月5日),上海線下消費支付金額449.2億元。其中,電子產品、百貨、文體用品、便利店等,分別同比2022年同期增長103.8%、57.3%、26.4%和17.8%。線上消費實物零售金額313.9億元。節日期間,35個重點商圈進店線下客流總量達到3789萬人次,同比2022年同期增長34.6%,同比2019年同期增長19.8%。消費金額排名前三商圈分別為南京西路、陸家嘴和南京東路商圈。外來消費發生消費金額為163億元,消費次數為1804萬人次,分別同比2022年同期增長18.0%和30.0%。其中,江蘇、廣東、浙江等地來滬消費佔外來消費比重較高,消費人次合計佔比32.9%。

三、經濟數據及政策

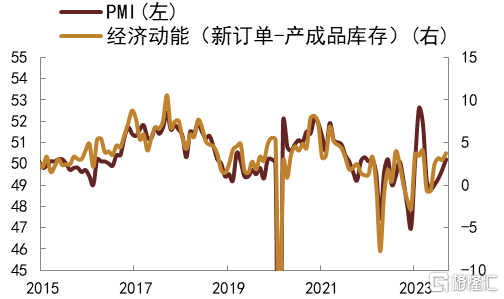

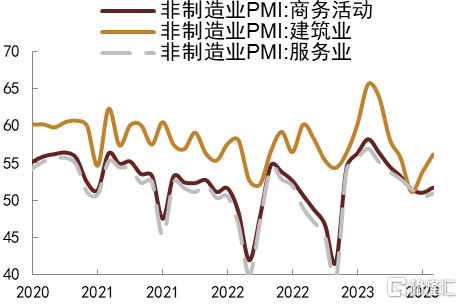

【中國9月官方製造業PMI重返擴張區間,非製造業PMI回升至51.7】

國家統計局公佈數據:9月份,中國製造業PMI較上月上升0.5至50.2,為連續第四個月回升,重返擴張區間,製造業景氣水平進一步改善;非製造業PMI較上月上升0.7至51.7,繼續高於臨界點;綜合PMI為52,較上月上升0.7,繼續保持在擴張區間。

圖表4: 中國官方製造業PMI各分項變動情況

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

圖表5: 中國官方PMI走勢

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

【9月財新中國製造業PMI錄得50.6,較8月微降0.4個百分點】

中國9月財新制造業PMI為50.6,較8月微降0.4個百分點,近五個月來第四次處於榮枯線上方,顯示製造業景氣度持續恢復;製造業就業在8月顯著改善後,9月再次下降,過去七個月內第六次位於收縮區間。

【北京二手房掛牌量再創新高】

據中證報報道,近日,記者對北京地區二手房、新房市場進行實地調研發現,截至10月6日,北京二手房掛牌量再創新高,突破16.6萬套。認房不認貸政策推行一月有餘,新增掛牌量超過1.6萬套。部分二手房房價出現明顯下降,但整體仍保持平穩態勢。相比二手房,新房市場成交價格比較堅挺,除了個別即將清盤的樓盤外,降價促銷活動較少。值得注意的是,很多開發商加速清盤老項目的同時,開始準備新項目入市。

【“認房不認貸”實施首月,上海二手房交易量上升】

據央視財經報道,上海宣佈實施“認房不認貸”政策於10月1日滿月。數據顯示,8月份上海二手房成交13721套,新政實施後成交量上升明顯,9月1日-24日,上海二手房成交14964套,已經超過8月份的總和。房地產新政不僅拉動了上海二手房市場,新房市場在這個假期也十分活躍。雙節期間,上海29個新樓盤,共計7205套房源,進入開盤認籌階段。數據顯示,8月份上海新住宅成交5623套,成交均價為每平方米71244元,9月份截至24日,上海新住宅成交3976套,成交均價為每平方米60496元,房地產相關從業人員表示,“認房不認貸”政策將為上海新房市場釋放一波消費需求,有望在四季度持續拉動新房市場的消費。

【百強房企今年前9個月拿地總額同比下降17.9%】

據券商中國報道,9月,50家代表企業拿地總額環比下降24.0%,同比下降57.5%。1-9月,百強房企拿地總額同比下降17.9%,降幅擴大7.4個百分點。其中,國央企拿地金額佔比超六成。另外,前三季度300城住宅用地供求均縮量三成,新政後重點城市土拍升温尚不明顯。業內人士認為,四季度房企投資將繼續保持謹慎,退出三四線城市、聚焦一二線城市已成當下共識。從全國來看,在銷售尚未持續、實質性轉暖下,預計全國土地市場整體仍低温運行。

【9月百城新建住宅價格有所企穩,二手房價格普跌】

根據中國房地產指數系統百城價格指數對全國100個城市新建、二手住宅銷售市場及50個城市租賃市場的調查數據,2023年9月,百城新建住宅平均價格為16184元/平方米,環比由跌轉升,升幅為0.05%;同比跌幅收窄至0.10%,價格有所企穩。百城二手住宅平均價格為15556元/平方米,環比下跌0.44%,跌幅較8月擴大0.06個百分點,已連續17個月環比下跌;同比跌幅擴大至2.59%。

中秋國慶海外信息整理

一、美國

經濟數據

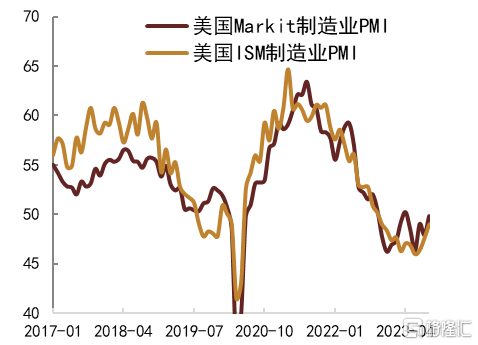

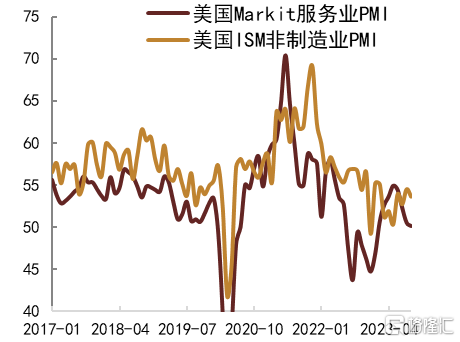

【美國9月製造業PMI收縮程度弱於預期,服務業PMI小幅回落】

美國9月Markit製造業PMI終值為49.8,市場預期48.9,前值48.9。9月ISM製造業PMI為49,市場預期47.7,前值47.6。

美國9月Markit服務業PMI終值為50.1,市場預期50.2,前值50.2;9月ISM非製造業PMI 53.6,市場預期53.6,前值54.5;綜合PMI終值為50.2,市場預期50.1,前值50.1。

圖表6: 美國製造業和服務業PMI

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

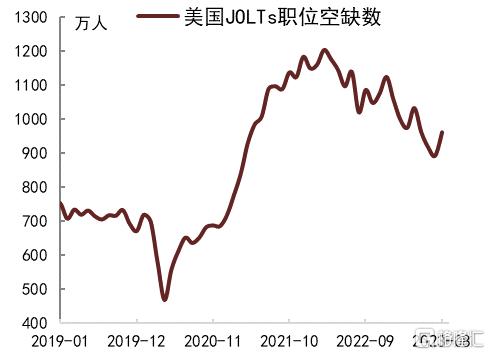

【美國8月職位空缺數意外增加,但9月ADP就業人數遜於市場預期】

美國8月JOLTs職位空缺961萬人,市場預期880萬人,前值修正為892萬人。

美國9月ADP就業人數增8.9萬人,為2021年1月以來最小增幅,市場預期增15.3萬人,前值增17.7萬人。具體來看,9月建築業就業人數增加1.6萬人,8月增加0.6萬人;製造業就業人數減少1.2萬人,8月增加1.2萬人;貿易/運輸/公用事業就業人數減少1.3萬人,8月增加4.5萬人;金融服務業就業人數增加1.7萬人,8月人數持平;專業/商業服務就業人數減少3.2萬人,8月增加1.5萬人。

圖表7: 美國就業市場運行情況

注:上圖數據截至2023年8月,下圖截至2023年9月 資料來源:Wind,中金公司研究部

【美國8月核心PCE物價指數和消費者支出有所降温】

美國8月核心PCE物價指數同比升3.9%,市場預期升3.9%,前值升4.2%;環比升0.1%,市場預期升0.2%,前值升0.2%;美國8月PCE物價指數同比升3.5%,市場預期升3.5%,前值升3.3%;環比升0.4%,市場預期升0.4%,前值升0.2%。

美國8月個人支出環比升0.4%,市場預期升0.4%,前值升0.8%;美國8月實際個人消費支出環比升0.1%,市場預期持平,前值升0.6%;美國8月個人收入環比升0.4%,市場預期升0.4%,前值升0.2%。

圖表8: 美國PCE物價走勢

注:數據截至截至2023年9月 資料來源:Wind,中金公司研究部

【其他數據】

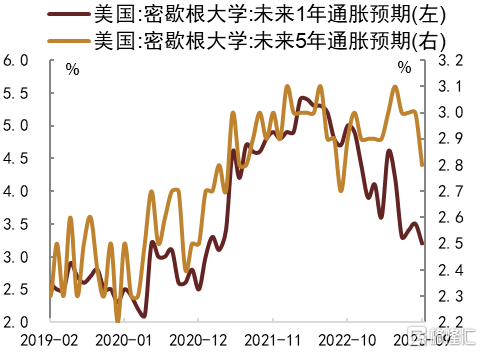

【9月美國消費者短期通脹預期降至2021年初以來的最低水平,消費者信心有所減弱】

9月份密歇根大學消費者調查數據終值顯示,消費者預計未來一年通脹率為3.2%,低於8月份調查時的3.5%;消費者預計未來五年通脹率為2.8%,創一年來最低水平。消費者信心指數從8月的69.5降至68.1。與上個月相比,受訪者對當前狀況的看法相對更加悲觀,對未來的預期有所改善。

圖表9:美國密歇根大學消費者調查情況

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

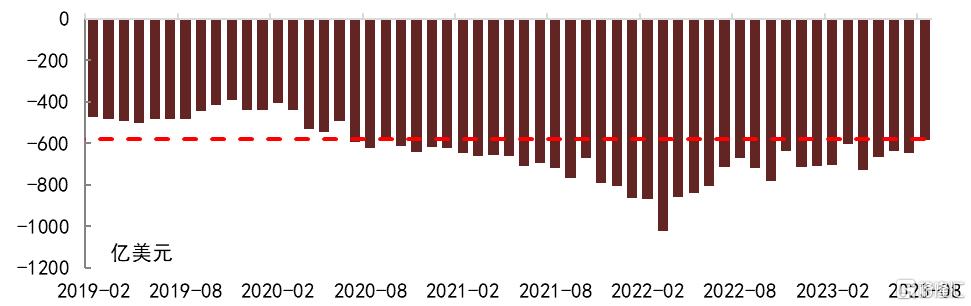

【美國8月貿易逆差為2020年以來最低】

美國8月商品和服務貿易逆差收窄9.9%至583億美元,逆差水平降至近三年來的最低點,或反映出美國對外國商品需求的回落和美國對海外貨物出貨的增加,上月修正後為647億美元。

圖表10:美國商品和服務貿易差額

注:數據截至2023年8月 資料來源:Wind,中金公司研究部

假期新聞

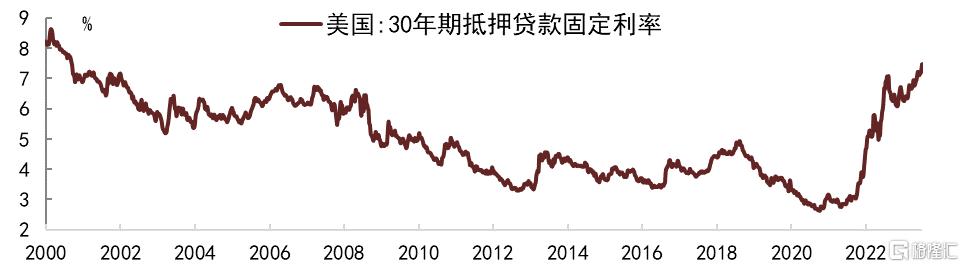

【房地美:美國房貸利率連升四周,創最高紀錄】

美國房貸利率連續第四周上升,達到了2000年12月以來的最高水平。房地美聲明稱,30年期定息貸款(按揭貸款)的平均利率從上週的7.31%升至7.49%。房貸利率自8月中旬升破7%以來居高不下,推動貸款申請數量降至28年來最低點。高企的利率和房價將潛在買家拒之門外,對他們來説這是有史以來最難以負擔的樓市之一。現任房主不願放棄成本較低的貸款,助長了全美範圍內房源短缺之勢愈演愈烈。

圖表11:美國30年期抵押貸款固定利率走勢

注:數據截至2023年10月5日當週 資料來源:Wind,中金公司研究部

【美聯儲和財政部官員相繼發表經濟與政策利率相關觀點】

美國里奇蒙德聯儲主席巴爾金(2024年FOMC票委):在美國財政部發行國債、數據強勁之際,美國國債收益率已經上升。現在,感覺(市場)利率偏高,但這樣的現象不會是長期性的。2%是一個“非常合理的”通脹目標。在實現通脹目標之前,拋棄它是沒有邏輯性的。

美國舊金山聯儲主席戴利(2024年FOMC票委):如果就業市場和物價持續降温,美聯儲就可以維持政策利率不變。在通脹回落之際,保持利率穩定可以讓政策產生更多的限制性效應。如果美國國債收益率保持在高位,FOMC就無需繼續加息。美國債市近期收緊,其效果相當於FOMC加息大約一次。我們並不知道中性利率是否已經上升。迄今,債市收緊並非無序的。

美國財長耶倫:對美國經濟前景感到“非常樂觀”。對財政穩定狀況感到擔憂是出於本職,美國正在走上財政穩定之路,重申實際國債利息支出相比GDP的比例仍在“正常”範圍內。長期利率水平可能會比預期更高,推動利率下行的結構性力量仍存在且完好,消費支出水平仍強勁,商業投資活動穩定,住房市場已經趨穩,可能會恢復上行,長期利率繼續走高並非板上釘釘。

美國亞特蘭大聯儲主席博斯蒂克:正在監視金融環境收緊帶來的影響,報吿顯示美國就業市場增速放緩的趨勢將延續,預計在2024年接近年底時會降息一次。

美國克利夫蘭聯儲主席梅斯特:當前的問題時要在多長時間內把利率維持在限制性水平,我們可能已經接近,或者甚至已經處於利率峯值。需要在加息不足與加息過度之間找到平衡點。通脹仍有上行風險,如果經濟仍然穩健,將支持在11月再度加息。美聯儲需要在一段時間內維持限制性利率政策,不確認長期美國國債收益率的升勢會否延續。

【美國國會眾議院經投票罷免議長麥卡錫】

麥卡錫成為美國史上首位被罷免的眾議院議長,眾議院議員Patrick Mchenry被任命為眾議院臨時議長。眾議院在選出新議長之前將休會。

二、歐洲

經濟數據

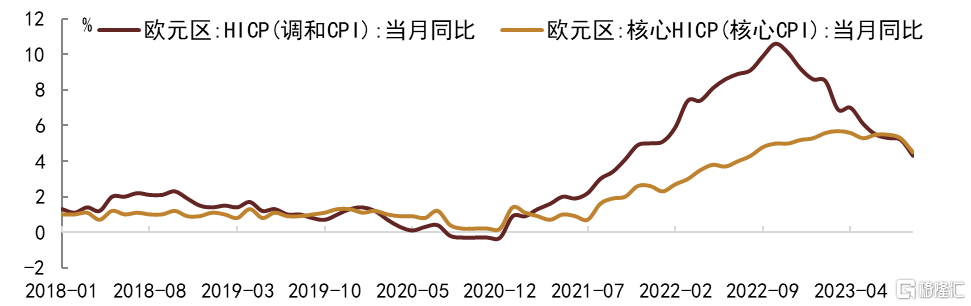

【9月歐元區CPI明顯降温】

9月歐元區CPI同比上升4.3%,是自2021年10月以來的最低升幅,市場預期4.50%,前值5.20%。而除去食品、能源、酒精和煙草的(核心)通脹則從5.3%降至4.5%,為自2020年8月以來的最大降幅,市場預期為4.8%。

圖表12: 歐元區CPI走勢

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

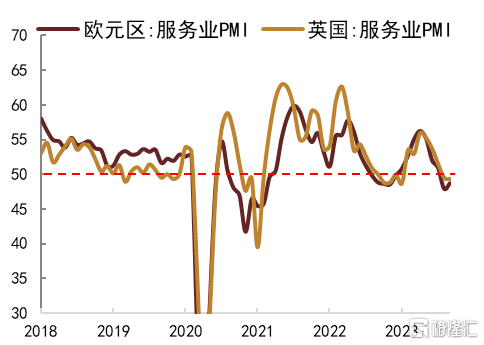

【歐洲主要國家PMI仍位於榮枯線以下】

歐元區9月製造業PMI終值為43.4,市場預期43.4,前值43.4。德國9月製造業PMI終值為39.6,市場預期39.8,前值39.8。法國9月製造業PMI終值為44.2,市場預期43.6,前值43.6。

英國9月製造業PMI為44.3,市場預期44.2,前值44.2。

歐元區9月服務業PMI終值為48.7,市場預期48.4,前值48.4;9月綜合PMI終值為47.2,市場預期47.1,前值47.1。德國9月服務業PMI終值為50.3,市場預期49.8,前值49.8;9月綜合PMI終值為46.4,市場預期46.2,前值46.2。法國9月服務業PMI終值為44.4,市場預期43.9,前值43.9;9月綜合PMI終值為44.1,市場預期43.5,前值43.5。

英國9月服務業PMI為49.3,市場預期47.2,前值47.2;9月綜合PMI為48.5,市場預期46.8,前值46.8。

圖表13: 歐元區及英國製造業PMI和服務業PMI走勢

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

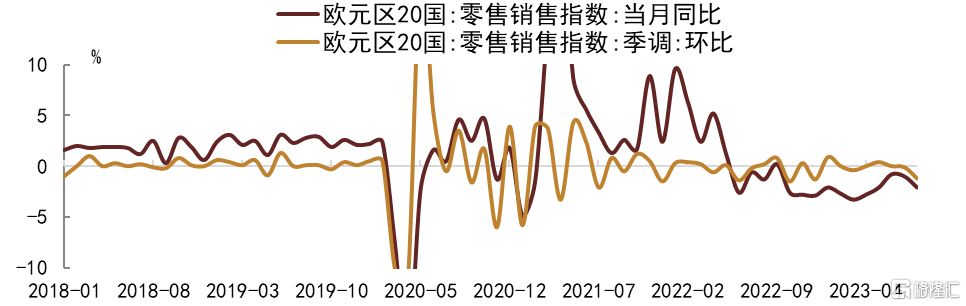

【歐元區8月零售銷售降幅擴大】

歐元區8月零售銷售同比降2.1%,市場預期降1%,前值降1%;環比降1.2%,市場預期降0.3%,前值降0.20%。

圖表14: 歐元區20國零售銷售情況

注:數據截至2023年8月 資料來源:Wind,中金公司研究部

【其他數據】

德國8月季調後工廠訂單環比3.9%,市場預期1.5%,前值-11.7%;同比-4.2%,市場預期-7.9%,前值-10.5%。德國8月實際零售銷售同比降1.9%,市場預期降0.7%,前值降2.4%修正為降2.6%;環比降1.2%,市場預期升0.5%,前值降0.8%修正為降1.0%。德國9月季調後失業率為5.7%,市場預期5.7%,前值5.7%;德國9月季調後失業人數1萬人,市場預期1.5萬人。德國8月季調後出口環比 -1.2%,市場預期 -0.6%,前值 -0.9%;季調後進口環比 -0.4%,市場預期 0.5%,前值 1.4%。

法國8月工業產出環比 -0.3%,市場預期 -0.4%,前值由 0.8% 修正為 0.5%。

假期新聞

【歐洲央行官員相繼發表經濟與政策利率相關觀點,普遍認為高通脹衝擊尚未結束】

歐洲央行管委兼法國央行行長Villeroy:希望歐洲央行已經完成(本輪週期的)加息;必要時,(央行政策)利率將盡可能長時間地保持在高位。(央行)政策可以,也應當針對(歐元區實現)經濟軟着陸。當前,(我)不會預判歐洲央行是否會繼續加息。以往,市場對歐洲央行降息的預期過於樂觀。

英國央行副行長Broadbent:有“明顯跡象”表明加息正在產生影響。英國正在經歷需求疲軟、失業率上升的情況,不過需求比預期要強一些。平均抵押貸款利率可能會繼續攀升。英國通脹狀況類似於其他地方。預計英國通脹率兩年內迴歸目標。

歐洲央行管委、斯洛伐克央行行長Kazimir:相信上次的加息是最後一次。歐元區9月核心通脹率證實了我們的預期,當前正處於通脹下降的軌道上,不希望看到12月份繼續加息。仍需要等待12月和明年3月的前景展望報吿。

英國央行行長貝利:在抗擊通脹方面,工作還未完成。今年英國的通脹率可能會降至5%或更低。

歐洲央行首席經濟學家連恩:通脹目標尚未達成,使歐元區通脹率回落至2%的目標需要時間,在降低通脹方面仍有工作要做。

歐洲央行管委Simkus:通脹正在下降的路上,但衝擊尚未結束;為控制通脹,利率需要保持限制性水平;通脹的衝擊尚未結束。

三、亞太

經濟數據

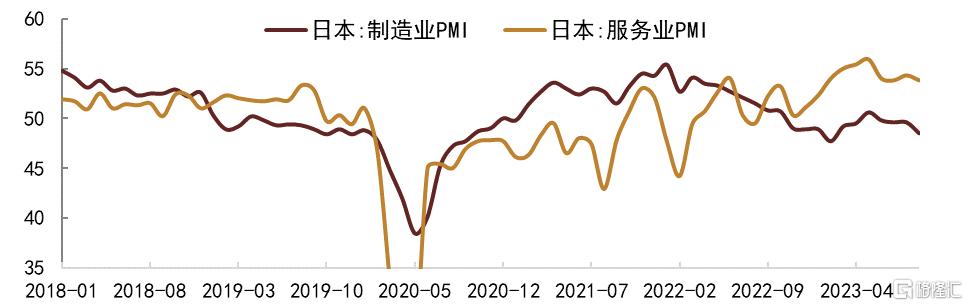

【日本9月製造業PMI終值48.5,刷新7個月新低】

日本9月製造業PMI終值48.5,刷新7個月新低,前值48.6;9月服務業PMI終值53.8,初值53.3;綜合PMI終值52.1,初值51.8。

圖表15: 日本製造業PMI和服務業PMI走勢

注:數據截至2023年9月 資料來源:Wind,中金公司研究部

假期新聞

【澳洲聯儲連續第四次暫停加息,符合市場預期】

澳洲聯儲將利率維持在4.1%不變,連續第四次暫停加息,符合市場預期。澳洲聯儲稱,暫停加息將為評估加息影響提供時間,澳大利亞的通貨膨脹率已達到過峯值,但仍然過高,將採取必要措施使通脹達到目標。

【新西蘭聯儲繼續暫停加息】

新西蘭聯儲表示,經濟需求增長持續放緩,利率水平限制了經濟活動,但通脹並未如預期般放緩。為了將CPI恢復到目標水平,官方現金利率需要保持限制性,委員會認為,利率可能需要在較長時間內保持較高水平。

【日本財務省官員針對匯率進行表態】

日本財務大臣鈴木俊一:匯率穩定十分重要,過度匯率波動是不可取的。不排除採取任何措施應對過度的外匯波動,不排除採取任何措施應對過度的外匯波動。

日本財務省副大臣神田真人:對日本是否對日元進行了干預不予置評,將一如既往地應對匯率過度波動。日元過度波動是不可取的,會對企業和家庭產生影響,不會排除任何有關外匯的選擇。在神田發言前,日元從一年來的最低水平抬升。週二在紐約盤中,日元兑美元匯率觸及150.16 ,這是自2022年10月創下數十年低點以來的最低水平;隨後日元在幾秒鐘內飆升近2%,一度升至147.43。週三東京早盤,日元兑美元報149.14 左右,在神田發表評論後基本持平。

其他

【IMF:各大央行在避免觸發全球經濟衰退的情況下成功遏制住通脹的可能性越來越高】

國際貨幣基金組織(IMF)認為,各大央行在避免觸發全球經濟衰退的情況下成功遏制住通脹的可能性越來越高,但是經濟增長前景仍不平衡且弱於疫情爆發前。IMF總裁格奧爾基耶娃稱,美國經濟已經回到疫情前的軌道,而印度和其他幾個新興市場也有突出表現。雖然認為復甦速度仍然緩慢,但她強調對服務業的需求高於預期,而且各國在控制生活成本上升方面取得進展。格奧爾基耶娃稱,全球經濟軟着陸的可能性上升,但還不能放鬆警惕。

【WTO下調2023年全球商品貿易增長預期】

WTO將2023年全球商品貿易增長預期下調至0.8%(此前預期為1.7%)。WTO稱,全球貿易放緩似乎是“廣泛的”。WTO預計2024年全球商品貿易增速將回升至3.3%。

注:如無特殊説明,數據、新聞均來自Wind

海外金融市場表現

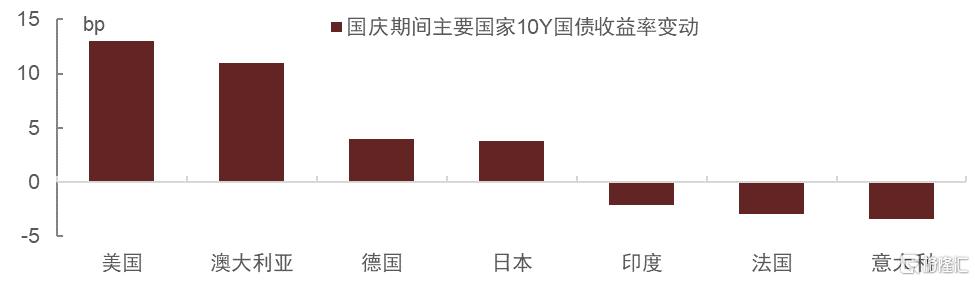

【海外市場表現綜述】國慶期間,金融市場波動相對較大,海外債券收益率多數上行而股市下跌,美元整體走強,黃金、原油價格大幅下跌。10月以來,美國政府通過臨時撥款法案避免停擺,JOLTS職位空缺超市場預期提高加息預期,引發美債的拋售和美債利率的進一步提高,歐洲、亞洲各國收益率也同步提高,高利率對財政影響引發市場擔憂,美股也隨之走弱。後半周,美國眾議院議長被罷免、ADP就業數據遠低於市場預期,加息預期有所降温,疊加原油價格大跌,美債利率開始高位回落,全球股市則隨之有所回調。

——全球債市:主要國家國債長端收益率大多上行

圖表16: “國慶”期間主要國家10Y國債收益率變動

資料來源:Wind,中金公司研究部;注:數據區間為2023年9月28日至2023年10月5日

【長端美債利率衝高後回落】9月最後一週,美聯儲釋放鷹派信號持續推動美債利率抬升,美國二季度GDP和耐用品訂單顯示美國經濟仍維持一定韌性也支撐利率進一步抬升。9月29日,PCE增速放緩給利率帶來一定緩衝,美債利率紛紛回落。10月以來,美國政府臨時撥款避免政府停擺,美債遭到拋售,而ISM製造業指數、JOLTS職位空缺超市場預期,更是進一步抬升加息預期,美債利率不斷衝破新高。後半周,美國眾議院議長被罷免,我們預計未來兩黨可能持續在財政問題上出現分歧從而壓制後續財政支出,此外ADP就業數據遠低於市場預期,加息預期有所降温,疊加原油價格大跌,美債利率開始高位回落。9月28日至10月5日,2年期美債收益率累計下行1bp報5.03%,3年期美債收益率累計下行1bp報4.82%,5年期美債收益率累計上行6bp至4.68%,10年期美債收益率累計上行13bp至4.72%,30年期美債收益率累計上行18bp至4.89%。

圖表17: 美國10Y國債收益率

資料來源:Wind,中金公司研究部;注:數據截至2023年10月5日

【歐債收益率多小幅上行後回落】9月29日,歐元區通脹整體放緩,暫停加息預期抬升,歐洲國債收益率均回落。此外,德國、歐元區製造業PMI持續下滑顯示經濟動能放緩,但歐央行表明降息可能性較小,10月2日至10月3日,在高政策利率引導下歐洲各國國債收益率繼續抬升。10月4日以來,歐洲國債收益率則先後小幅回落。9月28日至10月5日,法國10年期國債收益率下行2.9bp,德國10年期國債收益率上行4bp;意大利10年期國債收益率下行3.4bp。

圖表18: 歐洲主要國家10Y國債收益率

資料來源:Wind,中金公司研究部;注:數據截至2023年10月5日;其中,英國收益率截至2023年10月3日

——全球股市:主要股指多數收跌

圖表19: “國慶”期間主要股票市場表現

資料來源:Wind,中金公司研究部;注:數據區間為2023年9月28日至2023年10月5日,其中,中國香港、日本、韓國數據截至10月6日

【美國股指多數走弱】9月末儘管經濟數據仍顯示一定韌性,但美國政府停擺危機影響市場信心,美股多數走弱,僅納指仍小幅收升。10月初ISM製造業、JOLTS職位空缺數據均超市場預期抬高市場加息預期,高利率對財政持續性的影響引發市場擔憂,美股集體走弱,期間ADP就業數據放緩帶動加息預期下調曾一度引發美股回調,但10月5日美股再次轉跌。9月28日至10月5日,道指累跌1.62%,納指累升0.14%,標普500指數累跌0.97%。

圖表20: 美國道指與標普500指數

資料來源:Wind,中金公司研究部;注:數據截至2023年10月5日

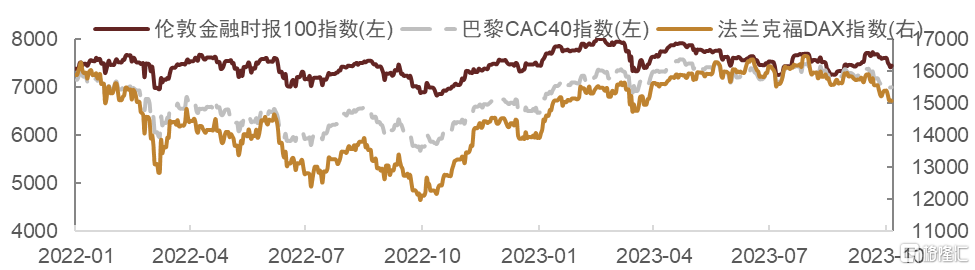

【歐股整體先升後跌】9月最後兩天,歐洲通脹整體放緩,加息進程或暫停的預期進一步強化,歐股整體收升。10月以來,歐元區製造業低迷,經濟動能再次放緩引發歐洲股市走弱,10月5日,除德股外,歐洲股市小幅回升。9月28日至10月5日,德國DAX指數收跌1.65%,法國CAC40指數收跌1.66%,英國富時100指數收跌1.98%。

圖表21: 倫敦金融時報100指數、法蘭克福DAX指數與巴黎CAC40指數

資料來源:Wind,中金公司研究部;注:數據截至2023年10月5日

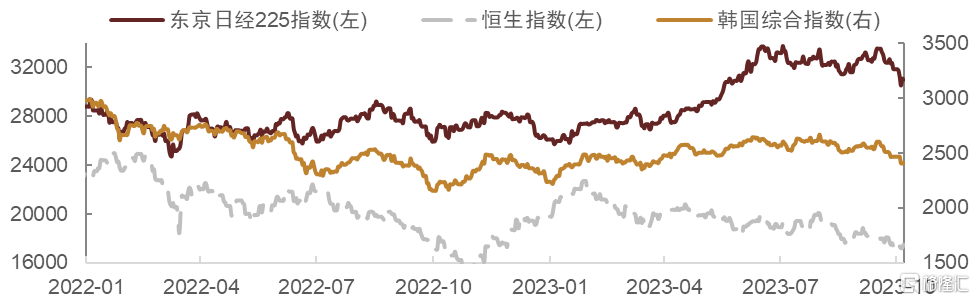

【亞太主要股市表現】日韓方面,9月28日至10月6日,日經225指數累跌2.75%,韓國綜合指數累跌2.29%。港股方面,10月港股開盤連續2日下跌,10月5日和10月6日,港股回彈,截至10月6日,恒生指數累升0.65%。

圖表22: 日經225指數、韓國綜合指數與恒生指數

資料來源:Wind,中金公司研究部;注:數據截至2023年10月6日

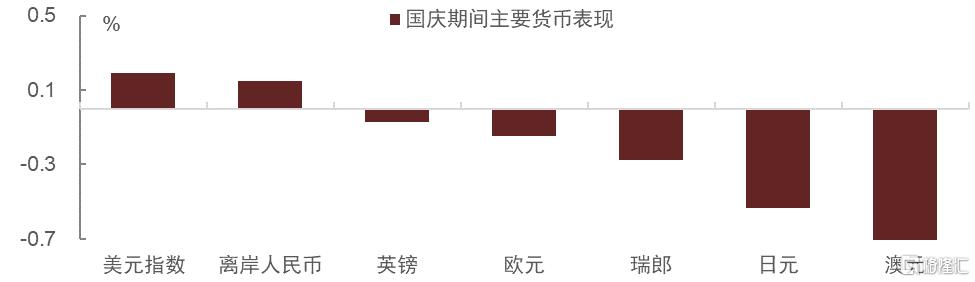

——主要貨幣:美元相對多數主要貨幣收升。

【美元整體走強】十一期間,美元受到加息預期抬升和經濟韌性較強的影響有所走強,美元指數一度突破107,但10月4日和10月5日,美元指數止盈連續下滑。9月28日至10月5日,美元指數累升0.19%至106.34,美元兑人民幣即期匯率累升0.15%至7.3056,英鎊兑美元累跌0.07%報1.2197,歐元兑美元累跌0.15%報1.0550,美元兑瑞郎累跌0.28%報0.9124,美元兑日元累跌0.53%報148.51,澳元兑美元累跌0.89%報0.6370。

圖表23: “國慶”期間主要貨幣表現

資料來源:Wind,中金公司研究部;注:數據截至2023年10月5日。

——大宗商品:貴金屬、原油大幅下跌

【貴金屬】9月28日至10月5日,COMEX黃金期貨累跌2.49%報1831.8美元/盎司,COMEX白銀期貨累跌7.57%報21.02美元/盎司。

【原油】9月28日至10月5日,原油需求減弱,油價大幅下跌,WTI 11月原油期貨累跌10.25%報82.31美元/桶,布倫特12月原油期貨累跌11.86%報84.07美元/桶。

注:

此要聞事件梳理所涉相關信息數據來源於我們認為可靠的已公開資料,但中金公司及其關聯人對其準確性、可靠性、完整性不做任何保證。該事件梳理亦不代表中金公司研究觀點。對於任何依據該事件梳理所做任何決定,中金公司及其關聯人不承擔任何責任。

注:本文來自中金研究於2023年10月7日發佈的《【中金固收】2023年中秋國慶消費觀察和海外市場信息解讀》