机构:浦发银行

评级:买入

目标价:18.00港元

渐进式复苏与我们此前预期一致:我们曾在 5 月 6 日首次覆盖报告《同程艺龙:静待“寒冬”消退》中,给出不同于市场的观点——“持有”评级,主要由于“行业回暖速度或慢于预期,考虑到疫情不确定性以及‘后疫情’影响”。而此后北京、新疆等地先后暴发二次疫情,进一步推迟了全国旅游业相关政策的放开, 并抑制了居民的出行意愿因此,公司近几个月的股价表现也落后于 MSCI 中国可选消费指数20 日均价与我们此前14.0 港元目标价基本一致。

疫情得到控制,出行需求不断释放,上调至“买入”评级:随着国内疫情趋于稳定,经济逐步回暖,旅游业复苏趋势明朗。我们认为公司已经度过至暗时刻,增长的不确定性基本消除,所以上调至“买入”评级。政策端,全国景区承载量已由 30%上调至 50%,并开放景区室内场所,出行基本恢复常态;十一黄金周火车票预订恢复往年火爆,出行意愿高涨;经济稳步复苏,助力居民旅游消费能力提升。公司层面,得益于有效成本管控,二季度利润远超市场预期。同时,公司预计第三季度收入同比下降 5~10%,正逐步恢复到疫情前水平。

加大线下获客,丰富流量入口:我们仍然看好公司独有的微信流量红利,以及在低线城市的优势。低线城市旅游业在疫情中率先回暖,二季度公司低线酒店间夜量同比上升 15%。此外, 同程艺龙也与酒店、旅游景区合作,加码线下流量获取,包括增设线下扫码,汽车售票机等。线下获客使得公司获客渠道更加多元化,且成本较低。目前,线下获客用户贡献约8%的MPU,预计下半年有望超过10%。

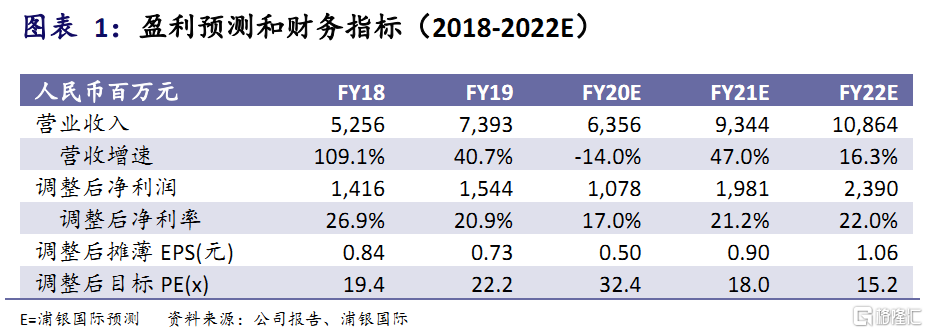

上调至 “买入” 评级,提升目标价至 18.0港元: 由于外部环境改善,我们将 FY20-22 年调整后净利润分别上调 7.3%、9.2%和 8.0%,目标价提升至18.0 港元,对应32x和18x的2020E 和2021E 年市盈率。

投资风险:宏观经济放缓;竞争激烈。