時代真的變了。

今天,兩個新舊時代同時在全球掀起軒然大波,這一次,我們將身往何處?

3月19日,日本央行17年來首次加息,長達8年負利率時代終於劃上休止符,日本終於要開始追趕失去的三十年了。

同日,創立30年的英偉達正式推出“最強AI芯片”,炸翻全球。業內驚呼:新的摩爾定律誕生。AI奇點時刻真的要來了?

1

日本央行17年來首次加息

今日,日本央行17年來首次加息,將基準利率從-0.1%上調至0-0.1%,正式宣吿負利率時代終結。

該行還取消了收益率曲線控制(YCC),同時承諾在必要時繼續購買長期政府債券,此外,它還停止了繼續購買ETF。

日本央行貨幣政策聲明一經公佈,日元短線暴跌近百點,日股表現温和,日經225指數收盤升0.66%,重回4萬點上方。在有溢折率的情況下,A股的日經ETF升幅不一致,其中華安基金日經225ETF升幅居前,升1.14%。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

其實,我們從日本央行比往日推遲近1小時才公佈聲明,以及在聲明強調仍會買入長債,維持一定的寬鬆流動性環境,都可看出日本在大轉向面前的萬分謹慎。

畢竟整整30年啊。回顧日本過去30年的通縮泥淖,不知道是感慨時運不濟,還是責怪日本政府反應遲緩。

明明日本央行都快把整個國家買下來了,就這麼個印錢法,還得天天跟通貨緊縮作鬥爭,難道印錢真不能刺激經濟?

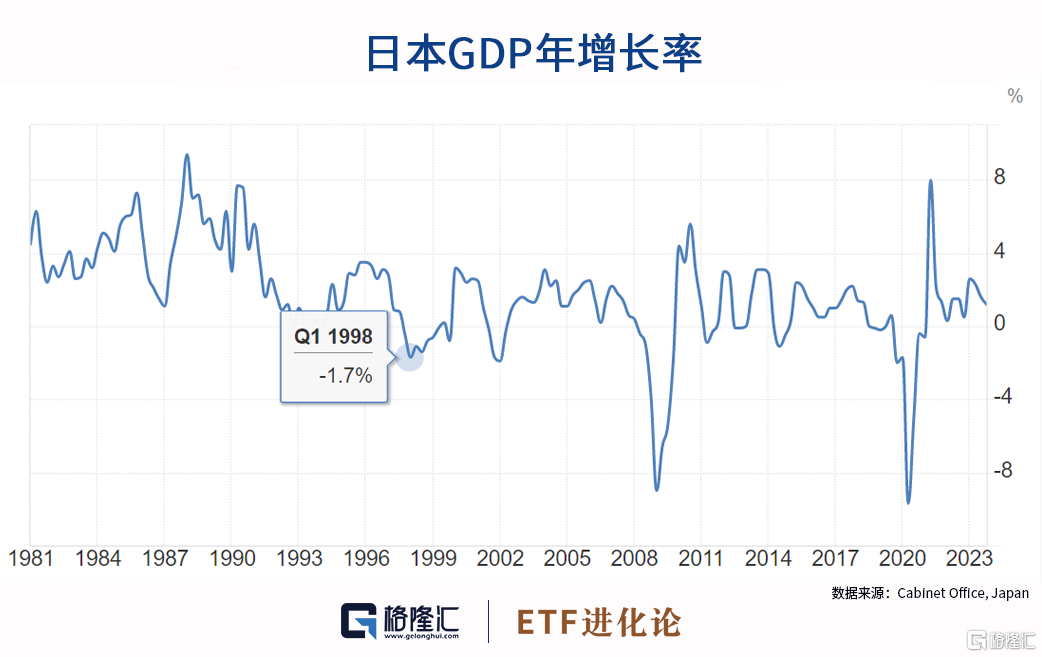

1991年至2022年期間,日本名義GDP幾乎沒有任何增長,如此,“日本失去的三十年”就被寫進了經濟學教科書裏。

1991年,日本泡沫經濟剛破裂,樓股雙崩,日股在泡沫經濟時期創下的39000歷史高點,1992年下半年僅剩14000點,與1989年的最高點相比,跌幅高達60%。

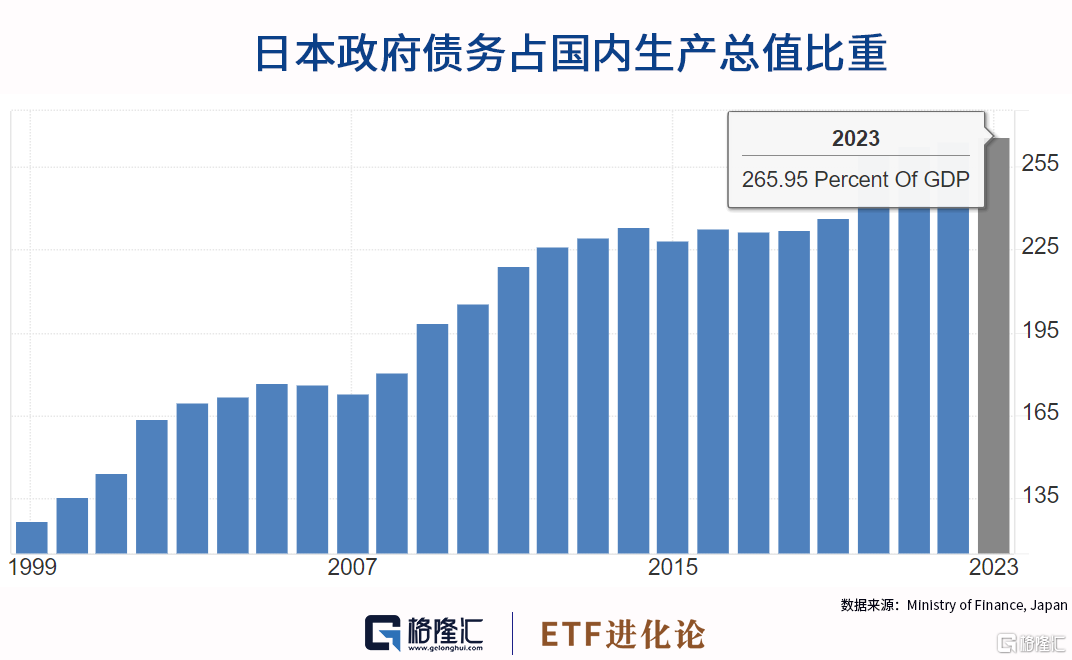

為了應對資產泡沫破裂造成的經濟危機,日本央行把法定貼現率由1990年的6%降低到1992年7月的3.25%;1995年,利率進一步從1.75%調到0.5%,國債佔GDP的比重從100%飆升至130%。

在財政貨幣雙寬鬆的猛藥刺激下,日本內需也開始恢復,經濟也開始朝着好的方向發展。1995年下半年開始,日本的股市一路反彈,從14000最高反彈到了23000左右,眼看形勢一片大好。

你們發現了嗎?這時候大放水還是有用的。那後來為什麼會出現,日本央行祭出負利率和QQE都戰勝不了通縮這個惡魔?

就是在1996年,日本迎來了新一任首相橋本龍太郎,大力實行緊縮的財政政策,如上升消費税,廢除特別減税制等,降低財政部的赤字率。

《日本的迷失》記錄了橋本對日本財政部部長説這麼一句話:

“趁如今經濟還有餘力,一定要進行財政重建,否則日本將萬劫不復,請一定助我一臂之力。”

問題就在於日本經濟才剛從泡沫破裂喘上一口氣,日本銀行體系內積淤了大量泡沫經濟時期的壞賬,承受不起一點風吹草動。

直到1997年亞洲金融危機爆發半年後,日本當政者才如大夢初醒,“韓國債務違約事件發生,我們才開始進行“萬一影響到日本的探討。”

一切為時已晚。

1997年日本多家銀行破產,金融體系全面崩塌。日本這才開始全面拋棄財政紀律,印鈔機踩到冒煙。

日經指數也在橋本當政的兩年時間一路向北,最低跌到13000點。1998年,橋本在選舉中慘敗下台之時,留給日本的是泡沫經濟之後最差的經濟表現,當年Q1同比下跌1.7%。

1999年4月,日本開始實施零利率。2001年3月,日本央行開動了印鈔機,正式啟動QE項目,資產負債表在四年裏翻了2.5倍。

海量日元滿天飛,通縮還是如影隨形,簡直要成為日本政府的夢魘了。

五年換了五個首相之後,2012年12月,安倍晉三再一次成為日本的新任首相。2013年3月,黑田東彥接任日本央行行長一職,兩人聯手直接開啟人類史上最大規模的刺激政策,也就是我們現在耳熟能詳的安倍經濟學。

2016年開始,日本央行正式實行負利率疊加QQE,如此,日本通脹終於在2022有起來的苗頭了。

所以,“日本失去的三十年”是證明了大刺激的貨幣政策無效嗎?不,是遲來的大放水無效罷了。

就因為橋本一人的政策妄想,賠上了日本一代人的時間,這是命運嗎?

或許吧,正如古希臘神話中的俄狄浦斯王,不論如何反抗,最終依然沿着宿命軌跡一步一步走下去。

2

日本加息影響幾何?

往事已矣,如今,日本開啟17年首次加息,作為全球的套息貨幣,對全球金融市場的影響幾何?

影響一:日元大幅升值

一旦日本央行正式退出YCC曲線控制並且升息,投資者拋售債券的意願會上升,導致利率飆升。這種情況下,日本央行有可能要被迫繼續購買債券維持市場穩定。

與此同時會發生的是日元的大幅升值。雖然日本央行加息會較為謹慎,但在歐美央行將開始降息的情況下,日元的升值會相對放大。

影響二:利差交易市場

日元的升值的最大影響是套息交易(Carry Trade)。由於日本的利率遠低於其他國家,全球很大一部分資金會把日元換成其他高利率貨幣,賺取價差。日本央行一旦改變貨幣政策的方向,短期內可能會在全球貨幣市場引發連鎖效應,導致全球資金的洗牌。

當然除非日本央行進行更多的加息,否則日圓仍是全球較為便宜貨幣,率差仍然存在很可能無法完全消除其carry吸引力。

影響三:日本股市

日元的升值對的日市將會是一個重要的挑戰。因為這將影響日本出口企業的盈利能力。日企的基本面是否消除日元升值的影響力將是決定日本股市是否能夠再攀高峯的一大關鍵因素。

盛寶銀行資本市場策略師Charu Chanana表示,聲明顯示,日本央行預計寬鬆的環境將持續一段時間,這是一個信號,表明日本央行不太可能連續加息。非負利率的新時代是對日本經濟復甦的肯定,日本儲蓄和投資回報的提高可以提振消費者的消費能力,併為日本股市延續升勢提供了理由。

貝萊德日本主動投資業務主管Yue Bamba預計,日本央行會鴿派加息,而且會非常謹慎地傳遞信息以免驚擾市場,而且在年底前完全有可能會再加息一次或兩次,鑑於日本沒有面臨通脹問題,央行有能力採取漸進並保持寬鬆的政策。

至於對A股的影響,上週日股和印度小盤股回調之際,有觀點認為亞洲資金正在進行新一輪平衡,將從日本和印度迴流到中國。

之前東吳正證券的研報就提出,在美聯儲寬鬆的大方向上,今年外資要“迴心轉A”,重要的條件之一是日股的表現不能太好。

3

新的摩爾定律誕生

黃教主的時代真的來了。

“製造特殊的計算機解決普通計算機無法解決的問題”,這就是NVIDIA成立的初衷。

為了這個宏偉得似乎虛無縹緲的創業理想,1993年4月,黃仁勛離開當時很牛的美國科技公司LSI,創立了英偉達。

儘管黃仁勛確信未來的時代,一定是個加速運算的時代,GPU必將替代CPU,但當你比市場跑得更快,就必然會出現一個問題——市場在哪?

黃仁勛曾直言:

“我用漫長10年時間投資未來,但市場在現實中並不存在。我帶着英偉達所有人上路;但根本沒有市場存在的證據;非常,非常具有挑戰性。”

“我們做的幾乎每件事情都是創造技術、創造市場。過去30年裏,NVIDIA的核心領悟就在於:為了讓別人購買我們的產品,我們必須親手開拓這個新市場。”

命運的齒輪在2022年11月,OpenAI發佈ChatGPT3.0的時刻開始轉動了起來。又或許早在2016年,黃仁勛于贈予OpenAI首台英偉達DGX-1就已開始轉動了。

2023年,全球都在瘋搶英偉達的旗艦芯片,已成為這個星球上最稀缺的資源,馬斯克抱怨比毒品還難搞到。

黃仁勛説,“三十年來,我們一直在追求加速計算,目標是實現深度學習和AI這方面的變革性突破。生成式AI是我們這個時代的決定性技術。Blackwell是推動這場新工業革命的引擎。通過與世界上最具活力的公司合作,我們將實現AI在各行各業的承諾。”

於是,今日凌晨,黃仁勛帶來史上最強大的AI芯片——Blackwell,見證AI的變革時刻。

相比目前大名鼎鼎的H100,Blackwell強大在哪?

Blackwell芯片名為GB200,擁有2080億個晶體管,採用台積電4nm製程,可以提供高達20 petaflops的FP4性能。相比之下,H100僅為4 petaflops。

與H100 相比,Blackwell能將訓練性能提高 4 倍,將推理性能提高 30 倍,同時能源效率提高 25 倍。

黃仁勛表示,此前訓練一個1.8 萬億參數模型,需要8000個 Hopper GPU 並消耗15 MW電力。但如今,僅需2000個Blackwell GPU就可以實現這一目標,耗電量僅為4MW。

在A浪潮的井噴發展下,一個新時代正在開啟,世界格局或許也會發生翻天覆地的變化,不知道錯過了互聯網盛宴的日本,日經能否藉助人工智能奪回失去的三十年?