本文來自格隆匯專欄:國信固收董德志,作者:王開 董德志

1.商品上漲的邏輯:需求復甦轉爲供應瓶頸

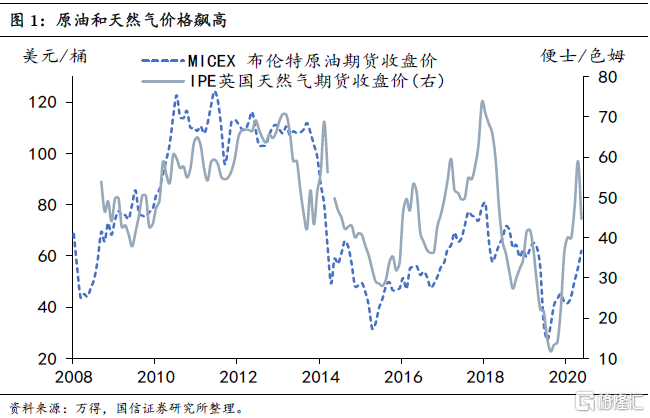

十一假期歐洲能源“卡脖子”、天然氣價格飆升的問題牽動市場神經,市場對超級週期的關注焦點,從金屬和煤炭開始過渡到天然氣和原油。去年下半年全球需求復甦是經濟恢復的主旋律,今年上半年消費和投資邊際趨弱,商品價格和運費上漲多源於供給端衝擊。

2.疫情後的社交“解鎖”與經濟恢復並不對稱

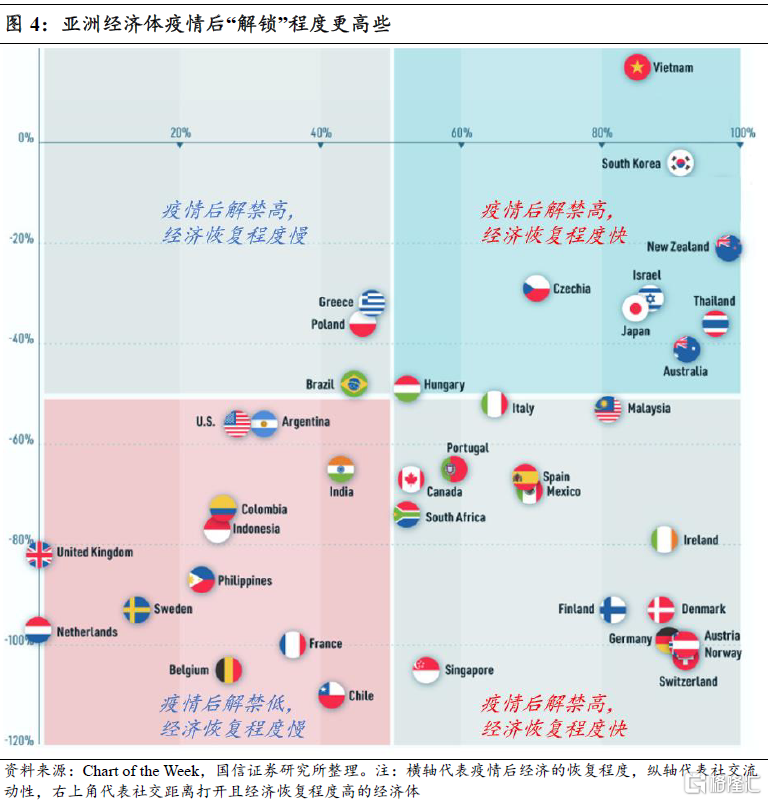

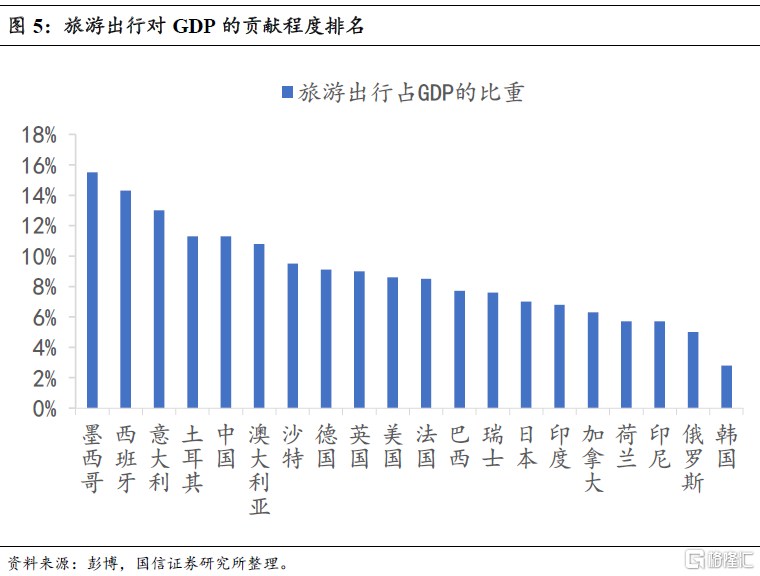

時間脈絡上,我們發現人員流動指數和疫情後經濟的恢復存在脫鉤。分國別來看,疫情解禁與經濟恢復也是非線性的。人員流動的限制、旅遊業的萎靡並不一定會導致經濟恢復偏慢,墨西哥、西班牙、意大利,旅遊出行業對其經濟增長的貢獻均在10%以上,居於主要國家的前三,雖然三國社交距離並未打開,但是經濟復甦並不算慢,製造業等部門支撐了經濟恢復。

3.商品價格上漲是越來越多國家擺脫疫情的“後遺症”

我們將全球主要經濟體分爲2021年內已經完成恢復的陣營,以及年內無法恢復完全的陣營。目前的“滯”主要來自先行恢復的經濟體,擺脫疫情的後發國較先發國雖然服務業PMI羸弱,但製造業PMI更強。綜合PMI方面,率先擺脫疫情困擾的經濟體,其“先發優勢”已經逐漸被其他經濟體追平。從價格恢復的視角,率先擺脫疫情的經濟體通脹的程度確確實實要超出未脫離疫情國一大截。綜上,“滯”與“脹”都是對抗疫陣營中率先脫困的經濟體面臨的問題。

4.全球產能和就業的“疫情坑”未必要填滿

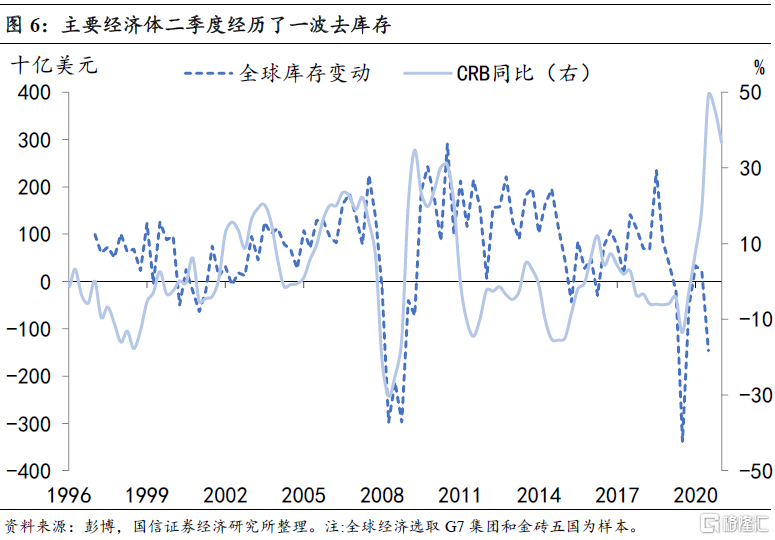

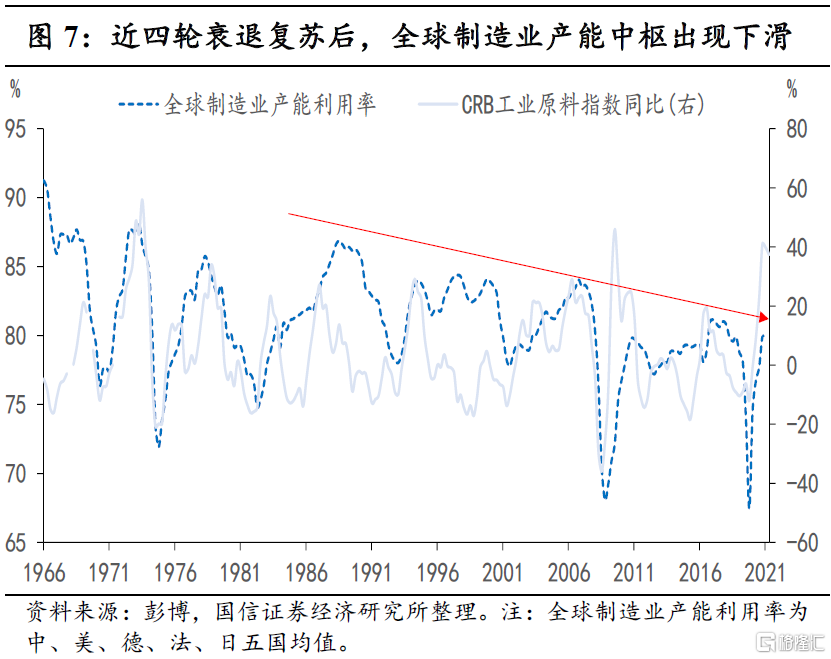

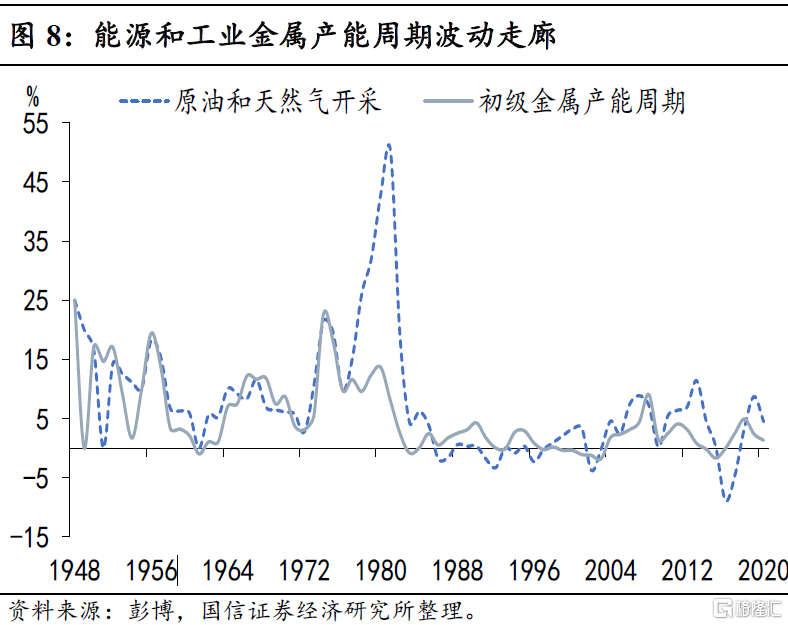

正規就業率未必能恢復到疫情前的狀態,部分工種在疫情中永久性出清了,產能水平也是如此,商品價格上漲並不寄希望於未來產能利用率進一步上行。從短週期的角度來看,二季度全球經濟體出現了一輪去庫存,供應商提前佈局三季度工業品價格同比增速越過高點,疊加孱弱的需求,因此補庫存受阻。產能週期提供了兩點參考:其一是廣義的商品價格較疫情伊始反彈的幅度並不跟着產能利用率中樞走,匹配的幅度是產能利用率深蹲後起跳的高低落差;其二是70年代石油危機滯後,金屬產能週期的震盪幅度較能源小些,是由於能源需求彈性更強、而金屬的下遊主要流向耐用品,彈性相對要弱些。

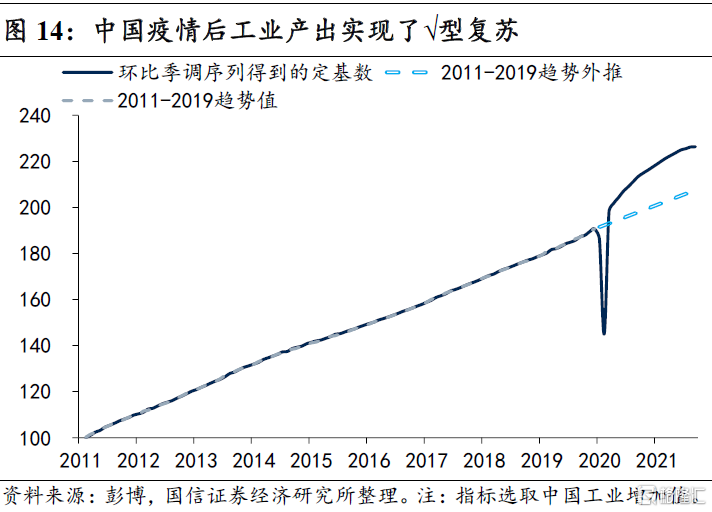

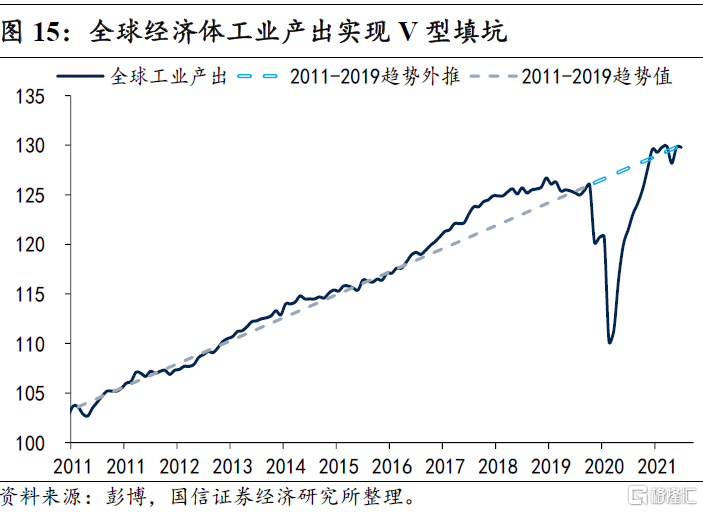

5.中國√型復甦超額填坑、海外V型對衝補坑,影響後續政策走勢

既然全球有“滯脹”預期,爲什麼國內政策遲遲不見寬鬆?中國√型復甦和全球V型復甦決定了後續政策的走向。中國經濟深蹲起跳的耗時短,在去年二季度就“跳出”了疫情坑,而全球直到今年年初才“爬出”疫情的深坑,這種先發優勢帶來國內潛在增速較海外的中長期優勢,年底貨幣寬鬆的預期可能持續落空,這對債券類資產並不友好。

1.需求拖累與供應瓶頸

十一假期歐洲能源“卡脖子”、天然氣價格飆升的問題牽動市場神經,市場對超級週期的關注焦點,從金屬和煤炭開始過渡到天然氣和原油。和去年下半年需求復甦推動商品價格走高的邏輯不同,無論是商品本身還是中間的運力環節,供應瓶頸是這輪能源價格走高的原因,結合年底全球經濟趨弱的預期,市場關於“滯脹交易”的論調迭起。

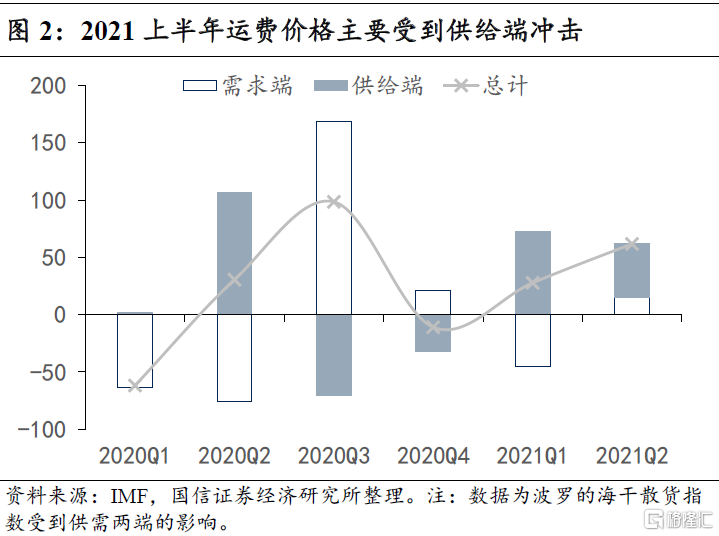

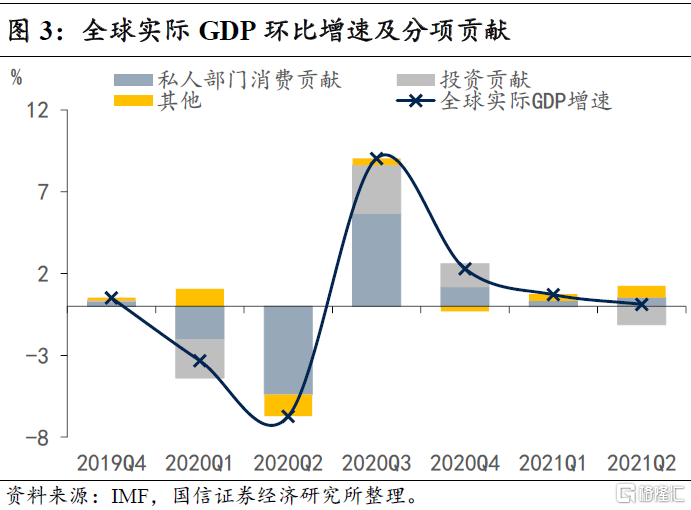

今年上半年消費和投資邊際趨弱,商品價格和運費上漲多源於供給端衝擊。2020年三、四季度,私人部門消費和投資對全球經濟環比復甦起到了支柱力量,但到了今年1~2季度,消費貢獻逐漸式微,投資項甚至淪爲全球經濟復甦的“累贅”。如果將波羅的海乾散貨運價指數拆分爲供給端和需求端,也可以發現去年四季度以來,全球運價上漲的邏輯已經從需求端切換爲供給端。

2.疫情後的社交“解鎖”與經濟恢復

時間脈絡上,我們發現人員流動指數和疫情後經濟的恢復存在脫鉤。分國別來看,疫情解禁與經濟恢復也是非線性的。圖4是根據疫情後社交距離“解鎖”程度和經濟恢復的程度對海外經濟體的定位,第一象限是疫情後人員流動開放且經濟恢復不錯的經濟體,包括越南、韓國、新西蘭、日本、以色列、泰國、澳大利亞、捷克,亞洲經濟體抗疫“成績單”相對績優。第四象限是疫情期間還在封鎖人員流動,但經濟恢復尚可的陣營,標籤是發達市場、歐洲國家,如意大利、墨西哥、芬蘭、丹麥、挪威、瑞士、德國、奧地利。第二象限是疫情後解禁程度高但是經濟乏力的,包括波蘭、希臘、巴西。第三象限是疫情後解禁程度低、經濟也不見起色的,以美、英、法等發達市場和印度、哥倫比亞、菲律賓、印尼等新興市場爲主。一、三兩個對角象限的經濟體數目偏多、符合常理,但也有不少國家在未解封的情景下恢復得還不錯。

人員流動的限制、旅遊業的萎靡一定會導致經濟恢復偏慢嗎?倒也未必。按照主要經濟體旅遊出行對GDP的貢獻度,排在前三位的墨西哥、西班牙、意大利,旅遊出行業對其經濟增長的貢獻均在10%以上,但三個國家被劃分在了疫情後解禁程度偏低、但經濟恢復比較快的行列裏,出行限制對旅遊業這一支柱產業的影響,並沒有拖累經濟恢復,製造業等對經濟也有支撐。那爲什麼很多國家消費起不來?一來是疫情導致的摩擦性失業演變爲部分工種的結構性失業,如遠程辦公、機器人自動化生產線的科技迭代,被疫情因素提前推出,在國內則表現爲一線城市外來務工者返鄉、農民工外出打工意願降低、新增就業包含了大批擺攤、網絡直播等非正規就業。那麼,正規就業率未必能恢復到疫情前的狀態,部分工種在疫情中永久性出清了。因此我們看到美聯儲票委們一直開“吹風會”,既沒有明確給出Taper所需的最大就業水平分數線,也認定9月單月的非農就業不及預期不會影響長期就業恢復的大局,不會對Taper節奏造成幹擾。另一方面,居民家庭在後疫情時代還對經濟下行和失業風險有“後怕”,預防性儲蓄壓抑了消費衝動。

3.從庫存和產能週期看價格飆高

既然就業未必會恢復到疫情前的狀態,產能水平也是如此,商品價格上漲並不寄希望於未來產能利用率進一步上行。近四輪全球產能週期的上行期,中樞和天花板都是在下臺階的。設備投資更新的週期也伴隨着新技術的使用、就業工種的進階,伴隨着服務業從製造業中分蛋糕,那麼新一輪的週期就不需要先前高企的產能,我們看到二季度全球產能和PMI一樣有見頂的信號。

從短週期的角度來看,二季度全球經濟體出現了一輪去庫存,供應商提前佈局三季度工業品價格同比增速越過高點,疊加孱弱的需求,因此補庫存受阻。既然庫存週期決定商品價格短期的方向,產能週期決定價格變化的幅度,那麼爲什麼這一輪商品的超級週期並未被產能利用率的“天花板”所限制?煤炭、銅等部分商品受到供給側等政策因素的影響,而廣義的商品價格較疫情伊始反彈的幅度並不跟着產能利用率中樞走,匹配的幅度是產能利用率深蹲後起跳的高低落差,這點從2010年的產能週期中可以互爲參考。具體到品種,70年代石油危機下,原油和天然氣產能崛起一枝獨秀,後續無論產能擴張還是縮減都穩定在10個百分點的變化幅度以內,金屬產能週期的震盪幅度較能源小些,是由於能源需求彈性更強、而金屬的下遊主要流向耐用品,彈性相對要弱些。

4.滯與脹:疫情恢復的“後遺症”

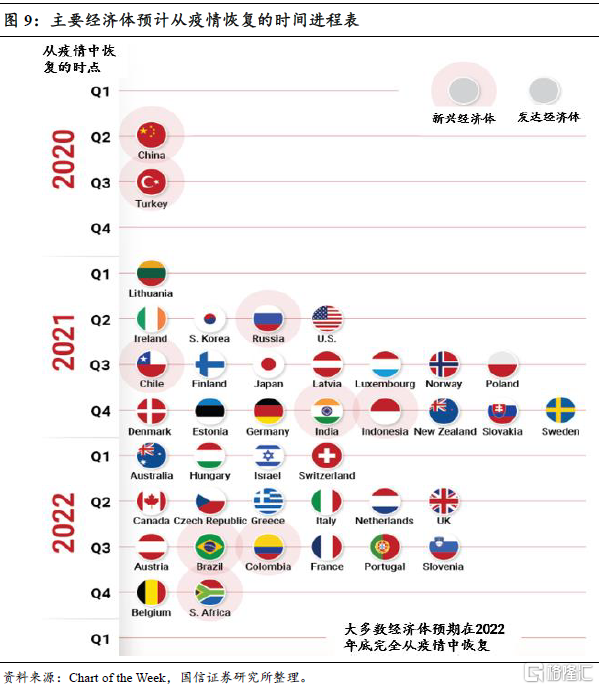

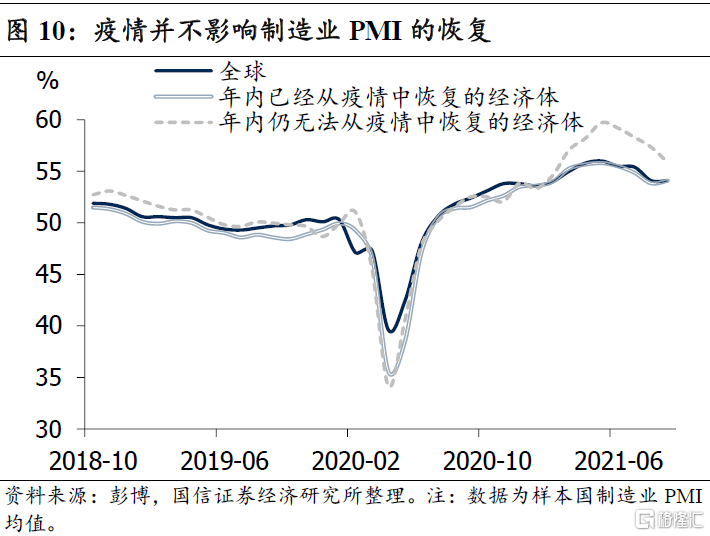

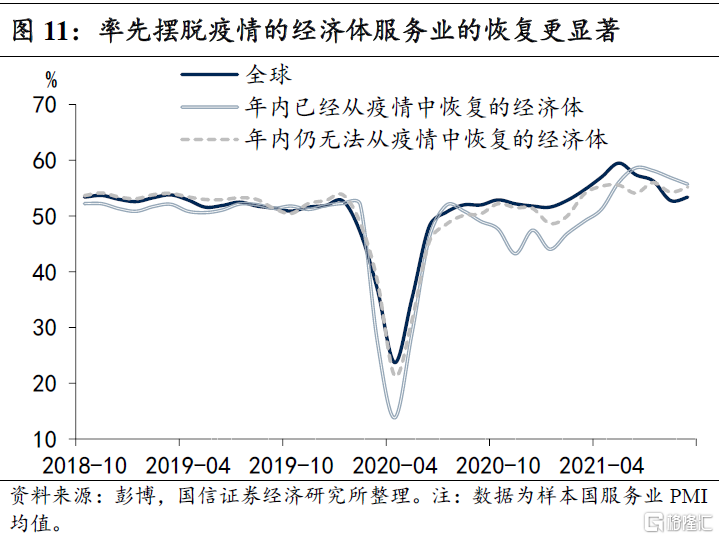

按照全球各經濟體擺脫疫情的“進度表”,我們將全球主要經濟體分爲2021年內已經完成恢復的陣營,以及年內無法恢復完全的陣營。從製造業PMI的恢復情況來看,年內無法從疫情中恢復的經濟體PMI反而更有彈性,除去中美G2和部分歐洲經濟體外,大部分經濟體恢復的時點都在2021年以後(圖中未完全顯示2022年後預計恢復的經濟體),目前的“滯”主要來自先行恢復的經濟體。服務業方面,先擺脫疫情困擾的經濟體,的確較尚未脫離疫情的主體更勝一籌,主要體現在住宿餐飲業對經濟的託舉。

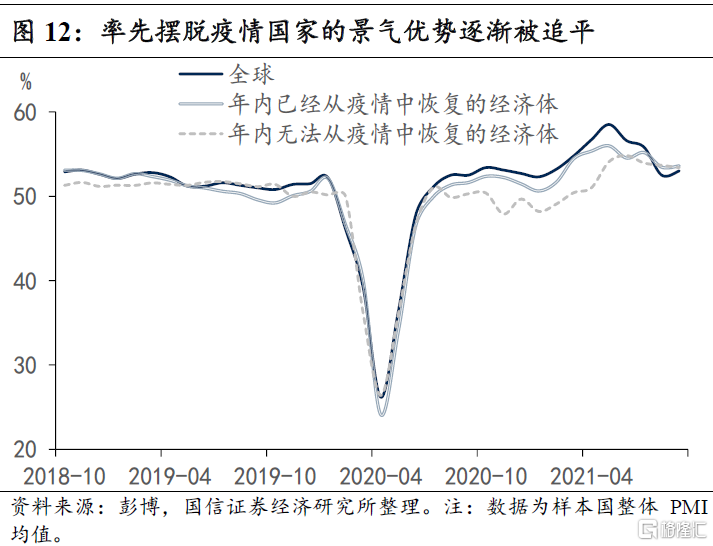

以綜合PMI來分析,率先擺脫疫情困擾的經濟體,其“先發優勢”已經逐漸被其他經濟體追平。需求的觸發並非只侷限在抗疫陣營的第一、二梯隊,飽受疫情困擾的經濟體由於生產經營受限也有更強的必需品需求。這就造成近兩年的出口,是投研分析中極少見的“不可證僞”邏輯——疫情封鎖期間海外產能不足、對先行復蘇的中國產品具備剛需條件,外需好;等到海外從疫情恢復後,又帶動了新一輪的需求釋放,對外需又是一輪擡轎。疫情有時差,尚未從疫情中恢復的經濟體走的還是前者邏輯。

從價格恢復的視角,率先擺脫疫情的經濟體通脹的程度確確實實要超出未脫離疫情國一大截。從歷史走勢來看也有這種分層規律,源於尚未脫離疫情的經濟體以原料國和生產國爲主,而擺脫疫情的多爲消費國,這裏注意中國既是生產國也是消費國,但疫情後供不應求的局面決定此時消費國屬性更強。原料國漲價時首當其衝的是下遊的消費國,我們看到俄羅斯天然氣暴漲時最爲頭痛的是歐洲國家們,輸入性通脹造成其國內方方面麪價格風險。因此,在“脹”的程度上,率先恢復的消費國問題反而更嚴峻。

綜上,“滯”與“脹”都是對抗疫陣營中率先脫困的經濟體面臨的問題。大宗商品價格上漲是越來越多國家擺脫疫情的“後遺症”,關乎產能恢復慢、甚至難以趕上前高,以及供給約束,無關石油危機重現和所謂“下一盤大棋”。

5.貨幣政策的定力來自疫情時差的先發優勢

既然全球有“滯脹”預期,爲什麼國內政策遲遲不見寬鬆?中國√型復甦和全球V型復甦決定了後續政策的走向。如果將國內工業產出和全球工業產出在疫情後恢復的路徑來做一個對比,可以發現中國疫情後的工業產出是按照√的趨勢恢復的,即2020年貨幣財政雙寬鬆、在填坑的基礎上創造額外的刺激,經濟恢復初期,趨勢上還要高出過去20年的既定路徑。而全球工業產出直到目前而言,也只完成了V型的填坑。

簡而言之,從疫情恢復的節奏來看,中國經濟深蹲起跳的耗時短,在去年二季度就“跳出”了疫情坑,而全球直到今年年初才“爬出”疫情的深坑。因此,美國今年還在大力推進基建計劃以刺激經濟,但國內已經先行財政退潮。易綱(2021)認爲中國的經濟潛在增速仍有望維持在5%~6%的區間,中國人民銀行調查統計司課題組(2021)也提出“十四五”期間(2021-2025年),我國潛在產出增速(即潛在GDP增速)預計在5.1%-5.7%之間。而美國國會預算辦公室預測2021年潛在增速均值約爲1.89%,較疫情前正常年份2019年的1.95%有明顯的下滑。全球工業產出今年1~7月兩年複合增長率在1.41%左右,較正常年份2017、2018年3.0%~3.5%的水平還有一倍的差距。可以說,中國在疫情後快速“起跳”比海外“爬出”疫情的經濟體,年底貨幣寬鬆的預期可能持續落空,這對債券類資產並不友好。