本文來自格隆匯專欄:滄海一土狗

最近一段時間人民幣兌美元繼續升值,離岸人民幣對美元的價格不知不覺再次升破了6.4的關鍵點位。

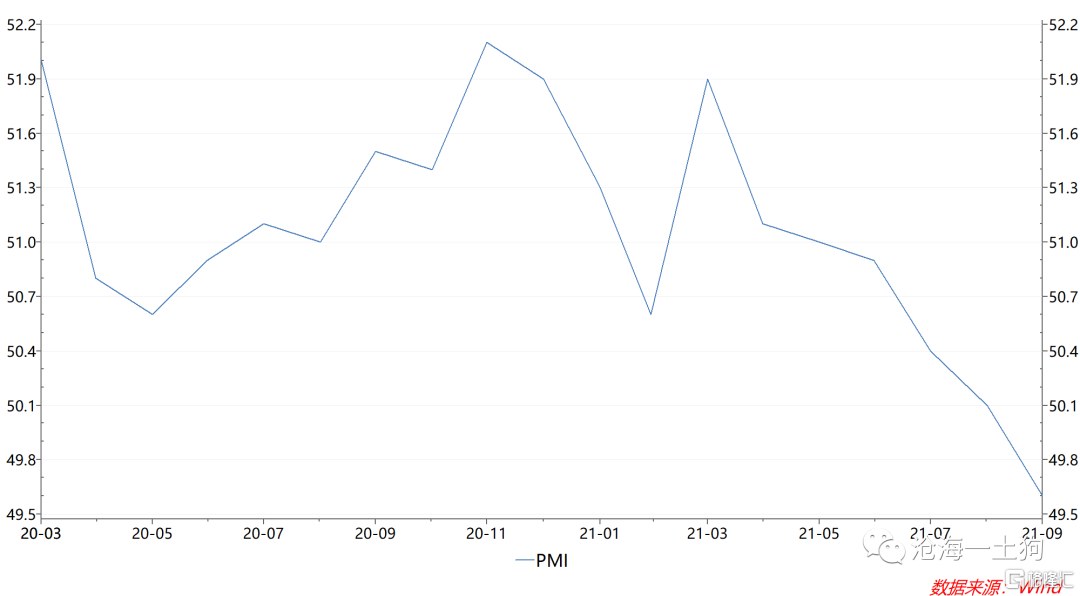

更加奇怪的是,最近國內經濟的景氣度並不好,製造業PMI經歷了多個月的下滑,9月份終於跌破了榮枯線。

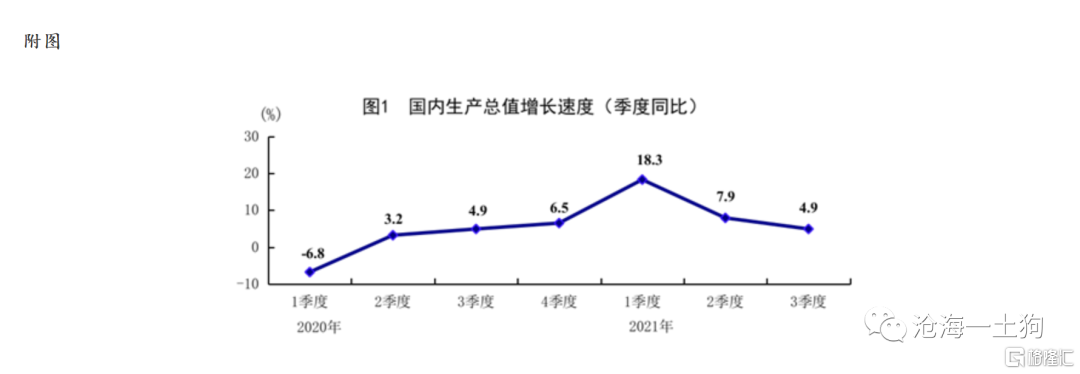

此外,15號統計局剛公佈了三季度的GDP數據,單季度同比下降到了4.9%,前值是7.9%。

如果單純從經濟景氣度的情況來看,人民幣匯率非但不會升值,反而,有一定的貶值壓力?

那麼,一定是有什麼其他因素起了作用。於是,我們的問題轉化成兩個問題:

1、什麼其他因素導致了人民幣匯率的升值?

2、爲什麼這個因素的影響作用比經濟景氣度大?

下面我們來回答這些問題。

事件衝擊的反饋機制

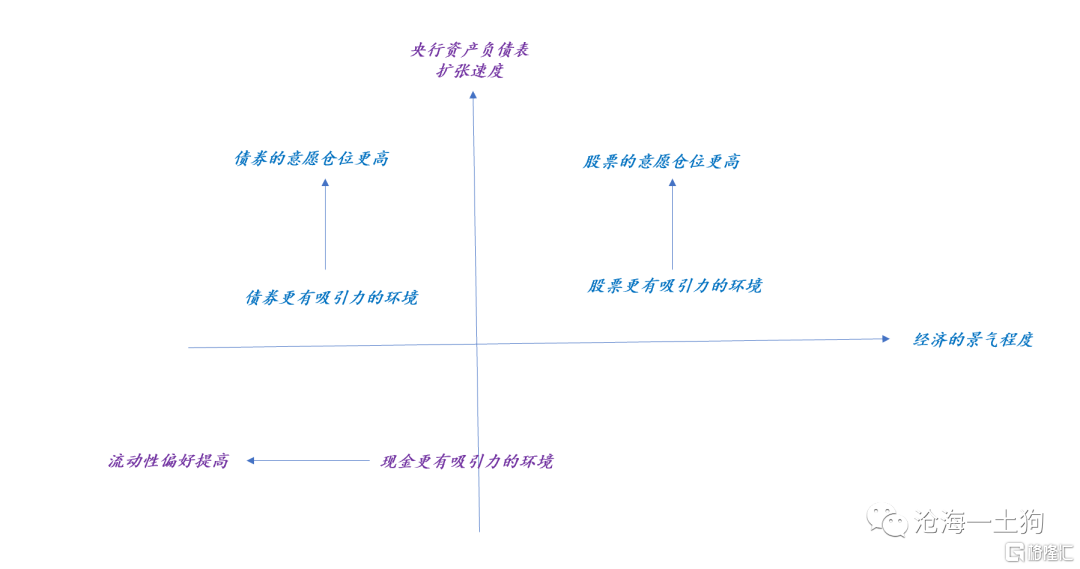

國慶節前的一文提了一個資產-環境適應模型,這個模型的核心主旨是:

不同的資產適應不同的宏觀環境,在不同的宏觀環境下,投資者羣體通過改變不同資產的持倉,以適應當下的宏觀環境。

這篇文章設定了兩類宏觀環境:經濟景氣度和央行擴張資產負債表的速度;三類資產:股票、債券和現金。

在經濟景氣度較好的情況下:股票優於債券

在央行資產負債表擴張速度較快的情況下:股票和債券的相對適應度提高,而現金的降低

雖然這個設定並不完備,但我們依然可以得出下面的分類圖:

在這裏我們還需要對流動性偏好下一個定義,流動性偏好是指投資者羣體所意願的現金/(股票+債券+現金)的比率。

當資產負債表擴張速度快的時候,現金的價值很低,因此,投資者會維持很低的流動性偏好;反之,當資產負債表擴張速度慢,甚至收縮的時候,現金的價值提高,投資者會擡升自身的流動性偏好。

於是,可以得到一個有些繞口的推理:當央行資產負債表擴張速度放緩時,現金的價值提升,投資者的流動性偏好會提高,意圖有更高的現金持倉比率,但是,短時間內現金總量是固定的,最終,系統靠股票和債券市值壓縮的方式來完成流動性偏好的提高。

這只是討論了國內市場。

如果還包括國際市場,則還有有一種吸收壓力的方式,那就是改變不同國家貨幣的持倉。由於短時間內各國貨幣數量可以視爲給定的,最終市場是通過匯率調整平衡了壓力。

也就是說,對於一個特定事件的衝擊,資本市場最終靠股票市值、利率和匯率的調整平衡了壓力。

價格只是一個結果,不要因爲關心價格,就因果反置。

匯率的短期決定機制

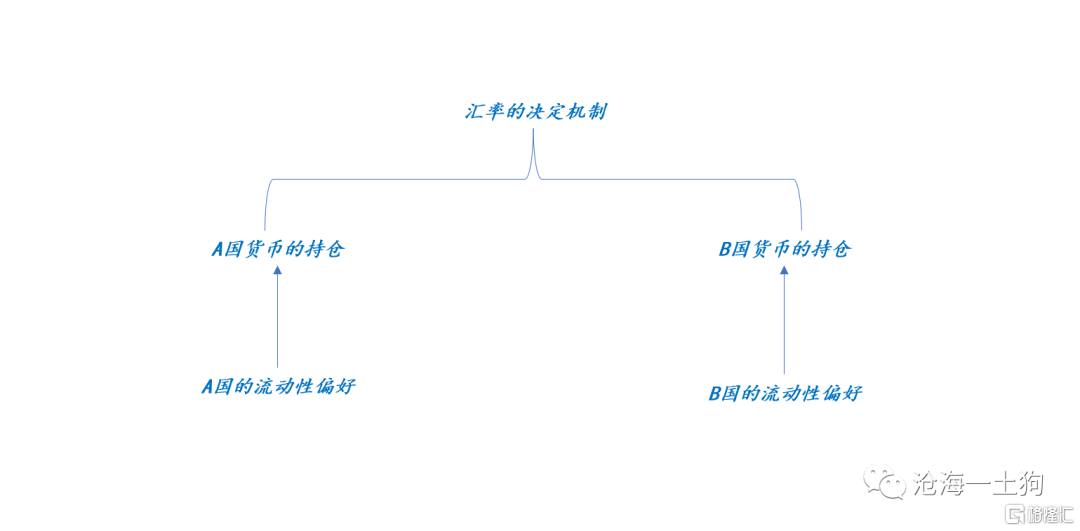

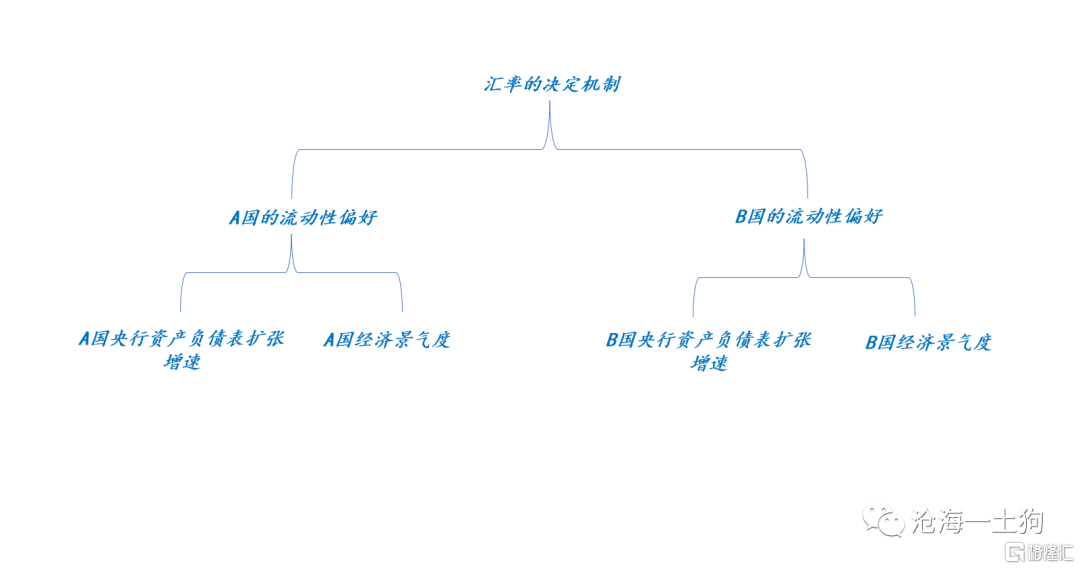

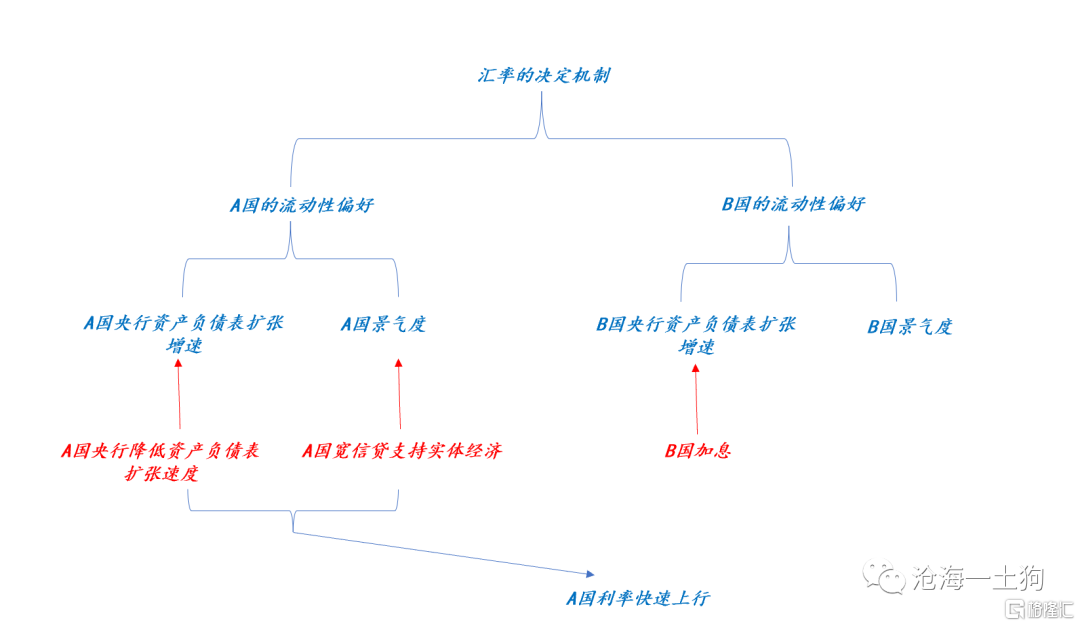

不難發現,這個框架還有個好處,就是把匯率的影響機制收束到一個核心的靶點上——流動性偏好,也就是說,從近因的角度來看,匯率取決於A國和B國的流動性偏好。

流動性偏好背後有兩個影響因素,1、經濟景氣度;2、央行資產負債表擴張的速度。

有關經濟景氣度對流動性偏好的影響,有兩個比較核心的結論,1、經濟景氣度通過影響流動性偏好來影響利率;2、流動性偏好有下限。有關這兩個結論,有一個直覺式的比喻:

農閒的時候村口打牌的人會增多;大家再上癮,還是會回家吃飯和睡覺的。

把流動性偏好這個黑箱子打開之後,我們就可以構造出以下的因果圖,

通過上圖,我們可以得出以下結論:

1、如果A國的經濟景氣度提升,A國的貨幣會升值;

2、如果A國央行的資產負債表擴張速度放緩,A國的貨幣會升值;

這些結論和我們平時的經驗很一致。

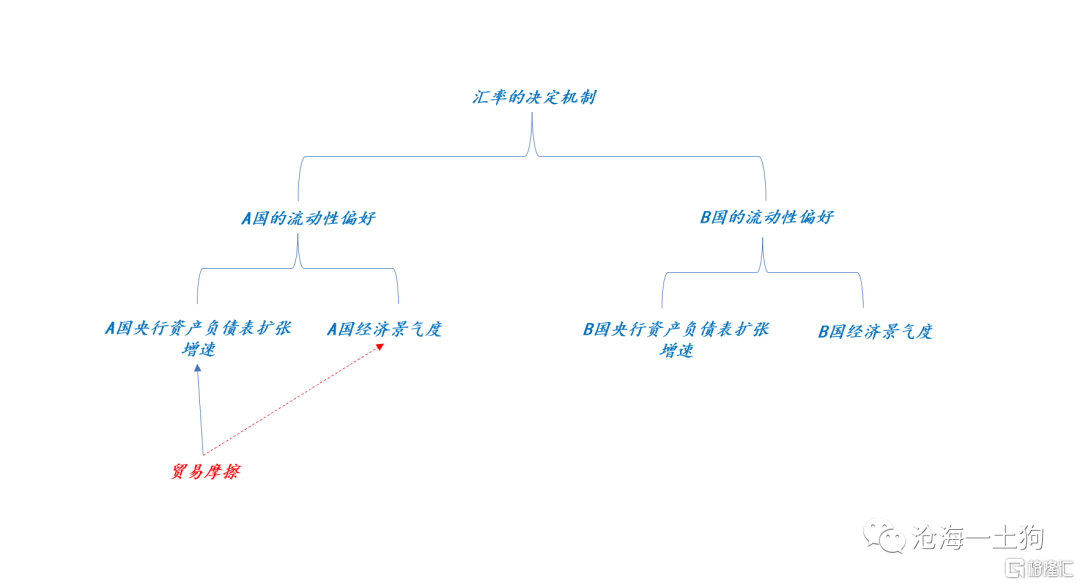

對貿易摩擦的解釋

利用這個模型,我們可以分析很多問題,譬如,貿易摩擦對匯率的影響,

一般的解釋機制是基於預期的,說央行會放鬆來對衝經濟下行風險。這只是一個鏈條,事實上,還有個鏈條,那就是貿易摩擦會影響經濟景氣度——有些農民一下子閒下來了,只能去村口打牌。

第一個迴路會提高貨幣供應,第二個迴路會降低貨幣在實體經濟中的留存需求。

在現實中,我們也看到了:貿易摩擦對匯率的影響是極其巨大的。

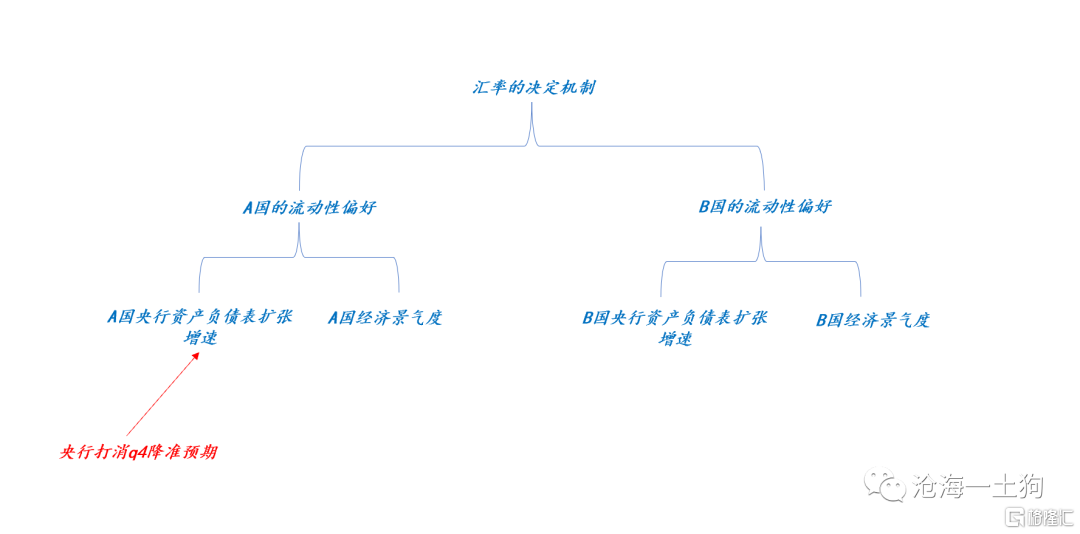

對本輪升值的解釋

本月15號,最重要的事件是,央行在q3金融數據發佈會上表態,此次表態降低了市場對q4降準的預期。

調低q4降準預期實質上是放緩央行資產負債表擴張的步伐。(ps:技術上來說,降準會導致央行縮表,但其作用跟fed擴表是一致的)

降準預期的調整一方面導致了債券收益率大幅上行,另一方面也導致匯率升值。

利率上行和匯率升值都是結果。

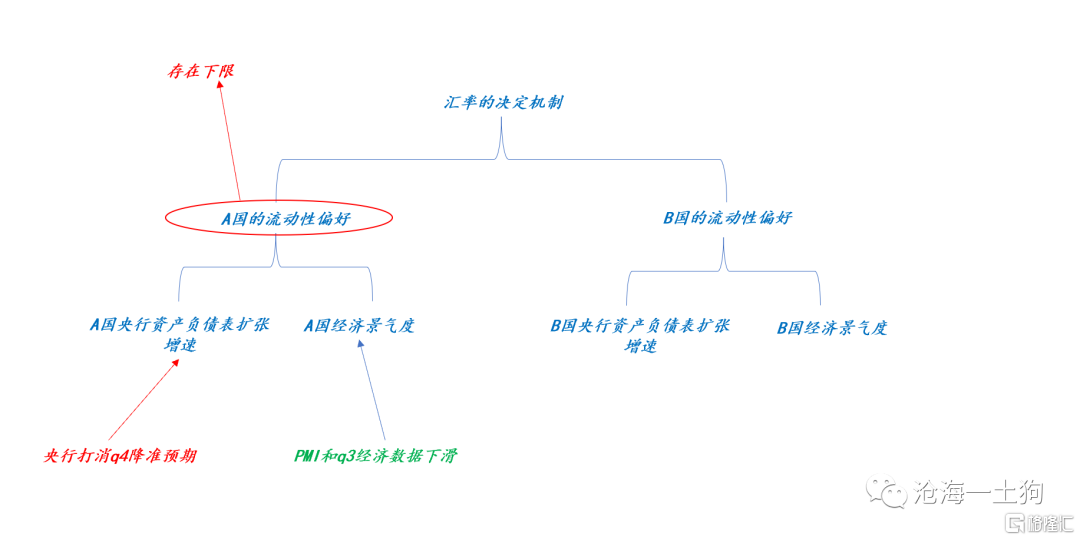

那麼,爲什麼經濟景氣度的下行對匯率的影響不顯著呢?這是因爲流動性偏好存在下限,三個季度的景氣度下滑已經讓流動性偏好降低到一個較低位置,流動性偏好已經開始對經濟下行鈍化。

這就導致一個非對稱的結果:從國內因素來看,匯率對升值因素敏感,對貶值因素並不敏感。

於是,我們就看到一個有點奇葩的現象,經濟景氣度繼續下滑,但匯率卻升值了。

事實上,匯率的問題很複雜,除了要考慮本國的因素,還需要考慮他國的因素。

那麼,B國因素是如何呢?總體來看,B國的流動性偏好是回落的。

證據有兩個:1、美元指數;2、股市情況;

美元指數方面,近期美元指數衝高回落,因爲美元指數是一籃子貨幣,它可以部分反應美元的流動性偏好,最近大家對美元的飢渴程度降低了。

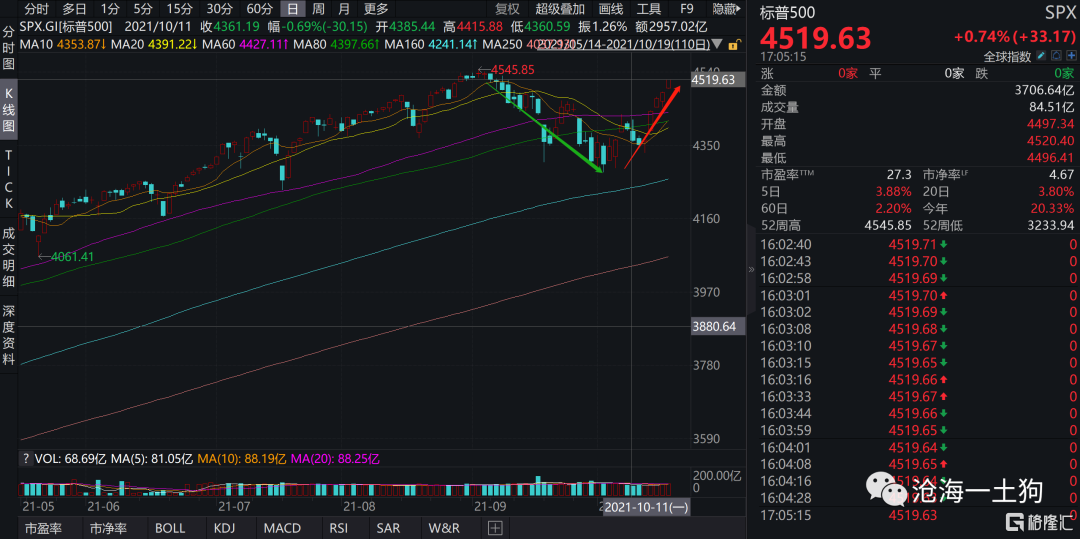

股市方面的證據更爲直接,國慶前資本市場因爲美國債務上限問題和越來越近的taper慌得一比,紛紛提高自身的現金比率,導致系統流動性偏好提升。但是,隨着債務上限問題的解除,流動性偏好逐漸回落,標普500又晃晃悠悠接近前高。

那麼,taper的問題如何解決呢?主要是靠債市市值的壓縮解決。十年美債的收益率已經接近1.7%。所以,利率調整是結果,並不是原因。

利率和匯率的聯動

此外,通過這個框架,我們還能發現一種十分有趣的利率-匯率聯動視角。

近期,一個大家最爲關心的問題是:如果A國經濟景氣度不行,但B國央行加息,A國該怎麼辦?

我們先想一種極端的情況,假設A國匯率保持不變。

根據模型,A國央行只能一方面寬信貸支持實體經濟;另一方面緊貨幣控制資產負債表擴張增速。通過寬信用+緊貨幣的組合,匯率可以維持在某一個水準。如下圖所示,

在這種情況下,利率快速上行,絕大部分傷害被股市和債市吸收,其中債市吸收得最多。

下面我們放鬆匯率不動的假設,考慮一般情形。

不難推斷,B國加息的影響會被A國股市、債市和匯市吸收——股債匯三殺。其中,債市和匯市影響最大,股市影響最小(ps:寬信貸會支持股市)。

整個市場是聯動在一起的,各個市場一起吸收重大變動帶來的衝擊;A國央行的獨立性是有限度的,需要在匯率和利率之間取一個平衡;而且,對A國來說,加息是一個很不準確、意義很模糊的詞彙,不建議大家使用。

經常的情況是,你以爲你理解了加息,實際上根本不理解,這個詞是需要具體語境的。

結束語

言歸正傳,綜合上面的論述,我們就能知曉近期人民幣升值的主要原因:1、q4降準預期降低;2、美國市場流動性偏好回落。

經濟景氣度方面的因素不是主要的因素,這是因爲疫情以來,各國要麼經濟景氣度不行,要麼資產負債表的擴張速度一直高位,流動性偏好都被壓在低位。所以,系統表現出很強的非對稱性。

我們在分析很多現象的時候要注意這種非對稱性。

當然,很多人會有不同意見,我的迴應是:1、模型都是假的;2、我只是一個寫模型的;3、對於一個假的模型最重要的問題只有兩個——框架的一致性問題和模型的證僞問題。

請讀者理解好這些假設,再來討論;對於拿着自己的模型來自說自話的人,恕不奉陪。

最後,再講一點小小的心得,所有的模型本質上都是一個個分類系統,評價一個分類系統最初級的標準是:一致性,不能存在既屬於類別a又屬於類別b的元素。

當你用分類的視角看模型時,就能避開一些人性深處的大坑:1、被因果解釋綁架;2、被預測綁架。