本文來自: 靜觀金融 ,作者:張靜靜

摘要

美元貨幣體系的建立與“運轉”。1)美元體系建立經歷了四個階段:建立三大體系的同時錨定黃金;貨幣體系自由化;自由貿易體系下錨定石油;提升外儲規模,穩固美元體系。2)美元貨幣體系的穩定需要兩個基礎:美聯儲與非美央行貨幣政策框架的統一是全球經濟穩定性與週期運轉的基礎;美債的穩定性、安全性與美股的高回報率是美元流動性循環的基礎。

金融危機後,財政被納入美聯儲政策框架,全球央行政策框架開始分化。美聯儲QE操作均發生在財政赤字率高於名義增長之際,表明金融危機後財政因素已被納入美聯儲政策框架。進而,美聯儲與只能以“經濟—通脹—匯率”為錨的央行的貨幣政策框架分化,這也是金融危機後全球穩定性下降的主因之一。但金融危機後的數年全球通脹保持低位,因此非美央行貨幣政策節奏與美聯儲並未明顯脱鈎,看上去美元貨幣體系一如從前。

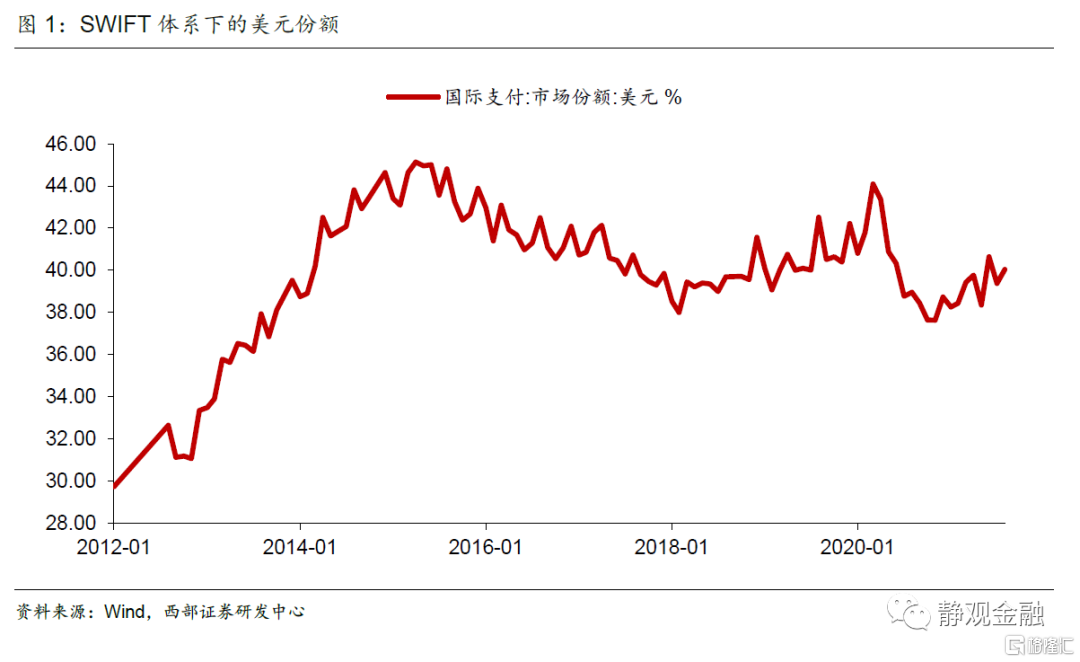

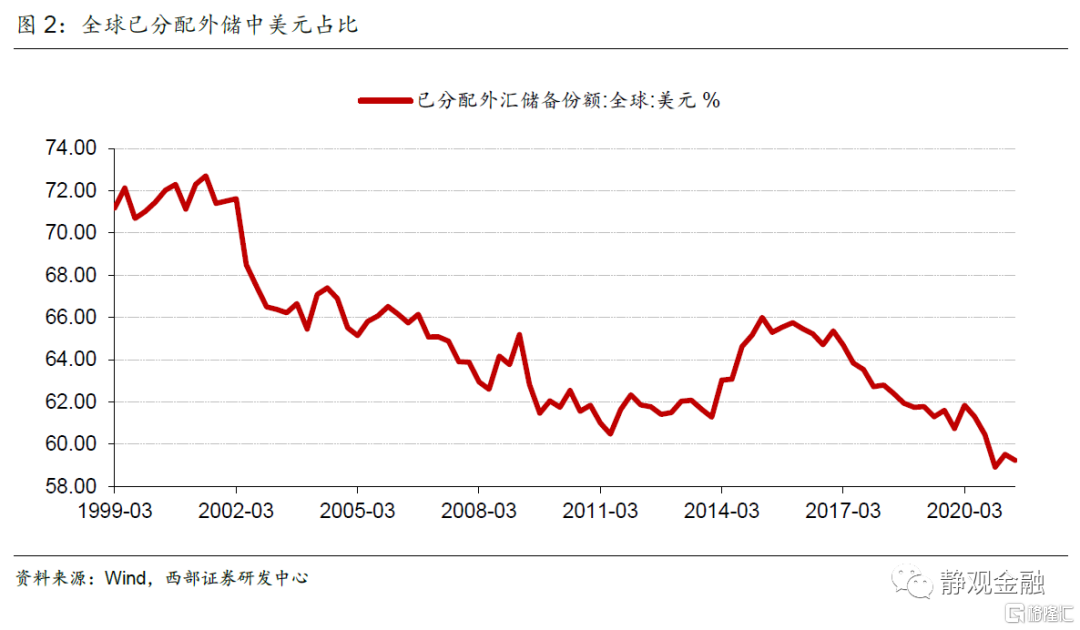

疫後美國財政刺激與全球高通脹並存,令美國與非美貨幣框架分化局面顯現化,美元體系彷彿“失靈”。疫後在美國財政刺激全面退出前各國已現通脹壓力。進而,部分國家央行已加息,美聯儲卻尚未Taper,美聯儲與非美央行貨幣政策框架分化局面顯現化。該局面又打破了此前美元體系的諸多規律。比如,美股跑贏非美權益階段通常對應美元升值週期,美股跑輸非美權益階段通常對應美元貶值週期。疫後則相反,去年3月以來美元指數中樞下移,但美股相對非美權益表現則更為強勁。此外,疫後全球已確認外儲中美元佔比跌破60%,若美債規模進一步大幅攀升,美聯儲就將面臨放棄美債市場穩定性亦或者與非美央行政策完全脱鈎的抉擇。

疫情是美國重返加税週期、結束雙寬政策的催化劑。以拜登當選為標誌性事件,美國政治光譜開始左傾,重回大政府時代與加税週期,背後的宏觀驅動力是貧富分化嚴峻、中產佔比偏低的社會結構。但美國中產佔比低點出現在2012年,為什麼疫後美國才迎來期政治週期拐點?因為疫情全面透支了美國財政空間並導致美元體系“失靈”。進而,防止美債規模加速擴張、為政府去槓桿就成為當前美國政府的重要選擇。這也是我們理解美國政府勢必會進入加税週期、結束QE政策並且“歡迎通脹”的關鍵。

以修復美元體系為前提分析美國政策前景。第一,疫情成為美國政府結束減税週期、進入加税週期的催化劑;第二,適度通脹將被“歡迎”,這也是拜登發展新能源戰略的背景之一;第三,10年期美債收益率中樞或已進入長期回升通道;第四,美國實現美元體系修復的前提或是民主黨在2022年中期選舉及2024年大選中繼續保持競選優勢。

正文

美國政治週期、税收週期與社會結構有關。貧富分化形勢嚴峻、中產佔比極低的階段,政治光譜左傾、民主黨影響力上升,開啟大政府時代,美國通過加税、反壟斷、提高無風險利率等手段優化社會結構;社會達到橄欖型後,公平讓位效率,政治光譜右傾、共和黨影響力上升,開啟小政府時代,美國進入減税週期,政府槓桿率上升壓制無風險利率回落。我們在此前的報吿和路演中經常説,以特朗普敗選與拜登當選為標誌美國政治光譜開始左傾,進入加税週期,貧富差距、提升中產佔比將成為未來若干年美國內政的核心。

但事實上,金融危機後美國中產佔比就已經降至歷史極低水平、貧富分化程度也接近大蕭條時代,為什麼過去12年美國政治週期與税收週期沒有逆轉?因為疫後財政空間被徹底透支,美元貨幣體系已經出現裂痕。唯有財政與貨幣雙寬政策的逆轉才有望扭轉美元系統“失靈”的現狀。換言之,社會結構雖是美國政治週期與税收週期切換的宏觀背景,但這一切換的觸發仍需要催化劑,疫情就是本次美國重返加税週期的導火索。

一、美元貨幣體系的建立與“運轉”

(一)美元貨幣體系的建立

二戰後美元貨幣體系的建立經歷了四個階段:建立三大體系(美國牽頭建立了聯合國、關税總協定以及佈雷頓森林體系)的同時錨定黃金;貨幣體系自由化(以1971年8月15日尼克松宣佈美元與黃金脱鈎為標誌);自由貿易體系下錨定石油(以1973年10月石油輸出國組織接受美元作為全球石油交易結算貨幣為標誌);提升外儲規模,穩固美元體系(以上世紀80年代美國推動金融自由化以及90年代初美國推動《自由貿易協定》為標誌)。其實質是以黃金儲備為美元信用背書;通過“石油美元”令美元逐步成為國際貿易結算貨幣,進而將美元變成貿易國的儲備貨幣;再推動自由貿易深化美元貨幣體系、用統一的貨幣政策框架通過經貿、利差與匯率等途徑對非美形成政策約束。

(二)美元貨幣體系穩定性與週期性的兩個基礎

(二)美元貨幣體系穩定性與週期性的兩個基礎

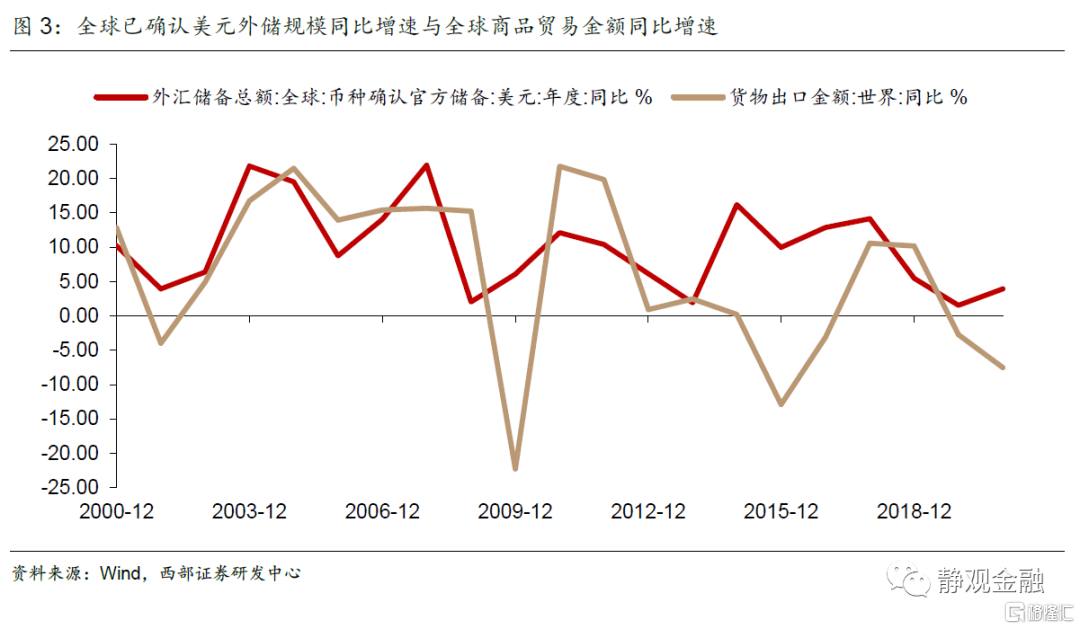

美元儲備是眾多發展中國家投放基礎貨幣的重要依據,進而許多新興國家基礎貨幣投放也會受到美元外儲規模的約束。理論上,全球美元外儲規模與美國貿易逆差、全球經貿活躍度、全球通脹水平乃至美元週期等因素皆有關。我們在報吿《Taper將至,跨境資金如何影響人民幣匯率?》中也闡述了跨境信貸對於新興國家信用、經濟及匯率的影響機理。此外,美元外儲在非美各國央行資產負債表的資產端往往以“美債”形式存在。簡言之,美國貿易逆差形成了各國的美元外儲,美元外儲為部分國家實現了基礎貨幣投放甚至信用創造,各國美元外儲又通過增持美債等形式迴流美國。

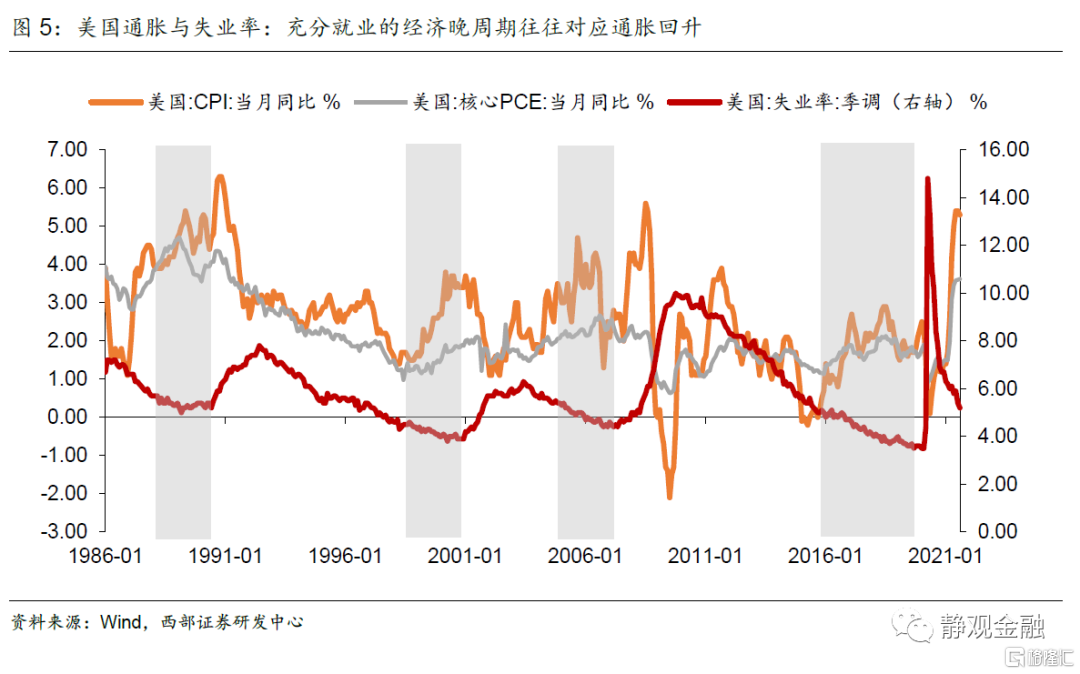

進而,美國經濟通過影響貿易逆差而約束全球美元外儲,美聯儲貨幣政策通過影響美國經濟、跨境信貸、利差以及匯率影響非美經濟體的貨幣政策選擇。金融危機前美聯儲的貨幣政策目標是充分就業以及通脹“達標”。就業與通脹看似是雙重目標,但卻由菲利普斯曲線聯繫。儘管金融危機後,很多學術討論認為美國的菲利普斯曲線已經失效,但60年代以來美國經濟處於晚週期階段(也即:失業率降至極低水平時)菲利普斯曲線仍然有效。而包括髮展中國家在內的多數非美經濟體亦主要以通脹作為貨幣政策目標,因此金融危機前,美聯儲與非美央行的貨幣政策目標相對統一,這也是美元貨幣體系下全球經濟穩定、週期性運行的基礎。另一方面,美債資產的安全性與美股的高回報成為外儲乃至離岸美元迴流美國的保障。

簡言之,美元貨幣體系的穩定需要兩個基礎:一方面,美聯儲與非美央行貨幣政策框架的統一是全球經濟穩定性與週期運轉的基礎;另一方面,美債的穩定性、安全性與美股的高回報率是美元流動性循環的基礎。

二、金融危機後美聯儲政策框架的變化及其影響

(一)金融危機後,財政被納入美聯儲政策框架,全球央行政策框架開始分化

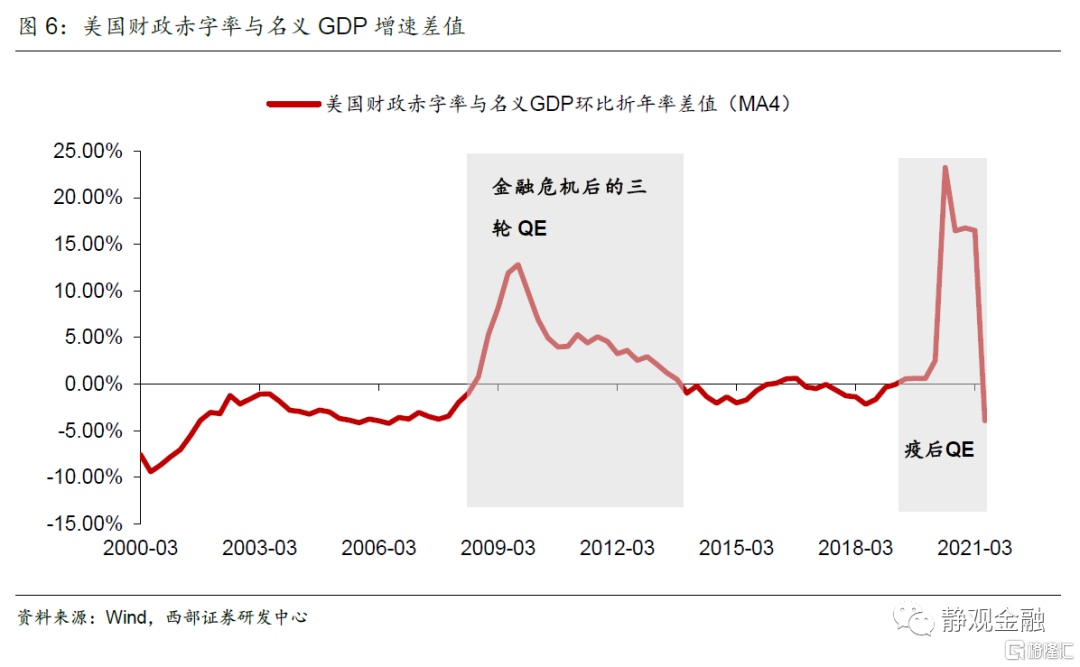

金融危機後以及疫後美聯儲實施資產購買計劃(QE)的時間與圖6中陰影部分重合,均發生在財政赤字率高於當期名義GDP環比折年率之際。這就是我們反覆強調的美聯儲量化寬鬆的本質是財政赤字貨幣化,在財政需要大量增發美債時幫助財政壓低債務支出成本。也就是説,金融危機後財政因素已被納入美聯儲貨幣政策框架,但這就意味着金融危機以來美聯儲與發展中國家央行的貨幣政策框架出現分化。

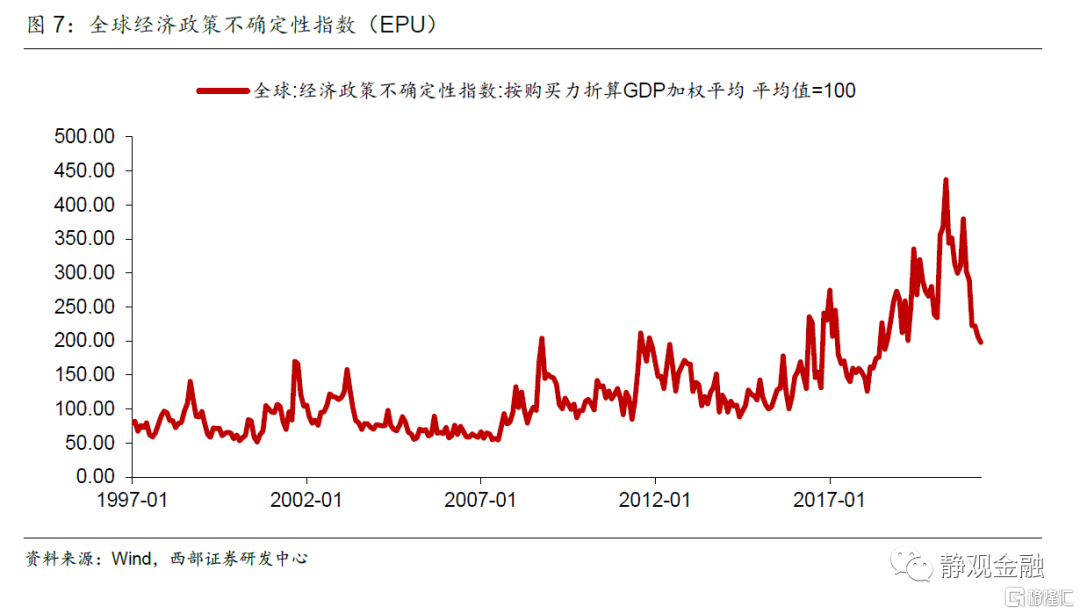

首先,除美歐日等發達經濟體外,多數國家與地區的貨幣並非國際儲備貨幣進而無法實現財政赤字貨幣化。在此背景下,美聯儲(包括歐日央行)可以實施量化寬鬆以緩解財政壓力。但發展中國家與地區仍沿用此前的“經濟—通脹—匯率”框架:也即通脹走高或者匯率存在貶值壓力時往往收緊貨幣政策、加息;通脹走低、匯率無貶值壓力時則往往寬貨幣、降息。其次,在QE期間,為了防止美債曲線倒掛,無論通脹是否走高、經濟是否過熱,美聯儲都無法加息。唯有QE結束,“就業—通脹”的貨幣政策框架才重新顯效。美聯儲與眾多非美央行貨幣政策框架的分化也是金融危機後全球不確定性指數中樞顯著高於危機前的主因之一,如圖7所示。

(二)疫後全球央行政策框架分化加劇,美元體系“失靈”

1.疫後美國財政刺激與全球高通脹並存,令美國與非美貨幣框架分化局面顯現

盡管金融危機就是美聯儲與眾多非美央行貨幣框架分化的分水嶺,但金融危機後的數年全球通脹中樞始終保持低位,因此非美央行貨幣政策節奏與美聯儲並未明顯脱鈎。也即:在美聯儲結束QE前,全球通脹水平仍低,因此各國也鮮有加息。進而,看上去美元貨幣體系一如從前。

然而疫後的情況則更為複雜。疫情約束生產、財政刺激助長需求,各經濟體新能源戰略又全面約束了能源等資源品供給,供需不匹配之下在美國財政刺激全面退出前通脹壓力已至。高通脹之下,眾多新興國家甚至個別發達國家也已上調基準利率。但美國疫後財政刺激直至9月初才全面結束,因此至今美聯儲尚未開始Taper,進而高通脹亦不能令聯儲加息。換言之,疫後美國高財政赤字率與全球高通脹並存之下,美聯儲與非美央行貨幣政策框架分化局面已經顯現化。

2. 美元體系的異常變化與挑戰

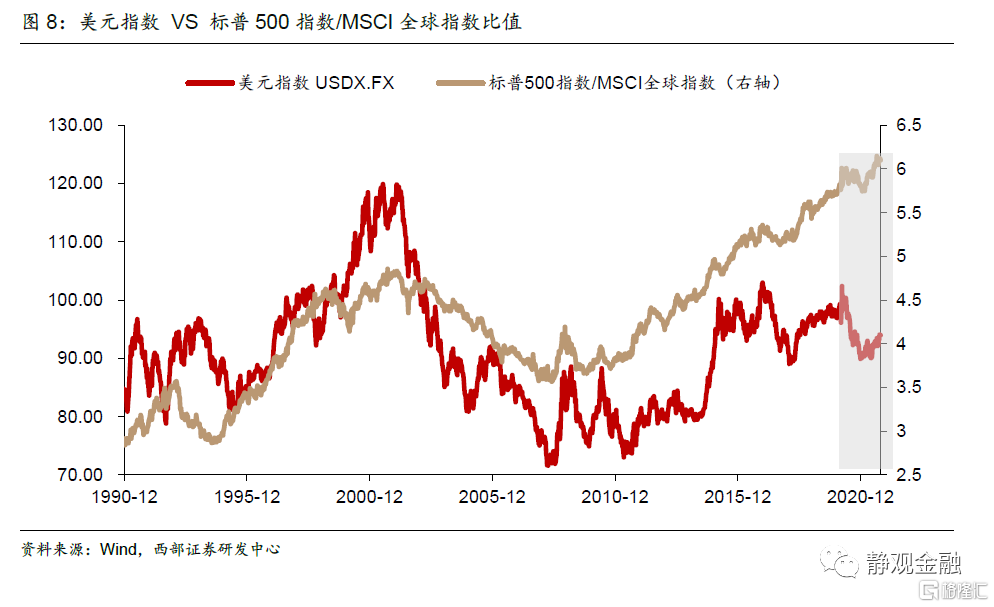

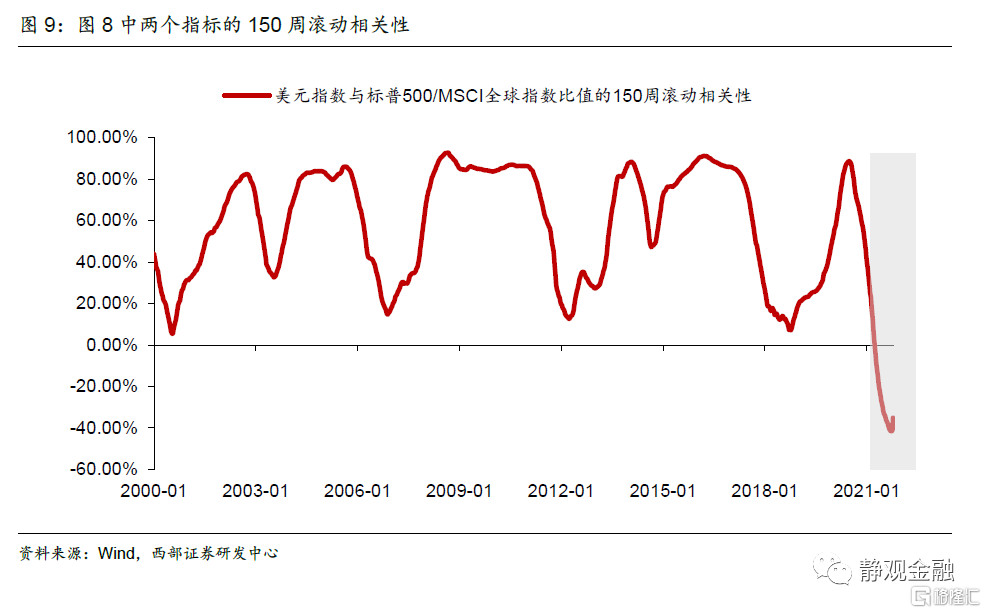

首先,疫後美元指數與美股表現分化。美元體系有一個特徵:美國競爭力高於非美階段,美股表現會超越非美權益市場,進而離岸美元迴流美國本土。也就是説,美股跑贏非美權益階段通常對應美元升值週期,美股跑輸非美權益階段通常對應美元貶值週期。如圖8所示,疫後全球資本市場未現該特徵,相反,去年3月以來美元指數中樞下移,但美股相對非美權益表現則更為強勁;如圖9所示,美元指數與(標普500指數與MSCI全球指數比值)的長期相關性也在疫後由正轉負。事實上,這一轉變反映的也是美聯儲與非美央行貨幣框架的差異,但同時又説明美元貨幣體系出現了紊亂甚至“失靈”。

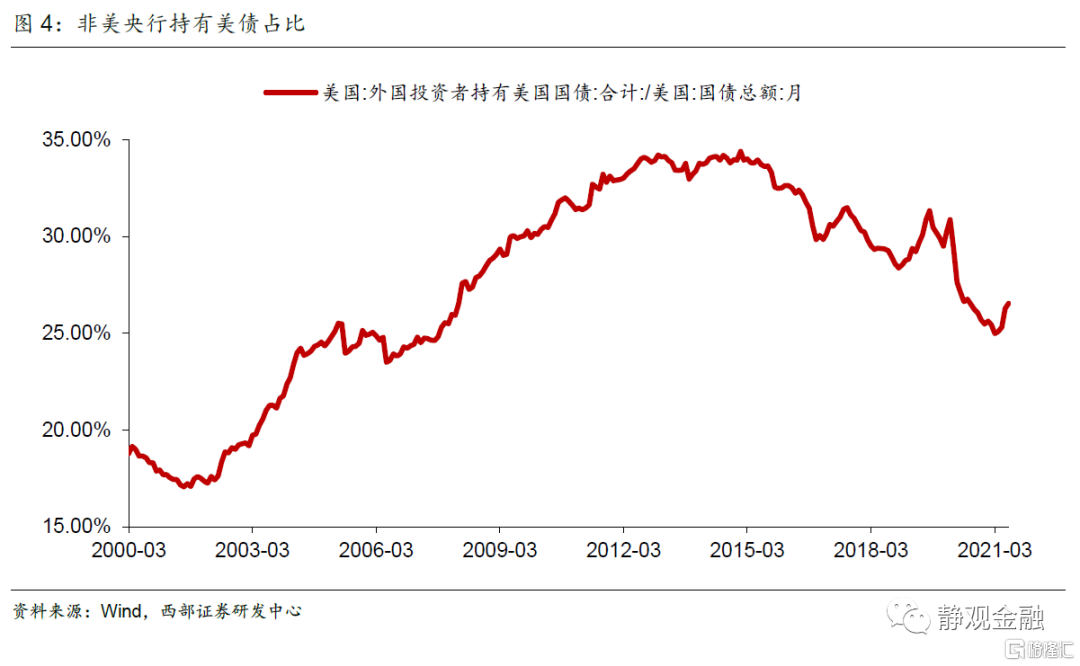

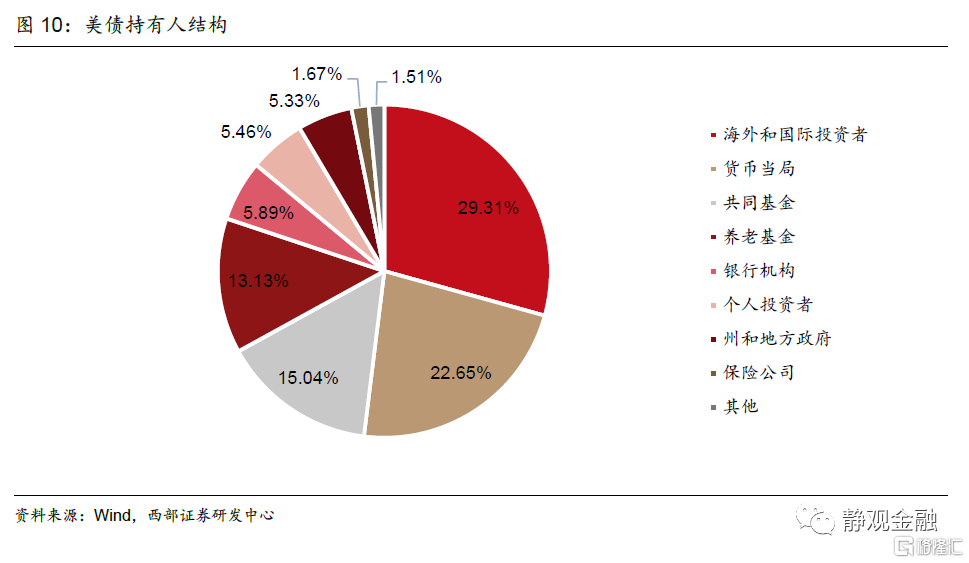

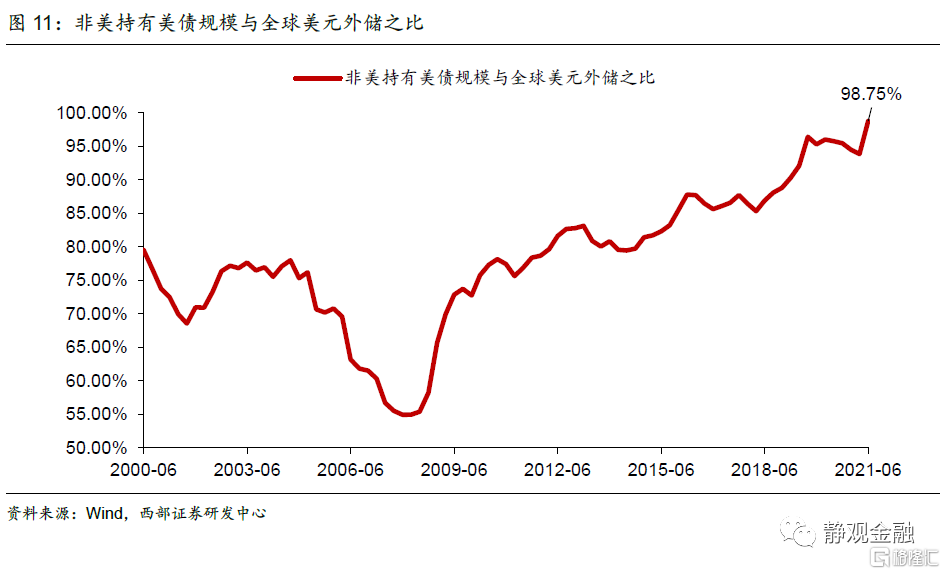

再者,若美債規模進一步大幅攀升,美聯儲就將面臨放棄美債市場穩定性亦或者與非美央行政策完全脱鈎的抉擇。全球美債持有人以包括美聯儲在內的各經濟體央行、各國養老金以及大型金融機構為主,其中最具穩定性的當屬各經濟體央行。如圖2所示,2020Q4末全球已確認外儲中美元佔比跌破60%,為有數據以來首次。2021Q2末該指標為59.23%。如圖11所示,外國投資者持有美債規模佔全球美元外儲比重已經接近100%。可見在非美央行無條件或亦無意願大量增加美元外儲的前提下,各經濟體央行亦無法進一步大量增持美債。這就意味着若美債規模進一步大幅攀升,美聯儲(美國貨幣當局)的貨幣政策面臨挑戰:要麼通過QE維持美債市場的穩定性,但這就意味着價格工具將被“雪藏”進而美聯儲與非美央行的貨幣政策框架進一步脱鈎;要麼重新迴歸“就業—通脹”框架,與非美央行迴歸同一政策框架,但這就意味着美債市場穩定性將顯著下降。

三、疫情是美國重返加税週期、結束雙寬政策的催化劑

(一)美國社會結構是美國政治週期與税收週期切換的宏觀驅動力

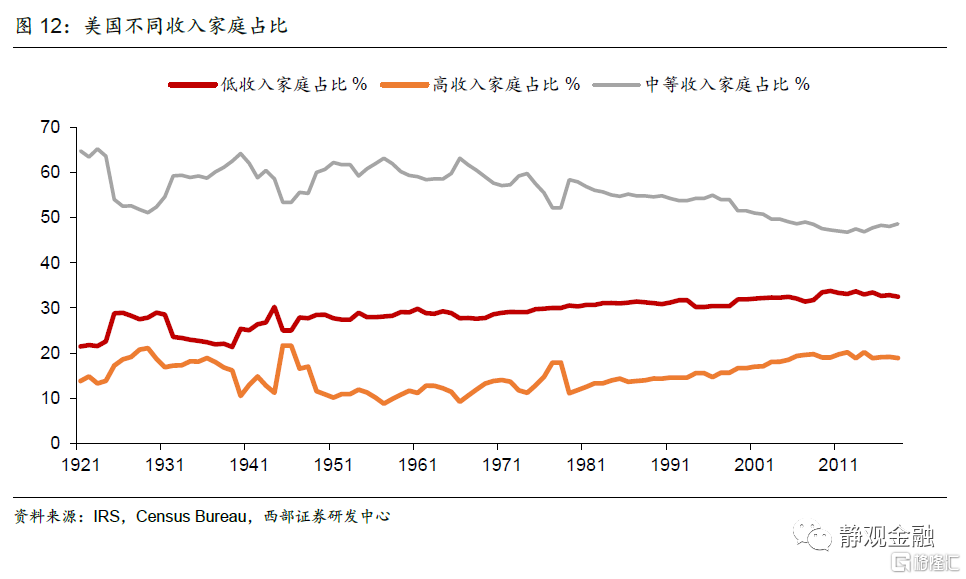

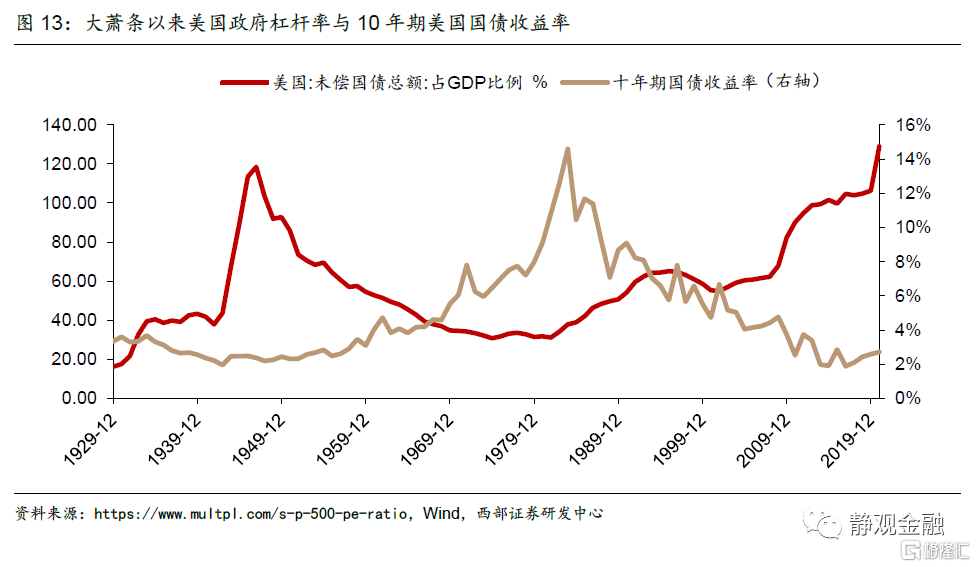

民主黨執政理念偏向“大政府”、代表“公平”,善於通過加税方式利用二次分配降低貧富分化;共和黨推崇“小政府”的執政理念、代表“效率”,善於通過減税、降息方式推動資本逐利。一戰後至疫情前美國有兩次對於“公平”和“效率”的再選擇,分別出現在大蕭條後及1980年。大蕭條時代美國貧富分化形勢極其嚴峻,社會矛盾推動美國社會進入了“公平”理念主導階段,民主黨政治影響力上升。隨後,美國始終處於加税週期,剔除二戰帶來的政府槓桿率被動上升階段外,1933年-1980年美國政府槓桿率整體偏低,且社會結構不斷優化。物極必反,1980年美國社會結構呈現“橄欖型”後公平理念也就走到了極致,美國社會重新進入由“效率”主導階段,共和黨政治影響力上升。此後,美國進入降税週期,政府槓桿率上升的同時,中產佔比開始下降、貧富分化重現惡化。

在美國總統連任是大概率事件,每次政治光譜切換都以執政黨未能連任為標誌,當下亦然。1932年以來美國共經歷了14位總統執政,除肯尼迪總統在其第一任期遇害外只有四位總統未能獲得連任,分別是福特總統(任期為1974-1976年)、卡特總統(任期為1977-1980年)、老布什總統(1989-1992年)以及特朗普(2017-2020年)。其中,福特是在水門事件後以副總統身份接替尼克松的非民選總統,未能連任實屬正常;老布什與其前任里根均來自共和黨,一黨連續12年執政也比較罕見。儘管後人對於卡特敗選給出很多理由,但我們認為卡特總統敗選以及里根當選剛好是美國政治光譜右傾,民主黨影響力減弱、共和黨執政影響力上升的標誌。特朗普敗選和拜登當選亦然。

對照來看,里根當選前美國由於中產佔比極高、嬰兒潮等因素導致70年代美國購買力及其強勁,加上兩次石油危機,令美國陷入長期滯脹並引發民眾對於大政府政策的不滿、開始投向共和黨代表的小政府懷抱。時下,美國中產佔比極低、貧富分化形勢嚴峻似乎又推動美國美國政治光譜重新左傾、民主黨執政影響力增強並開啟加税週期與大政府時代。

(二)疫情透支了美國財政空間並進一步降低了美元體系的穩定性

但是,問題來了,如圖12所示美國中產佔比低點出現在2012年,那麼為什麼疫後美國才迎來期政治週期拐點?因為疫情全面透支了美國財政空間並導致美元體系“失靈”。很多大週期拐點並非一蹴而就,即便有宏觀基本面的支持往往也需要一些催化劑條件。疫後美國政府實施了三輪財政轉移支付,2020年Q2美國政府槓桿率曾攀升至136%,顯著高於二戰期間高點水平創出歷史新高。

我們在前文提到,美元貨幣體系有兩條重要線索:一方面,美聯儲與非美央行貨幣政策框架的統一是全球經濟穩定性與週期運轉的基礎;另一方面,美債的穩定性、安全性與美股的高回報率是美元流動性循環的基礎。假若美債規模進一步大幅攀升,而非美央行的美元外儲規模又無法與此匹配,則美聯儲要麼就要放棄傳統的貨幣政策框架,進而與非美央行貨幣政策框架繼續分化;要麼就要放棄美債市場的穩定性。但無論如何抉擇都將破壞美元貨幣體系的正常運轉,使其失靈。

進而,防止美債規模加速擴張、為政府去槓桿就成為當前美國政府的重要(或許也是唯一)選擇。這也是我們理解美國政府勢必會進入加税週期、結束QE政策並且“歡迎通脹”的關鍵。

四、以修復美元體系為前提分析美國政策前景

第一,疫情成為美國政府結束減税週期、進入加税週期的催化劑。

第二,為了幫助美國政府去槓桿,適度通脹將被“歡迎”。拜登新能源戰略既可以防止在全球新能源賽道被他國彎道超車,亦可以幫助提振能源價格防止美國重回低通脹時代。

第三,美國財税週期的逆轉也意味着除非不可抗力,否則此次Taper後美聯儲暫不會重新QE。為了增強美債吸引力以及美債市場穩定性,10年期美債收益率中樞或已進入長期回升通道,具體分析亦可參考9月7日報吿《美債走勢的長期邏輯與短期矛盾》。

第四,當然,美國實現美元體系修復的前提或為民主黨在2022年中期選舉及2024年大選中繼續保持競選優勢。

風險提示

(一)美國疫情變化超預期

(二)美國財政政策超預期

(三)美國貨幣政策超預期