本文來自: 期貨日報,作者:程小勇

11月初,國內外黃金價格一度出現強勢反彈,大有重演2014—2015年美聯儲削減QE歷史的跡象。然而我們認爲,當前美聯儲削減QE面臨的宏觀環境不一樣,目前通脹壓力遠超2013—2015年緊縮週期,且非美國家經濟復甦力度可能不及美國,從而意味着美元利率和匯率會同步走強,美元負利率資產會減少,降低黃金的吸引力。11月中旬,國內外黃金在出現階段性反彈高點後大幅回落,基本回吐11月初反彈成果。展望未來,無論是從美元流動性收縮,還是從黃金本身的投資屬性來看,未來黃金依然看不到上漲的動力,且存在較大下行風險。

美元流動性收縮或加快

美國勞工統計局公佈的數據顯示,美國11月CPI數據創下1982年以來新高,目前市場普遍預期,美聯儲將在本週的會議上決定加快Taper步伐,從而拉開更快加息的序幕。12月13日,CME旗下的聯邦觀察(Fedwatch)工具顯示,美聯儲將利率維持在接近於零的可能性將從此前約95%降至明年5月初會議前的50%以下,2022年5月美聯儲加息50個BP的可能性升至50%以上。

當前驅動美聯儲加快收緊貨幣的主要因素是通脹壓力。美國勞工部公佈的數據顯示,美國11月CPI同比上漲6.8%,爲1982年以來最高水平,再次刷新紀錄,高於10月的6.2%。剔除波動較大的食品和能源價格,美國11月核心CPI同比上漲4.9%,爲1991年以來最高水平,與預期值相同,高於前值4.6%。由於供應鏈瓶頸和勞動力短缺推高了成本,企業一直在穩步提高消費品和服務價格。

我們認爲除了疫情影響全球供應鏈之外,美國通脹壓力還來自勞動力成本上升和美國服務業價格滯後性攀升。當前,就業市場就業人口低於疫情前水平和職位空缺創新高並存,這意味着美國就業市場出現結構性變化,不願意進入就業市場和勞動人口因人口老齡化而減少是就業人口低於疫情前的主要原因。從而使得美國就業市場出現這樣的情況:僱傭單位不斷提高薪資吸引僱員,但還是缺乏充足的勞動力來彌補職位空缺。數據顯示,2021年11月,美國非農部門薪資同比增長4.8%,如果不考慮2020年美國政府補貼因素導致去年4—6月薪資同比增速創有記錄以來高點之外,當前美國非農部門薪資同比增速應該是有記錄以來最高,比20世紀70年代滯漲期還要高。

除此之外,我們發現服務類滯後性漲價壓力也會很快到來。核心CPI當中服務的價格佔到了接近60%的權重,而服務當中大部分又來自住房的租金,那麼住房租金現在纔剛剛開始上漲。2021年11月,美國CPI分項指標住房租金價格同比增速也達到3.9%,創下2007年5月以來最高紀錄。

美元實際利率和匯率有望雙雙走強

一直以來,黃金和美元二者關係非常密切,在金本位時代,黃金和美元是掛鉤的。儘管佈雷頓森林體系崩潰後,黃金和美元脫鉤,但是黃金價格走勢和美元依舊息息相關。從投資黃金的目的來看,主要有兩個:

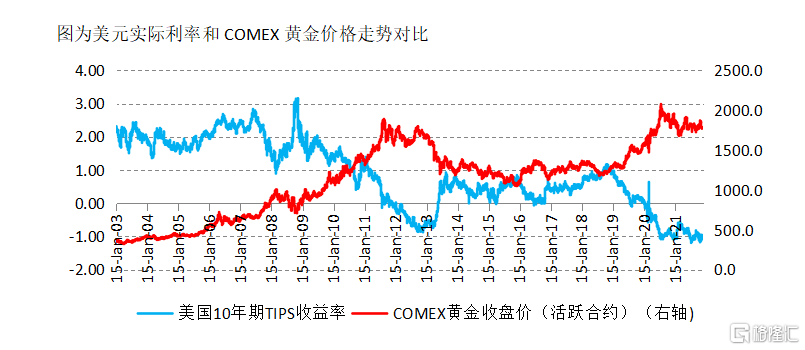

一是保值增值,就是所謂的對衝通脹。然而,從黃金歷史走勢以及與美元利率和匯率的關係來看,黃金對衝通脹這一說法並不準確,實際上黃金對衝的是美元貶值。而美元貶值往往伴隨美聯儲降息或者美國經濟增長放緩甚至衰退。當前,我們認爲美國經濟復甦前景可能在放緩,但是高通脹壓力迫使美聯儲可能不得不加快收緊貨幣,甚至在2022年二季度提前加息,從而美元名義利率和匯率都會走強。一旦美聯儲加快收緊貨幣政策,那麼美元名義利率上升幅度會超過通脹率,從而帶動美元實際利率的上升。截至12月13日,衡量美元實際利率的美國通脹指數國債(TIPS)收益率爲-0.98%,脫離了8月創下的-1.19%的低點,未來美元實際利率大概率還會繼續上升。

二是降低投資組合的貝塔風險。由於黃金屬於零息資產,一貫被視爲安全資產,與美國國債都是國際金融機構投資組合中不可或缺的一部分,其與美股、其他商品相關性較低,在某種程度上會降低整個投資組合的貝塔風險。從歷史上每一輪金融危機或經濟危機來看,在早期黃金作爲安全資產一度大幅上漲,但是在危機中後期黃金避險功能往往會因政策寬鬆和市場恐慌消散而回吐漲幅。

無論是黃金的保值增值的需求,還是降低投資組合貝塔風險或者避險需求,都要看美元實際利率。美元實際利率可以視爲黃金的機會成本,未來美元實際利率上行可能性大於繼續下行的可能性的情況下,持有黃金的機會成本會不斷增加,這將繼續削弱黃金的投資需求。數據顯示,截至12月13日,全球最大的黃金ETF——SPDR黃金持有量爲982.64噸,較去年同期的1179.78噸明顯下降。

當前美債收益率曲線平坦化,但尚未出現倒掛,這意味着儘管美國經濟增長前景走弱,但主要是美聯儲加息預期帶動短端利率攀升所致,長端收益率下行幅度不大,從而使得市場的風險在於美聯儲貨幣緊縮的節奏是否加快。對於黃金而言,在美元實際利率上升可能性較大的情況下,繼續持有黃金並不劃算,黃金投資需求會繼續降溫,黃金價格下行還會持續。投資者可以利用芝商所的上海金(美元)期貨和上海金(離岸人民幣)期貨對衝黃金新一輪下行風險;也可以利用美元匯率走強和人民幣升值降溫這個因素,交易芝商所上海金(離岸人民幣)期貨和上期所黃金期貨價差機會,即賣芝商所上海金(美元)期貨-買上期所黃金期貨。