本文來自格隆匯專欄:開源證券研究所,作者: 陳曦

近期,煤炭、化工等期貨價格大幅下跌。但是,一些市場觀點認爲,當前的價格下跌是價格直接管控的結果。

市場普遍觀點仍然認爲,四季度煤炭供需仍將難以平衡,在保“長協煤”的背景下,“市場煤”供給仍將不足。

我們認爲,這些觀點對於當前政策層的保供意願和政策力度存在嚴重低估。

今年以來,商品和週期股的一條主線邏輯是:“碳中和=供給短缺=漲價”,其中隱含的假設是,通過減少供給,自動實現碳中和。

這是最簡單、最容易的“碳中和”路徑,但實踐表明,這種供給端的辦法最終會導致民生、經濟問題,從而對“碳中和”本身產生負面影響。

爲了更好的、可持續的實施“碳中和”,應當徹底落實7.30政治局會議提出的“先立後破”,使“碳中和”與“供給短缺”這種簡單粗暴的辦法脫鉤,更多的採用技術升級等減少對碳的需求。

對投資來講,我們認爲,“碳中和”不再等於“供給短缺”,也就不再等於“漲價”,週期漲價行情已經結束。

對宏觀來講,PPI在10月確定性見頂,2022年1月即可下降至5%左右,且將繼續快速下行,PPI回落速度將顯著超出市場預期。

對政策和債市來講,隨着10-11月“供給”和“脹”的問題得到解決,政策層目光將重新集中於“需求”和“滯”的問題,貨幣寬鬆空間打開,債券牛市重啓。

煤炭供需緊張,本質上國內供給短缺

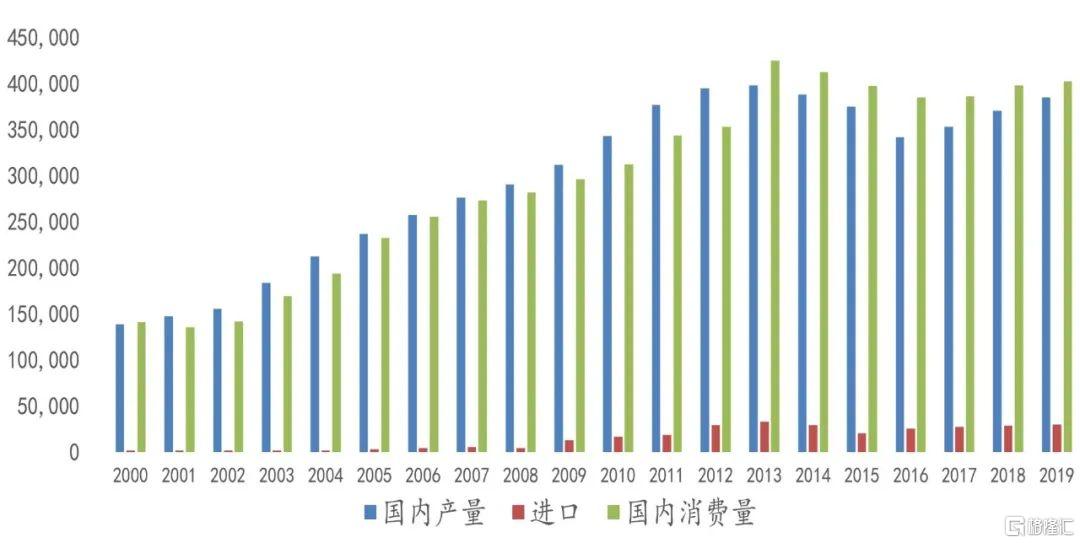

我國的煤炭供給主要依賴於國內,而非進口。

自2000年以來,煤炭進口量逐年增加,但當前進口佔比不足8%。2021年缺煤的關鍵因素還是在國內,在用電量同比較高的背景下,原煤產量與2020年相比並未上升,6-7月甚至低於2020年、2019年,這是國內缺煤的主要原因。

圖1:中國煤炭供給以國內生產爲主

2021年以來,國內煤炭供給短缺,主要原因有兩個:

一是“倒查20年”+“超產入刑”,導致煤礦生產意願下降;

二是在“碳中和”大背景下,環保、安監力度加大,導致煤礦審批難度加大。

除這兩個原因之外,還存在這樣一種傾向:通過減少煤炭供給,來自動實現“碳中和”。

產生這種傾向的原因是,降低對碳的需求是難的,而切斷對碳的供給是容易的,因此實現“碳中和”最簡單的辦法就是“碳供給短缺”。

供給端,行政化導致短缺,而需求端,再交給所謂的“市場”,全國所有居民、企業去爭奪有限的煤炭供給,價高者得,美其名曰“通過價格的市場化,來倒逼實現碳中和”。

這是2021年大宗商品上漲的主線邏輯之一:“碳中和”=“供給短缺”=“漲價”,但這種邏輯並不合理。

拉閘限電觸及民生底線,導致政策思路發生重大變化

9月,全國多地發生“拉閘限電”,尤其是居民拉閘限電,觸及了政策層關於民生問題的底線。

如前所述,所有居民、企業爭奪有限的碳供給,碳價格必然高企,對於企業而言,僅僅是損失利潤,而對於居民而言,則是民生問題:

一方面,9月的拉閘限電已經影響居民的正常生活;

另一方面,北方大量農村是自己買煤取暖,對農村而言,買不起煤涉及到安全過冬的生存問題。

9月的拉閘限電敲響了警鐘,政策層思路發生重大變化。

一個標誌性事件是10月9日的國家能源委會議,此次會議明確指出“供給短缺是最大的能源不安全”,標誌着政策思路從“減產”向“保供”的轉變。

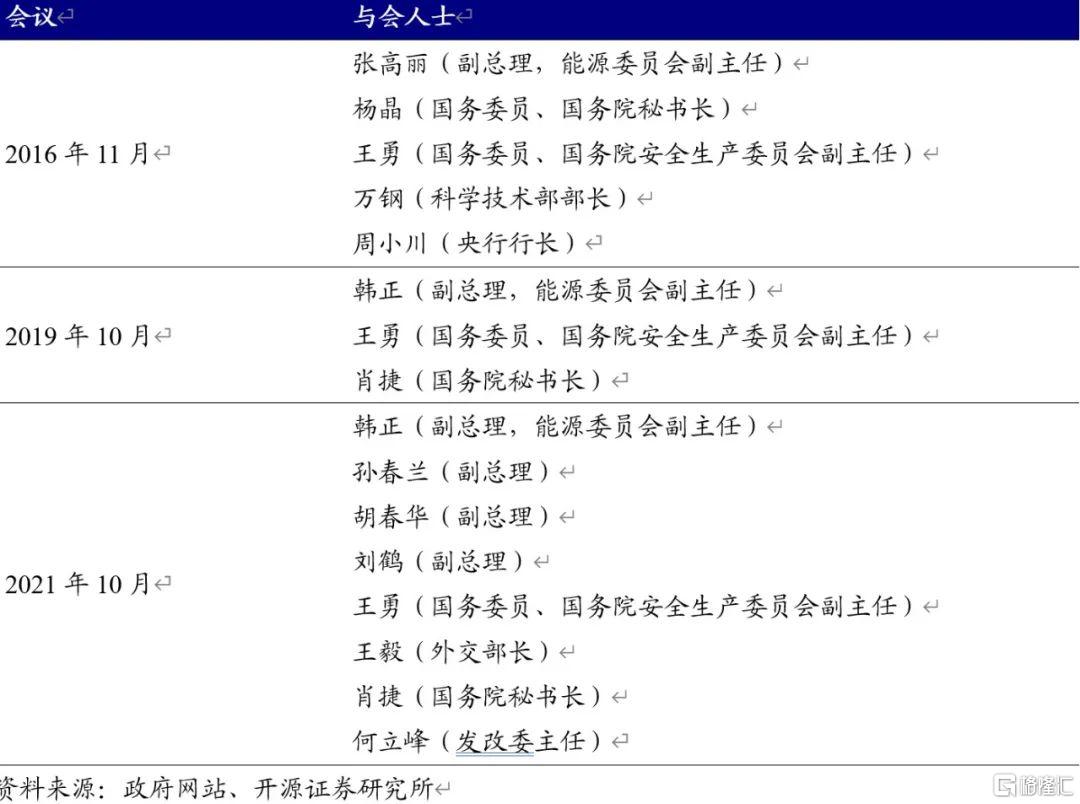

此外,我們考察了近年來歷次的國家能源委會議,發現此次會議的出席規格遠超以往,這或是因爲“保供”需要各部委密切協調。

表1:2021年國家能源委會議出席規格遠超以往

對比4-5月的大宗商品調控,此次調控特點是自上而下、多部委協調,遇到問題解決問題,不斷政策加碼。

政策主要體現在三個方面:

一是供給端,提高煤炭供給,8-10月各地陸續批準產能,10月的日產量已經達到1160萬噸/天,如果按此計算全月,較2019年10月產量提高超過10%,較2020年10月提高7%;

二是需求端,一方面要求電廠補庫,另一方面提高電價緩解電廠壓力;

三是價格端,依據《價格法》,直接調控坑口、港口等價格。

限價促進煤炭價格的合理迴歸

市場的主要爭議是,對煤炭價格的直接調控。

一些觀點認爲,這不能解決問題,反而會導致問題,特別是認爲市場煤價格可以保持高位,對此我們並不認同。

第一,應當看到,價格的直接調控,只是本輪煤炭保供的一環而已,應當站在更大的視角看待這個問題。

第二,政策層非常清楚當前的問題核心是供需缺口,也已經在這一點上採取各種措施,之前的供給短缺是行政導致的問題,那麼同樣可以通過行政從根本上解決供給短缺。

第三,市場煤價格保持高位會導致很大的問題。只保長協煤是不夠的,中國還有大量農村地區採用的是自行購買煤炭取暖,他們只能用市場煤,這纔是保供的薄弱環節。

第四,市場都清楚市場煤價高位不可持續,那麼煤價可以早一些迴歸正常,而沒有必要等到2022年年中。

第五,很多人講,中國限價那麼煤炭企業會轉向出口,這實際上是對國際煤價並不瞭解,總以爲是國際煤價高、所謂“全球能源危機”導致國內煤價高。

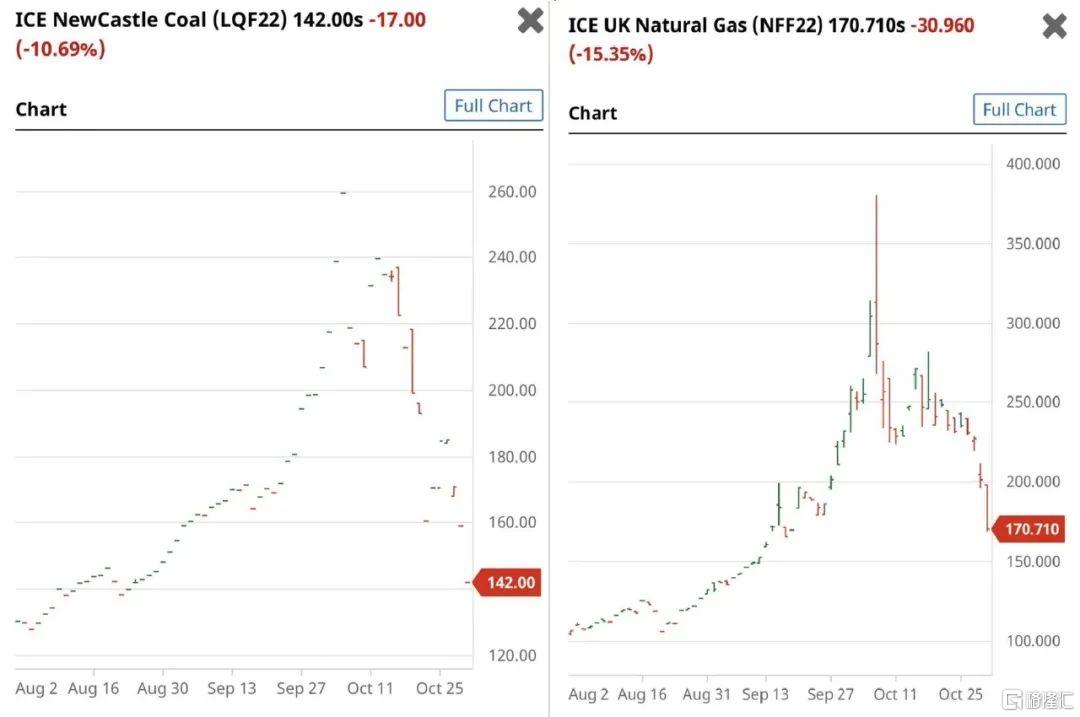

事實上,近期歐洲煤、天然氣現貨、期貨均大跌,當前國際煤價低於國內煤價。以1月期貨價格爲例,歐洲的煤期貨截止上週五僅爲900人民幣/噸,顯著低於同期國內煤期貨的970人民幣/噸。

圖2:歐洲煤、天然氣期貨1月合約大跌

“碳中和”的目標沒有變化,變化的是實現方式

煤炭供給的政策思路的變化,是否意味着“碳中和”目標發生變化?

我們認爲不會。“碳中和”還是要按照既定目標前進。

根據“1+N”的頂層設計文件(《中共中央國務院關於完整準確全面貫徹新發展理念做好碳達峯碳中和工作的意見》),可以看出政策層對於碳中和的目標表述沒有變化。

但是,碳中和的方式將發生變化。此前的一種思路是,通過減少煤炭供給,自動實現碳中和,2021年的客觀現實表明,直接減少供給的問題很大,影響到民生的底線問題。

在頂層設計文件中,有這樣一句話:“處理好減污降碳和能源安全、產業鏈供應鏈安全、糧食安全、羣衆正常生活的關係”,這是至關重要的。

我們認爲,之後的“碳中和”,更多的是從減少對煤炭的需求着手,“1+N”中的“N”,很大程度上是各行各業的技術升級、減少煤炭用量。

從煤炭供給端減少,到煤炭需求端減少,這是一個重大的變化。這才符合7.30日政治局會議提出的“先立後破”。

不影響民生,“碳中和”才能更好的、更可持續的執行下去。

按照“先立後破”的思路,之前大宗上漲的主線邏輯:“碳中和=供給短缺=漲價”將不再成立。

我們認爲,煤價歷史大頂已鑄,同時漲價週期品的投資邏輯也正在發生重大變化。

PPI確定性見頂,貨幣政策空間打開,債牛重啓

從PPI構成來講,按照行業產值佔比計算權重,煤炭、化工、有色、黑色、石油五大行業的佔比總和並不算太大,但這些行業的價格波動極大,貢獻了PPI絕大部分波動。

我們可以通過煤炭、化工、有色、黑色、石油五大行業擬合PPI,得到的結果與PPI高度一致。

9月PPI同比10.7%,按照五大行業模型,其中煤炭拉動3.2%,黑色拉動1.9%,化工拉動2.4%,考慮化工部分是油化工,我們認爲與煤炭、國內供給短缺相關的PPI同比拉動應當在6-7%。

我們認爲,煤炭價格在10月已經經過歷史大頂,且將在2022年1月至少回落到1000元/噸,則1月煤炭對PPI同比的拉動將回落至0.2%,相應的黑色、煤化工都將大幅回落,三者合計貢獻PPI同比大致將在2.5%左右;假定原油價格繼續溫和上漲至90美元,有色價格保持當前歷史高位不變,則石油拉動PPI保持不變仍爲1.6%,有色隨着基數上升拉動略有下降爲1.0%。

根據上述計算,1月PPI有望快速回落至5%左右,且之後將繼續下降。

10月PPI將見頂,且之後將快速回落,將確認中國“脹”的問題得到初步解決,可以開始着手解決“滯”的問題,這意味着貨幣政策空間打開。

對於債市而言,我們認爲3%左右的十年國債具有足夠的配置價值和交易價值。

今年3月,我們提出“債牛已至”;11月我們提出“債牛重啓”,看好後期債市表現。

風險提示

政策變化超預期。