本文來自: 彭博環球財經

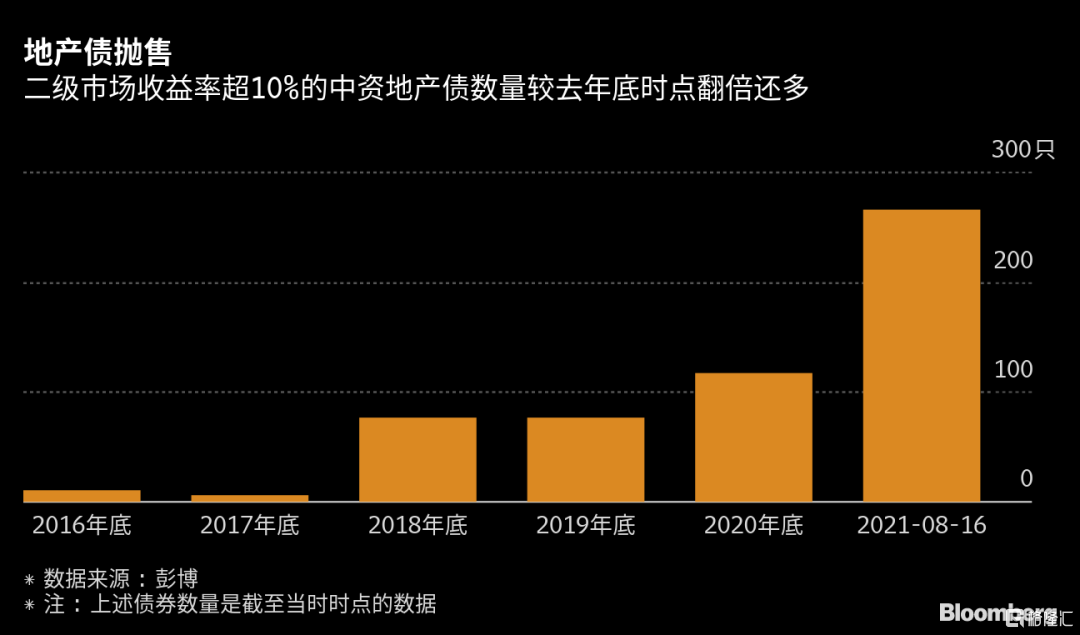

中資房企債中買價收益率超過10%的債券只數是去年末時的2.3倍

市場人士稱房地產行業遠沒有到底部,明年信用風險壓力或更大

今年來千億規模中資房企接二連三的爆雷,也並未影響中國政府調控樓市的決心,房地產行業面臨前所未有嚴峻考驗之時,地產債正遭遇猛烈拋售,收益率超過10%的中資房地產債的數量已激增至歷史高位。

彭博彙總的2016年以來數據顯示,截至8月16日,境內外不含城投的中資房地產債券中,二級市場買價到期收益率在10%以上的債券存續規模約1000億美元,而以只數計則有266只,數量是去年末的2.3倍。

市場人士指出,年迄今中國無風險利率出現明顯回落,但房地產債券收益率卻逆勢而上,主因監管政策不斷圍堵下,地產行業進入下行週期,目前行業風險仍在不斷釋放中,可能還沒到隨便撿便宜的時候。

“雖然高收益地產債標的很多,但多數性價比並不高,”專注於高收益債投資的深高投資首席投資官李凱表示。“核心是目前行業還遠沒有到底部,明年比今年的信用風險壓力可能還要大,行業困難期至少是三年左右。”

標普全球評級企業評級資深董事葉翱行也在電話採訪中稱,中國房地產行業違約率升高的情況會維持一段時間,因整個行業的融資環境收緊,違約事件衝擊下投資者敏感度提升,流動性弱的公司會面臨更多質疑,其再融資和資產處置難度會加大。

在中國推出旨在約束房企債務擴張的“三條紅線”後,房地產公司融資端受重創,疊加疫情等因素影響,今年中國企業境內外違約規模中大概三分之一來自地產發行人,華夏幸福、協信遠創、泛海、藍光發展等多家知名開發商都出現了債券實質違約,負債累累的中國恆大也仍未脱離困境。

中國政府對樓市調控仍在多方位推進,如近期上海、北京、杭州等城市均升級了調控措施,住宅類房地產私募基金據悉也暫停了備案。政策圍追堵截下,房企過去主要依靠債務驅動擴張的模式將難以為繼。

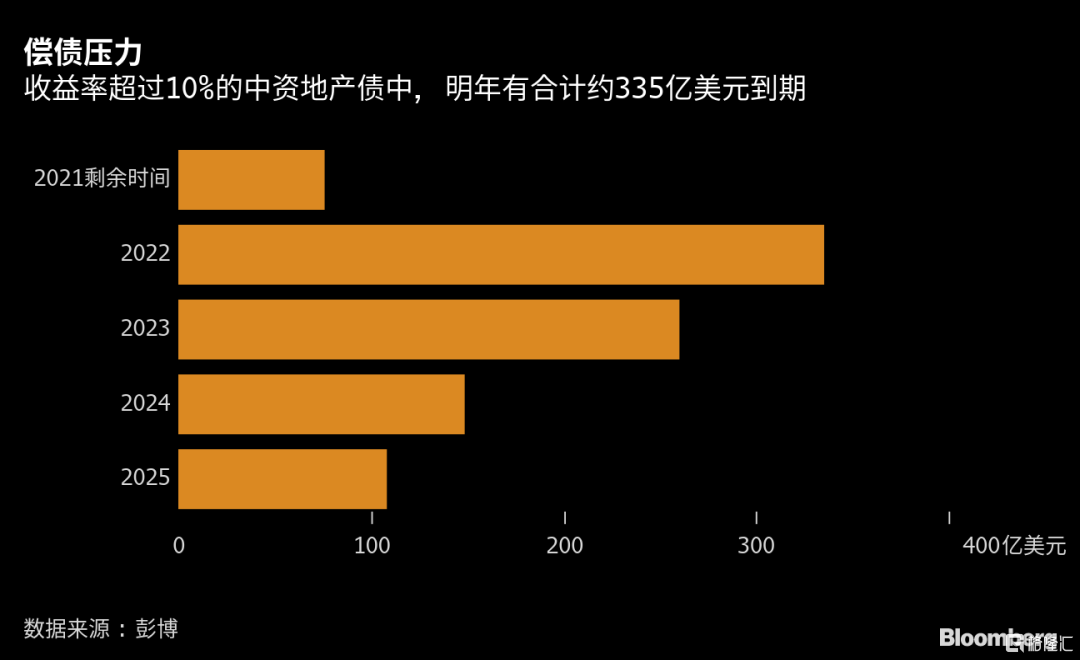

二級市場債券收益率飆高將增加企業再融資難度,在當前投資者普遍規避地產債的大環境下,房企面臨的償付挑戰不言而喻。據彭博數據,前述收益率超過10%的地產債中,2021年剩餘時間的到期量在76億美元左右,2022年將迎來近335億美元的到期高峯;而這些債券當前的收益率中值約17%,較此前多年不超過14%的水平大幅抬升。

Natixis常駐香港的高級經濟學家Gary Ng稱,中國債券發行人整體面臨信用分化,房地產行業的政策風險則是“傷口上撒鹽”,對很多民營地產商來説,現在是要在流動性收緊的情況下去槓桿,這讓基本面弱的企業更易發生資金鍊斷裂,目前的狀況雖然不太可能會觸發多米諾骨牌效應,但仍需要精挑細選投資標的。

深高投資的李凱也表示,不會全面看好或者貿然下手,會去精挑一些久期比較短、確定性相對強的地產債。

“作為投資者,誰也不想踩中下一個‘黑天鵝’。”Gary Ng稱。