2021年已經過去了三分之一,上市公司的年報都已經發完,A股的一季報也都發了,港美股的部分股票,一季度的業績也將在下個月陸續發出。2021,我們似乎又經歷了一次過山車,春節前的暴漲讓人熱血沸騰,春節後的下跌讓人沮喪。

滬深300年初至今下跌1.68%,創業板指上漲4.22%,恆生指數上漲5.49%。具體到一些熱門板塊,過去發生了什麼,接下去又該怎麼看?我們簡單總結下。

1、互聯網

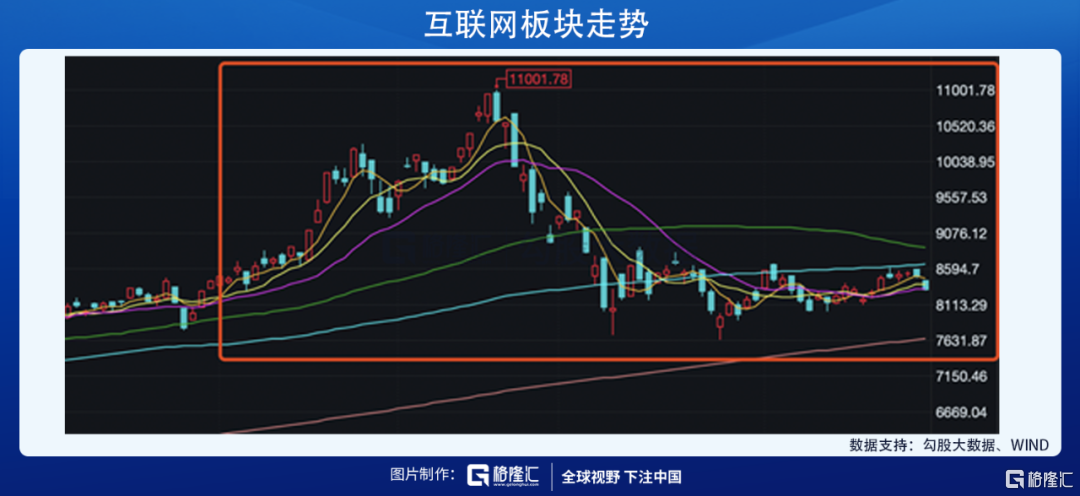

整個互聯網板塊的走勢,大致可以參考恆生科技指數的走勢。

2021年初至春節期間,互聯網板塊出現了比較大幅的上漲,也帶動了恆生科技指數上漲了大約30%,春節之後,隨着美債收益率的上行,港股市場和A股市場出現了較大幅度的調整。至3月初,基本回吐了年初至春節的全部漲幅,後續就一直在一個穩定的區間內波動。

具體到一些個股,年初至今,富途應該是一支獨秀,其餘可以看到,整體二線的漲幅要好於主流一線的。然後在交易層面,今年也經歷了機構爆倉事件,導致很多個股出現了瀑布式的下跌。

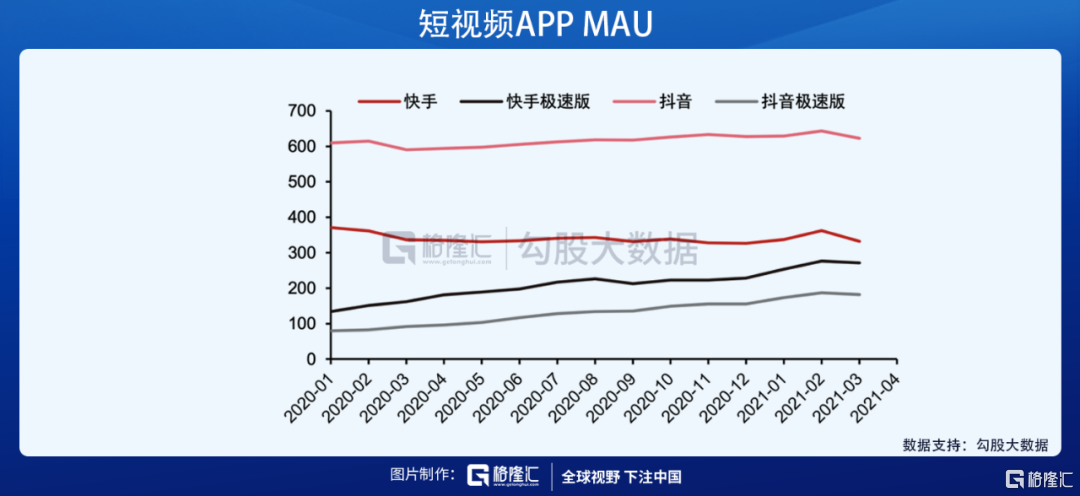

從行業角度,幾大科技巨頭一方面需要消化一下估值,另一方面也開始面臨反壟斷的壓力,至今港股市值前三的科技巨頭騰訊,阿里,美團,都接到了國家市場監督管理局的調查。阿里已經罰款182億,其餘兩個巨頭還在調查過程中。除了三巨頭,今年一季度快手成功在港股上市,目前市值排名美團之後,是港股的第四大科技公司,市值在上市後最高去到了接近2w億的市值,目前在一輪迴調之後,目前市值約1.1萬億。在快手之後,又有大量的中概股迴歸港股,相對比較知名的為百度、嗶哩嗶哩和攜程。後續隨着更多的中概科技股迴歸,和其餘的重磅IPO,港股TMT板塊的科技含量已經越來越足,不像以前,一家騰訊就頂起了科技股的半邊天。

二季度,在反壟斷調查的影響下,科技巨頭會在貨幣化方面有所節制,短期會在財務方面有影響,但是這些科技巨頭已經牢牢把握了一個時代的賽道,在沒有跳出移動互聯網這個大框架下,這些公司的地位絲毫不會受到影響,因此二季度可能會是長期佈局的好機會。同樣的,互聯網二線可能在龍頭短暫的鬆懈下,會有較高的增長。港美互聯網公司基本都在5月份公佈一季報,從一些行業數據來説,一季度大家的數據也是可以賭一把。

2、食品飲料

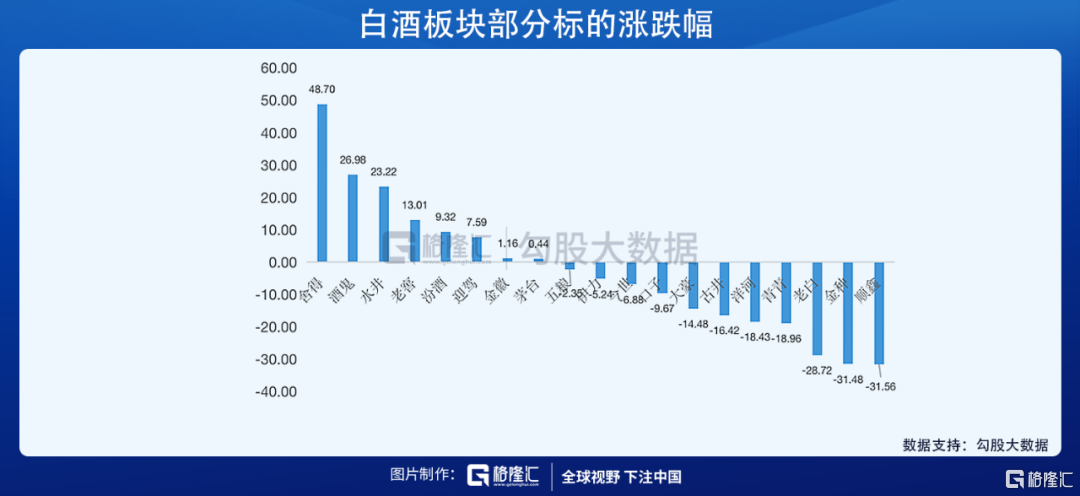

在消費領域,人氣最高的當然是白酒板塊。白酒板塊年初至今,跌多漲少。表現最好的捨得,其次是酒鬼,水井坊;大白酒裏,老窖表現最佳;表現最差的,是順鑫農業、金種子、老白乾;大白酒裏,洋河表現最差。

218崩盤後,以最低價到430的區間最大漲幅,白酒反彈漲幅如下:表現最好的是捨得,反彈了122.69%,其次是金徽92.4,然後水井89.77%;表現最差的是茅台,僅13.94%;大白酒裏,反彈最好的是汾酒。

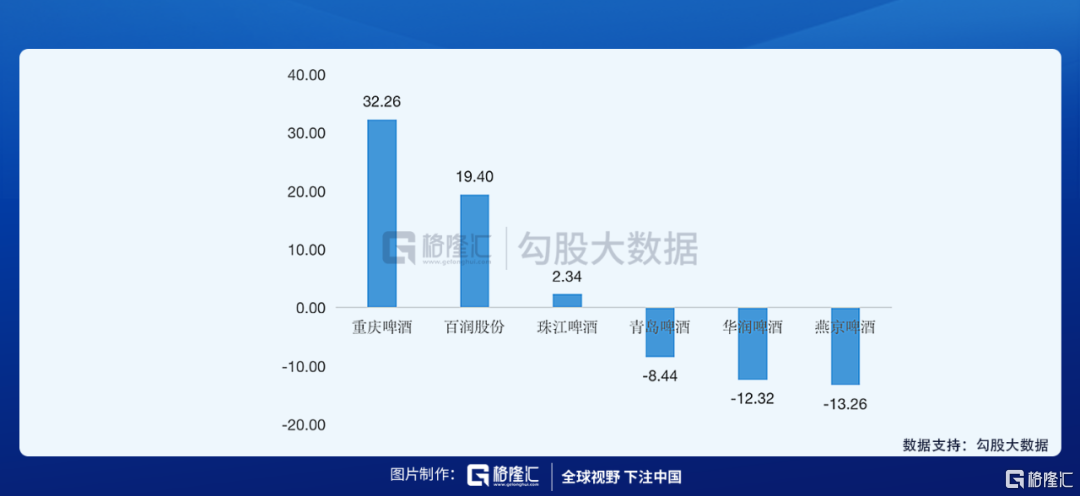

啤酒+百潤:年初至今,表現最好的是重慶啤酒,其次是百潤,最差的是燕京啤酒,其次是華潤啤酒。

218崩盤後,區間最低價到430的區間最大漲幅如下:重慶啤酒表現最好,最大反彈達76.84%,其次是百潤股份,53.71%,表現最差是燕京啤酒。

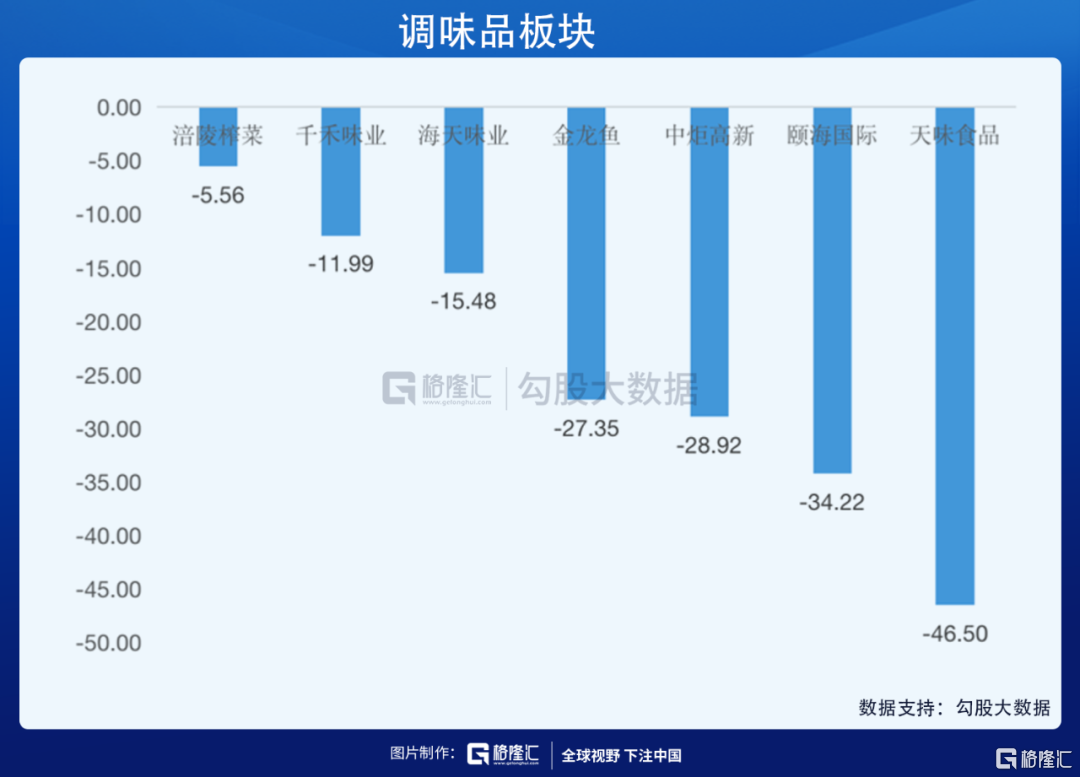

調味品+涪陵榨菜+金龍魚:這個板塊悲劇,全部下跌,並且跌幅不小,其中天味跌了46.5%,頤海跌了34.22%。主要原因是這個板塊是食品飲料裏最貴的,但今年基本面出了點問題,出現雙殺行情。

反彈力度也一般,基本還在底部,海天味業最強,也是它的基本面最紮實,沒有出現雙殺。

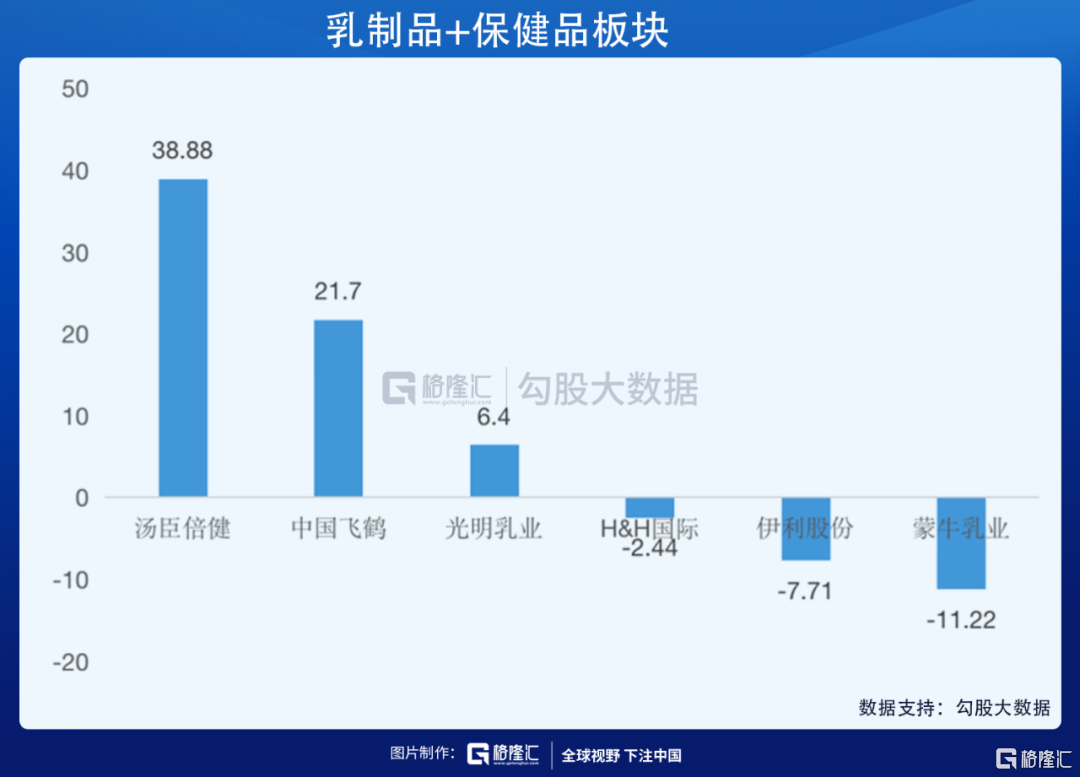

乳製品+保健品:表現最好的是湯臣倍健,最差是蒙牛乳業,次差是伊利股份。這個板塊,除了湯臣倍健強外,其他也沒有走出像樣的反彈行情。

另外我還比較關注的三家食品飲料企業,安井、絕味、農夫山泉。安井表現非常出色,反彈力度也很強勁。

一季度業績情況:

白酒:按扣非同比排序

啤酒+百潤:

調味品+涪陵榨菜+金龍魚:

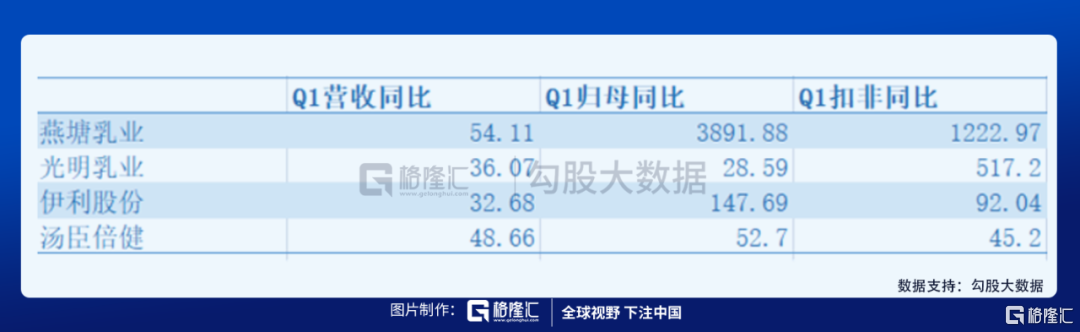

乳製品+保健品:

其他:安井+絕味

白酒板塊,從一季度業績看,剔除基數效應後,次高端和高端景氣度持續,中高端和低端表現一般。其中,捨得、汾酒、酒鬼、水井坊、瀘州老窖的業績成長性最好,預收款也暗示後續景氣度可持續,值得關注,洋河雖然從增速看,一般,但可能拐點將至,大家可以重點去看一看。

啤酒板塊,這個板塊的大邏輯清晰,結構升級,行業天花板還很高。

調味品板塊:從一季度業績看,除了海天外,普遍出現增收不增利的情況,主要是毛利率承壓。這個板塊估值高,目前正經歷基本面和估值雙殺,但行業的成長性依然在。可能大機會在明年。

乳製品板塊與保健板塊,這個板塊成長性一般,估值也相對較低。目前原奶價格依然在高位,對乳企來説,成本端存在壓力。可以去研究下成本控制好的伊利股份。另外,湯臣倍健成長態勢不錯,值得研究。

3、新能源汽車

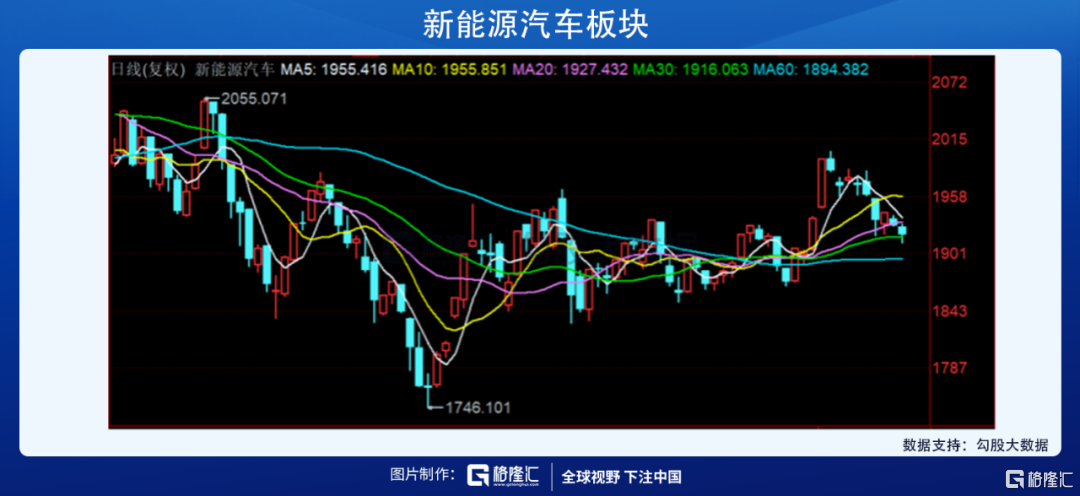

這個板塊整體來説市場在走修復路線,底部逐漸抬高,同時行業高增長確定。從新能源汽車指數來看,1月4日後抱團板塊熱情迅速撤退,指數從2055點急速下跌,最低點時達到1746,直到春節後才開始走修復路線,橫盤箱體震盪。

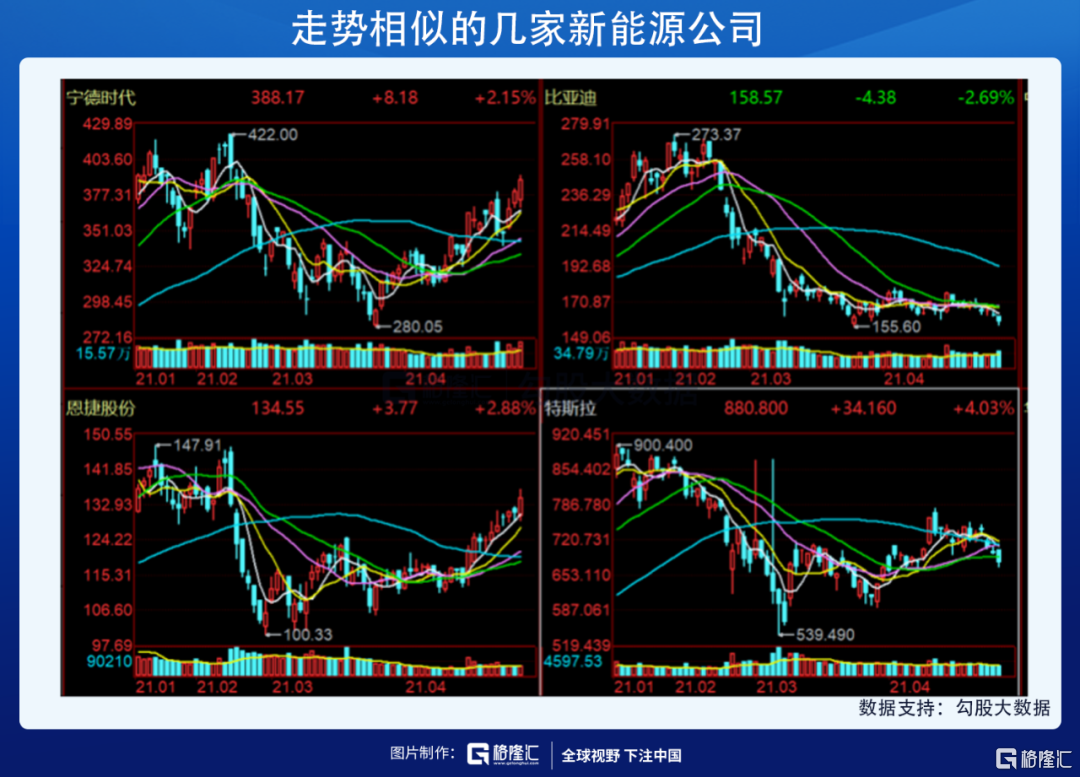

個股上,列舉寧德時代、恩捷股份、特斯拉和比亞迪四家公司的股價走勢,特別是寧德、恩捷和特斯拉三家走勢相似度非常高,體現出市場對板塊龍頭的選擇一致。

但是各龍頭公司的排產、訂單與股價走勢相反,特別是一季度互聯網巨頭華為、百度、小米等紛紛下場,形成新勢力和互聯網+傳統車企兩大陣營,新能源汽車賽道競爭激烈、百花齊放。

整個行業分上中下游來看:

1.上游如贛鋒鋰業、天齊鋰業,鋰礦短缺背景下,鋰礦和鋰鹽價格持續上漲,一季度鋰鹽公司業績同比大幅改善,預計二季度環比繼續大幅改善。考慮到鋰價上漲持續性強,上市公司業績持續性較強。估值已迴歸到市場可接受的程度,部分公司估值20-30倍至今。

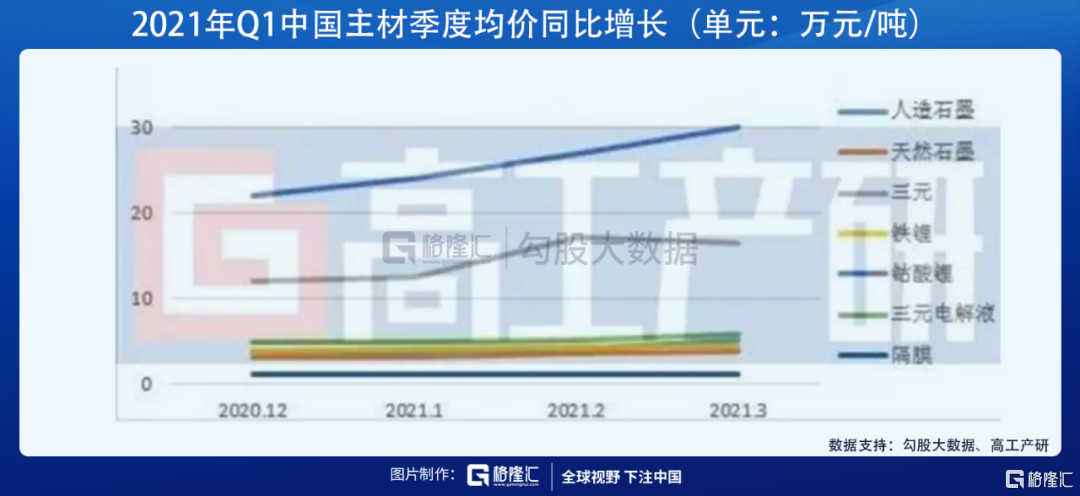

2.中游電池四大材料價格都有不同漲幅。其中負極石墨材料和正極三元材料漲價較為明顯。4月中游排產環增5%,同比增長1-2倍,預計Q2整體排產環比增20%左右,年中新產能釋放後,Q3有望再上台階,趨勢持續向上。

動力電池方面,一季度電池裝機量達到23.2GWh,共計48家動力電池企業實現裝車配套,排名前五的企業是寧德時代、比亞迪、LG化學、中航鋰電、國軒高科,總佔比超過92%。預計2021年國內動力電池裝機量139GWh。

3.下游整車行業,國內外銷量全面超預期,全年預計高增長。

國內Q1累計銷量51.5萬輛,同比增長280%,超市場預期。Q2預計國內銷量55-60萬輛,全年有望達240-250萬輛,同比增長80%。歐洲主流10國Q1預計38-40萬輛,全年預計超過200萬輛,同比增漲57%。美國電動車Q1銷量12.5萬輛,同比增長48.5%,超市場預期,全年銷量預計超過55萬輛,同比增長70%。預計全球21年電動車銷量超過500萬輛,同比+70%。

龍頭公司一季報亮眼,超市場預期,行業景氣度趨勢持續向上。Q1龍頭業績普遍增長200%+,全年盈利有望進一步超預期。有些龍頭公司估值回落至30-45x,屬於歷史PE中值以下。

4、醫藥

2021年以來,醫藥申萬一級行業指數上漲6.22%;申萬二級行業,化學制藥行業指數上漲-2.95%,生物製品行業指數上漲16.08%,醫療器械行業指數上漲9.38%,醫藥商業行業指數上漲-3.87%,中藥行業指數上漲6.30%,醫療服務行業指數上漲10.90%。

從細分領域來看,醫療行業最熱門的板塊當屬CXO和醫美,整個板塊2020年業績普遍取得超過50%的漲幅,2021年1季度增速趨勢不減,其中康龍化成當前市值1288億元,動態PE131倍,區間漲幅35.44%。藥明康德區間漲幅17.84%。

個股來看,愛爾眼科經過年後大幅回調後又經歷了“艾芬視網膜脱落”事件,股價在四月下旬之前都比較低迷,但是最終年報和一季報披露,令投資者重拾信心,公司當前市值3070億元,動態PE158倍,區間漲幅-0.55%。

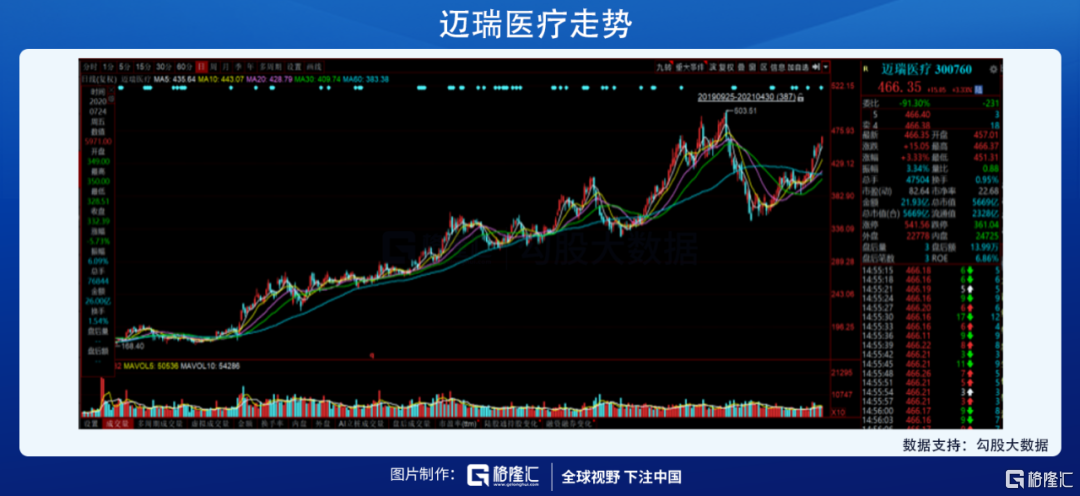

邁瑞醫療前天披露年報,很好的詮釋了什麼叫大象起舞,作為醫療器械龍頭,還能保持40%以上的利潤增速,實屬難得,公司在海外業務拓展方面穩步推進,同時拓展了寵物醫療市場,戰略佈局值得關注。當前市值5669億元,動態PE82倍,區間漲幅9.47%。

其他部分重點公司的區間表現如下:

另外,部分港股公司的區間表現如下:

從政策面來看,一是今年高值耗材集採政策出台,國務院辦公廳於4月15日發佈《國家組織人工關節類醫用耗材集中帶量採購方案》,僅涉及人工關節類產品,主要為初次置換人工全髖關節/膝關節兩類耗材,採購週期為2年。

二是第五批藥品國採提前,相關部門對第五批全國集採的時間做出瞭如下安排:4月18日(週日)24:00前,各省可通過系統進行報量操作測試。4月19日(週一)正式啟動報量,請各省選擇醫療機構直報或省級代報方式,填報相關藥品預採購量。醫療機構直報須於4月30日(週五)24:00前完成。5月12日(週三 )17:00前,請各省完成相關藥品預採購量審核工作,彙總導出並打印,加蓋省醫保局公章,將電子檔和掃描件由系統報送至聯合採購辦公室。第五批目錄涉及207個品規 ,影響市場規模可達500億+。可謂是規模最大、產品數量最多的一次。

接下來的醫療行業投資策略,重點關注印度疫情的影響,由於印度本身體制的問題,這場疫情的控制難度可能會遠超乎想象,張文宏説即使是現在馬上加快疫苗接種,也已經來不及了,更大的暴發還在後面。全球已有十餘個國家和地區限制來自印度的航班,包括英國、加拿大、新加坡等國家。

隨着越來越多國家開始對印度的出入境進行限制,停止與印度的往來,一些印度佔比較高的行業將受到影響。其中CXO板塊、原料藥與仿製藥等領域當下國內存在進口替代的可能。另外,部分器械、新冠疫苗、新冠檢測也可能迎來需求的提升。另外也可以選擇細分賽道領域的彈性品種。

5、電子

電子行業在今年1-4月經歷了比較大的波動,分幾個細分領域來看:

(1)電子元器件

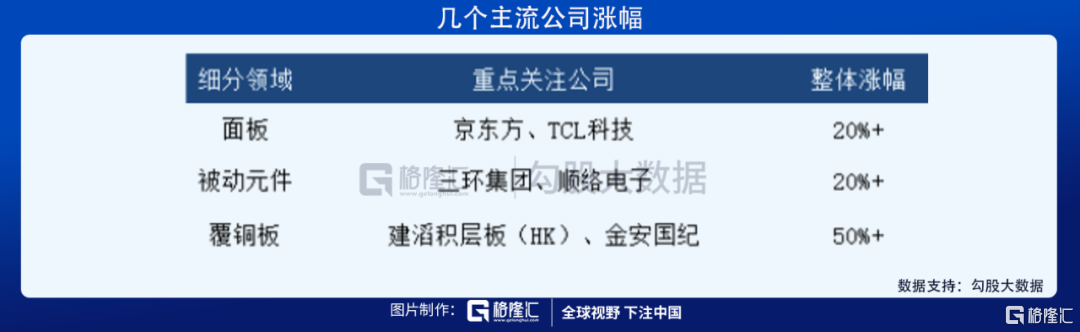

主要是中上游的一些公司,我們主要關注週期向上的幾個領域,如面板、被動元件、覆銅板等,在這幾個板塊裏,幾個主流公司漲幅具體如下:

可以看到在順週期的趨勢下,這些板塊的表現都非常出色。雖然這些公司累計漲幅已經較大,但本輪順週期的演繹還沒結束,預計Q2還將繼續維持向上的趨勢。

(2)芯片

萬眾矚目的半導體行業表現各異,1-4月的核心邏輯主要是兩個:

一是在行業中是否具有全球領先地位的,如韋爾、卓勝微,這類公司在下游旺盛需求的情況下,具備非常強的競爭力,股價持續創新高,目前它們的估值還算合理,屬於芯片領域的核心資產。

二是晶圓製造相關的,受益於下游需求旺盛、供給緊缺,如中芯、華虹等兩大巨頭錄得約20%的漲幅,中芯受美國製裁的影響在逐漸消除,但先進製程的想象力已被掐斷,未來也只能以成熟製程的邏輯去估值。另外,其他具備量價邏輯的表現較好,核心還是在價格上漲的情況下,哪一家公司能獲得更高的產能、並且具備漲價能力的公司,如IDM的士蘭微,約50%的漲幅。而如新潔能、立昂微等功率半導體的企業雖然下游需求旺盛,公司也在漲價,但公司受限於和依賴晶圓廠的產能,表現不如前面説的幾家公司。

其他上游材料公司表現就比較差了,主要是原材料持續漲價+在產業鏈上對下游的議價能力不足,導致這些公司在20Q4和20Q1的業績表現不佳,這也是它們本身的行業地位決定的。

預計Q2依然還將延續這種邏輯,具備充足產能+對下游客户有較強議價能力的公司將持續受益。

(3)消費電子

進入1月份後,整個消費電子在的投資邏輯發生了極大的變化,一方面上游原材料在漲價,另一方面下游受到來自蘋果的恐怖平衡導致競爭加劇、毛利率和淨利率下滑。

與此同時,受蘋果TWS出貨量減少的影響,幾個中期的利空因素疊加,因此股價也在立訊、歌爾的帶動下大幅下砸,Q2即將進入淡季,短期內也看不到太明顯的刺激因素。

另外值得一提的是歌爾股份,VR有機會接棒TWS成為第二增長曲線,原因是Facebook的VR產品Quest供不應求,超出市場預期,歌爾作為Quest的組裝獨供廠商,這塊業務預計在未來幾年內都將保持100%的增速,預計三四年後佔營收比例將超過30%,達到現在TWS的水平。

其催化因素是出現如TWS這樣的爆款產品,當前VR/AR產品主要在遊戲領域、並且在美國形成了較好的生態,後續我們將繼續跟蹤一是在國內是否出現相關產品和生態,二是在影視或其他領域能否也出現其他爆款產品。

6、金融

1、銀行板塊

據4月16日的中國銀保監會新聞發佈會,一季度末,銀行業總資產329.6萬億元,同比增長9.2%。總負債302萬億元,同比增長9.2%;一季度,銀行業新提取撥備4399億元,撥備餘額達到6.6萬億元,銀行業撥備覆蓋率183.8%,不良貸款率1.89%;一季度,銀行業淨利潤同比增長1.5%。可以説,這個消息基本確認了上市銀行尤其是經營優秀銀行一季度轉好的態勢。

受益於經濟復甦帶來的信用減值損失減少及貸款需求增加,銀行業好的業績表現將有望在今年繼續保持。

覆蓋的主要銀行招商銀行、寧波銀行均有較好漲幅,分別較年初+19.91%和+19.50%,券商一致預期2021年增長14%和18%,4月30日收盤價對應21年PE為12倍和14倍,PB1.98和2.34。估值在板塊中算高,但總體合理。

招商銀行2021年度一季度實現營業收入847.51億元,同比增長10.64%;歸母淨利潤320.15億元,同比增長15.18%。不良貸款率1.02%比2020年年報的1.07%下降了5個基點。不良貸款餘額540.57億比2020年年報的536.15億增加了4.42億。撥備覆蓋率438.88%比年報的437.68%提高了1.2個百分點。

寧波銀行2021年度一季度實現營業收入132.26億元,同比增長21.80%;歸母淨利潤47.35億元,同比增長18.32%;不良貸款率繼續穩定在0.79%;撥備覆蓋率上升3個基點點至508.57%。

2、券商板塊

經歷前兩個月的牛市後,後兩個月市場相對清淡。富途+226%,港交所+10%,

其他券商表現一般,東方財富+4%,中信證券-19%,中金公司-34%。後市方面,關注券商集中度提升邏輯,看好頭部券商。

港交所一季報業績符合預期,首季收入及其他收益和溢利均創新高,2021年第一季收入及其他收益 59.56億元創季度新高,較2020年第一季上升49%(較2020年第四季上升17%)。EBITDA利潤率為81%,較2020年第一季上升6%(較2020年第四季上升7%),股東應占溢利創38.40億元的季度新高,較2020年第一季上升70%(較2020年第四季上升31%)。港股景氣度快速抬升,新經濟公司赴港上市的持續增加,尤其是新經濟巨頭對於整體港股市場的流動性拉動尤為明顯,隨着新發基金50%可配置港股,中長期邏輯依然穩固。公司擁有顯著政策紅利,是核心優質稀缺資產。

中信證券一季報業績符合預期,龍頭地位穩固,受益資本市場改革,經紀業務持續高於行業,投行業績領跑同業、資管業績大幅增長。關注打造航母級券商背景下的集中度提升邏輯。營業收入163.97億元,同比增長27.58%;歸母淨利潤51.65億元,同比增長26.73%。總資產1.15萬億,環比增長9.09%,剔除客户保證金的槓桿倍數4.16 倍相比去年同期3.91 倍略有提升。

3、保險板塊

保險深度回調,平安-15%,人壽-14%。新業務價值面臨較大壓力,等待修復。

中國平安總資產9.75萬億,環比增長2.3%;實現歸屬於母公司股東的營運利潤同比增長8.9%至391.20億元,年化營運ROE達20.0%;歸屬於母公司股東的淨利潤272.23億元,同比增長4.5%。壽險及健康險業務實現新業務價值189.80億元,同比增長15.4%;營運利潤同比穩定增長4.2%至255.80億元。

新業務價值率31.4%,同比下降2.1個百分點。壽險改革工程已進入全面推廣實施階段。銷售代理人數縮減3.7%達98.6萬人。對華夏幸福相關投資資產進行減值計提及估值調整金額為182億元,對税後歸屬於母公司股東的淨利潤影響金額為100億元,對税後歸屬於母公司股東的營運利潤影響金額為29億元,正在逐步化解中。