作者:杨勇胜/李泽明

来源:招商食品饮料

公司19Q3收入利润增长34.5%/53.6%,收入环比提速,业绩大超市场预期。分产品看,三季度青花系列环比提速,增长30%+,玻汾继续保持50%+的高增长,老白汾维持15%左右稳健增速;分区域看,Q3省内、省外分别增长3.1%、140%,省外市场加速扩张,Q3新增171家经销商,同时公司加强终端精细化建设,不断提升终端的数量和质量。公司改革不断推进,红利持续兑现,全年有望超出股权激励增长目标。展望来年,汾酒具备足够的品牌力,本轮向省外拓展将享受经销商向优质品牌集中的红利,来年有望继续保持稳健增速。考虑到竞争加剧,期待公司能够维持合理库存水平,同时与华润更紧密合作,内部改制更进一步,在市场纵深、战略扩张上能够稳步推进。小幅上调19-20年EPS至2.25、2.64元(前次2.14、2.52元),给予20年35X PE,一年目标价92元,维持“强烈推荐-A”评级。

报告正文

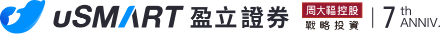

Q3收入利润增长34.5%/53.6%,收入环比提速,业绩大超市场预期。公司19年前三季度营收91.27亿,同比+25.72%,归母净利润16.96亿,同比+33.36%,其中Q3单季营收27.5亿,同比+34.45%,归母净利润5.06亿,同比+53.62%,收入环比提速,业绩大超市场预期(均为追溯调整后的收入和利润)。19Q3末预收款18.4亿,同比+134%,环比Q2增加3.6亿,19Q3销售回款29.6亿,同比+52.6%,表现靓丽,经营净现金流2.05亿,同比下降-43.7%,主要系Q3采购增加、职工工资增加所致。

玻汾维持高增,青花增速环比提升,推动Q3收入高增长。草根调研反馈,三季度玻汾继续保持50%+的高增长,老白汾维持15%左右的稳健增速,青花系列则环比提速,由上半年的20%+提升至三季度的30%+(上半年由于3-4月停货挺价致青花增速较慢,三季度青花恢复增长)。公司“抓两头带中间”的策略效果良好,产品梯队明晰,推动收入高增。

玻汾高增及系列酒整顿后恢复生产致Q3毛利率有所下降,销售费用率大幅下降推升净利率。公司19年前三季度毛利率69.19%,同比-0.25pct,其中Q3毛利率63.93%,同比-4.94%,Q3毛利率下降较多主要系两个原因:一是低端玻汾维持高增长,增速快于青花和老白汾;二是二季度低毛利的系列酒停产整顿,三季度开始恢复生产与销售,一定程度上拉低了整体毛利率。19年前三季度销售费用率18.18%,同比+0.24pct,其中Q3销售费用率10.31%,同比-7.5pct,主要系公司季度间费用投放节奏不同所致,上半年公司加大省外市场拓展、基础市场前置性投入较多,费用率提升明显,三季度费用投入相对减少,全年来看,销售费用率整体会保持在相对稳定水平,19Q3管理费用率(含研发费用)7.32%,同比+0.35pct,税金及附加比率19%,同比+1.53pct。销售费用率大幅下降,推升Q3净利率提升1.47%至19.87%。

省外市场加速扩张,省内保持稳健增速。分区域看,19年前三季度省内、省外营收分别为44.8亿、45.7亿,分别同比+7.7%、+68.4%,其中Q3省内、省外增速分别为3.1%、140%,省外加速扩张,增速提升明显,当前占比已过半,成为增长主力,一方面Q3省外新增了较多经销商,截止19年9月底,公司经销商数量2432家,其中Q3净增加171家,基本为省外经销商,另一方面,公司这两年在不断加强终端精细化建设,会要求经销商做终端数量的增长和质量的提升(单店增长),中秋旺季动销好于预期,库存略低于去年同期。

期待公司与华润深度合作,混改更进一步,渠道持续深耕,助力长远发展。汾酒近年来持续保持较高增速,有投资者对公司来年增长的持续性表示担忧,我们认为,汾酒具备全国化品牌基因,本轮向省外拓展将享受经销商向优质品牌集中的红利,省外招商会较为顺利,来年有望继续保持稳健增速。但与此同时,招商较多对公司的管理能力也是考验,包括渠道库存、价盘稳定等一系列问题,期待公司能够与华润更紧密合作,机制更加市场化,不断提升自身的管理能力,除了横向拓展更多的经销商外,更能够在纵向上不断深耕、加强终端建设、持续培育消费者,在环山西优势市场继续巩固优势,提升份额,环山西以外市场加大铺市力度,培育营造消费氛围,助力公司未来健康可持续的发展。

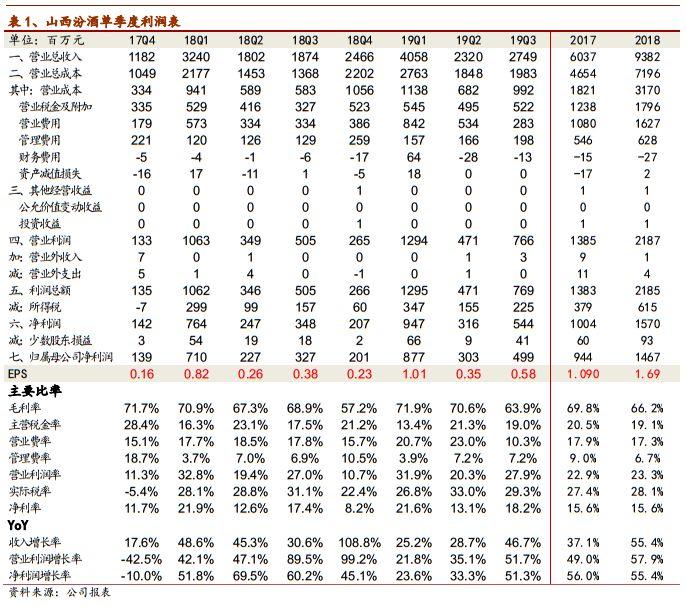

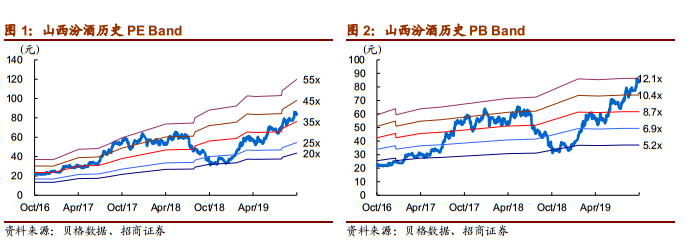

Q3业绩超出预期,小幅上调全年盈利预测,维持“强烈推荐-A”评级。公司改革不断推进,机制更加市场化,省外环山西市场持续发力,我们认为,公司全年有望超过股权激励增长目标。展望来年,汾酒具备足够的品牌力,本轮向省外拓展将享受经销商向优质品牌集中的红利,来年有望继续保持稳健增速。考虑到竞争加剧,期待公司能够维持合理库存水平,同时与华润更紧密合作,内部改革更进一步,在市场纵深、战略扩张上能够稳步推进。小幅上调19-20年EPS至2.25、2.64元(前次2.14、2.52元),给予20年35X PE,一年目标价92元,维持“强烈推荐-A”评级。

风险提示:改革不达预期,省外竞争激烈

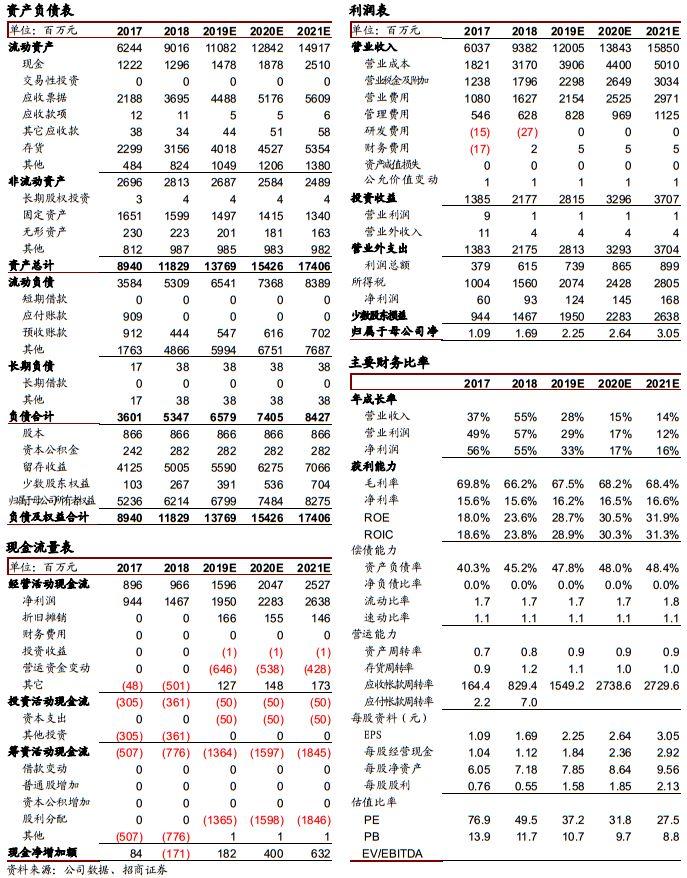

附:财务预测表