本文来自:熊园观察

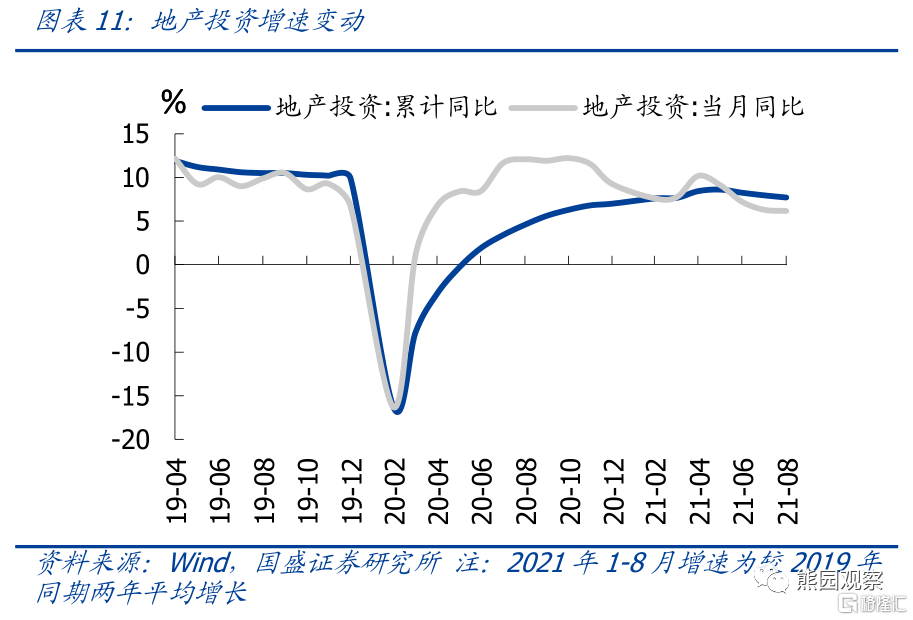

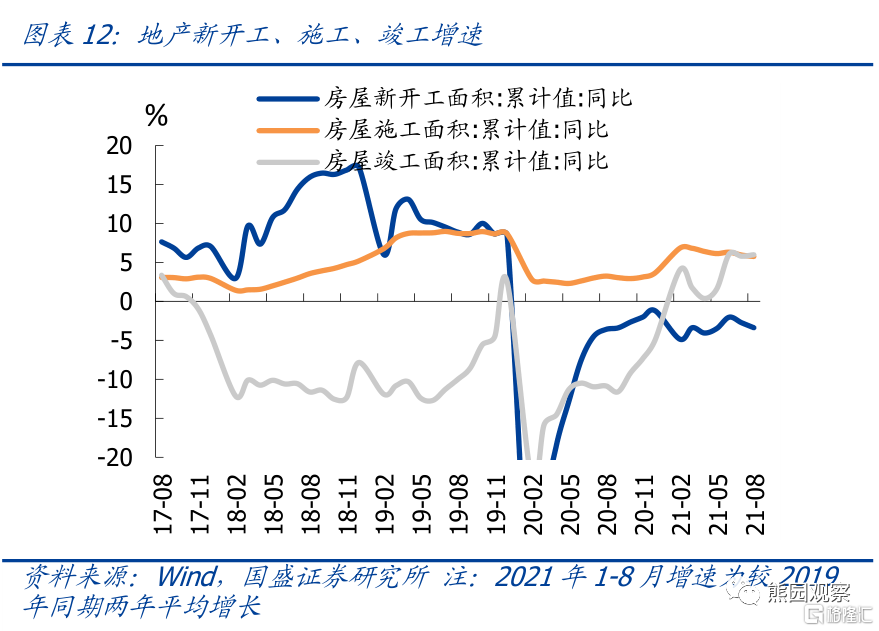

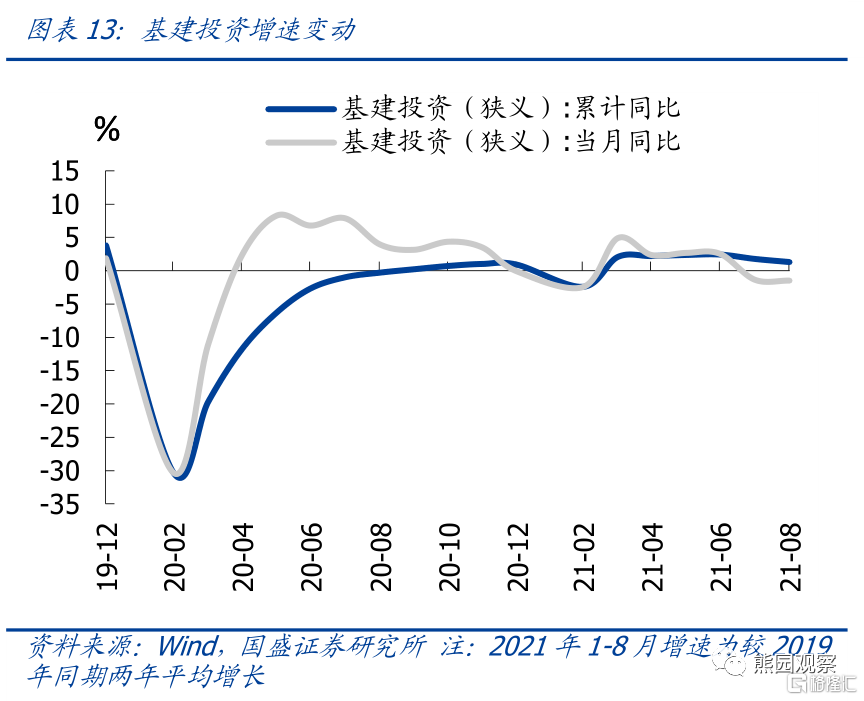

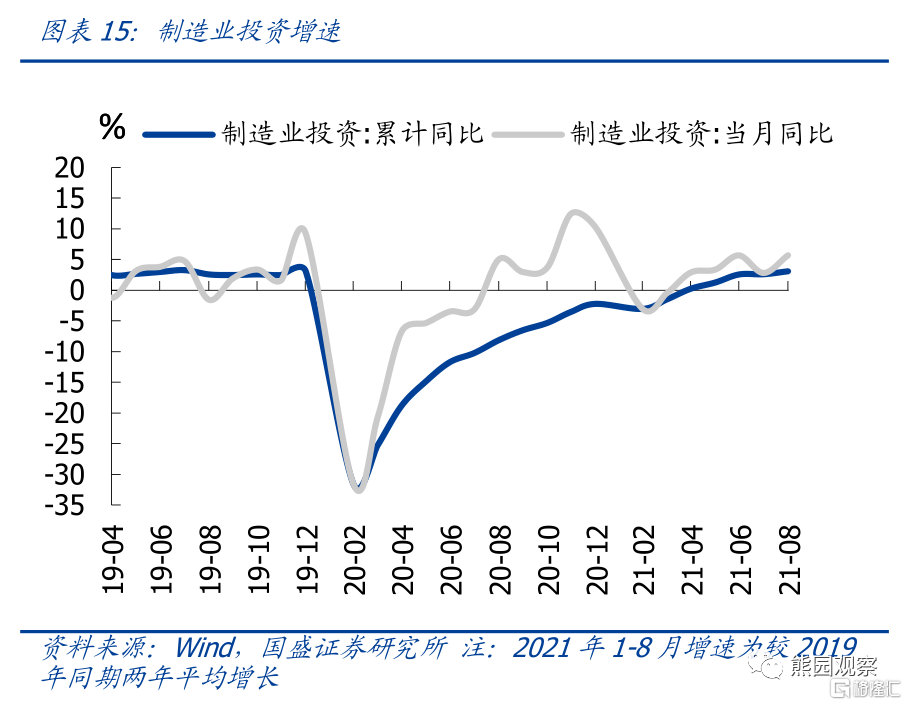

事件:8月工业增加值同比5.3%(前值6.4%),两年复合增速5.4%(前值5.6%);社零同比2.5%(前值8.5%),两年复合增速1.5%(前值3.6%);1-8月固投累计同比8.9%(前值10.3%),两年复合增速4%(前值4.3%),其中:地产投资同比10.9%(前值12.7%),两年复合增速7.7%(前值8%);狭义基建投资同比2.9%(前值4.6%),两年复合增速0.2%(前值0.9%);制造业投资同比15.7%(前值17.3%),两年复合增速3.3%(前值3.1%)。

核心观点:8月经济几乎全线回落,后续压力仍大,政策将稳中偏松,短期提示三个关注点:1)降准的可能性;2)刺激消费可能的举措;3)环保限产会否松动。

1、8月经济指标多数继续回落,结构分化明显。其中:外需仍是亮点,对就业和制造业投资构成支撑;内需继续走弱,工业增加值和固投略低于预期,消费大幅低于预期。

2、生产端:工业生产续降,服务业明显回落。

3、消费端:供需双重冲击,大幅低于预期。

4、就业端:基本持平,青年失业率年内首次回落。

5、投资端:

>地产销售回落速度放缓,竣工逆势回升。

>债务融资暂未放量,基建投资再度下滑。

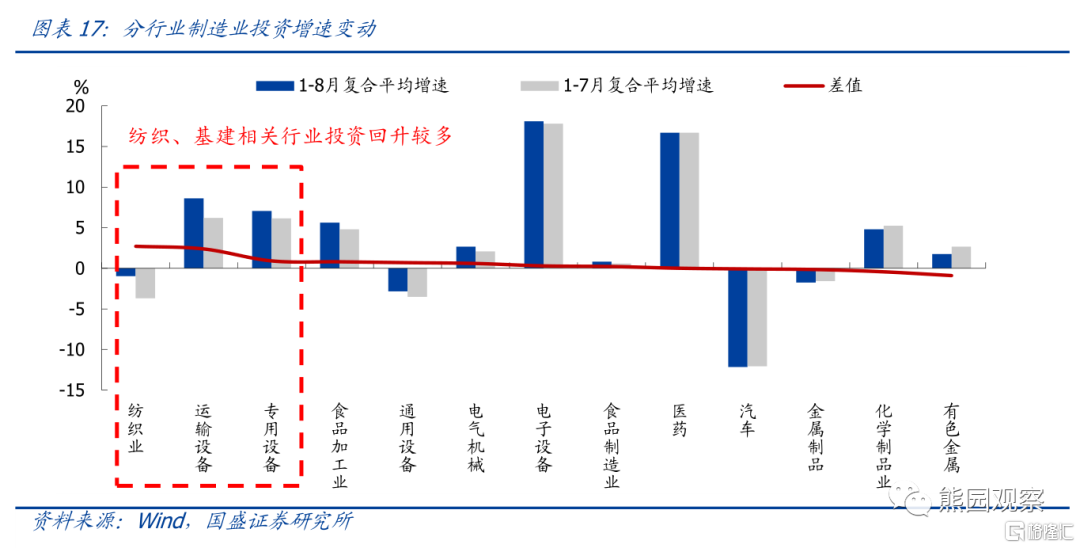

>制造业投资小升,关注纺织与基建。

6、整体看,8月经济继续偏弱,后续压力仍大。后续压力仍大,政策将稳中偏松,短期提示三个关注点: 1)降准的可能性;2)刺激消费可能的举措;3)环保限产会否松动。

报吿摘要:

1、8月经济指标多数继续回落,结构分化明显。其中外需仍是亮点,对就业和制造业投资构成支撑;内需继续走弱,工业增加值和固投略低于预期,消费大幅低于预期。市场普遍预期8月经济继续偏弱,实际看,出口好于预期(实际25.6%,预期19.6%)、工业增加值和固投略低于预期(工增实际5.3%,预期5.8%;固投实际8.9%,预期9.1%)、消费大幅低于预期(实际2.5%,预期6%-8%),内外需分化明显。8月经济整体继续偏弱,主因与7月类似,包括疫情汛情、限产限电、严监管(地产、地方债务)带来的紧信用、疫情可能长期化的持续冲击等。

2、生产端:工业生产续降,服务业明显回落。8月工业增加值平均增速小幅回落至5.4%,略低于市场预期,主因继续受到限电、疫情、地产景气下行等因素影响。服务业生产平均增速回落1.2个百分点至4.4%,疫情冲击显现;近期福建再度出现散点疫情,可能拖累中秋国庆出行,预计9月服务业仍将受到一定影响。分行业看,缺芯冲击下汽车生产大幅回落、医药生产回升较多。往后看,9月随着夏季用电高峰过去,电力紧张可能缓解,工业生产可能有所反弹;但考虑到缺芯、限产等因素仍存,且地产、外需仍有下行压力,预计工业生产也难以大幅回升。

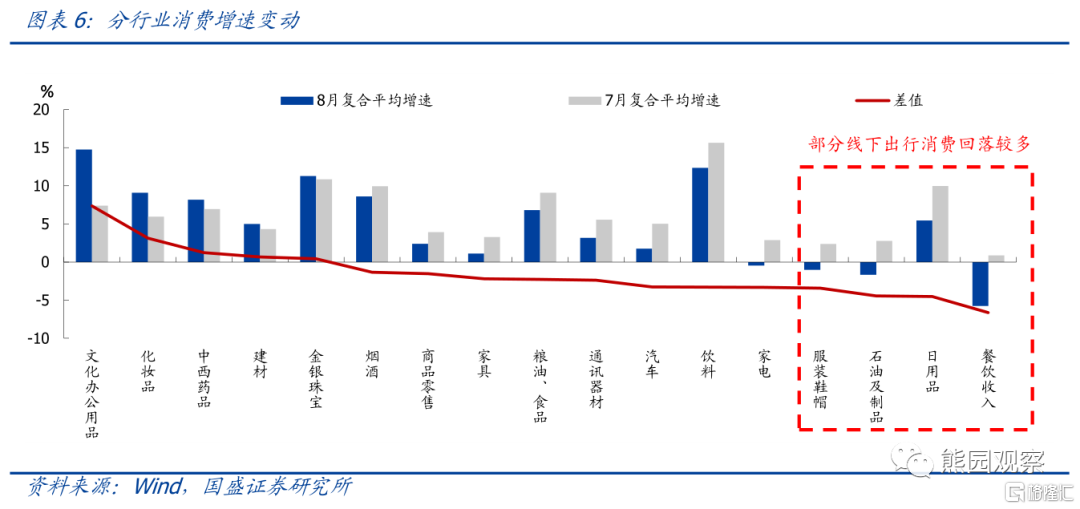

3、消费端:供需双重冲击,大幅低于预期。8月社零当月同比2.5%,大幅低于市场预期的6%-8%,两年平均增速较7月大幅回落2.1个百分点至1.5%。消费低迷主因供需双重冲击:供给端,汽车消费同比增速回落至-7.4%,主因东南亚疫情加剧,芯片短缺加剧的影响;需求端,线下出行相关消费(餐饮、石油制品、服装鞋帽)普遍回落较多,其中餐饮消费两年复合增速降至-5.8%。往后看,近期福建再度出现散发式疫情,可能再度拖累中秋国庆消费,预计9月以及年内消费可能均偏弱,难以回到正常水平。

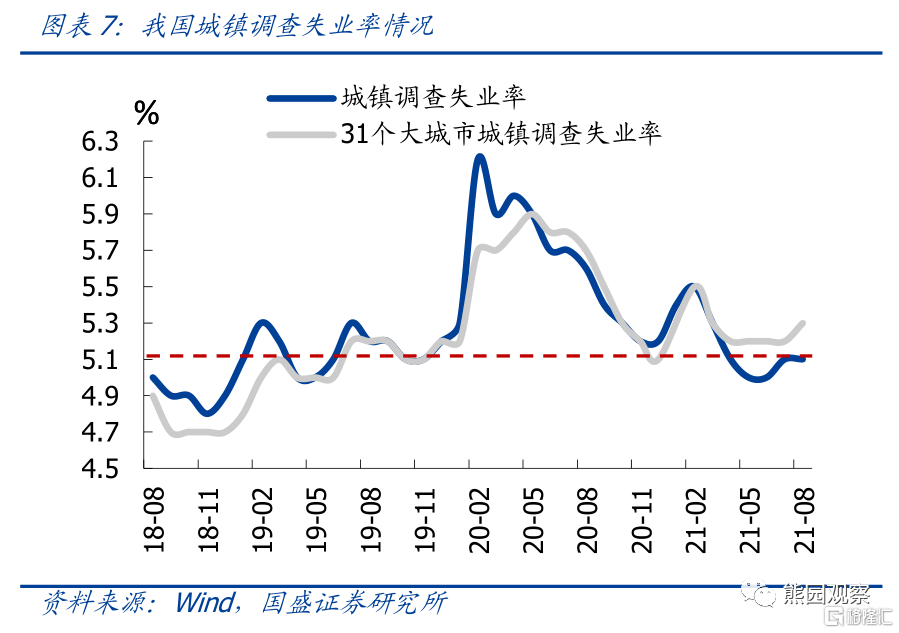

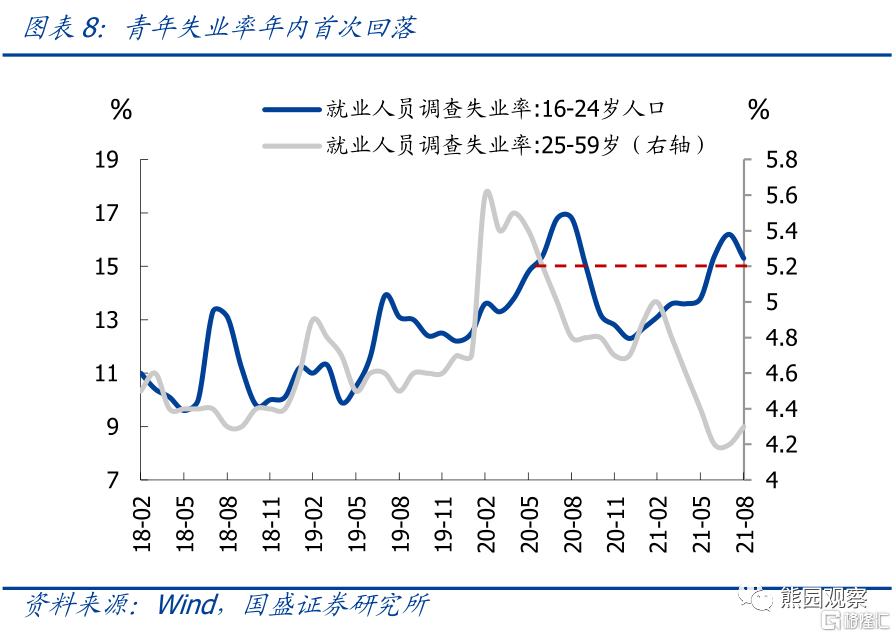

4、就业端:基本持平,青年失业率年内首次回落。8月城镇调查失业率持平于5.1%,保持正常水平。结构上,16-24岁青年调查失业率小幅回落0.9个百分点至15.3%,降幅略大于2018-2019年同期,是年内青年失业率首次回落,但仍处于高峰水平。

5、投资端:地产回落放缓,基建尚未发力,制造业投资小升

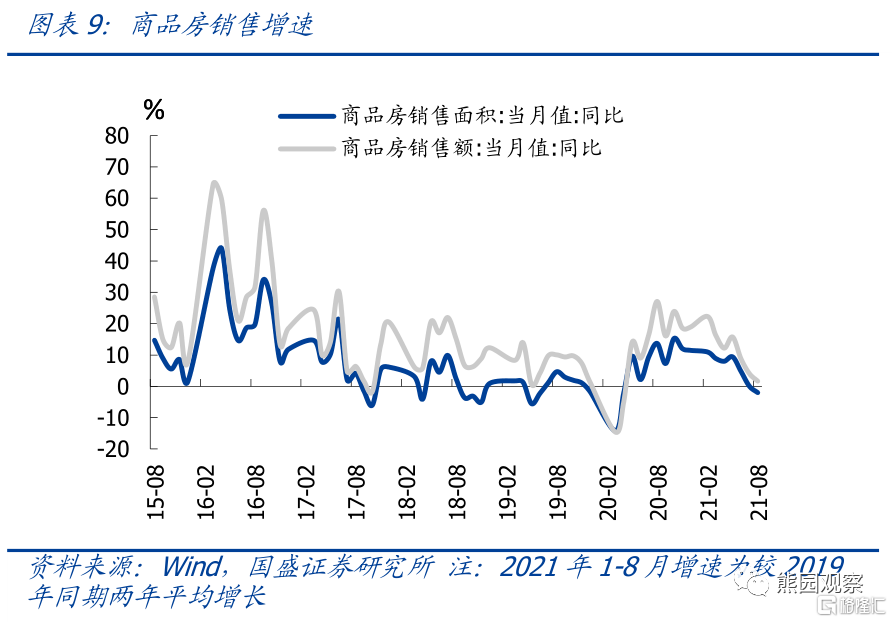

>地产销售回落速度放缓,竣工逆势回升。8月商品房销售面积平均增速回落2.1个百分点至-2.0%,年内首次转负,回落速度有所放缓(6、7月平均增速分别较前值回落4.6、4.7个百分点)。地产投资平均累计增速7.7%,较1-7月小幅回落,其中新开工回落较多,施工韧性仍强,竣工逆势回升0.2个百分点,再度验证我们前期观点,即本轮竣工回升的持续性较强,年内竣工增速大概率继续回升。8月地产销售回落斜率放缓,结合近期多地政府约谈恶意降价房企,我们维持此前观点,即后续虽然地产政策全面放松的可能性不大,但经济下行背景下,短期内也难继续加码,部分银行可能放宽个人房贷审批。

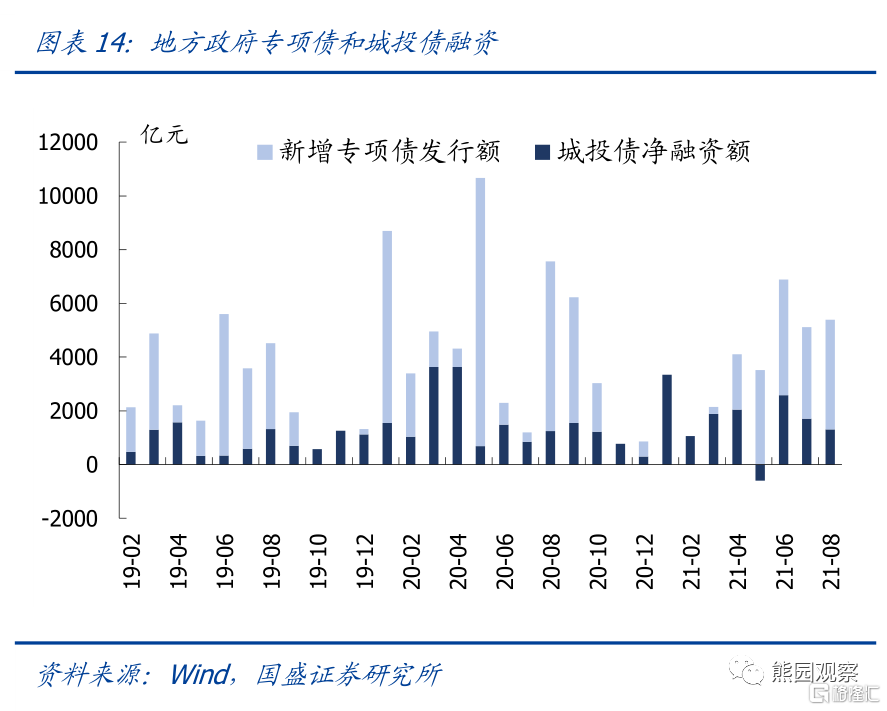

>债务融资暂未放量,基建投资再度下滑。根据统计局数据,1-8月狭义基建投资同比2.9%,较2019年平均增长0.2%,较1-7月平均增速回落0.7个百分点,与8月建筑业 PMI 大幅回升的走势明显背离,可能原因是PMI更多反映企业预期,与真实情况有一定差距。资金端,8月基建债务融资也并未放量,其中专项债小升,城投债融资小落。往后看,截止9月中旬,地方政府新增专项债发行仅1100多亿元,仍未出现放量迹象。维持前期的观点:预计三四季度专项债发行节奏会较为平滑,下半年地方化债政策难松,预计基建增速会回升、但很难大幅走高。

>制造业投资小升,关注纺织与基建。根据统计局数据,1-8月制造业投资累计同比15.7%,较2019年同期平均增长3.3%,较1-7月加快0.2个百分点。分行业看,纺织、基建相关行业投资增速提升较多,其中纺织业回升应是与东南亚疫情高增,部分订单回流我国有关,这与我们年中报吿中的判断一致。基建相关行业(如运输设备、专用设备)增速回升较多,应是与基建逐步发力的市场预期有关。维持此前观点,上游行业投资的政策压制仍难放松,而中下游行业受疫情、成本高位等干扰也难明显加速,制造业投资复苏幅度和斜率可能均有限。

6、整体看,8月经济继续偏弱,后续压力仍大。维持我们此前判断,下半年稳增长、稳就业的必要性增大,政策将稳中有松,货币财政会更积极。短期看,提示三大可能的政策应对:1)降准甚至降息的可能性。四季度MLF到期量超3万亿,普遍预期10月可能降准;2)进一步刺激消费可能的举措;3)当前上游价格持续高位,对中下游挤压明显,环保限产会否松动?

风险提示:疫情演化、外部环境恶化、政策力度超预期

正文

生产端:工业生产续降,服务业明显回落

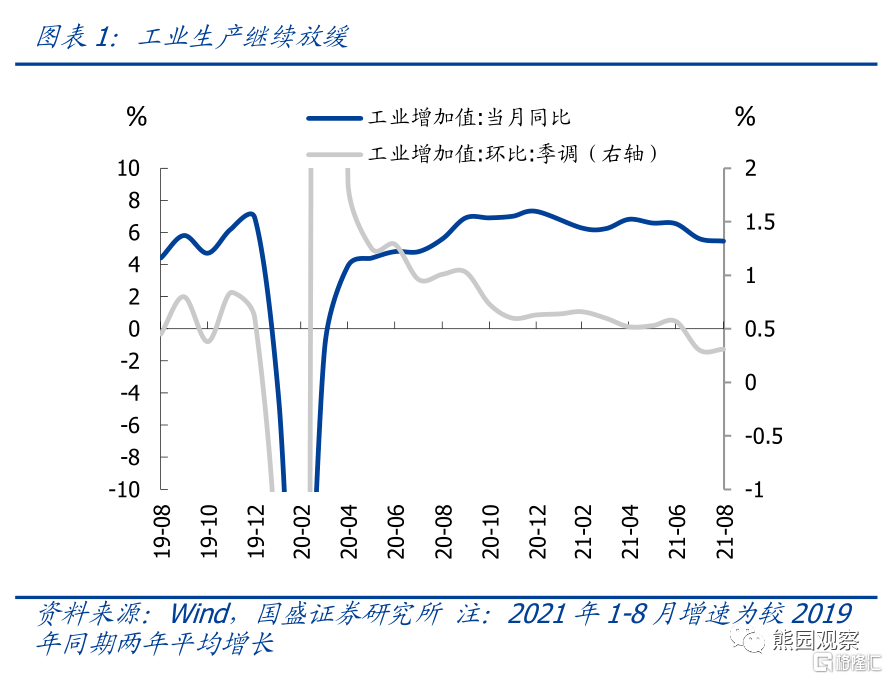

工业生产继续下行。8月工业增加值当月同比回落至5.3%,低于市场预期的5.8%左右,较2019同期两年平均增速为5.4%,较7月平均增速5.6%小幅回落;环比角度看,8月工业增加值季调环比为0.31%,与7月的0.30%基本持平,明显低于2015-2019年平均环比的0.50%,显示8月工业生产继续走弱,应是继续受到限电、疫情、地产景气下行等多重因素影响。

疫情对服务业冲击逐步显现。8月服务业生产指数同比回落至4.8%,两年平均增长4.4%,较7月的平均增速5.6%明显回落,与服务业PMI大幅回落走势一致,主因疫情扩散的影响显现,注意近期福建疫情再度出现散点爆发,可能拖累中秋国庆出行,预计9月服务业仍将受到一定影响。

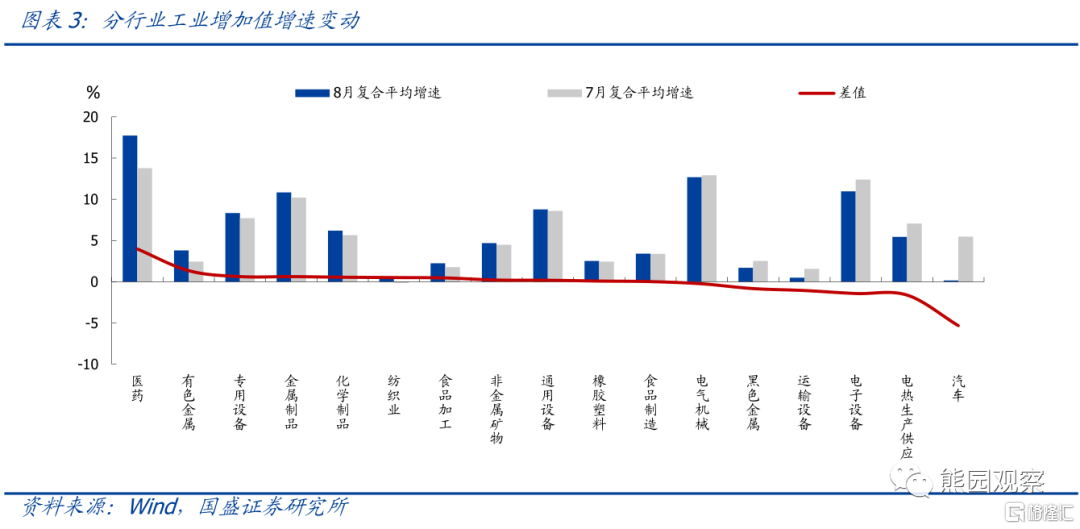

分行业看,缺芯冲击下汽车生产大幅回落,医药增加值增速回升较多。8月汽车生产大幅回落,增加值复合增速由7月的0.2%降至8月的-5.3%。主因全球汽车芯片供应不足。医药回升应与全球疫情维持高位有关,电子设备回落较多,可能与美国经济复苏斜率放缓有关。黑色金属生产回落较多,应与环保限产持续偏严有关。

往后看,9月夏季用电高峰过去,电力紧张可能缓解,工业生产可能有所反弹;但考虑到缺芯、限产等因素仍存,且地产、外需仍有下行压力,预计工业生产也难以大幅回升。

消费端:供需双重冲击,大幅低于预期

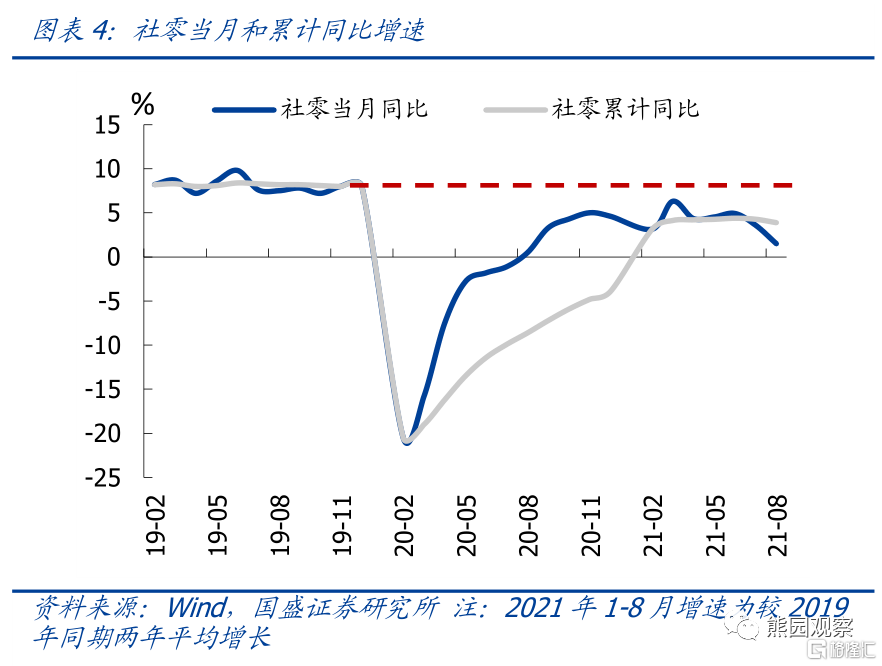

消费明显回落,大幅低于预期。8月社零当月同比大幅回落至2.5%,明显低于市场预期的6%-8%;两年平均增速为1.5%,较7月的平均增速3.6%大幅回落。

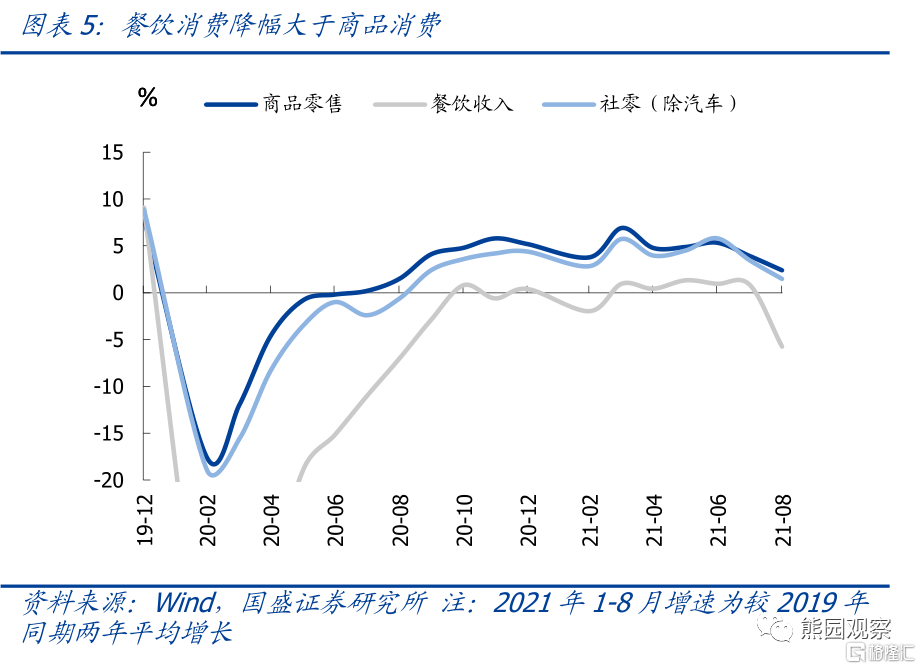

结构看,汽车、线下出行相关消费(餐饮、石油制品、服装鞋帽)回落较多。

>商品消费方面,8月商品零售两年复合增速2.4%,较7月的3.9%明显回落,其中汽车消费同比增速回落至-7.4%,主因东南亚疫情加剧,芯片短缺加剧的影响;

>餐饮消费方面,8月餐饮消费两年复合增速-5.8%,较7月的0.9%大幅回落,主因南京疫情的影响显现。

>细分行业看,受疫情影响,多数品类消费增速均继续下滑,其中部分线下出行相关消费(餐饮、石油制品、服装鞋帽)下滑较多。文化办公用品增速大幅提升,可能与开学季来临有关。

本月消费大幅低于预期,从结构上看,主因仍是疫情冲击、供给限制;往后看,近期福建再度出现散发式疫情,可能再度拖累中秋国庆消费,我们预计年内消费可能均偏弱,难以回到正常水平。

就业端:基本持平,青年失业率年内首次回落

8月调查失业率持平。2021年8月城镇调查失业率持平于5.1%,31个大城市调查失业率小升至5.3%,保持正常失业率水平。

青年失业率年内首次回落,仍处高位。1-8月城镇新增就业938万人,占年初目标的85%,仍低于2017-2019年平均进度的89%左右。结构上看,8月16-24岁青年调查失业率小幅回落0.9个百分点至15.3%,降幅略大于2018-2019年,是年内青年失业率首次回落,但仍处于高峰水平,结构性就业压力仍大。

投资端:地产回落放缓,基建尚未发力,制造业投资小升

1-8月固投累计同比8.9%,低于1-7月的10.3%,基本持平市场预期;两年平均累计增速4.0%,较1-7月继续回落0.3个百分点。

地产销售回落速度放缓,竣工逆势回升

地产销售转负,回落速度放缓。8月商品房销售面积较2019年同期的平均增速为-2.0%,年内首次转负,较7月平均增速回落2.1个百分点,回落速度有所放缓(6、7月平均增速分别回落4.6、4.7个百分点)。土地成交再度回落。9月土地购置面积、土地成交价款较2019年同期分别平均回落10.8%、1.7%,较7月均大幅回落。

地产投资继续回落。1-8月地产投资较2019年同期平均累计增速7.7%,较1-7月平均增速回落0.3个百分点;8月地产投资当月平均增速6.1%。

开工回落较多,施工韧性仍强,竣工逆势回升。1-8月房屋新开工、施工、竣工面积累计平均增速分别为-3.4%、5.8%、6.0%,分别较1-7月变动-0.6、-0.2、0.2个百分点,施工和竣工增速仍维持相对高位,再度验证我们前期观点,即本轮竣工回升的持续性较强,年内竣工增速大概率继续回升。

去年下半年以来,调控政策持续加码影响下,地产销售景气持续下行,近期更出现加速下行趋势。注意到,8月地产销售平均增速虽然仍趋于回落,但回落斜率有所放缓,以及近期多地政府约谈恶意降价房企,我们维持此前观点,即虽然地产政策全面放松的可能性不大,但经济下行背景下,短期内也难继续加码,部分银行可能放宽个人房贷审批。

债务融资暂未放量,基建投资再度下滑

基建投资再度下滑。根据统计局数据,1-8月基建投资(狭义)同比增速2.9%,较2019年平均增长0.2%,较1-7月基建平均增速回落0.7个百分点。根据我们计算,8月狭义基建当月同比-7%,较7月的-10.5%小幅回升,但整体仍处低位,与8月建筑业 PMI 大幅回升的走势明显背离,可能原因是PMI更多反映企业预期,与真实情况有一定差距。

8月基建债务融资并未放量,专项债小升,城投债融资小落。8月新增地方专项债务发行约4000亿元,较7月的3400亿元小幅回升;但城投债净融资额由7月的约1700亿元小幅回落至约1300亿元。整体看8月基建相关债务融资并未明显放量,基建增速仍然维持低位。

往后看,截止9月中旬,地方政府新增专项债发行仅1100多亿元,仍未出现放量迹象。维持前期的观点:预计三四季度专项债发行节奏会较为平滑,下半年地方化债政策难松,缺好项目、项目审批严等制约因素仍存,预计基建增速会回升、但很难大幅走高。

制造业投资小升,关注纺织与基建

制造业投资增速回升。根据统计局数据,1-8月制造业投资累计同比15.7%,较2019年同期平均增长3.3%,较1-7月加快0.2个百分点;我们计算8月制造业投资当月平均增速5.7%,也较7月有所回升。近两月制造业增速持续回升,可能与出口增速保持强势有关。

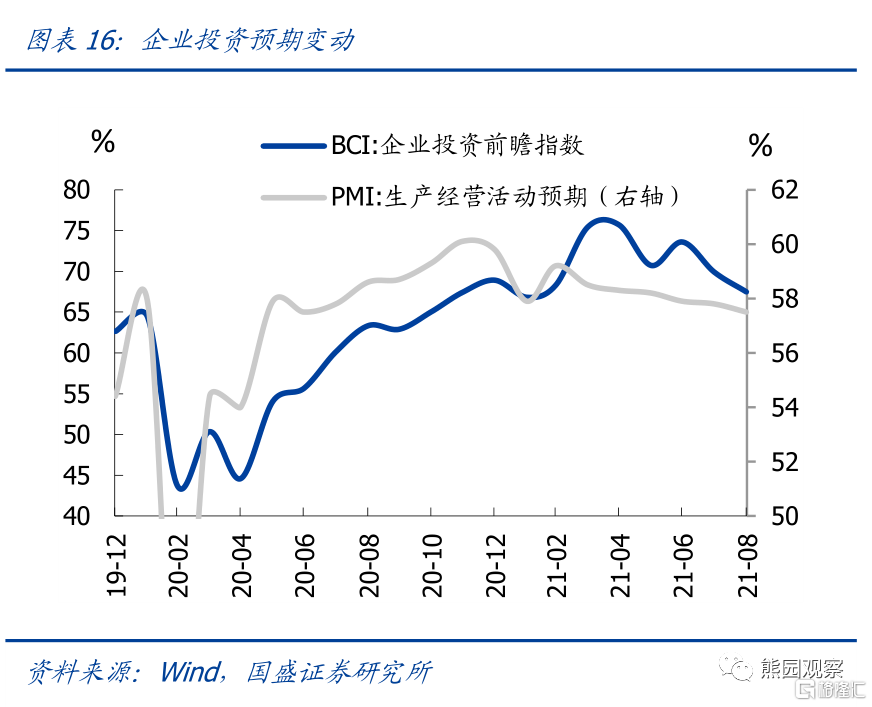

企业投资意愿继续回落。8月BCI企业投资前瞻指数和PMI生产经营活动预期均继续回落,可能反映了疫情再度扩散、经济放缓等负面因素的影响。

分行业看,纺织、基建相关行业投资增速提升较多。纺织业增速回升较多应是与东南亚疫情高增,部分订单回流我国有关,这与我们年中报吿中的判断一致,继续提示,从中观层面,可关注纺织服装行业机会。基建相关行业(如运输设备、专用设备)增速回升较多,应是与基建逐步发力的市场预期有关。

往后看,维持此前观点,上游行业投资受到的环保政策压制预计仍难以放松,而中下游行业复苏受到疫情反复干扰,也难以明显加速,整体制造业投资复苏幅度和斜率可能均有限。

风险提示:疫情演化、外部环境恶化、政策力度超预期