關於相信大部分人已經被一個星期前公佈的拼多多財報所震驚——在這樣的宏觀經濟環境下仍能做出這樣的利潤,實屬難得。在剛剛過去的中概股財報季,像這樣真正讓人眼睛一亮的財報,堪稱絕無僅有;其他公司的所謂“超預期”,多半隻是“先降低預期、再超預期”的把戲而已。

我今天想討論的並不是拼多多財報,而是其背後折射的更本質的東西:未來半年,有些互聯網公司將可以複製它的路徑,實現業績的劇烈反彈;有些互聯網公司的業績則會更差。答案就在於對銷售和市場費用的控制。

上個季度,拼多多的營業收入同比增長了36%,銷售和市場費用(Selling & Marketing Expense)卻只增長了9%,由此導致了巨大的“經營槓桿”,促使利潤快速上升。按照拼多多管理層的說法,這種經營槓桿可能是暫時的,因爲二季度“很多促銷活動和新項目被推遲了”,下半年費用率還會重新攀升。管理層並未給出關於費用率的具體指引,只是表示“競爭仍然很激烈”,該花錢的地方還是要花錢。

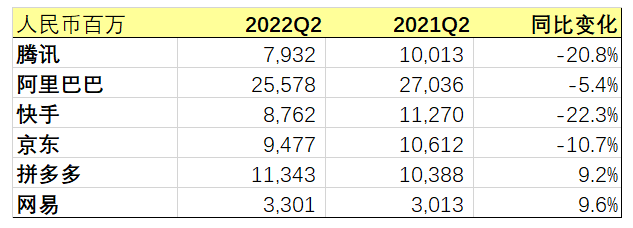

然而,我們可以觀察到:今年第二季度,主流互聯網大廠的銷售費用普遍有了比較明顯的下降。其中,同比降幅最大的是快手(-22.3%)和騰訊(-20.8%)。在主流大廠當中,僅有拼多多和網易的銷售費用還在增長,但增幅也都低於兩位數。

2022年二季度互聯網大廠銷售與市場費用

(注:百度在季報中沒有把銷售費用和行政費用分開披露,但是“銷售和行政費用”總體呈現明顯的下降趨勢,所以我們可以估計百度的銷售費用也在下降。)

上述現象很容易理解:行業整體環境不太好,大廠收縮過冬,對新業務的投入降低,市場推廣活動也是能省則省。在資本市場上,MAU/DAU/AAC等用戶數據已經明顯不再是投資者關注的重點,即便營業收入在他們心目中的地位也有所下降;現在他們最關注扣非利潤(Non-GAAP Earnings)這種最硬的財務指標。

在兩三個季度內,互聯網大廠完全可以做到在控制銷售費用的同時,讓營業收入慣性增長。例如,《王者榮耀》《和平精英》這樣的遊戲,不會因爲一個季度不進行市場投放(無論買量還是品宣),流水就大幅下滑;拼多多APP這樣早已是全民級的購物平臺,也不會因爲一個季度市場活動做少了,GMV就劇烈收縮。如果它們持續不做投放,生命週期價值(LTV)可能下降,但這不會體現在當期季報當中。

至於新業務就更是如此了——它們本來就是爲了未來準備的。如果互聯網大廠在社區團購、海外業務等方向上收縮投入,投資者反而會很歡迎,因爲他們現在關注的不是五年、十年後的未來,而是熬過近期的寒冬。新業務的收縮將對應着成本費用的整體收縮,不過銷售和市場費用肯定會佔據非常大的比重。

-

互聯網廣告收入將在未來幾個季度持續走低。因爲互聯網公司(按照廣告行業術語叫“網服客戶”)本來就是最大的互聯網廣告主,它們收縮開支就意味着互聯網廣告收入的下滑。過去兩個季度,這一勢頭已經很明顯了,而且還會持續下去。 -

廣告主將傾向於保留那些“立竿見影”或“非留不可”的投放,收縮一切其他投放。例如,直播帶貨是“立竿見影”的投放;大型頭部活動是“非留不可”的投放。在各類平臺或廣告形式當中,只有轉化率高、經得起短期市場檢驗的,才能被保留下來。

-

遊戲公司存在一個嚴重瓶頸,那就是版號。本來遊戲公司就面臨着產品週期因素,疊加版號因素之後就更加不可預測了。只有騰訊、網易這樣有大量“常青樹”產品的頭部公司能無視版號瓶頸。 -

頭部消費品牌可以在一定程度上無視經濟週期,但大部分“新國貨”品牌根本不是品牌,而是一系列“大單品”的集合——它們的產品開發、銷售和促銷完全遵循着“大單品”的思路。在消費收縮的階段,這些“大單品”將同時面臨頭部品牌和白牌的壓力,進退維谷。

-

能轉化,最好能直接賣東西,或者以儘可能短的鏈條促成交易。換句話說,就是確定性。有確定性的推廣形式不止直播帶貨,也包括別的內容電商、社交電商,以及帶有趣味的電商平臺促銷活動。 -

在滿足第一條的前提下,如果還能帶有一定的長效性,形成所謂“品效合一”,那就更好了。即便做不到,至少也不要有什麼負面性,畢竟誰也不希望自己花錢投的廣告被罵自己的彈幕糊臉。 -

爲未來、爲長期所做的投放能省則省。從公司管理層到投資者,大家要的都是現在、立竿見影。爲了十年後纔有消費能力(存疑)的人羣做前瞻性的投放,在現有環境下純屬行爲藝術。