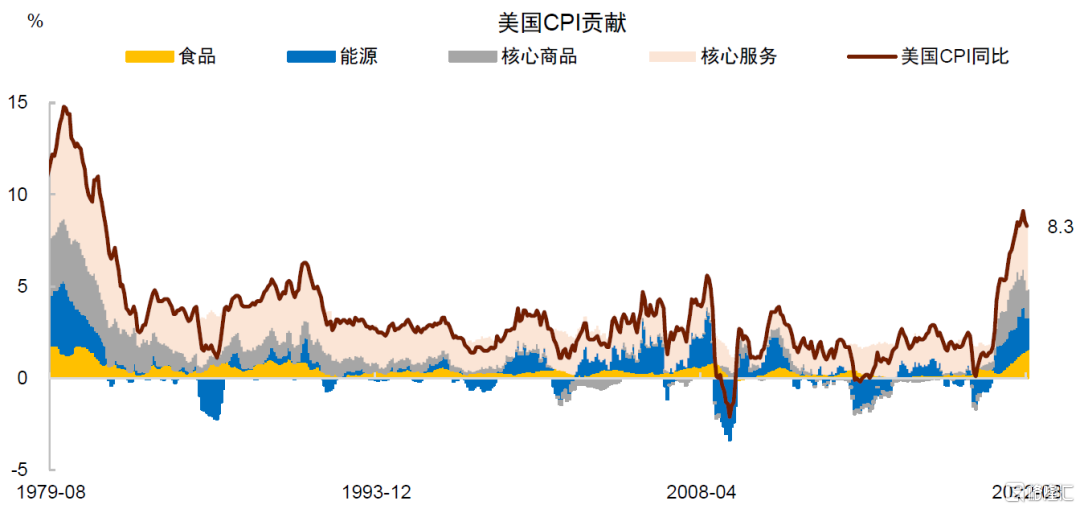

美國8月CPI同比增長8.3%,剔除能源食品的核心CPI環比增長0.6%,同比增長6.3%,均高於預期。儘管近期油價下跌對通脹起到一定降溫作用,但其它價格繼續高歌猛進,使得核心通脹表現強勁。我們認爲,通脹超出預期或使美聯儲於9月加息75個基點,繼續大幅加息也是“難而正確的事”。對於後續通脹的判斷,我們重申此前觀點:本輪美國通脹受到兩個“螺旋”支撐,較爲頑固,核心CPI同比增速在2024年底前可能都難以回到2%。爲對抗通脹,美聯儲或加息至4~4.5%,在這之後不再大幅加息,但也不會很快降息,美國貨幣政策將維持從緊態勢。對於資本市場,美國“股債雙殺”或未結束,美元或維持強勢,我們離“市場底”可能還有很長距離。

8月通脹數據公佈前,市場普遍預計讀數偏弱,原因是油價下跌會對通脹帶來拖累。然而結果卻是,油價下跌帶來的拖累不足以抵消其它價格的上漲,使得通脹看上去依舊強勁。具體來看:

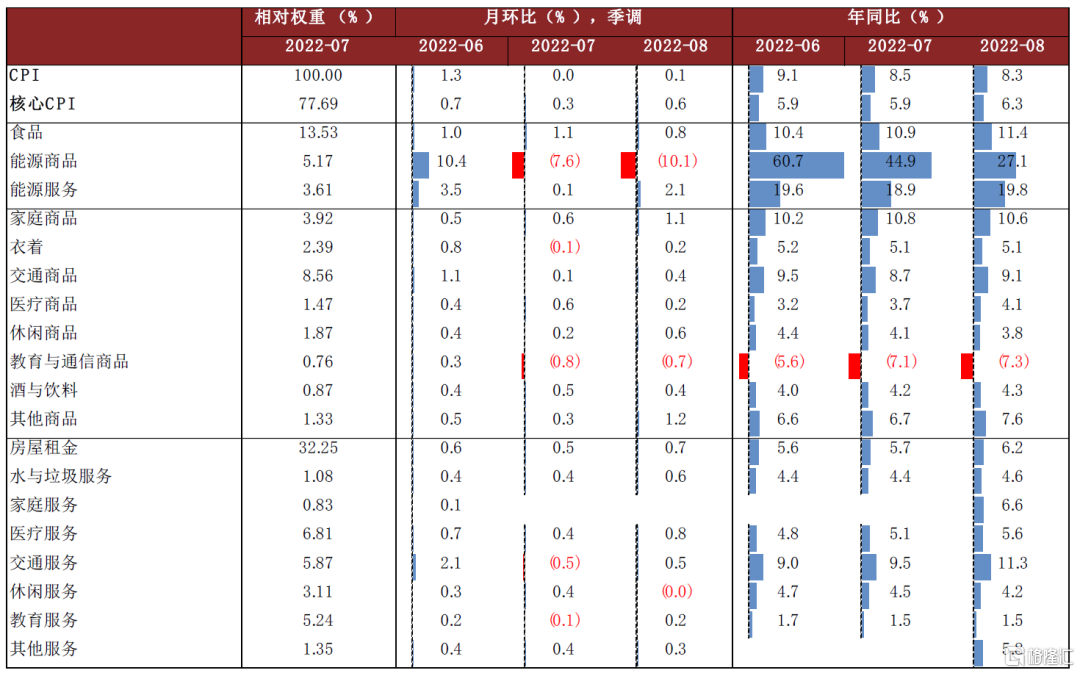

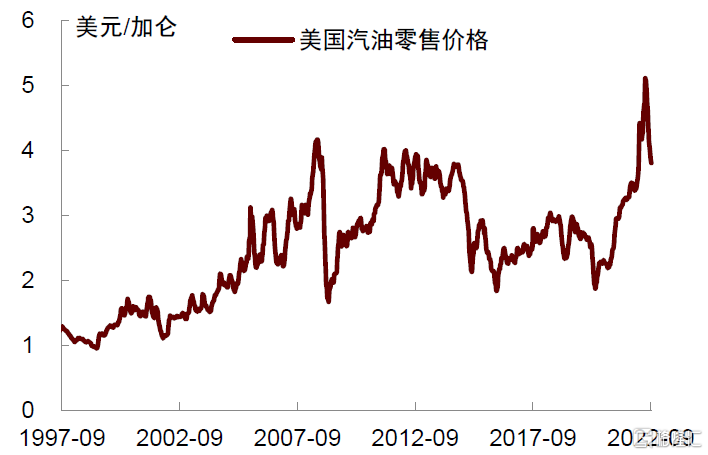

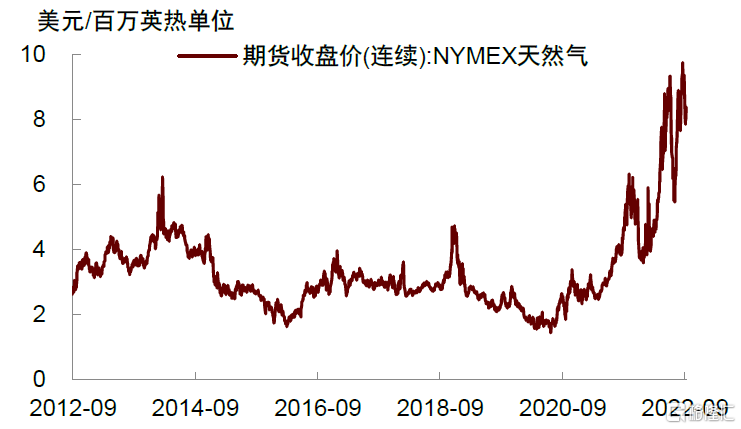

1)油價大跌在預料之中,但天然氣價格與電價表現強勁,對衝了油價下跌的影響。8月以來美國汽油零售價格持續下跌,帶動CPI中的汽油價格環比下降10.6%。但另一方面,8月電價環比上漲1.5%,連續第四個月環比增速在1%以上。天然氣價格也一轉上月下跌的趨勢,轉爲上升,帶動CPI中的天然氣分項環比上漲3.5%。

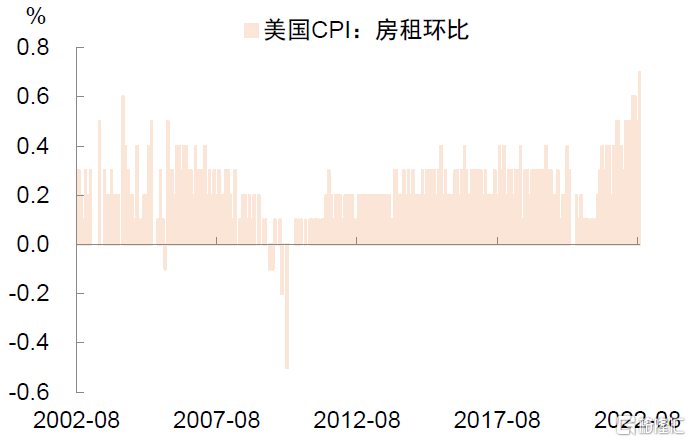

2)房租價格仍然堅挺,租房市場似乎沒有降溫的跡象。8月業主等價租金(0.7%)和主要居所租金(0.7%)環比漲幅仍保持高位,由於兩者對CPI籃子的權重貢獻超過30%,其價格持續上漲對通脹帶來強有力支撐。賓館酒店住宿價格與上月持平(0%),部分反映了旅遊旺季過後外出需求放緩的影響。

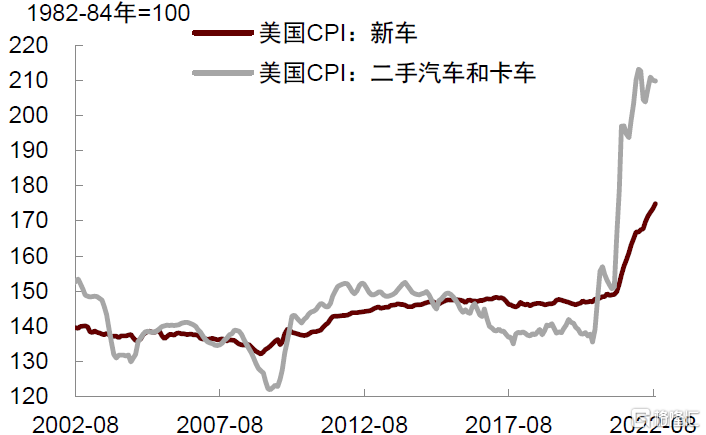

3)新車價格還在上漲,機票價格下跌的影響相對有限。8月新車價格指數環比上漲0.8%,反映消費者對汽車的需求仍在。二手車價格環比下降0.1%,可能反映的是新車供給恢復帶來的“引流”效應而非需求走弱。儘管8月機票價格繼續下跌(-4.6%),但交通服務價格指數環比上漲0.5%,說明除去機票外,其他外出活動仍有需求。

通脹再超預期,美聯儲怎麼辦?我們認爲一個直接影響是美聯儲將於9月FOMC宣佈加息75個基點,這將使得聯邦基金利率區間升至3%~3.25%。值得注意的是,通脹數據公佈後市場還出現了9月加息100個基點的討論[1]。我們認爲這種想法有一定道理,但還不成熟,還需要其他更強、更有說服力的數據來支撐,比如本週四公佈的8月零售數據、週五公佈的9月密歇根大學消費者通脹預期等。另外由於美聯儲將於下週召開議息會議,本週是靜默期,美聯儲官員無法與市場溝通他們的想法,臨時改變加息幅度也需要更大的勇氣。

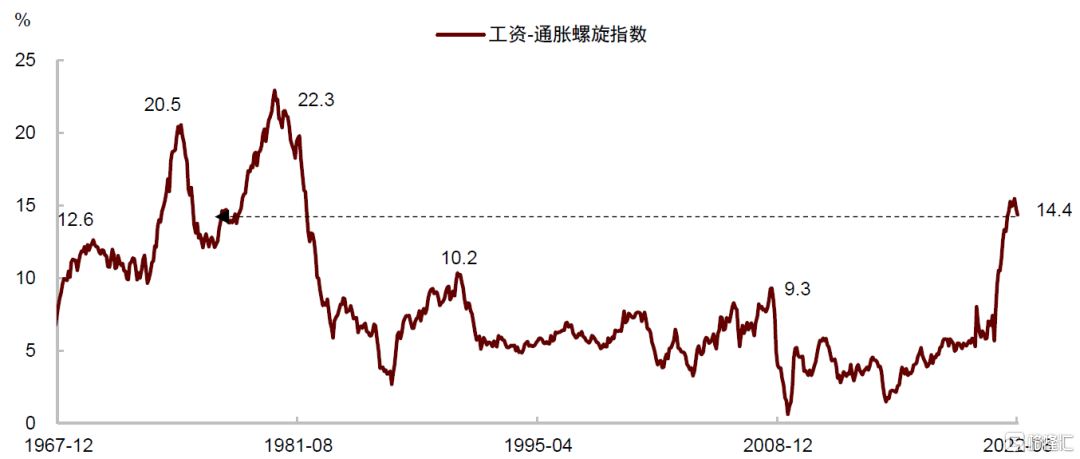

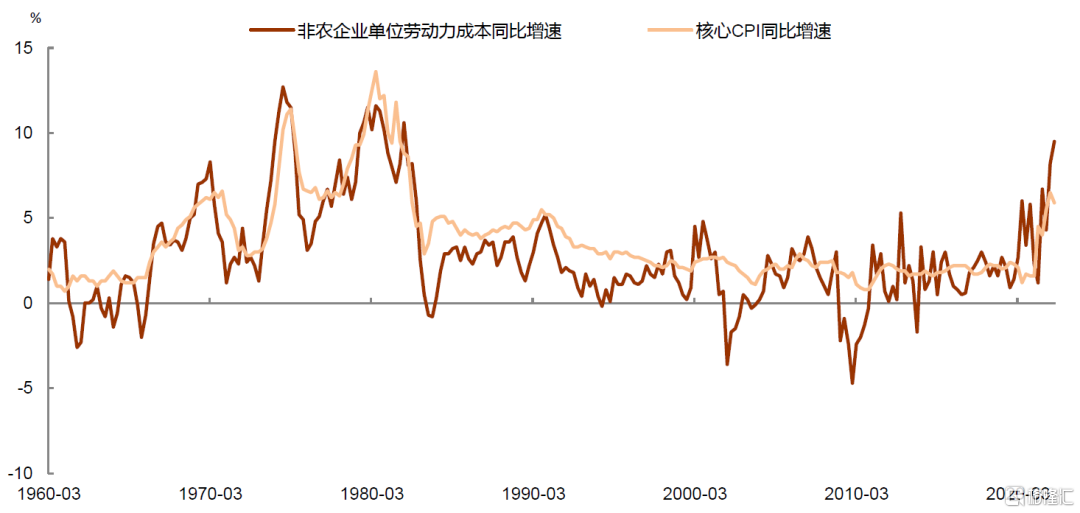

對於後續通脹走勢,我們重申“通脹頑固”觀點:我們認爲本輪美國通脹粘性較強,因爲同時受到兩個“螺旋”的支撐,一是勞動力短缺、勞動生產率增速下降帶來的“工資—通脹”螺旋,二是美國產業集中度提升、企業定價權提高帶來的“利潤—通脹”螺旋。兩個螺旋作用下,美國通脹持續性得以增強,美聯儲要想控制住通脹,需要打破這兩個正反饋,而這需要採取比以往力度更大、持續時間更久的貨幣緊縮。對此,鮑威爾在Jackson Hole會議上的講話已經表明了態度,將加息進行到底將是“難而正確的事”。

定量來看,我們的模型顯示美國核心CPI同比增速在2024年底前可能都難以回到2%。爲抑制通脹,美聯儲或需要在今年底至明年初加息至4~4.5%,在這之後不再大幅加息,因爲如果加息過於激進,或將大幅提高美國政府債務償還壓力,這是“不可承受之重”。但也不會很快降息,因爲過早降息可能重蹈上世紀70年代的覆轍,引發通脹失控,這是“不可再犯的錯誤”。綜合來看,我們預計未來6-12個月美國貨幣政策將維持從緊態勢。

對於資本市場,我們再次提示美國“股債雙殺”風險:根據歷史經驗,本輪美國經濟下行週期的最終結局可能是“滯脹式”衰退。這類衰退的主要矛盾在於通脹,而非通縮,即使進入衰退,美聯儲或也不會很快降息。由此帶來的結果是美債收益率見頂時間更晚,美股“磨底”時間更久,美元維持強勢。如果參考歷史,我們認爲美國“股債雙殺”或未結束,當前離“市場底”還有很長一段距離。美國通脹數據公佈後,美股三大指數大跌,美債收益率跳升,美元反彈。這樣的表現與我們的判斷是一致的,而這也可能也是未來一段時間美國資本市場的“新常態”。

圖表1:美國CPI通脹及其貢獻

資料來源:Haver Analytics,中金公司研究部

圖表2:美國CPI通脹分項環比及同比變動

資料來源:Haver Analytics,中金公司研究部

圖表3:美國8月汽油價格繼續回落…

資料來源:Wind,中金公司研究部

圖表4:…但天然氣價格環比反彈

資料來源:Wind,中金公司研究部

圖表5:新車價格還在上漲

資料來源:Wind,中金公司研究部

圖表6:房租環比增速保持高位

資料來源:Wind,中金公司研究部

圖表7:工資—通脹螺旋指數小幅回落,總體水平仍然較高

資料來源:Wind,中金公司研究部;注:工資-通脹螺旋指數爲美國CPI同比增速+美國私人非農企業生產和非管理人員平均時薪同比增速編制

圖表8:單位勞動力成本增速走高,或預示通脹將較爲頑固

資料來源:Wind,中金公司研究部