大炮一响,黄金万两,近两年来国际地缘冲突持续加剧,刺激了黄金资产价格的不断飙升,也带动黄金板块个股不断上升。

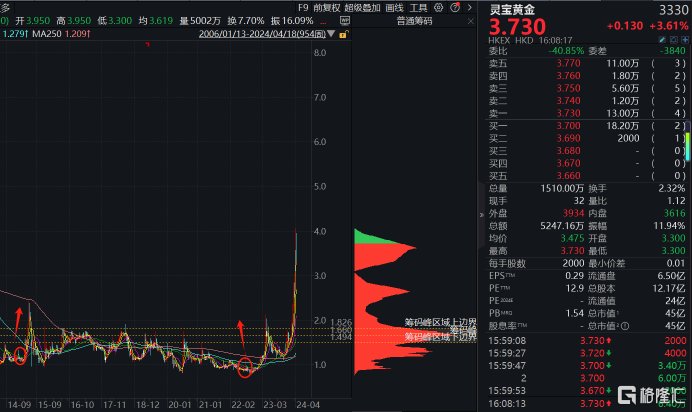

今年国内A股多只黄金概念龙头的升幅都超过了30%,稳稳成为市场关注的香饽饽,但要论升幅最夸张的,还是在港股。其中港股的灵宝黄金(03330.HK)在去年大升74%之后,今年股价再次飙升了1.3倍,升幅在行业中持续遥遥领先。

(来源:富途)

当下,美联储的货币政策、美国经济/通胀数据、地缘政治等多重因素交织,导致黄金资产持续易升难跌,这也是相关概念股获得市场追捧的原因。

但在港股流动向来较弱的情况下,灵宝黄金的股价显着优于A股同行,这背后是否有其独有的逻辑,引起笔者的关注。

一、以投资见长,却深套6年

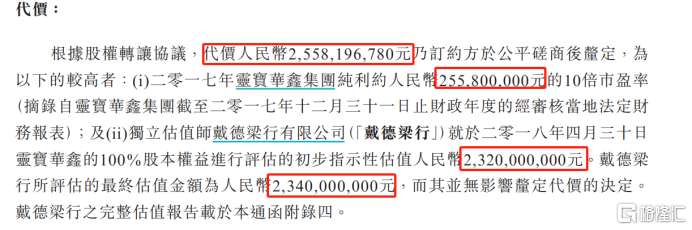

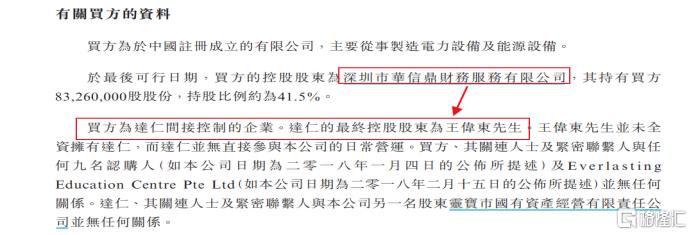

灵宝黄金,取名来自河南灵宝市,灵宝黄金主要从事黄金(及其伴生元素)开采、选冶、精炼、深加工与销售,主要产品为金锭。河南国资委曾是公司实控人,2016年公司混改,引进了PE机构“达仁资管”作为公司股东,期间通过不断配售,达仁资管及其一致行动人(后简称“达仁系”)成为公司控股股东及实控人,最新持股比例47.2%。

说起达仁系,大家可能较为陌生,但如果把时间拉回到2014年-2015年,资本市场最为火热的那段时间,达仁资管和同为投资机构的九鼎投资都曾是响当当的名字。两家公司在资本市场上都曾是同一起跑线上的同行,而且有着极为相似的转型路径。

九鼎投资在2014年4月挂牌新三板之后,不到1年时间便通过收购了A股中江地产全部股权实现转板上市,成为A股PE第一股,之后通过PE资产注入以及一系列资本运作,公司业务领域从PE逐渐扩展到了证券、公募基金、个人风险投资等多个金融领域,成长为一个综合性的金融平台。

达仁资管稍晚在新三板挂牌,而且在新三板的募资额也只有九鼎投资的1/10,通过四次增发仅募得10.6亿,但却创下了袖珍公司人均创造1.47亿元市值的神话,在资本市场传颂,而且和九鼎投资一样,公司董事长王伟东也是出自中国证监会前成员,事后看当时他对资本市场的看法,的确显得有些前瞻。

但同行不同命,以2015年为分水岭,二者分别因为不同选择,走上了金融、实业不同的发展道路,九鼎投资自2015年作为PE第一股身份登录A股之后,因为稀缺性和市场表现当年股价升了7倍,股价(前复权)达到了73元/股,如今股价14.18元/股,市值62亿元)

达仁资管却选择转战彼时泡沫不高的港股淘金,试图以九鼎投资的手法,通过控股一家实体企业,注入PE资产实现其金融+实业综合集团的梦想。

2016年期间,公司买下灵宝黄金24.06%的股权后,公司当上了控股股东,与此同时,公司还先后通过资产收购取得了香港、新加坡金融机构的金融牌照,增厚了公司的收入,但陷入了经营亏损,2017年因PE业务业绩没达标,从新三板终止挂牌。

便再未见到公司有将投资类业务注入港股灵宝黄金的动作,恰逢15-17年金价低迷,灵宝黄金因为没有更多的市场预期,股价处于横盘震荡,长达6年,如今灵宝黄金总市值45亿港元,折合40亿人民币。

二、定向派发、点燃股价,逆风翻盘获益超10亿

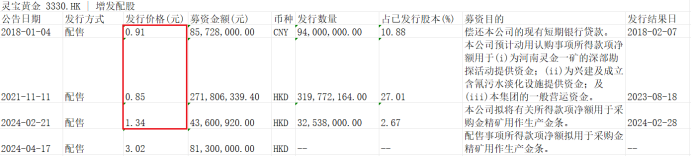

达仁系共计持有灵宝黄金42.7%的股权,是通过两笔较大的收购来实现的。

第一次就是2015年2月耗资4.99亿人民币收购的24.06%的股权(后因为配售被稀释至15.7%),第二次是2021年11月耗资2.72亿港币取得的27%的股权。

从股价走势来看,两笔投资基本择时很对,属于在相对低点买进。

(来源:WIND)

但为啥说公司被套9年呢,因为第1笔交易是公司高成本买进,以每股2.69元(约合3.2港元/股),较当时1.5港元附近的市场价,属于高溢价收购,从后面几年的股价表现来看,第一笔收购就陷入了买入即被套的尴尬。

2016年并非市场情绪很好的阶段,公司要花如此高的代价收购,而且没有对赌。目前并未找到具体原因,但从媒体报道来看,王伟东对灵宝黄金感兴趣是因为看好未来黄金市场前景及黄金的金融属性以及有利于达仁资管后续资本市场业务的发展和多元化的产业发展。

2016年买套,时隔5年之后,2021年11月公司推出一项2.71亿港元的配售计划,而且唯一认购人就是大股东达仁系,配售价0.85港元/股,但这项计划直到2023年8月18日才落实,期间公司的股价曾反弹至2.12元,似乎是就为了等大股东粮草到位。

(来源:WIND)

通过这次补仓,达仁系持股平均成本摊薄至1.62 港元/股(不考虑时间价值),自补仓后,灵宝黄金的股价便开启了一波波澜壮阔的上升,从1.17港元/股上升至4.06港元/股,期间升幅高达247%,达仁系目前持股5.05亿股,大股东不仅解套,扣除持有成本8.5亿港元,浮盈高达近12亿港元,折合人民币11亿。

(来源:WIND)

同样地,2024年2月21日,公司再次推出一项4360万港元的配售计划,同样也是定向配售新股,从配售价和配售时点来看,也是派发在相对低位。

(来源:WIND)

而且港股的配售跟A股的配股不一样,后者是持有者人人有份,而公司的几笔配售都是定向派发福利(认购人身份未披露)。

通过这几笔配售,大股东持股更进一步集中,股价的上升似乎少了更多的障碍。

三、经营不稳、剥离值钱业务、靠外购冲业绩

灵宝黄金属于黄金产业链中上游资源股,主要产品为金锭,常年销售占比90%以上,副产品为银、硫酸、电解铜及电解铜箔。

金锭跟黄金性质相同,但价格会较金价偏低,根据2023年的单位换算,金锭的单价是441.4元/g,黄金价格450元/g。

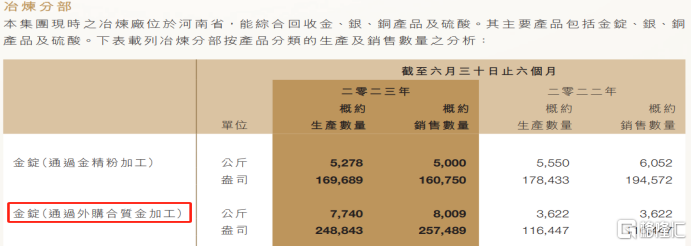

但因为公司销售的金锭包括一部分外购合质金加工形成的产品,这部分外购合质金毛利率极低(参考山东黄金1%左右的毛利率),而且销量占比较高,导致公司综合毛利率不足10%。

(来源:公司财报)

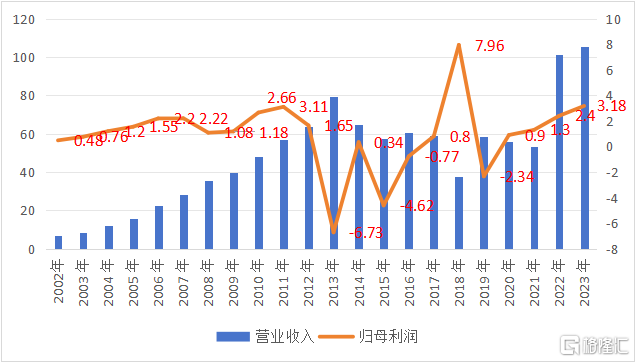

从公司历年的业绩表现来看,公司的归母净利润表现与COMEX黄金指数重叠度较高,与金价存在较强的正相关关系,当金价大跌时,公司业绩表现较差,但金价上升时,部分年份业绩表现反而滞后。

(来源:根据公司财报整理)

(来源:WIND)

比如2013年-2015年COMEX黄金指数大幅回调,公司业绩也出现两年大幅亏损,2016年-2017年COMEX黄金指数开始有所修复、大升,但2017年公司才开始扭亏为盈、2018年公司利润才开始开始大幅修复;2019年COMEX黄金指数大幅增长,但当年公司业绩却出现上市以来第三次亏损,只有2020年、2023年,公司利润与COMEX黄金指数形成了共振。

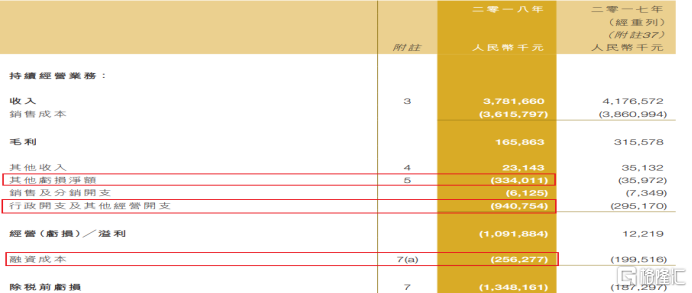

但除了金价,公司自身的经营也能影响大局。比如2018年、2019年,公司业绩表现与金价恰恰相反。据财报,2018年公司因为没有足够的营运资金购买金精粉,以及冶炼厂暂停运作约一个月、资产减值等各方面原因,导致持续经营利润亏损11.6亿,而当时公司的营收规模也就在40亿左右。

(来源:公司财报)

但当年公司剥离了铜箔资产,给公司带来的19.56亿收益,使得公司当年业绩反而实现7.96亿的利润。

这笔交易就是与达仁系的关联交易,铜箔资产2017年给公司带来了17亿的营收,2.56亿的纯利(净利润),2018年以估值对价25.58亿出售。而当年公司整体纯利才0.79亿,2015年、2016年公司净利润也是均为亏损,其中,2016年铜箔业务净利润1.18亿。

这也意味着金矿业务反而是亏损的,而剥离盈利能力强的资产,保留盈利能力弱的资产在上市公司体内,令人难以理解。

(来源:公司财报)

2019年,剥离完铜箔资产后,即使当年黄金价格上升,但公司仍然亏损2.34亿,财报给出的理由是部分矿山企业出现停产整顿的情况以及金精粉采购量下降。

而且,通过对公司业绩进行分析,公司在2022年、2023年营收规模从历年来的50亿左右的规模提升到100亿,而主要原因就是外购合质金的大量增加,22年-23年上半年(23年全年年报未披露该信息)外购合质金销量增幅分别是257%、121%。

(来源:公司财报)

同样有外购业务的山东黄金,近2年的外购合质金销售增长比例是73%、22%,而且这类业务毛利率在0.49%-1%左右。

(来源:山东黄金财报)

对于2022年-2023年外购合质金的来源,公司并未披露。但公司产品大量依赖外购体现了公司自身金矿产能存在瓶颈。

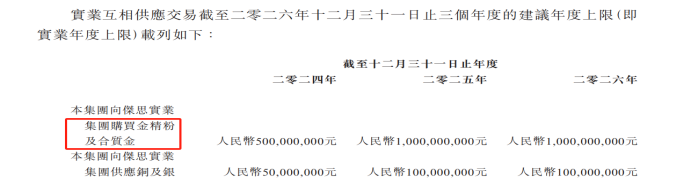

据公司2023年年末的关联交易公吿“考虑到金矿原材料市场竞争激烈,公司金矿产能无法满足市场需求,公司将在2024年-2026年会与关联方杰思宝业集团(达仁系)采购金精粉和合质金,交易上限规模分别在5亿-10亿之间”。

(来源:公司财报)

意味着,公司未来在采购以及营收规模上仍然需要大股东的助力。

四、多方助力股价翻倍、较港股同行仍然高估

但万事俱备只欠东风,受益于金价上升、重磅利好以及业绩等多方面配合,公司股价在23年、24年实现翻倍增长。

在2022年业绩大升的财报发布之前,22年8月,河南地方媒体集中报道了公司旗下桐柏老湾金矿的利好消息,预测其金资源有望超过500吨,甚至冲刺1000吨。这一消息对于当时资源量仅130多吨的灵宝黄金而言,无疑是打开了公司未来显着的增长空间。

事后来看,媒体报道和大股东在2023年8月的第2次补仓显得恰逢其时,叠加2022年灵宝黄金业绩大升,股价也从22年9月触底之后开始反转上升。

但当笔者试图对媒体报道信息进行跟踪时,在公司披露的公开信息中,并未搜索到关于桐柏老湾金矿500吨金资源的相关描述和采探进展。

此外,如上文所述,金价只是影响公司业绩和股价表现的一项因素,公司经营能力也会在金价上升的年份中影响大局。

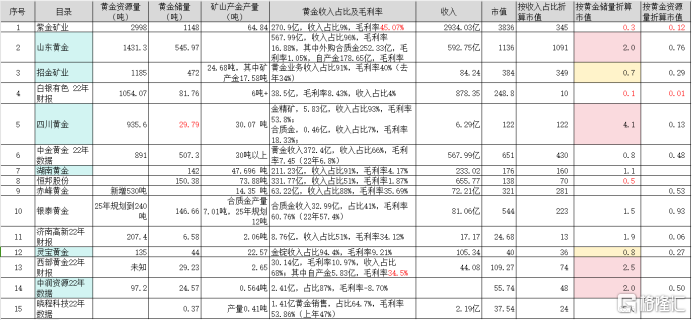

因此对个股的选择要更进一步到公司层面,而黄金股的选股关键需要从多个维度综合考虑,笔者对A、H股黄金进行了粗略统计,大概可以从黄金业务的纯粹性、资源量&储量&产量情况、成本及毛利、矿山生产情况,以及估值来进行判断。

据下表,可以看出灵宝黄金的资源量、储量并不占优势,产量和收入规模属于行业中游水平,毛利率水平偏中下游。

其中,黄金收入占比较高且黄金产品毛利率较高的企业,如山东黄金、四川黄金、湖南黄金,其按黄金储量折算的吨市值均要较高,意味着收入越纯粹,产品毛利率越高,市场给的估值水平也会较高。但在港股市场,同样的业务纯粹,毛利率也较高的招金矿业,其吨市值水平却要远远低于A股的可比企业。

而跟招金矿业相比,灵宝黄金在资源量、储量和毛利率水平上均有很大差距,但估值水平却旗鼓相当。

(来源:根据各公司财报整理)

而且招金矿业和A股大部分企业最近两年在不断进行金矿资产的收购和整合来提升金矿资源量、储量。

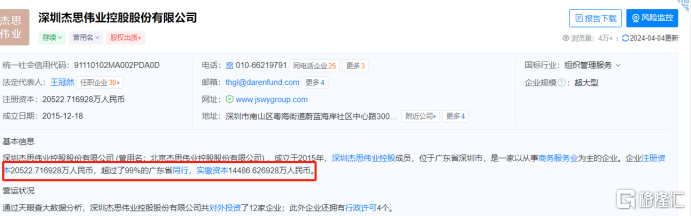

从天眼查可知,公司大股东深圳杰思伟业的确实力不菲,其投资版图对实业和金融均有涉及。

(来源:天眼查)

结束语

综上所述,虽然大股东被套6年,但基于其做投资出身,擅长资本运作的基因,在天时地利人和之下,一朝翻盘,但就灵宝黄金自身业务而言,过往业绩表现平平、经营不稳,重磅利好仍未见落地,其黄金业务仍需要注入更多的改善预期,如今大股东股权结构已经趋于集中,结合以往种种紧密联系,后续是否有更进一步的动作,有待关注。