假期期間海外關注什麼?

本文來自格隆匯專欄:梁中華宏觀研究 作者:李俊、王宇晴、梁中華

假期:海外政策有何波動?美國兩黨通過臨時支出法案,美國政府暫時避免停擺,可持續運作至11月中旬。美眾議院議長麥卡錫被罷免。全美汽車聯合會(UAW)決定本週不將汽車工人罷工擴大化,其中通用汽車做出關鍵讓步。俄羅斯政府解除柴油出口禁令,重申年底前繼續目前的石油減產計劃。WTO下調全球貿易增速,今年全球貿易增速下調至0.8%(此前為1.7%)。

貨幣政策:美歐進入觀望期。美聯儲仍有部分官員支持再次加息,短期內美聯儲降息或尚早;歐央行官員對是否需要進一步加息存在分歧,利率或仍將在限制性水平上維持一段時間。

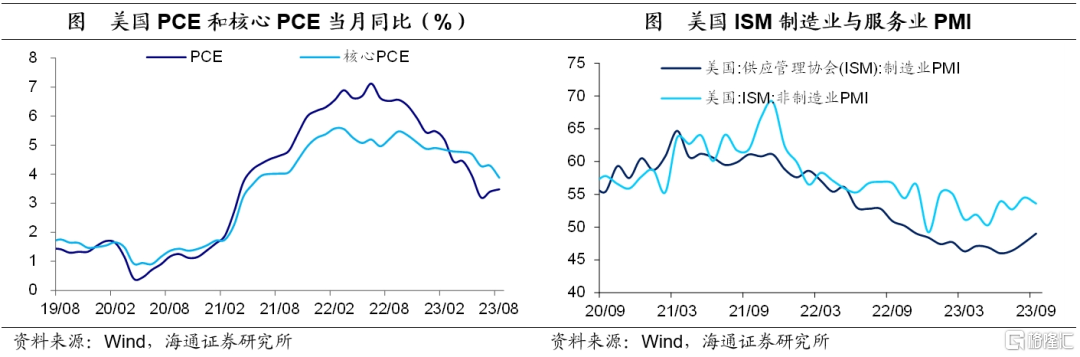

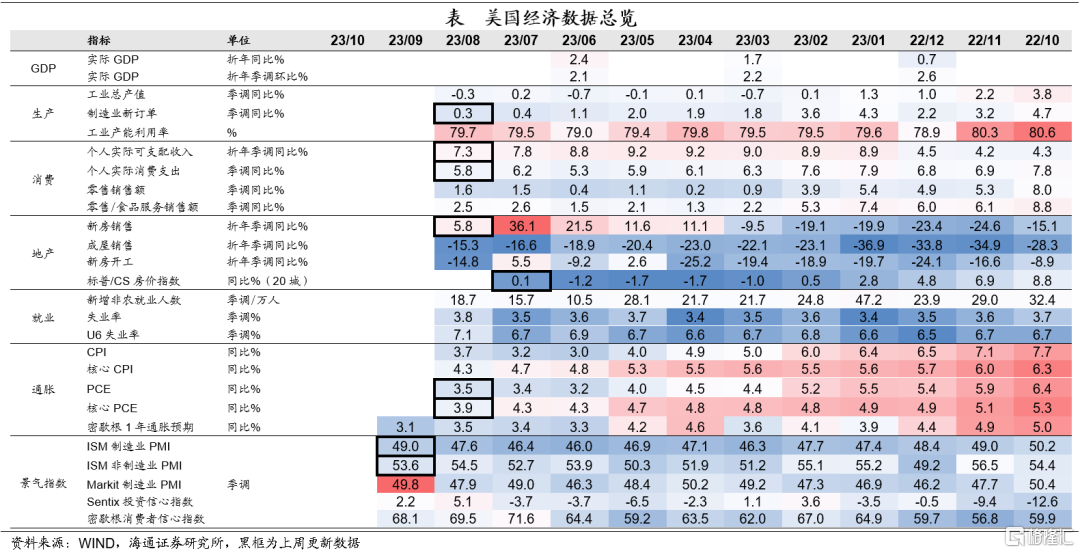

美國經濟:勞動力市場仍然強勁。9月新增非農就業人數大超預期,失業率維持不變。消費保持旺盛。8月美國製造業新訂單邊際回升,居民可支配收入和消費支出同步放緩,但仍處高位。房地產市場仍然承壓。8月美國新房銷售明顯回落,7月房價同比增速由負轉正。通脹仍有壓力。8月美國PCE價格指數反彈,核心PCE有所下降。9月ISM服務業PMI指數有所回落,製造業PMI仍處榮枯線之下。

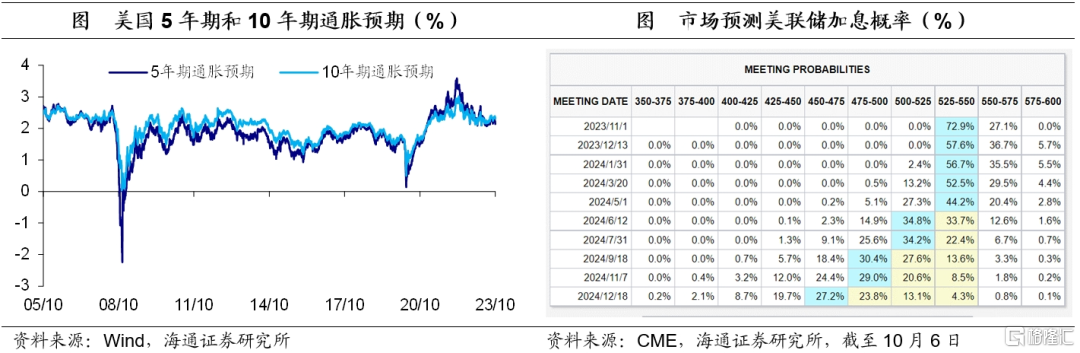

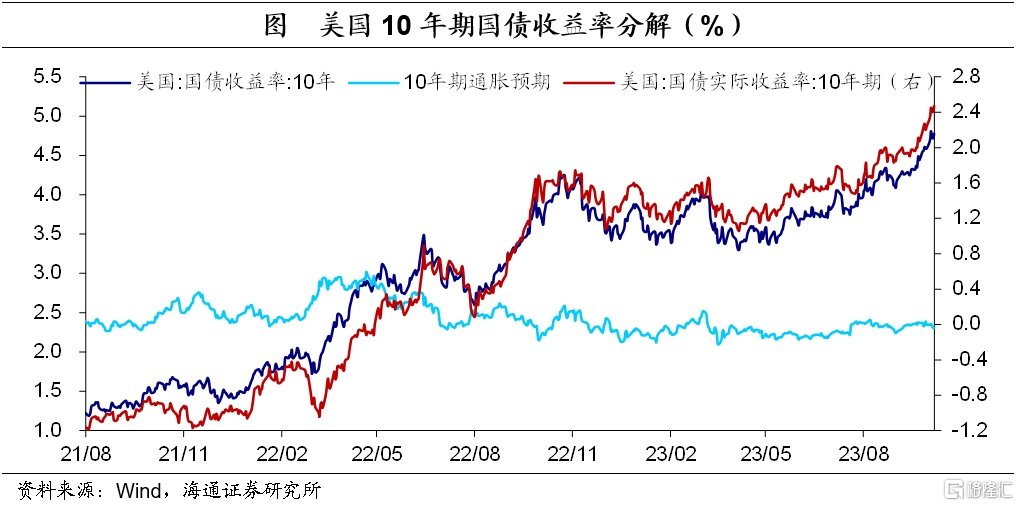

加息預期方面,市場仍預期11月大概率暫停加息,並認為年內將維持目前利率水平。此外,市場預期的美聯儲降息時點提前至2024年6月。美國10年期國債名義收益率4.78%,較一週前上升19BP,主因實際收益率大幅上升。

近期美債收益率的上升與多重因素有關。一方面,或與美國經濟依然強韌有關;另一方面,或與美聯儲主要官員表態偏鷹有關;此外,或與美國近期汽車罷工、政府停擺風險等事件干擾有關。

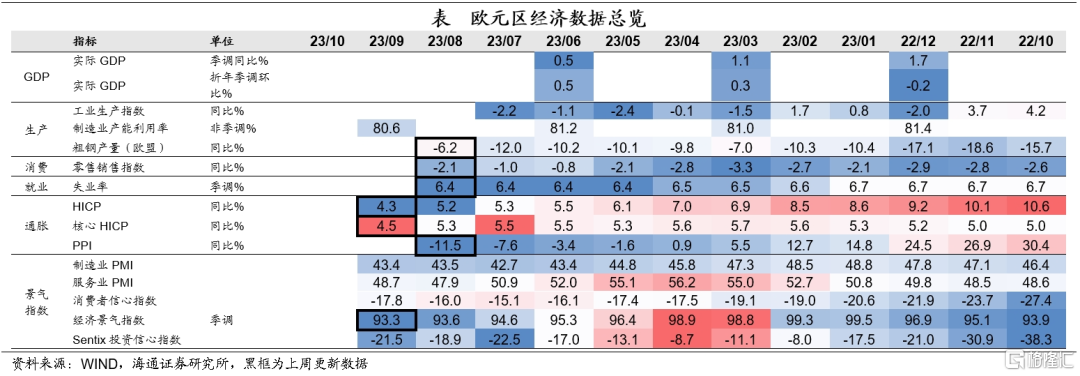

歐洲方面,9月歐元區HICP同比持續回落但仍處高位,8月PPI同比增速持續回落;8月歐盟28國粗鋼產量增速維持低位,8月歐元區19國零售增速仍較低迷;9月歐元區19國經濟景氣指數持續走弱,8月歐元區失業率維持低位。

風險提示:海外政策收緊超預期,海外經濟衰退超預期

1假期:海外政策有何波動?

美國政府避免關門。當地時間9月30日,美國眾議院投票,以335-91票批准臨時開支立法草案(民主黨209票支持、共和黨126票支持),移交給參議院表決。隨後,美國參議院以足夠票數通過為期45天的短期支出法案,該法案為政府提供自然災害援助資金,避免政府發生停擺,美國政府可持續運作至11月中旬。不過需要提醒的是,美國兩黨仍未就新一財年的財政預算法案達成一致共識,待臨時支出法案到期,美國政府仍有停擺風險。

美眾議院議長麥卡錫被罷免。當地時間10月3日,美國眾議院以216票贊成、210票反對的投票結果罷免眾議院議長麥卡錫的職務,麥卡錫成為美國史上首位被罷免的在職眾議院議長。眾議院議員帕特里克·麥克亨利(Patrick McHenry)被任命為眾議院臨時議長。麥卡錫表示,不會再次競選眾議院議長職位。罷免麥卡錫的提議由美國共和黨議員蓋茨提出,蓋茨強調罷免主要源於麥卡錫接受了一項兩黨協議(臨時支出法案),該協議沒有實施強硬保守派所要求的大幅削減開支。

全美汽車聯合會本週不擴大罷工。美國自9月15日開始出現汽車大罷工,底特律三大傳統汽車製造商首次同時成為罷工攻擊目標。目前,已有5家裝配廠和38家零部件分銷工廠罷工。全美汽車聯合會在三大汽車製造商中有14.6萬名成員,大罷工到目前已經影響了其中的2.5萬人。由於談判獲得進展,全美汽車聯合會(UAW)決定本週不將汽車工人罷工擴大化,其中通用汽車做出關鍵性讓步。

俄羅斯政府解除柴油出口禁令。俄羅斯政府10月6日發表聲明稱,已解除通過港口出口柴油的禁令,前提是製造商至少將其柴油產量的50%供應給俄羅斯國內市場;但對汽油出口的禁令仍然有效。此前在9月21日,俄羅斯政府宣佈對汽油和柴油出口實施臨時限制,以穩定國內市場。俄羅斯目前是世界上最大的柴油類燃料海運出口國,2022年出口量約為3500萬噸。

俄羅斯重申年底前繼續目前的石油減產計劃。俄羅斯副總理諾瓦克表示,俄羅斯下月將考慮是加碼自願減產還是增產,同時在年底前繼續目前的減產措施。俄羅斯將按照此前宣佈的計劃,在12月底前繼續自願減產30萬桶/日,而於4月宣佈的計劃,將持續到2024年12月底。諾瓦克重申,俄羅斯額外的自願減產旨在加強歐佩克+國家維持石油市場穩定和平衡的努力。

WTO下調全球貿易增速。世貿組織官網10月5日發佈的最新貿易預測表明,由於從2022年第4季度開始的全球貨物貿易的持續低迷,世貿組織經濟學家調低了2023年全球貨物貿易增長預期,預計今年的增長率為0.8%,低於早前4月所預計的1.7%。預計2024年的增長率為3.3%,與之前的估計基本持平。

2貨幣政策:美歐進入觀望期

美聯儲仍有部分官員支持再次加息。美國克利夫蘭聯儲主席梅斯特表示,如果經濟仍然穩健,將支持在11月再度加息,美聯儲需要在一段時間內維持限制性利率政策。美國明尼阿波利斯聯儲主席卡什卡利也指出,對美聯儲還需加息超過一次的前景持開放態度。

美聯儲短期內或不會降息。較多官員仍強調貨幣政策需要在一段時間內維持限制性。例如,美國明尼阿波利斯聯儲主席卡什卡利預測,2024年美聯儲基本上將維持利率不變。亞特蘭大聯儲主席博斯蒂克表示,希望美聯儲利率在很長一段時間內保持穩定,預計在2024年接近年底時會降息一次。美國紐約聯儲主席威廉姆斯也表示,貨幣政策預計仍需要在一定時間內維持限制性。

歐央行是否需要進一步加息仍存分歧。部分官員表示可能需要再次加息。如歐央行管委兼德國央行行長Nagel認為,如果數據表明有必要,歐央行有可能進一步加息。歐央行執委Elderson指出,歐央行利率不一定達到了峯值。歐央行管委Holzmann也認為,當前仍然存在通脹上行的風險,無法排除央行進一步加息的可能性。

也有部分官員認為加息已經結束。例如,歐央行管委Muller認為,預計不會有更多的加息。歐央行管委兼法國央行行長Villeroy、歐央行管委兼斯洛伐克央行行長Kazimir均表示希望歐洲央行已經完成本輪週期加息。

不過,歐央行多位官員均強調降息仍然較早。歐央行行長拉加德、副行長金多斯均表示,討論降息還為時尚早。歐央行管委Simkus指出,通脹仍然面臨許多阻力,只要有必要,歐央行必須保持利率在限制性水平。歐央行管委兼法國央行行長Villeroy也認為,必要時歐央行政策利率需要儘可能長時間地保持在高位。

日央行或考慮微調YCC和前瞻指引。前日本央行理事門間一夫指出,日央行本月或討論是否需要微調前瞻指引以及收益率曲線控制政策(YCC),可能的措施包括將每日購債操作的利率水平從1%上調,或將10年期國債收益率目標上調至0.25%並上調波動區間上限。

3美國經濟:美債利率上行

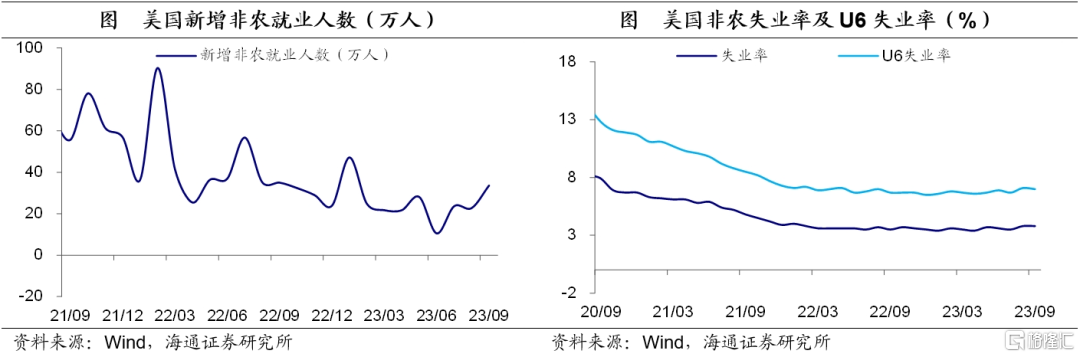

新增非農就業人數大超預期。9月美國新增非農就業人數為33.6萬人,較8月回升10.9萬人,大超市場之前預期的17萬人。此外,連續三個月平均新增非農就業人數回升至26.6萬人,仍明顯高於美聯儲主席鮑威爾認為的合意新增就業人數(每個月10萬人)。

失業率維持不變。9月美國失業率為3.8%,與8月持平。9月美國勞動力參與率為62.8%,同樣與8月保持一致,與疫情前(2020年2月)仍約有0.5個百分點的缺口。

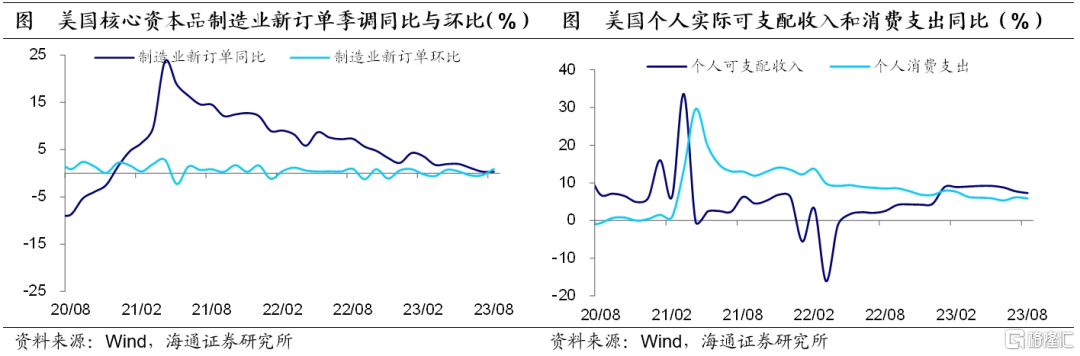

製造業新訂單邊際回升。8月美國除國防外耐用品環比增速為-0.7%,較7月回升5.3個百分點。核心資本品製造業新訂單同比增速為0.3%,環比增速由7月的-0.4%大幅上升至0.9%。

居民收入增速放緩。8月美國個人實際可支配收入同比增速為7.3%,較7月下降0.5個百分點,已連續3個月處於回落狀態。但整體來看,在勞動力市場緊俏、薪酬增速仍高以及税收下降的情況下,美國居民收入增速仍顯著高於疫情前水平(2019年平均增速為4.6%)。

消費支出仍有韌性。8月美國個人消費支出同比增速為5.9%,較7月下降0.3百分點。環比增速為0.5%,較7月回落0.4個百分點。不過在居民收入增速仍高以及超額儲蓄仍存的情況下,居民消費仍能維持一定的韌性。

新房銷售增速明顯回落。8月美國新建住房銷售同比增速為5.8%,較7月大幅回落30.3個百分點。若剔除基數效應,8月新房銷售兩年平均增速為-1.1%,相比7月回升0.3個百分點。

房價同比增長轉正。7月美國標準普爾/CS20個大中城市房價指數同比增速0.1%,較6月上升1.3個百分點,在連續四個月為負後轉正。不過,當前美國30年期抵押貸款固定利率持續上行,截至10月5日已上升至7.5%的高位。高利率或將對美國居民購房能力與意願帶來較大抑制,美國房地產市場或將持續承壓。

通脹壓力仍大。8月美國PCE價格指數同比增速3.5%,較7月微升0.1個百分點,或主要受能源價格上升的擾動。不過,核心PCE同比增速較7月回落0.4個百分點至3.9%,為2021年6月以來新低。

製造業景氣度持續回升。9月美國ISM製造業PMI為49.0,較8月回升1.4,為2022年11月以來新高。非製造業PMI回落至53.6,但仍位於榮枯線之上。

通脹預期方面,截至10月6日,5年、7年和10年期通脹預期分別較上一週下行5BP、4BP和4BP。加息預期方面,截至10月6日,市場預期11月暫停加息概率為72.9%,並認為年內將維持目前利率水平,預期大概率在2024年6月首次降息。

美債收益率大幅上升。截至10月6日,美國10年期國債名義收益率為4.78%,較9月29日上升19BP,在10月3日一度突破4.81%。其中,10年期美債實際收益率為2.47%,較上一週上升23BP,為2008年11月以來新高。

近期美債收益率的上升與多重因素有關。一方面,或與美國經濟依然強韌有關,無論是美國消費還是美國就業都表現較好,且在短期內仍有一定韌性。另一方面,或與美聯儲主要官員表態偏鷹有關,當前多數官員降低降息預期,甚至對於年內加息持開放態度。美聯儲依然保留年內加息的預期,且降息的時點或晚於市場預期。

此外,或與美國近期汽車罷工、政府停擺風險等事件干擾有關,市場有避險情緒藴含其中。

4歐洲經濟:持續呈現弱勢

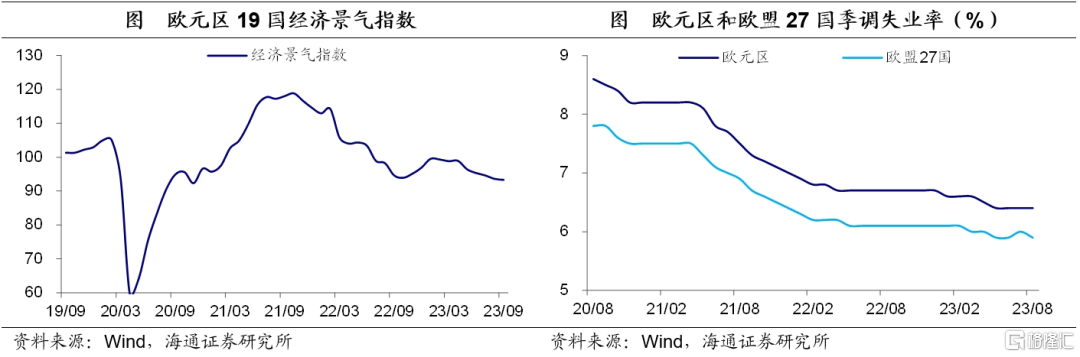

經濟景氣指數持續走弱。9月歐元區19國經濟景氣指數為93.3,較8月下降0.3。自2021年10月的高點以來,已累計下降達25.5。在高通脹與持續加息的背景下,未來經濟景氣指數或仍將繼續承壓。

失業率維持低位。8月歐元區失業率為6.4%,歐盟27國失業率為5.9%,均處於歷史低位,反映出當前歐元區勞動力市場仍較為緊俏。

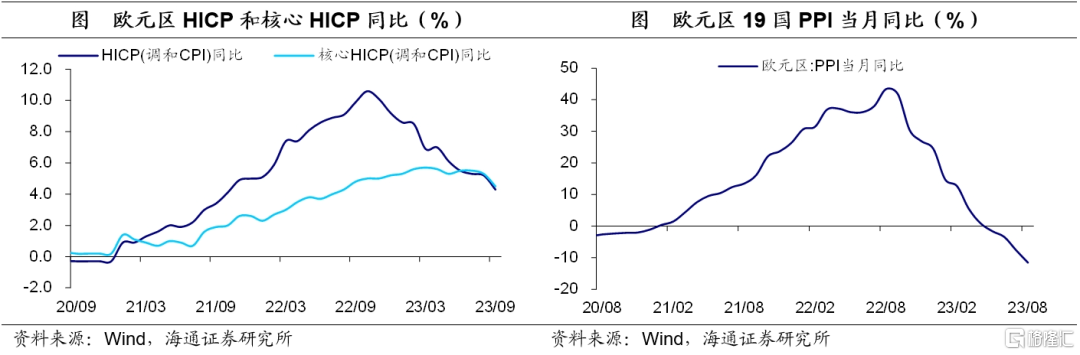

核心通脹壓力仍大。9月歐元區HICP同比增速為4.3%,較8月下降0.9個百分點,為2021年11月以來的新低。核心HICP同比增速較8月下降0.8個百分點至4.5%。不過核心通脹仍處於較高水平,抑制通脹或仍需較長時間。

PPI增速繼續下滑。8月歐元區19國PPI同比增速為-11.5%,較7月進一步回落3.9個百分點,為1982年以來的最低水平。PPI同比的持續回落或受去年高基數以及當前天然氣價格處於低位等因素影響。

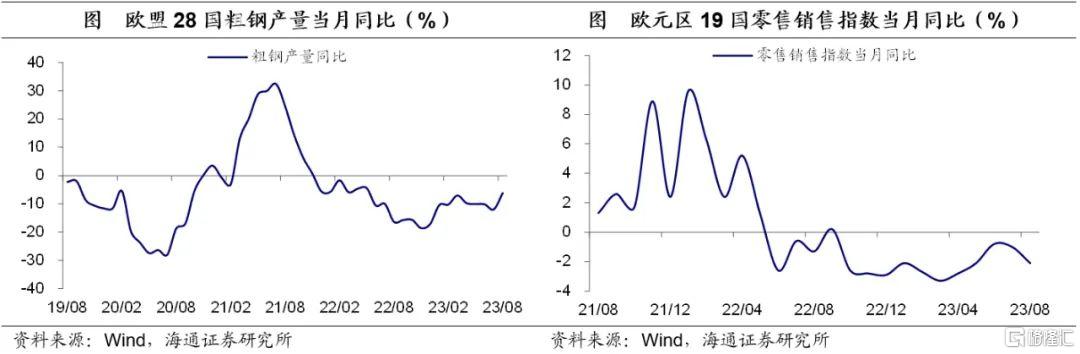

粗鋼產量增速維持低位。8月歐盟28國粗鋼產量同比增速為-6.2%,較7月回升5.8個百分點。儘管降幅有所收窄,但已連續21個月處於同比負增長。

零售增速仍為負。8月歐元區19國零售銷售指數同比增速為-2.1%,較7月下降1.1個百分點,已連續11個月處於負增長。在限制性貨幣政策以及通脹仍處高位的影響下,歐元區零售增速或仍將承壓。

風險提示:海外政策收緊超預期,海外經濟衰退超預期

注:本文來自海通證券於2023年10月8日發佈的《假期期間:海外關注什麼?——海外經濟政策跟蹤(海通宏觀 李俊、王宇晴、梁中華)》,分析師:李俊、王宇晴、梁中華