本文來自格隆匯專欄:宏觀芝道,作者:周君芝 譚浩弘

要點

瑞士信貸集團(下稱瑞信)成為硅谷銀行後下一個市場焦點,兩者有何異同?規模更大的瑞信是否會引發系統性的銀行危機?

瑞信“恐慌”的前因後果

瑞信業績因經營不善下滑已久,年報事件和股東不再追加投資引爆恐慌情緒。

事實上,市場對瑞信的擔憂並非新鮮事。在2021年,因Archegos爆倉和Greensill事件,瑞信業績虧損嚴重,且引發投資人對其投行業務能力的擔憂。

最近,因美國SEC對瑞信財報提出質疑,瑞信年度報吿推遲發佈。同時,瑞信在年報中表示其2022和2021年財報內控存在“重大缺陷”,且審計方普華永道對其內控有效性出具“否定意見”。瑞信最大股東沙特國家銀行的董事長又在採訪中表示,將停止追加對瑞信的投資。一連串的負面消息、財報利潤虧損疊加SVB事件擾動餘波,瑞信再度引爆市場的避險情緒,以及對潛在銀行業危機的擔憂。

瑞信和硅谷銀行的相似之處

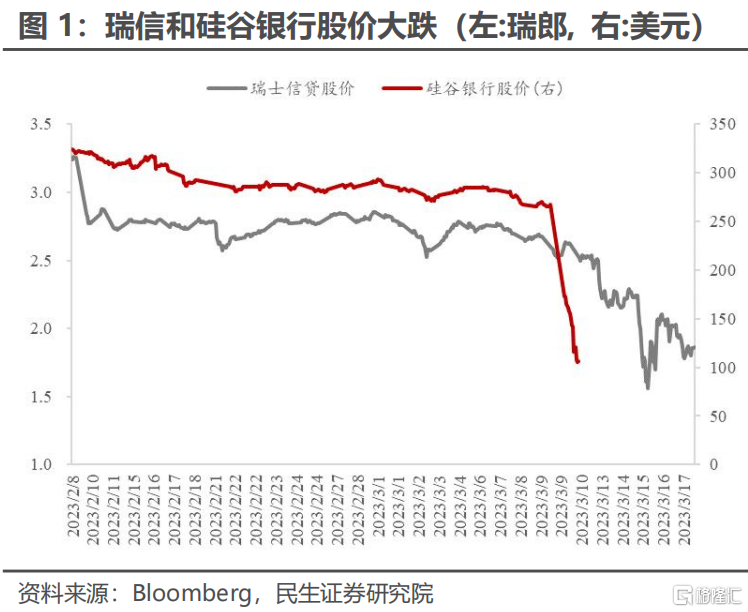

第一,兩家銀行都經歷了股價暴跌,並引發市場恐慌。

在3月8日發佈關於出售債券資產和增發股票的融資公吿後(參考報吿《SVB事件背後的中小銀行困局》),硅谷銀行股票開始暴跌。其3月份的跌幅達到了驚人的63.19%,並引發了美國投資者對美國中小銀行危機的擔憂。

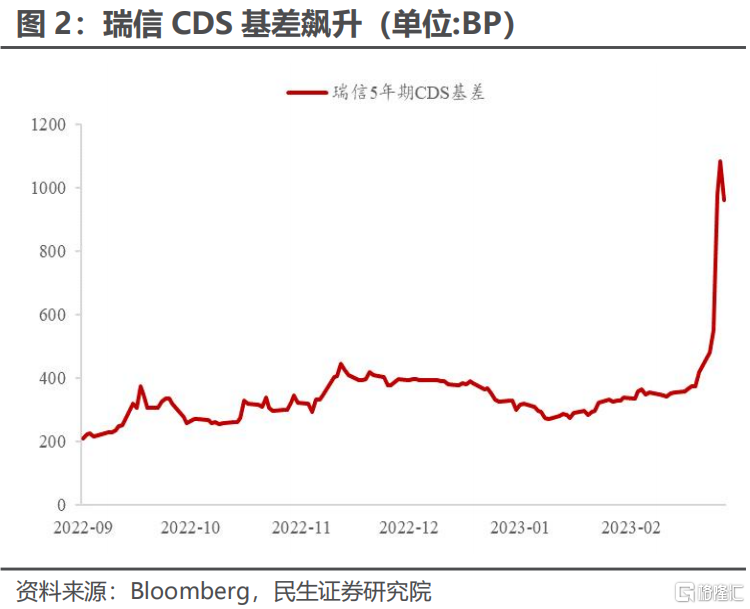

瑞信在3月14日發佈其年度報吿後,股價也開始暴跌,其3月份跌幅達34.78%。同時,瑞信5年期CDS基差大幅飆升,這體現了市場對其償付能力的擔憂。由於瑞信規模較大,甚至引起了投資人對於爆發全球銀行業危機的顧慮。

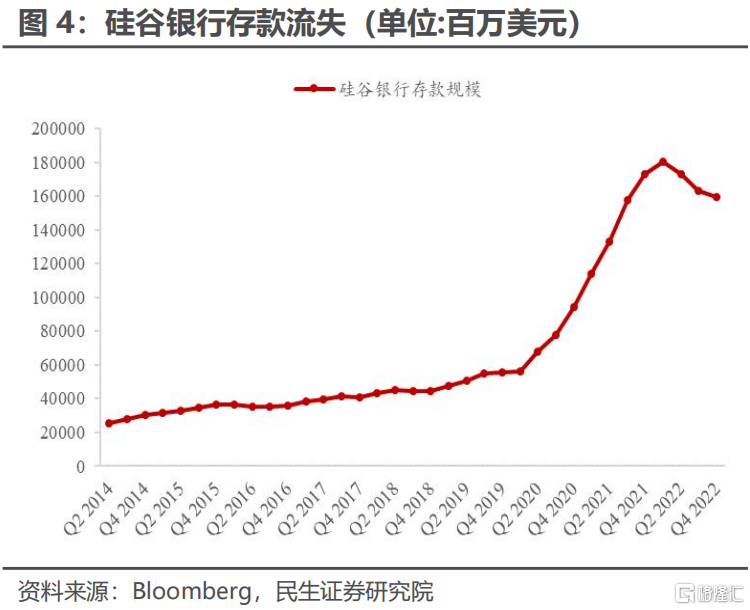

第二,瑞信和硅谷銀行都遭遇了存款的大量流失。

硅谷銀行事件起源於美聯儲加息後,其客户(以初創公司為主)存款的大量流失。截至2022年Q4,SVB的客户存款較2022年Q1的高點降低了超213億美元。

在最新年報中顯示,瑞信也遭遇了存款外流的現象。截至2022年Q4,瑞信的客户存款較2022年Q1的階段性高點下降了超過1792億美元。在SVB的前車之鑑下,瑞信公佈的存款流失讓投資人更加緊張。

第三,政府均介入並對兩家銀行展開救助。

SVB事件開始發酵後,美國政府的行動比較迅速。3月10日FDIC開始接管SVB,3月13日美聯儲和美國財政部發表聯合聲明稱將保全SVB的所有存款,美聯儲還創設了流動性支持工具BTFP(參考報吿《美聯儲加息週期要終結了嗎?》)。

歐洲方面,政府的動作同樣及時。3月16日瑞士央行表示如有必要,將向瑞信提供流動性支持。同時,瑞士政府也主動撮合UBS收購瑞信。最新消息是,3月19日UBS宣佈以30億瑞士法郎的價格收購瑞信。

瑞信事件和硅谷銀行事件的差異

首先,瑞信是全球系統重要銀行,在規模上遠大於硅谷銀行。

截至2022年Q4,瑞信總資產規模達5764億瑞郎,遠超硅谷銀行的2118億美元。同時,瑞信屬於層級一(Tier 1)的全球系統重要性銀行(G-SIB),所受金融監管的嚴格程度也超過硅谷銀行。

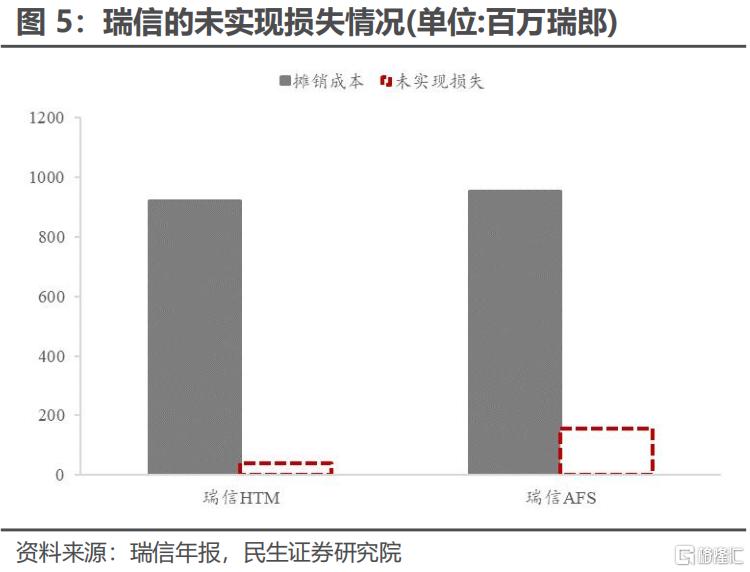

第二,瑞信因債券資產虧損而產生的“未實現損失”規模很小。

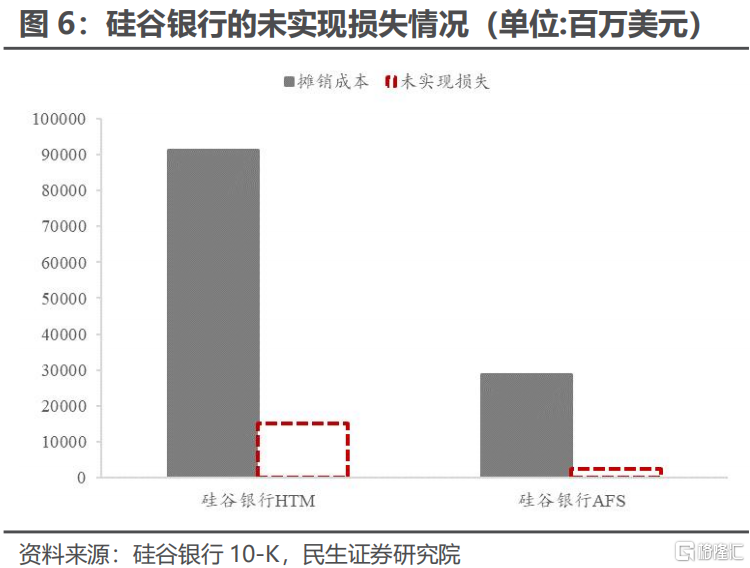

在購買美債或機構MBS後,商業銀行可以將其記錄在“交易資產”(trading assets)或“證券投資”科目(investment securities)。證券投資科目又可以分為“持有到期”(HTM)和“可供出售”(AFS)。若債券被記錄在“證券投資”,其所受虧損不計入當期利潤。(但AFS科目下資產虧損仍計入“其他綜合收益”(AOCI)。

硅谷銀行將其持有的所有債券資產都劃入了“證券投資”科目,其中HTM資產和AFS資產的未實現損失達1516億美元和253億美元。相比之下,瑞信“交易資產”規模達655億瑞郎,而“證券投資”規模僅有17.2億瑞郎,其中HTM和AFS資產的未實現損失分別為4000萬和1.56億瑞郎。這意味着,瑞信在債券的投資損失大部分已經反映在當期利潤中。

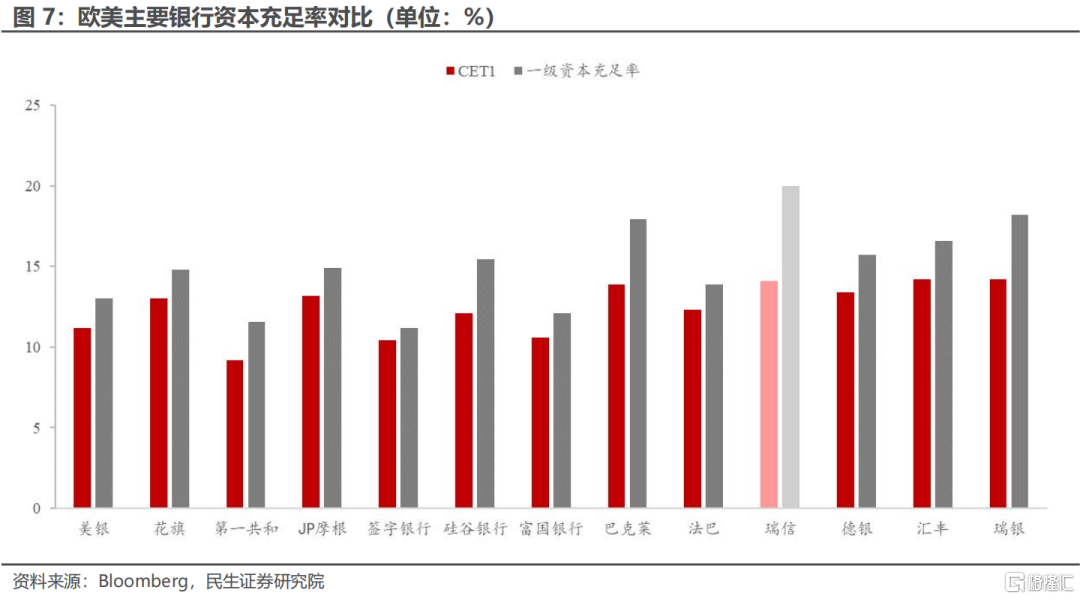

第三,從資本充足率看,瑞信的償付能力仍比較優秀。

瑞信一級普通股資本充足率(CET 1)和一級資本充足率分別為14.1%和20.0%,高於各國監管的最低要求,在同行中也屬於較高水平。最重要的是,2019年美國商業銀行監管發生改革,導致中小銀行(如硅谷銀行)的“其他綜合收益”(包括AFS資產的未實現損失)不用計入一級資本。這意味着,硅谷銀行的一級資本充足率可能存在虛高,但瑞信沒有這個風險。

總的來説,瑞信雖然存在和硅谷銀行類似的存款流失現象,但其在所受監管和隱含虧損上都比硅谷銀行更穩健。我們認為,瑞信的問題更多在於經營,與硅谷銀行的流動性困局存在差異。同時,目前歐美政府的應對速度很快,商業銀行同業間的敞口規模較低。在UBS收購瑞信後,預計瑞信“危機”能得以遏制,市場風險偏好也會回升,系統性的銀行業危機大概率不會發生。

風險提示

美聯儲加息節奏超預期,美國地緣政治風險,美國通脹失控風險 。

注:本文來自民生證券研究院於2023年3月20日發佈的報吿《瑞信和硅谷銀行的同與不同》,報吿分析師:周君芝 S0100521100008,譚浩弘 S0100522100002。