巴菲特血虧,轉向狂買美債!

逆風來了,股神也得避其鋒芒,躲進避險資產美債裏緩緩。

1

伯克希爾Q3業績超預期

投資者密切關注伯克希爾哈撒韋公司,因為其業績往往能全面反映出美國經濟的趨勢。

美東時間週六早上,股神巴菲特旗下伯克希爾哈撒韋公司公佈三季報。

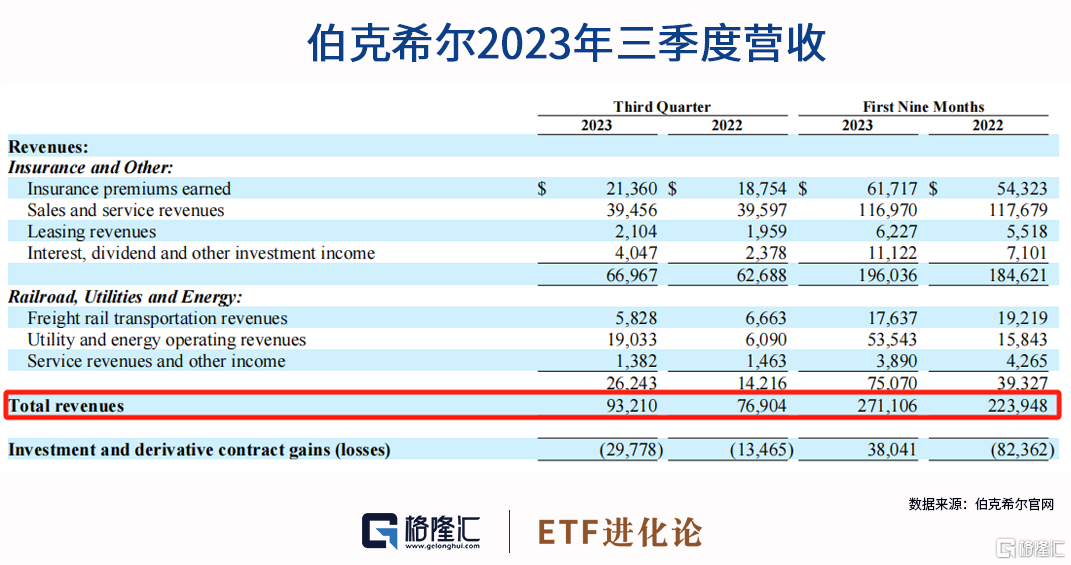

財報顯示,伯克希爾第三季度營收932.1億美元,高於市場預期891.82億美元,顯著強於去年同期的769.3億美元。

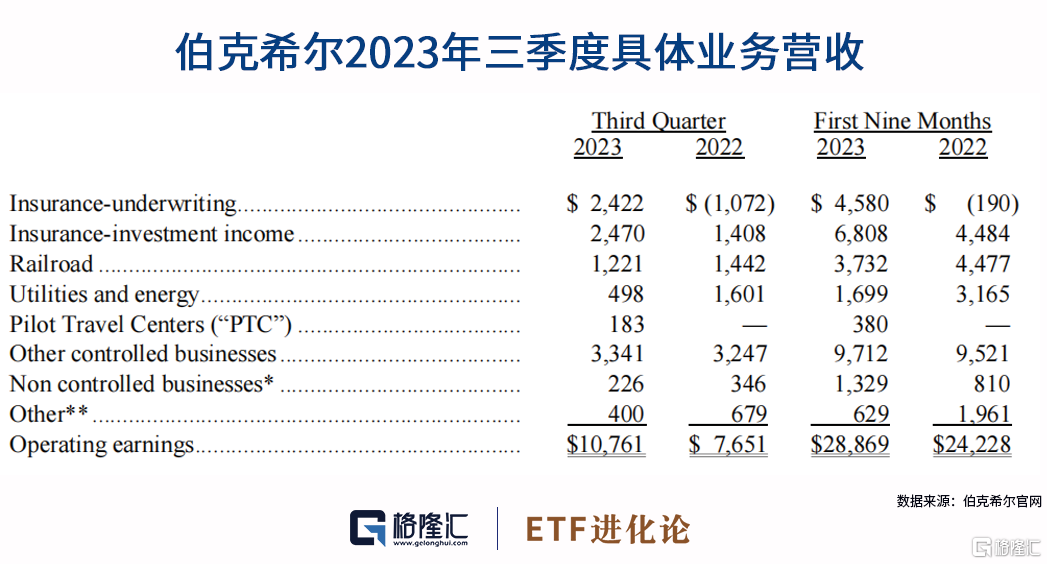

這得益於保險業務的大放異彩。其中,三季度保險承銷運營利潤24.2億美元,環比增長94%,去年同期虧損10.7億美元;保險投資運營利潤24.7億美元,環比增長4.3%。

美國的高利率、車禍的減少和大西洋颶風季節的平靜提振了Geico汽車保險公司和再保險公司的業務。

據伯克希爾披露,其保險投資的利息收入在三個月內攀升至17億美元,在過去12個月中將總額提高到51億美元,超過了伯克希爾在過去三年中從其現金儲備中獲得的總利息。

保險業務的改善將伯克希爾營業利潤推高至創紀錄水平,巴菲特最看重的盈利指標——運營利潤為107億美元,同比增長40.6%,遠超市場預期的89.5億美元。

但伯克希爾相關消費業務頹靡反映出美國消費出現了謹慎的跡象,由於通脹擔憂、借貸成本上升和政治不穩定,消費者信心一直在下降。

伯克希爾旗下的BNSF鐵路運輸三季度利潤為12.2億美元,同比下降15.3%,主要原因是貨運量下降和非燃料運營成本上升。公用事業和能源三季度收益為4.98億美元,同比鋭減68%。

由於美國抵押貸款利率較高,住房購買量下降也損害了伯克希爾旗下的房地產經紀和建築產品部門,如Clayton Homes。另外Forest River 房車和Fruit of the Loom服裝的銷售也面臨壓力。

愛德華·瓊斯(Edward Jones)分析師吉姆·沙納漢(Jim Shanahan)表示,伯克希爾總體業績“相當不錯”,超出了他的預期,儘管消費業務新的“疲軟”可能會持續幾個季度。

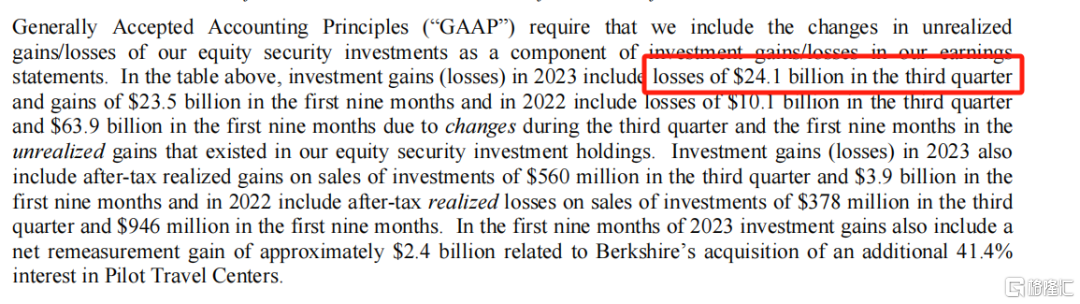

儘管Q3營業利潤增長了41%,伯克希爾淨虧損增加了四倍多,達到127.7億美元,之前一個季度淨利潤為359.1億美元,年內首度季報虧損。

這主要是因為伯克希爾Q3在股市投資產生鉅額賬面虧損。

2

伯克希爾Q3股票投資鉅虧

除了業績,全球基金經理都在緊盯着關注巴菲特的投資轉變,以此尋找這位享譽全球股神的最新投資思路。

縱觀伯克希爾第三季度的資本配置可以得出一個結論:巴菲特繼續青睞美國短債投資,減緩對股票的投資。

從伯克希爾2023年三季度的現金流量表便能看出,在過去的9個月裏,巴菲特只投資了約91億美元的股票,同時出售了價值327.86億美元的股票,已經連續四個季度賣賣賣。

去年同期,伯克希爾股權投資總額為660億美元,而賣出的股票僅為170億美元,淨購買額為489億美元。

這是因為伯克希爾股權證券持倉的投資收益在第三季度出現了241億美元的鉅額投資虧損。

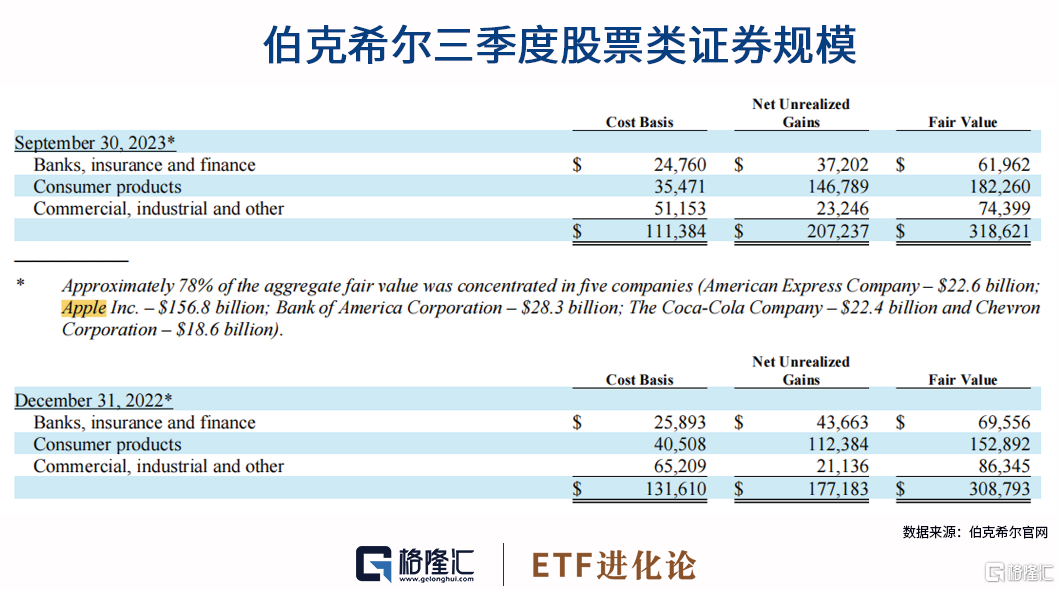

主要是由於其持有的蘋果股價在該季度下跌了11.7%。伯克希爾擁有1568億美元的蘋果股份。

截至9月30日,伯克希爾約78%的股權投資公允價值集中在5家公司,分別是蘋果、美國運通、美國銀行、可口可樂和雪佛龍公司。

同時,伯克希爾過去九個月對美國國債的投資躍升至1785億美元,而2022年同期為1390億美元。

由此,該公司的現金儲備在本季度激增近100億美元,達到創紀錄的1572億美元。

與2022年相比,伯克希爾今年前9個月利息收入增加了35億美元,這些增長主要是由於短期利率的提高。

巴菲特本人早在今年五月的股東大會就稱:“現金不是垃圾。”

未來,伯克希爾要繼續持有大量的現金、現金等價物、美國國債和其他期限相對較短的投資項目。伯克希爾在季報中給出理由:保持充足的流動性是最重要的,我們堅持在短期投資方面,安全性高於收益率。

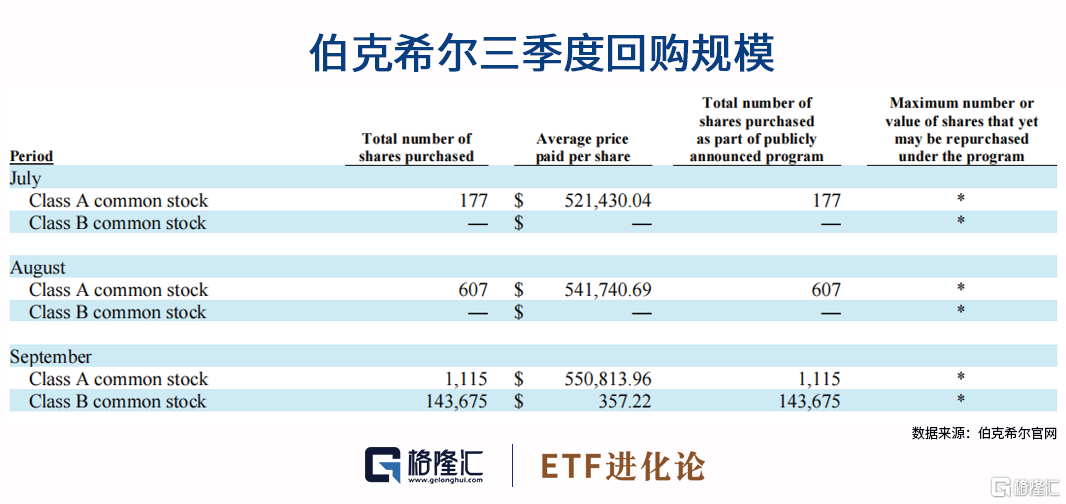

伯克希爾還表示,它對股票估值和市場環境仍然持謹慎態度。伯克希爾三季度出售的股票比購買的股票還多53億美元,並將股票回購規模縮小,三季度僅回購了約11億美元,上半年回購規模是59億美元。

3

全球投資風向急轉彎?

觀察伯克希爾三季度的投資配置可以得知:巴菲特迴避股票,青睞固定收益證券投資。

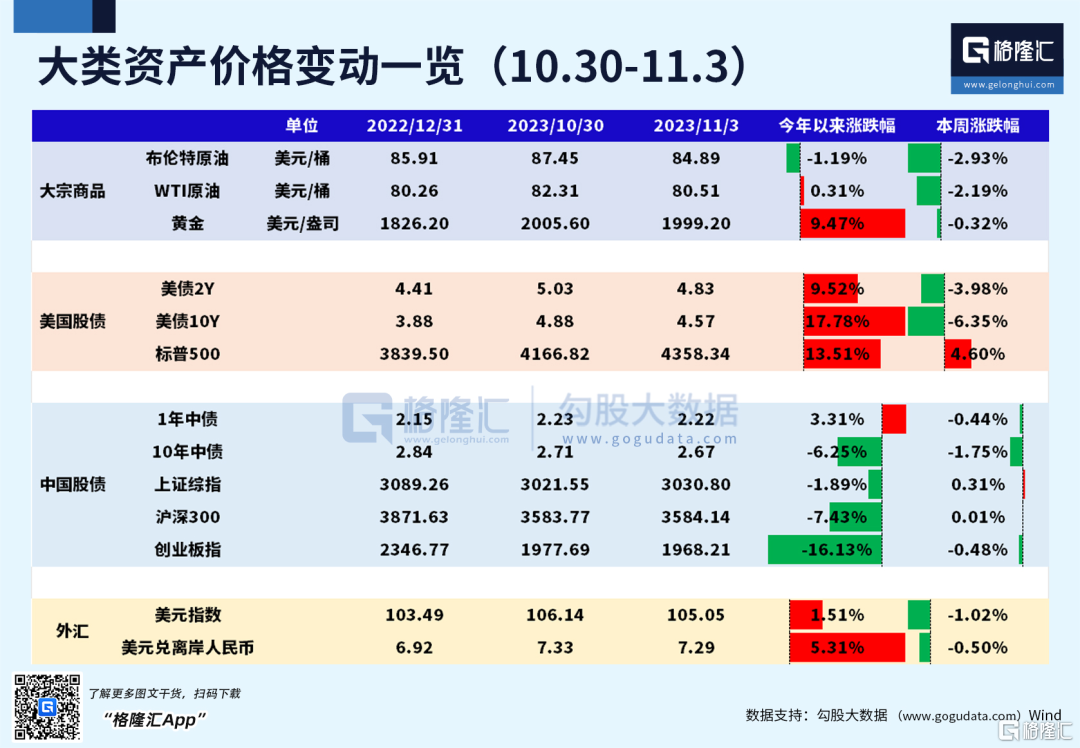

而全球資產市場過去一週似乎也迎來命運的拐點。

美聯儲11月二度暫停加息,英歐央行也暫停加息,最弔詭的是,日本央行在美聯儲11月議息會議前僅微調YCC政策,但美聯儲會議召開後,市場卻突然瘋傳日本央行計劃於明年退出寬鬆貨幣政策。

難道日本央行已經確定美聯儲不會再加息?

最新爆冷非農數據徹底掀起資本狂歡盛宴,美股上攻、美債收益率跳水,美元指數創六週新低、日股現見頂跡象……

由於通脹消退和美聯儲轉向鴿派,華爾街市場已經在押注美債收益率可能在未來12-24個月內下降。

截至週五,美國國債收益率創自2020年疫情爆發以來最大的三天跌幅,美國30年期國債收益率在幾天內暴跌了近40個基點。

美國長債的三年長熊即將迎來拐點?