本文來自格隆匯專欄:炒股拌飯

最近有條新聞大家相信都看到了,說目前美國的債務上限已經到了。

美國財政部會採取緊急措施,爲國會提升或者臨時凍結債務上限,爭取三個月的時間。

如果不凍結債務上限,老美還有另外一個選項,就是我們從來未曾見過的債務違約。

這裏可能很多人經常在新聞裏聽到,有人在講美國債務上限這個詞。

但多數人都不知道,這玩意對我們的重要影響,本篇我們講講這個事情。

01 債務上限怎麼來的

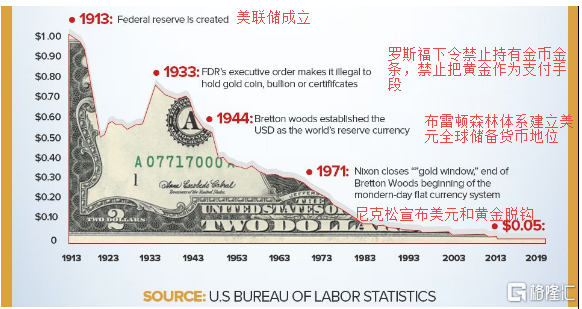

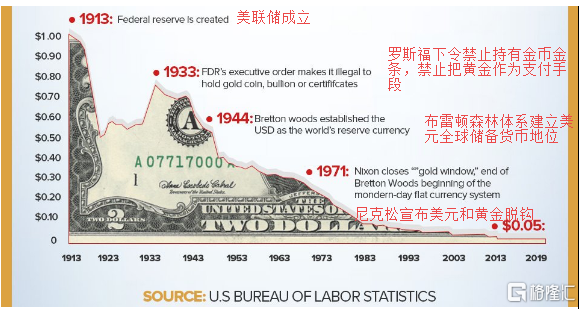

在佈雷頓森林體系解體之前,全球主要國家的貨幣發行,主要是依託金本位。

這個階段美國人對美元發行,有兩大約束。一個是金本位,一個是發債權限被國會限制。

美國人通過這兩大約束,限制了政府濫印美元。在很長一段時間,也保證了美元的購買力在一段時間相對穩定

因爲黃金的高度稀缺,和金本位時期黃金錨定美元,保證了美元幣值的相對穩定。

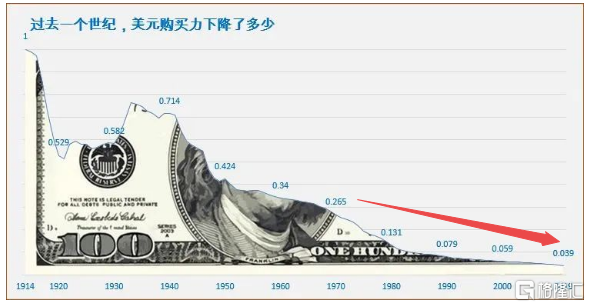

從下圖可以看出,美元購買力最穩定的時間段,就是佈雷頓森林體系建立之前的30年。

金本位時期的美元,是真的可以兌換黃金的。我們常聽的美元被叫做美金,就是這麼來的。

當時爲防止白宮過度舉債,導致央行濫印鈔票。美國人還通過國會,限制了政府的發債權。

每次政府想要借錢的時候,都需要經過國會批準,這也就是所謂債務上限的由來。

債務上限說的是:美國政府爲維護國家運轉和社會義務,而被授權借款的總金額。

爲啥美國政府要借債呢?因爲一個國家想要運轉,社保、醫療、軍費、國債利息什麼的,都要花錢啊。

這些錢都是美國政府通過國債的形式,問國外老百姓和國內投資者借來的。

在1917年之前,美國政府每次發債都需要國會批準。

不過每次借債都要國會批準,程序上實在是太麻煩了。

1917年以後,爲了應付一戰的融資需求,國會只限制了白宮債務的上限。

1917年美國人通過了《第二自由債券法案》,提出了政府債務的上限管理。

從這個時候開始,美國政府發債不需要每次都找國會審議,只要不超過國會批準的限額就行了。

02 美元購買力加速貶值

打完一戰二戰,佈雷頓森林體系建立。美國人規定35美元,可以兌換一盎司黃金。

這時候的美元已經成爲真正的世界貨幣,後面的朝鮮戰爭和越南戰爭,每次打仗都需要天量軍費支出。

隨着債務越來越多,美元也越印越多。美元的實際購買力,自然也在不斷貶值。

可以看出在1944年佈雷頓森林體系以後,隨着印鈔不斷增多,鈔票的實際購買力是在加速下滑的。

這時候的美國人,因爲印鈔實在太多。已經無法完成之前承諾的,35美元兌換一盎司黃金。

再這麼兌付下去,美國的黃金就要見底了。美國人偷印美元的事情,也要暴露了。

所以1971年,美元的第一個重大突破來了。尼克鬆宣佈美元和黃金脫鉤,美元和黃金這個錨定物鬆綁了。

其實這就是因爲美國政府印鈔太多,兌付不出黃金違約了。

只不過美國人很聰明的是,很快把美元綁定了石油,給自己找到了新的錨定物。

過去的黃金美元,很快和中東的石油綁定,變成了石油美元,徹底沒了約束。

從此以後,美國就在大印鈔的道路上,越走越遠了。

離開了金本位的約束,之前國會對美國債務的限制,也變成了形式主義。

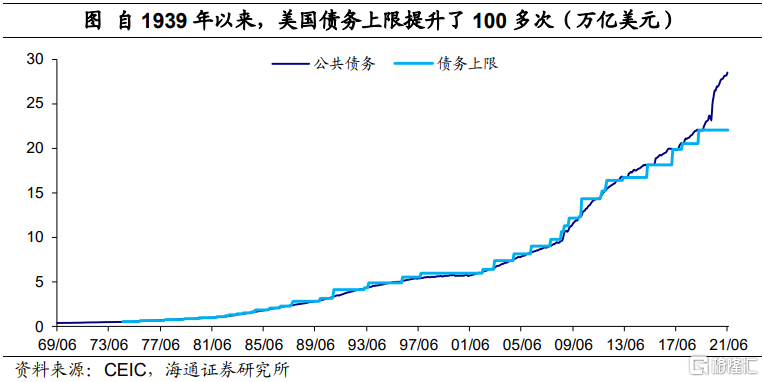

美國債務上限在美元和黃金脫鉤以後,持續加速提高。只要美國人手裏錢不夠,就印鈔借債。

從七十年代到現在,所謂的美國債務上限已經被提高了七十八次,平均每8個月就要提升一次。

過去國會用來約束白宮的債務上限,也早就已經變成了沒底線的遮羞布。

在佈雷頓森林體系解體以後,雖然美國人在程序上承諾:美元和黃金即使脫鉤,貨幣也不會濫發。

不過你看美元在1971年脫鉤黃金以後,購買力貶值速度的變化,就知道這個所謂的承諾是胡扯。

這個階段的美國人告訴你:雖然現在美元背後確實已經沒有黃金做抵押了,但是有美國國債做抵押啊。

國債做抵押物,理論上保證了美聯儲想要印鈔,需要遵循有着嚴格的程序。

比如拜登上臺以後,想要印鈔刺激經濟。他不能要求美聯儲直接印2萬億鈔票,投放到市場裏去。

因爲如果這麼搞,等於是無抵押物印鈔。美元很快會因爲超發,被大家拋棄了。

老拜登首先要去國會,審批自己的方案。國會通過以後,財政部會印一些國債,去市場上兜售。

如果有人買走這些國債,那麼美國政府就會拿到錢,買家則拿走了美國國債。

可以看出國債有點像美國政府打的欠條,而且這個欠條規定了利率。

美債的買家,主要是美國國內的富人和大機構們,佔比大概是百分之七八十。

海外買這些美債的,主要是中國日本沙特這些手裏有大量美元,但是卻沒啥地方用的國家。

03 美元發行的兩次突破

佈雷頓森林體系的核心是,美元與黃金掛鉤,從而保證幣值穩定。

各國貨幣與美元這個國際貨幣綁定,從而開展全球貿易 。

各國爲了維持和美元的匯率平衡,每次美元濫發時候只能跟着美聯儲節奏走,一起超發貨幣。

因爲二戰以後全世界的大部分黃金,都已經通過戰爭利潤的形式流入美國。

美國人在二戰以後建立佈雷頓森林體系,美元成爲國際貨幣以後。

美國人很長時間都一直信守35美元,可以兌換1盎司黃金的承諾。

所以戰後的二三十年,除了少數幾個老牌工業國,大部分後發國家都和美元掛鉤。

把自己發行貨幣的抵押物,從之前的黃金,變成了美元外匯儲備。

所以雖然1971年美元宣佈違約,不再按照承諾兌換黃金。

但是這時候多數國家的貨幣體系,已經和美元捆綁,沒辦法再拆開。

而且這個階段的美元,已經佔據了世界貿易百分之七八十的權重,很快找到一個其他貨幣替代也不現實。

再加上這個階段的美元,雖然沒辦法兌換黃金,但是卻和工業血液原油開始掛鉤。

產油國宣佈原油交易,只接受美元。所以多數國家這個時候,已經沒辦法和美元解綁。

大家利益捆綁以後沒辦法解綁,那還能咋辦,就只能日子湊合着過唄。

所以即使1971年以後,佈雷頓森林體系已經解體。但是國際貨幣秩序,並沒發生啥大的變化。

依然是各國貨幣和美元通過匯率掛鉤以後,繼續在這個基礎上開展全球貿易。

美元變成國際貨幣以後,全球主要國家都把美元當做黃金,作爲自己的儲備貨幣。

這時候老美再通過借國債超發貨幣,其實是在向全世界美元資產的持有人收鑄幣稅。

如果從二戰以後計算的話,美元發行的第一次重大突破,是在1971年。

這一年佈雷頓森林體系這個形式上的金本位解體,美國人突破了黃金儲備對印鈔的限制。

美元超發這時候就不再是短期應對戰爭和危機的應急措施,而是變成了一種斂財的新常態。

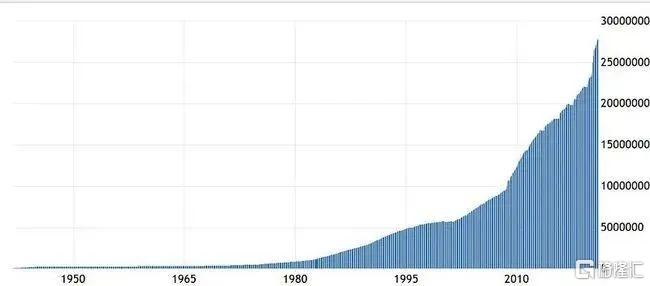

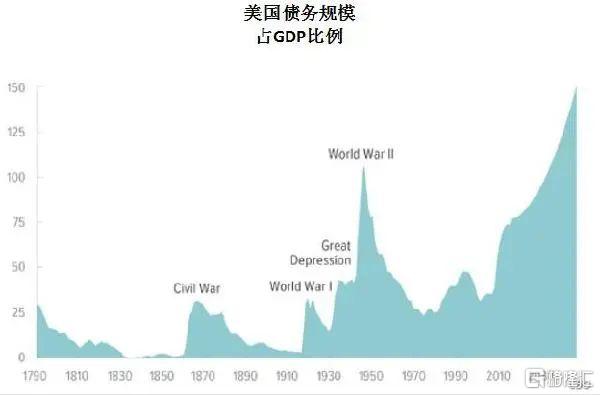

這就是爲啥我們會看到,美國債務佔GDP比重在1971年以後,開始加速上升。

2008年金融危機以後,美國人在美元發行上有了第二次重大突破。

美聯儲作爲最終借款人,開始發行大量美元,入市拯救陷入危機的經濟。

你要知道美聯儲本身,並不從事任何生產和服務型活動,這就意味着它沒有收入。

沒有收入就意味着它購買國債,購買各級各類公司債的錢,都是憑空印出來的。

憑空印錢買了國債,國債產生利息收入。這些收入再被拿來買新國債印鈔,這不是發明了永動機?

可以說由美聯儲印鈔購買資產,是一個比國債無限提高上限,還沒有下限的行爲。

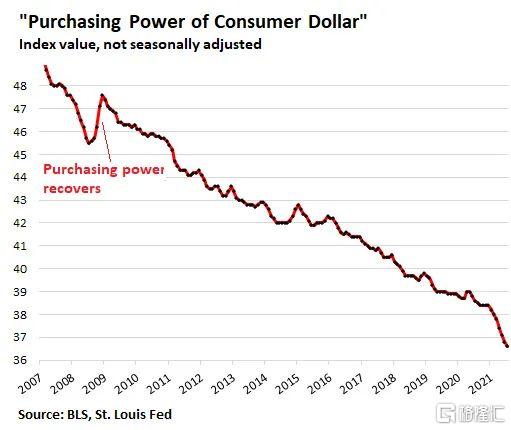

這等於是美聯儲通過超發美元,在偷全球美元資產持有者的錢。這一點從美元購買力下降,體現的很明顯。

經歷了2021年前7個月的大印鈔,美元購買力7月份又下降了0.5%,換算成年率下降了8.6%。

各國因爲和美元匯率掛鉤,也在跟着美元超發,悄悄拿走本國儲蓄者的錢。

04 爲啥我們要買美債

現在白宮發行的國債,全世界所有國家,早就心知肚明。

它就是一張白條,只會借新還舊,也永遠沒有可能還清。

這裏可能很多人有個疑問是:爲啥明知道老美在通過印鈔,偷走我們辛苦出口商品賺來的錢。

但是我們卻還要買那麼多美國國債,不去買點高科技或者港口碼頭這些硬通貨呢?因爲不得不買。

我們現在是全球貿易第一大國,美元是世界通用的國際貨幣。

所以產品賣出去的同時,別人和你用美元結算。你貿易規模越大,產品賣的越多,手裏美元就越多。

這些美元現金,因爲老美總是在想辦法印鈔偷購買力,所以不能留在手裏貶值。

如果不留現金的話,那總要拿這個錢投資點啥吧。

最好的選擇,其實是買點港口、碼頭、基礎設施,或者高科技產品和技術。

但是這些東西想買到,可沒那麼容易,多數國家對此都是有各種限制的。

就算你願意花大價錢去買,人家大概率也不會答應賣給你。

很典型的例子就是:08年金融危機的時候,法國人陷入困境跑到中國求助。

當時我們開出的條件,是用高科技來換援助。法國人聽完掉頭就走了,根本考慮都不考慮。

在現在技術停滯的背景下,法國人手裏那些領先的高科技,是他們最後壁壘。

要是這些東西都被拿走了,法國人的好日子也就到頭了。忍受經濟危機是痛苦5年,賣了技術就是痛苦50年。

所以即使經濟危機日子再難熬,這些西方國家也不會把關鍵技術和核心資產賣給中國。

別說高科技了,就是發達國家的港口碼頭這些基礎設施,也不是那麼容易讓你買到的。

當年中遠突破歐盟重重阻礙,拿下希臘的比雷埃佛斯港,要多難有多難。

從08年開始運營,到16年簽署協議拿下67%股份,中間花了八年時間。

這就是爲啥中國駐希臘大使鄒肖力會說

“到這裏這幾年,我真嚐到了拜碼頭的滋味。真碼頭、假碼頭都得去拜。碼頭就是一個利益交匯地,集中了複雜的人際關係、社會關係。

這種利益關係形成已經幾百年了。而咱們的企業參與比港項目的歷史,不到10年。”

手裏拿了一堆錢,卻啥都買不到。這時候央行手裏鉅額外匯想保值,只有兩個辦法:

一個是把手裏這些美元,用基建的方式,來援建一些發展中國家。

把手裏的美元花出去,給這些國家建設基礎設施,修鐵路、修工廠、修電廠或者開礦場。

這樣就把錢花出去了,建成以後運營權歸中國。等約定日期到了以後,我們再把這些設施還回去。

這期間中國就從這些投資裏面賺到錢了,達到了錢生錢的目的。

一個是我們通過貸款的方式,借給國外那些缺乏美元的國家。

讓它們用礦產或者基礎設施做抵押物,把錢貸給他們,讓他們還利息。

可是投資了這麼多出去,手裏還有很多美元咋辦呢?那隻能買美國國債了。

因爲相比持有美元,美國國債更穩定也更保值,而且也是有利息的,流動性也非常好。

世界上持有美債最多的國家中國和日本,都是類似的情況。

因爲中日兩國的製造業和貿易都非常強大,所以賺了很多美元回來,多出來的錢只能買美債。

不過這兩年購買美債最多的,其實是美聯儲,尤其是疫情之後,美聯儲每個月都要購債1200億美元。

所以我們纔看到,隨着美聯儲資產負債表的上升,美國債務總額也在不斷上升,二者基本是同向的。

05 三個可能

老美的債務繼續發展下去,必定只會越來越大。如果想得到解決,這中間只有三個可能。

一是全球爆發大規模戰爭,摧毀了過剩產能,老美通過製造業來還債。

當年美國之所以通過一戰二戰崛起,就是因爲這個原因。

戰爭爆發以後,美國獲得了戰爭紅利,吸納了大量外國高質量移民,海外天量訂單帶來了大量利潤。

可以看出,每次戰爭摧毀過剩產能之後,美國政府的站務佔比都會迅速降低。

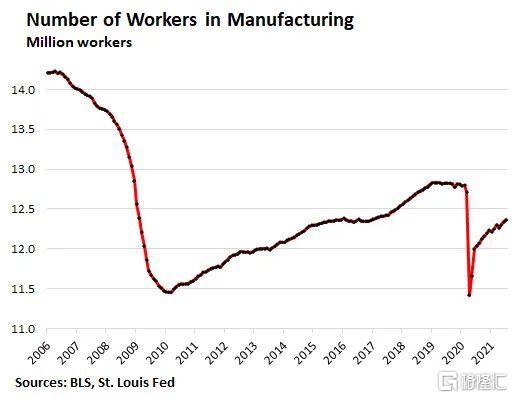

不過現在看這種可能性沒辦法發生。一方面老美自己已經完成了去工業化,很多商品都要進口。

從美國製造業部門的就業人數也可以看出,現在已經很難回到從前了。

另一方面現在的科技和軍事水平,都和二戰時期不可同日而語。

世界的主要製造業產能,分佈在歐洲、東亞和北美。

這些地方目前都武德充沛,並不是好惹的。能毀滅大量產能的戰爭,很容易最終變成核戰爭。

這種情況下誰能保證,美國的產業帶不會變成輻射廢土。任何有理智的人,都不會賭這條路。

二是出現了科技突破,比如熱核技術、人工智能這種東西得到實際應用,導致生產力水平有了大突破。

一個國家在產業發展中獲得先機,就能獲得很多高收益的企業,從其他國家賺到更多利潤。

美國在九十年代克林頓時期,之所以開始出現債務減少,很大部分是這個原因。

一方面當時老美吃到了蘇聯解體的屍體,另一方面獲得了信息技術革命和貿易全球化的加持。

最後還在98年的時候,通過亞洲金融危機,割了一把東南亞國家的韭菜。

現在全球科技已經停滯很久了,大家依然還是在吃過去的老本,科技突破的跡象也看不到。

老美想通過美元潮汐割韭菜吧,小國基本割了也不夠填窟窿,大國想割個割不到。

那麼這裏就只剩最後一種可能,那就是國債繼續借下去。最後越借越多,政府無力償還。

這種事情在歷史上也不是沒有過,我們看看英國在二戰中和二戰後的操作,就知道這種狀況發生,會出現什麼跡象。

英國戰後因爲債務太多,首先選擇了收縮政策,賣掉了海外軍事基地和領土。

後面還大幅度削減了軍費和醫保等社會福利,同時英鎊出現了大幅貶值。

如果美國沿着目前的財政趨勢走下去,最終也會毫無意外的走一樣的路。

我們首先會看到的是:美國開始收縮自己的勢力範圍,比如阿富汗撤軍就是很典型的例子。

後面鈔票繼續再印下去,導致大家喪失信心,美元就會出現持續貶值,這會導致海量的美元迴流美國。

因爲在美元持續貶值的背景下,拿着美元在海外換不來之前的商品,意味着美元的世界貨幣地位衰落了。

當然了,這個事情目前還不會發生,因爲老美軍事和貨幣霸權猶在,起碼要到四五十年之後。

等到大量美元迴流,會導致極高的通脹率。社會可能會因此發生動亂,老美甚至有分裂的可能。

按照美國目前的財政狀況,要是沒有因爲什麼重大事件逆轉,這可能就是最終的的結局了。

06 老狗玩不出新花樣

美國人有句諺語,叫老狗玩不出新花樣,這個詞用在現在的美國人身上,那是恰如其分。

美國債務上限問題,最終一定會得到妥善解決。因爲美聯儲和美國國會這兩條老狗,也是玩不出什麼新花樣的。

說違約,純屬是嚇唬人的屁話。就像美軍在報告裏炒作國外威脅,來騙軍費一樣。

美國人不可能出現違約的主要原因:一方面是因爲借債的,主要是美國自家人。

要知道持有美債最多的並不是中國和日本,70%以上的美債都被美聯儲,美國各種養老基金、共同基金和有錢人持有。

以前總聽人說,我們買那麼多美國國債,萬一美國人賴賬怎麼辦。

美國國債是不記名的,政府賴掉這些國債,意味着欠這些美國公民的債務,都不打算還了。

賴掉其他國家的債務,還能說依靠強大的美軍。賴掉自己人的錢,那可能就要學蘇聯解體了。

另一方面,美元是美國人自己家印的,美債相當於美國人的內債。

內債不是債,而是一種稅。美元是世界貨幣,無非就是繼續印錢,繼續向全世界徵稅。

所以違約是不可能違約的,現在無非就是盯住通脹,在通脹無法忍受之前繼續印錢唄。

債務上限到期,不過也就是兩黨吵半天以後,再度放水和再度提高債務規模。

隨着時間的流逝,債務越來越多,錢也越印越多,美元的霸權一定是保不住的。

對國家來說,內債不算債,因爲可以通過印錢還債。但是債太多了,錢也就不是錢了。

07 貨幣霸權衰落是個緩慢過程

不過美元衰落的過程,一定是無比漫長的,起碼要五十年以上。

並不像很多人想的那樣,美元很快會陷入衰落或者崩潰,這基本是異想天開。

要知道目前航天、能源、糧食、芯片等強勢產業,依然掌握在美國人手裏。

再加上美國稱霸全球的軍力做支撐,美元的霸權就依然能夠維持。

起碼在未來四五十年時間裏,老美還能繼續印錢收鑄幣稅,目前的世界格局也很難顛覆。

因爲目前全世界主要發達國家,其實狀況都差不多,大家都在比爛。

在大家都在印鈔比爛的情況下,美國人可以通過持續印鈔,以及降息和發行超長期負利率債券熬很久。

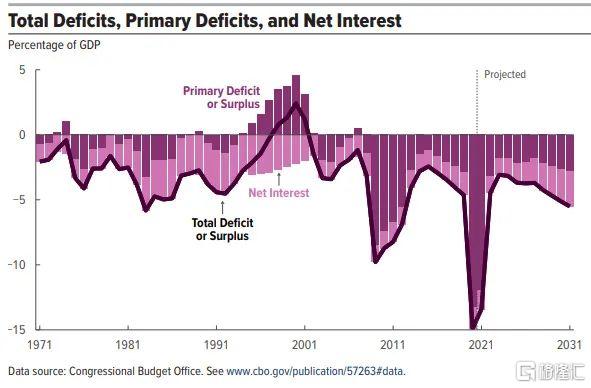

按照美國國會預算辦公室的數據,未來十年即使沒有經濟衰退和經濟刺激,美國的財政赤字和債務都不可能改善。

這種高額的債務負擔,使得老美很難長時間把利息維持在高位。後面即使加息,維持時間也會很短暫。

只要利率夠低,借的債務再多,也能順利還的上利息。

後面如果發行超長期負利率債券,到日子你還得給他錢,更不用擔心債務了。

這也是爲啥我們會說:小部分閒置儲蓄,可以考慮配置一些鎖定利率的產品。

這裏可能有人要說了,負利率債券大家不買不就得了,國債到期續不上就要暴雷了啊。

那你去看看歐洲的一大片負利率國債,是不是最終還是賣出去了。

只要和其他經濟體相比,美國人的負利率國債比其他國家高,就不難賣出去。

比如歐洲的負利率國債是-5%,美國人降到-2%,照樣有大把資金跑去買美債。

到了這個階段,黃金會成爲很好的投資標的。投資者大概率會選擇買黃金,拋售國債。

這裏可能有人要問了,爲啥這些人寧可買負利率的美債,不來買中國國債呢?

其實也買了不少,但沒辦法像美債一樣,大規模做配置。

因爲目前人民幣國際化還沒有完成,債券受到匯率的影響很大。

要是匯率出現比較大的波動,債券的收益很容易被抵消掉。

所以多數國際投資者,在這種擔憂之下,還沒有像配置美債一樣,大規模配置中債。

08 除了印鈔還是印鈔

既然玩不出新花樣,這次美國債務上限,怎麼又鬧得沸沸揚揚呢?

這是因爲兩年前老美國會通過的,暫停債務上限的協議到期了。

2019年8月,美國政府通過了《兩黨預算協議》,把美國政府債務上限暫停兩年。

在此期間,美國政府可以無上限借債。不過這個協議在2021年7月31日已經到期了。

2021年8月1日開始,債務上限會重新生效,也就是白宮不能隨便借錢了。

這時候的民主黨和共和黨,又不得不演戲給美國民衆看了。

每次老美說什麼債務上限到期了,都把戲演得像真的一樣。可最終的結果,都是繼續提高上限印鈔。

現在美國政府的債務,已經從2019年停止債務上限時候的22萬億美元,上漲到現在的28.4萬億美元。

這意味着過去兩年時間裏,美國人又增加了6.4萬億美元的債務,市面上又增加6.4萬億美元的鈔票。

不過美國人的核動力印鈔機,並沒有因爲債務太多止步,而是加快了印鈔速度。

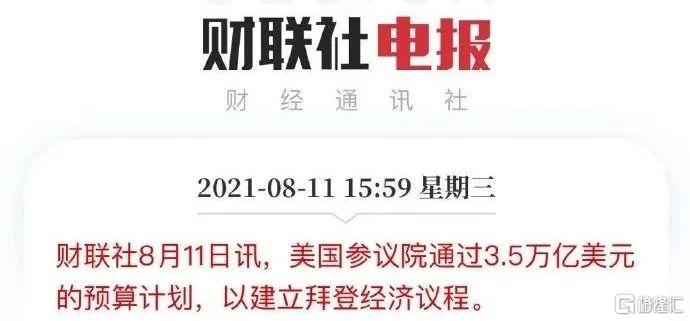

這兩天不是剛剛通過了1萬億美元的基建計劃沒多久

緊接着3.5萬億美元,用來建立拜登經濟議程的預算計劃,不是又來了嘛。

可以看出,雖然國會兩黨表面看起來鬥爭激烈,但實際上誰也不敢真的掀桌子。

通常這場戲是執政黨要提高債務上限,在野黨表示反對,批評執政黨支出無度。

然後在野黨說,提高債務上限也不是不行,但是附加條件是要加稅什麼亂七八糟的。

這樣一方面可以顯示自己起到了監督作用,而不是在吃乾飯。

另一方面可以趁着對方需要自己支持,做點桌子下的交易,在其他領域要些回饋。

這也是爲啥每次美國老百姓都會看到:雖然每次驢象兩黨吵得熱熱鬧鬧,演的情真意切。

但只要桌下協議可以達成,最終提高債務上限,卻毫無懸念。

畢竟美國國會和美聯儲的老爺們,都是老表演藝術家了。哪個人去拿奧斯卡終身成就獎,都沒啥問題。

後面美國國債的上限,在兩黨討論之後,必定也會毫無懸念的繼續提高。

這意味着美國國債總額還會大幅度增長,鈔票也能繼續歡樂的印下去了。

尾聲

現在這個位置,美聯儲的大放水,是萬萬不能停的。

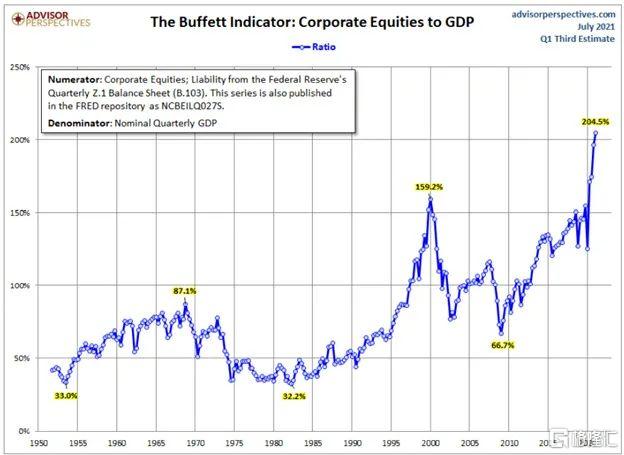

看看巴菲特這個衡量泡沫的指標吧,現在已經歷史新高了。

這裏要是泡沫破了,美國經濟會直接步入蕭條,所以這裏必須護住泡沫。

不管是出於推升全球通脹,還是維護美股泡沫的目的,都需要繼續放水才行。

這也只有繼續放水,才能推高全球通脹和資產價格泡沫,實現美聯儲通過美元潮汐收割的陽謀。

繼續印鈔的結果,就是在通脹起來,美聯儲加息之前,全球資產價格在美元溢出效應下,還會繼續上漲。

不信你看看比特幣這個流動性的先行指標,是不是最近又要奔着5萬去了。

美國國債上限繼續提高,也意味着美元指數後續,可能繼續會貶值一波。

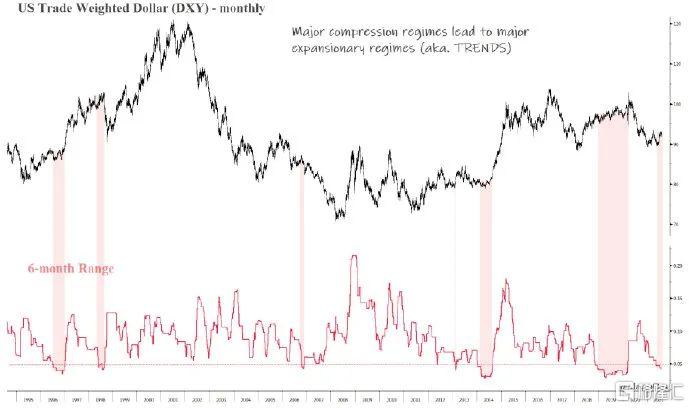

要知道美元指數過去六個月,都在窄幅波動。歷史上出現這種情況,往往可能出現單邊行情。

雖然這裏很多人認爲,美聯儲可能在9月開始縮減QE,會導致美元指數持續走強。

但是目前單純縮減QE,相比美國債務對美元信用的損傷,已經不足以支撐美元大幅走強了。

所以即使這裏出現短期反彈,但美元指數長期的貶值走勢,依然沒有結束。

除非美聯儲大幅加息,或者後面金融危機導致的避險需求,才能扭轉美元指數目前的趨勢性貶值。

後面美聯儲放出的天量美元,會向全球溢出,推高通脹和資產價格水平。

等到全球通脹起來,資產價格水平也到了高位的時候,就是老美加息刺破泡沫的時候。