本文来自格隆汇专栏:中银宏观朱启兵 作者:陈琦 朱启兵

摘要

M2、M1共同反弹,但需求恢复仍较缓慢;贷款数据显示实体融资需求仍然偏弱;年末财政存款支出加快,蓄力明年稳增长;信贷走弱,直接融资在新增社融中占比抬升。

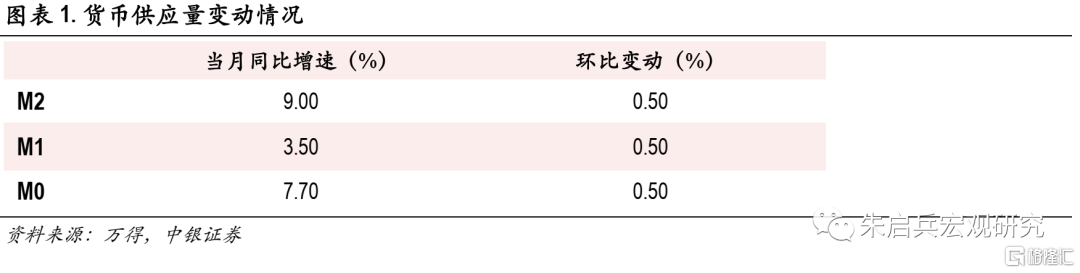

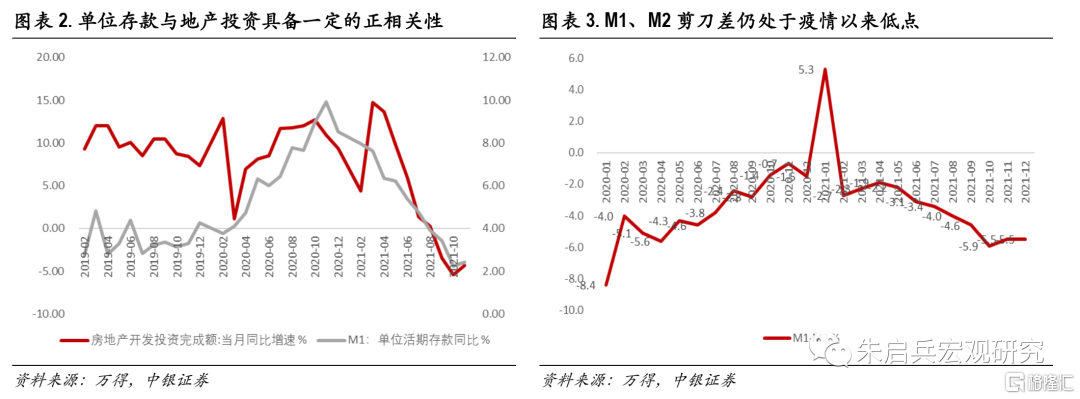

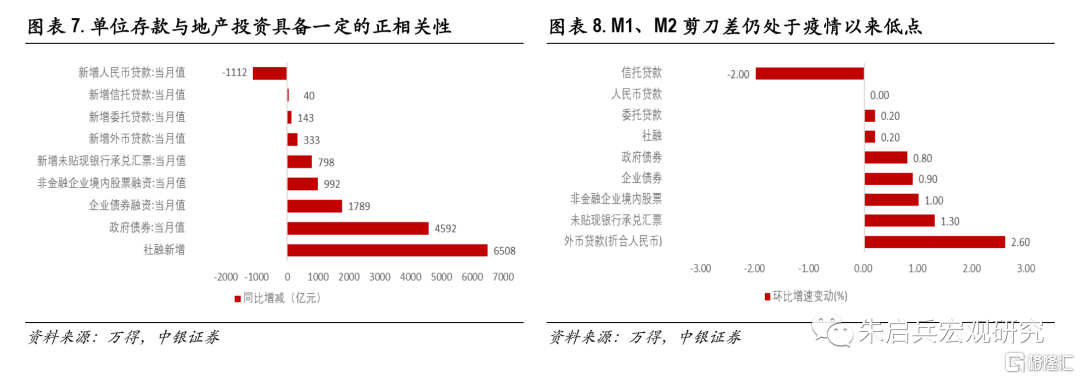

M2、M1共同反弹,但需求恢复仍较缓慢。M2同比增长9%,增速比上月末高0.5个百分点,12月财政支出发力稳增长,财政存款转移或对M2增速形成一定的推升作用。M1同比增长3.5%,增速比上月末高0.5个百分点,在春节前置的影响下,当月制造业企业补库意愿较浓,或对M1增速形成一定支撑。此外,M1增速反弹或与部分地区房地产政策边际放松有关。12月末单位活期存款同比增长2.83%,增速较上月末增长0.4个百分点,单位活期存款与地产投资具备一定的正相关性,预计12月当月地产投资同比降幅有望继续收窄。

12月末,M1、M2同比增速剪刀差为5.5个百分点,与11月持平,仍处于疫情以来的较低水平,一定程度上反映出企业投资、居民消费意愿平淡,需求恢复仍较缓慢。

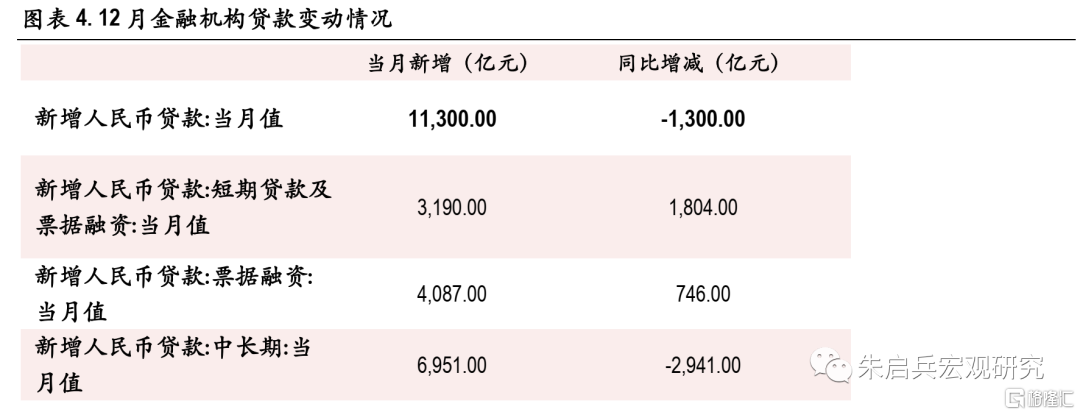

贷款数据显示实体融资需求仍然较弱。12月居民长短期贷款同比均有明显减量,在疫情等综合因素的影响下,今年11月、12月居民短期消费意愿均较去年有明显走弱。单位中长期贷较去年同期少增2107亿元,企业资本开支意愿仍相对不足。但从同比增速看,非金融性公司中长期贷款同比降幅为38.31%,较上月收窄3.65个百分点,企业资本开支意愿小幅改善。

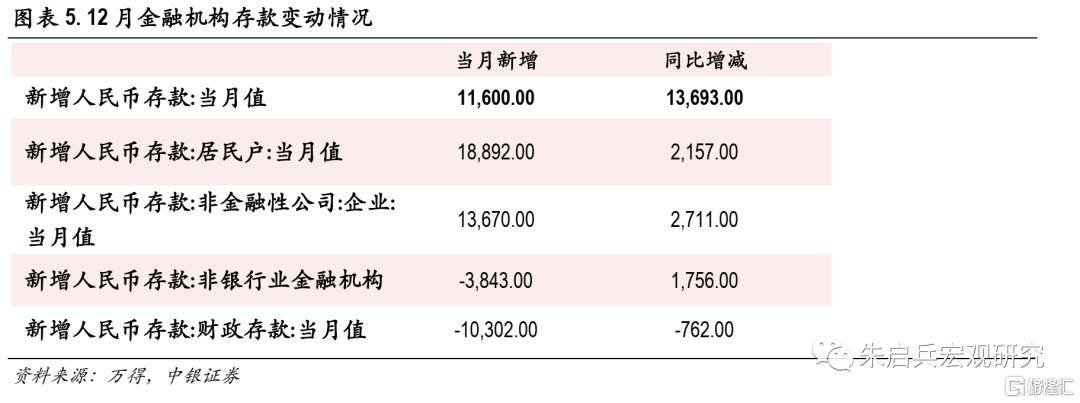

12月新增财政存款规模为 -10302亿元,较去年多减762亿元,12月为财政支出常规大月,叠加稳增长的政策基调确认,12月财政存款减量明显。

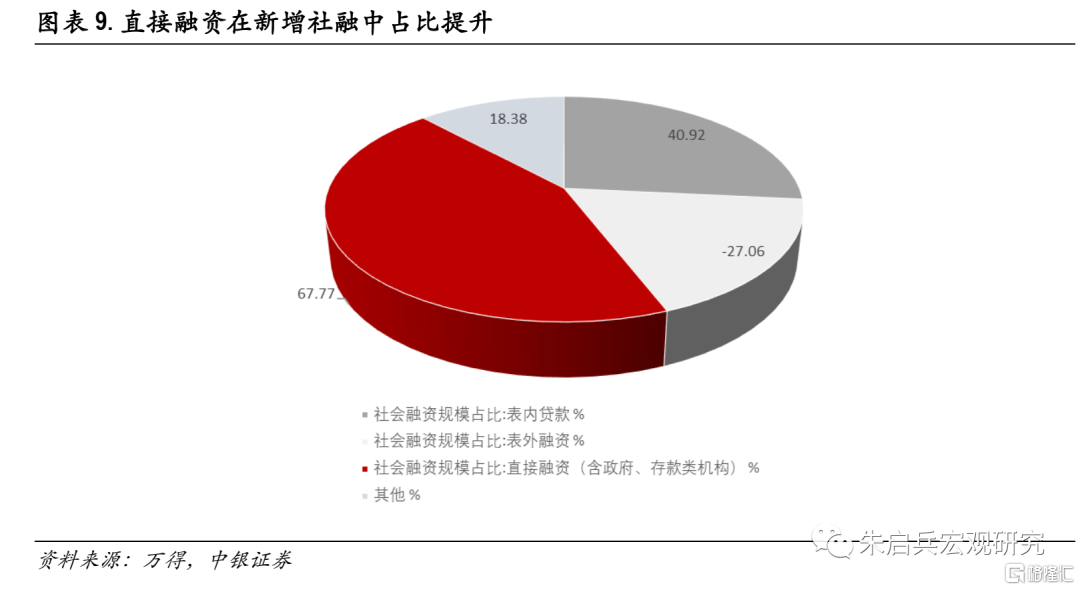

社融方面,直接融资在新增社融中占比抬升。尽管12月新增社融同比明显增加,但新增人民币贷款较去年同期少增-1112亿元。政府债券净融资额同比多增4592亿元,是当月新增社融的主要增量, 2021年政府债发行较2020年后置仍是主要原因;考虑到去年一季度专项债发行空窗,而提前批专项债大概率将在两会前发行完成,一季度社融有望继续获得支撑。

此外,企业债、非金融企业股权融资同比分别多增1789和 992亿元,新增直接融资在社融中比重持续提升。值得注意的是,12月新增企业债净融资的两年复合增速仅为-21.3%,数据同比高增的主要动力来自上年同期的低基数,永煤事件对当期的信用环境形成较强冲击,2020年12月企业债融资同比少增3157亿元。

12月金融数据主要反映出以下两个特点:其一,12月多项金融数据显示财政蓄力稳增长,在财政债务融资高增的背景下,12月新增财政存款反而较去年下降,侧面反映出财政支出持续加快,为一季度稳增长蓄力。其二,财政后置继续支撑社融增速,融资需求,特别是信贷需求仍较弱势,需密切关注前期稳信用政策是否会在1-2月收效。

风险提示:全球通胀上行过快;流动性回流美债;全球新冠疫情影响扩大。

M2、M1共同反弹,但需求恢复仍较缓慢。2021年12月末,M2余额为238.29万亿元,同比增长9%,增速比上月末高0.5个百分点,12月财政支出发力稳增长,财政存款转移或对M2增速形成一定的推升作用。

M1方面,12月末M1余额为64.74万亿元,同比增长3.5%,增速比上月末高0.5个百分点,12月PMI数据显示,在春节前置的影响下,当月制造业企业补库意愿较浓,或也对M1增速形成一定支撑。此外,M1增速反弹或与部分地区房地产政策边际放松有关。从结构看,12月末M1细分项—单位活期存款同比增长2.83%,增速较上月末增长0.4个百分点,单位活期存款与地产投资具备一定的正相关性,预计12月当月地产投资同比降幅有望继续收窄。

12月末,M1、M2同比增速剪刀差为5.5个百分点,与11月持平,仍处于疫情以来的较低水平,一定程度上反映出企业投资、居民消费意愿平淡,需求恢复仍较缓慢。

贷款数据显示实体融资需求仍然较弱。贷款方面,12月新增人民币贷款同比少增1300亿元,中长期贷款贡献主要减量,同比少增2941亿元,实体经济中长期融资需求仍然较弱,与我们上文对M1、M2剪刀差的解读较为一致。此外,12月新增票据贷款4087亿元,同比多增746亿元,票据融资冲量同样能够反映出当前较弱的融资需求。

分部门看,12月居民部门新增贷款规模为3716亿元,同比少增1919亿元,居民长短期贷款同比均有明显减量。12月居民新增短期贷款仅157亿元,同比明显少增985亿元,在疫情等综合因素的影响下,今年11月、12月居民短期消费意愿均较去年有明显走弱。12月居民部门中长期信贷同比少增834亿元, 2021年房地产行业较严的监管环境或仍是主要原因。

12月企(事)业单位新增贷款6620亿元,同比多增667亿元,单位短贷贡献主要增量,同比少减2043亿元。单位中长期贷较去年同期少增2107亿元,企业资本开支意愿仍相对不足。但从同比增速看,非金融性公司中长期贷款同比降幅为38.31%,较上月收窄3.65个百分点,企业资本开支意愿小幅改善。

年末财政存款支出加快。存款方面,12月人民币存款维持较高增长,居民、单位存款均较去年同期有明显增量,分别多增2157和2711亿元。12月新增财政存款规模为 -10302亿元,较去年多减762亿元,12月为财政支出常规大月,叠加稳增长的政策基调确认,12月财政存款减量明显。

信贷走弱,直接融资在社融中占比抬升。12月社融存量同比增速为10.3%,较上月加快0.2个百分点;当月新增社融规模为23700亿元,同比多增6508亿元。尽管12月新增社融同比明显增加,但新增人民币贷款较去年同期少增-1112亿元,社融口径下表内信贷同样表现弱势,实体经济信贷融资需求整体较弱。

政府债券净融资额同比多增4592亿元,是当月新增社融的主要增量, 2021年政府债发行较2020年后置仍是主要原因。值得一提的是,今年政府债发行恢复前置,提前批专项债额度下达1.49万亿,考虑到去年一季度专项债发行空窗,而提前批专项债大概率将在两会前发行完成,一季度社融有望继续获得支撑。

此外,企业债、非金融企业股权融资同比分别多增1789和 992亿元,新增直接融资在社融中比重持续提升。值得注意的是,12月新增企业债净融资的两年复合增速仅为-21.3%,数据同比高增的主要动力来自上年同期的低基数,永煤事件对当期的信用环境形成较强冲击,2020年12月企业债融资同比少增3157亿元。

非标方面,信托贷款12月下滑明显,新规落地、行业监管趋严或是主要原因。2021年监管持续强调信托行业的“两压一降”,预计后续融资类信托的规模将持续压降,整体而言,非标的持续下降趋势2022年不会改变。

风险提示:全球通胀上行过快;流动性回流美债;全球新冠疫情影响扩大。