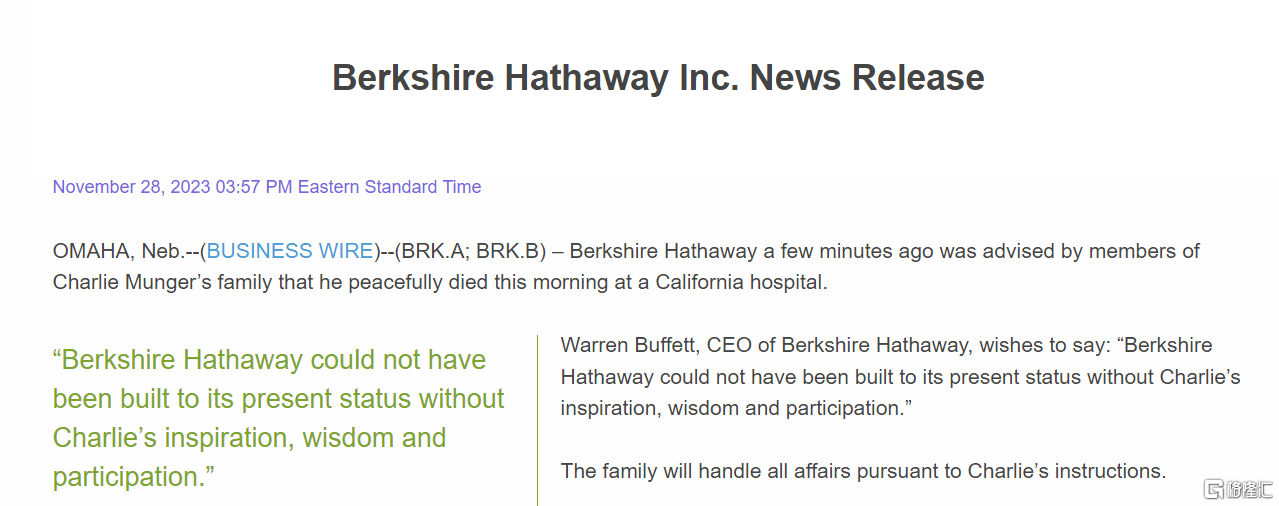

當地時間週二(11月28日),伯克希爾-哈撒韋在其子公司美國商業資訊網站上發佈聲明,公司副主席查理·芒格(Charlie Munger)的家人幾分鐘前吿知公司,查理·芒格於當天早上在加州的一家醫院安詳去世,享年99歲。距離其100歲生日僅有1個多月。

沃倫·巴菲特在聲明中表示:“沒有查理的靈感、智慧和參與,伯克希爾哈撒韋不可能達到今天的地位。”

投資界傳奇,巴菲特的“黃金搭檔”

根據福布斯的數據,截至2023年11月28日,芒格的身家為26億美元(約186.16億元人民幣)。

這位老人在過去的 46 年裏和巴菲特聯手創造了有史以來最優秀的投資紀錄 —— 伯克希爾公司股票賬面價值以年均 20.3% 的複合收益率創造投資神話,每股股票價格從19美元升至84487美元。

芒格於1924年1月1日出生在美國內布拉斯加州奧馬哈。

在職業生涯的早期,查理·芒格是一名律師,但他逐漸對投資產生了濃厚的興趣。他與沃倫·巴菲特的相識改變了他的人生軌跡。

1959年,35歲的芒格被巴菲特的一位投資客户介紹給了當時29歲的巴菲特。儘管他們住在相隔半個大陸的地方,但兩人一拍即合,一直保持聯繫。

1962年,芒格與巴菲特正式搭夥做投資,而且從一開始收益率就超越道瓊斯指數。

兩人雙劍合璧導演了一連串經典的投資案例,先後購買了聯合棉花商店、伊利諾伊國民銀行、喜詩糖果公司、維科斯金融金融公司、《布法羅新聞晚報》,投資於《華盛頓郵報》,並創立新美國基金。

芒格此後成為藍帶印花公司的主席,並在1978年正式擔任伯克希爾·哈撒韋公司的董事會副主席。

也是從那時開始,伯克希爾哈撒韋的複合年化收益率高達24.6%,巴菲特與芒格這對黃金搭檔創造了有史以來最優秀的投資紀錄,成為華爾街最成功的投資公司。

1977年,巴菲特在接受採訪時回憶道:“我們的想法如此相似,簡直令人毛骨悚然。”“他是我遇到過的最聰明、最優秀的人。”巴菲特稱讚芒格拓寬了他的投資策略,從青睞陷入困境的低價公司、希望從中獲利,轉向關注質量更高但價格偏低的公司。

生前捐贈逾七成伯克希爾持股

芒格自1978年以來一直擔任伯克希爾哈撒偉的副董事長,監管文件顯示,截至10月5日他持有該公司4033股A類股票。按照上週五收盤價52.27萬美元計算,這些股份如今價值21億美元。這位99歲的老人還有其他引人注目的資產,包括他心愛的好市多(Costco)的價值超過1億美元的股票。

多年來,芒格已出售或捐贈了他最初持有的超過75%的伯克希爾股票。就在他去世前一個多月,他還將77股伯克希爾股票捐贈給了加州一個博物館。按照當時每股52.35萬美元的股價計算,這份禮物的價值超過了4030萬美元。

芒格在1996年持有伯克希爾哈撒韋的18829股A類股,佔已發行股票的1.6%,這是可獲得披露的最早年份。按照伯克希爾目前的股價計算,這些股份的價值約為100億美元,而在去年9月伯克希爾股價達到逾56.6萬美元的歷史高點時,這些股份的價值接近110億美元。

值得強調的是,芒格有意減持伯克希爾的股份,以資助他的慈善捐贈。2013年,他在一次採訪中表示:“我故意減少了自己的淨資產。我的想法是,我不是永生的,我要去的地方也不需要它。”

芒格的經典語錄

每年的股東大會,芒格都會分享他的投資理念、世界變革觀察、商業市場洞見、思維模型、人生哲學等,這位智者的洞見,值得一代代企業家、投資人不斷學習,反覆研讀。

以下是一些芒格的經典語錄:

1、不要同一頭豬摔跤,因為這樣你會把全身弄髒,而對方卻樂此不疲。

2、大多數人都太急躁,擔心太多。成功需要非常冷靜和耐心,但在機會來臨時也要有足夠的進取心。

3、在遇到你無法接受的悲劇時,你永遠無法擺脱它,因為你無法擺脱麻煩,人生中的反覆失敗又讓這一個悲劇變成了兩個、三個。

4、我這輩子遇到的聰明人,沒有不每天閲讀的,沒有,一個都沒有。

5、分散投資只會讓自己太忙,宜於一錘定音,專注於少數優質企業,創富之路才會一馬平川。

6、要得到你想要的某樣東西,最好的辦法是讓你自己配得上它。

7、人生就是一連串的 "機會成本",你想嫁給你能找到的最好的人更容易,這與投資多麼相似啊。

8、我喜歡資本家的獨立性。我一直有一種賭博的傾向。我喜歡構思一個計劃,然後下注,這樣無論發生什麼事,我都能泰然處之。

9、本傑明-格雷厄姆有一些盲點,他低估了事實,而那些事實是值得花很多錢去投資的。

10、我從不為股票支付內在價值,除了像巴菲特這樣的人經營的股票,只有極少數人值得為長期利益投資一點,投資遊戲總是意味着考慮質量和價格,訣竅在於從你支付的價格中獲得更好的質量,很簡單。

11、人們低估了這些簡單公理的重要性。我認為,從某種意義上説,伯克希爾-哈撒韋公司是一個教學企業,它教給人們一個正確的思維體系。關鍵的一課是,一些大的真理確實在發揮作用。我認為我們的這種穿透力非常有效--因為它們是如此簡單。

12、有兩種錯誤:一是什麼都不做(看到機會卻束之高閣),巴菲特説這叫 "吸吮手指的錯誤";二是本來應該買一堆堆的東西,但我們只買了一眼就能看到的藥水瓶。

13、很多智商高的人是不好的投資者,因為他們的性格有缺陷。我認為好的性格比大腦更重要,你必須嚴格控制那些非理性的情緒,你需要冷靜、自律,虧損和不幸輕而易舉,同樣不能被狂喜衝昏了頭腦。

14、記住,那些極力鼓吹你做事的經紀人都是被別人付了佣金和費用的,而那些剛入行的投資者,對這個行業一無所知,還不如從指數基金開始,因為它們畢竟是由公共機構管理的,個性化因素少。投資者應該掌握格雷厄姆的基本投資方法,對商業運作有深入的瞭解,你需要建立一個概念:量化任何價值,比較不同價值載體之間的優勢和劣勢,這需要非常複雜的知識結構。

15、一個質量好的企業和一個無精打采的企業之間的區別在於,好的企業容易做出一個又一個的決定,而壞的企業則需要不斷做出痛苦的選擇。

16、從別人的悲慘經歷中學習深刻的教訓,比從自己的經歷中學習要好。我們的成功有些是早就預料到的,有些是偶然得到的。

17、我遇到問題會分門別類,很多問題我都扔到了 "太難 "那一堆。別人給我的問題,如果符合我的 "太難 "標準,我就把它扔到 "太難 "堆裏,想都不會去想。

18、世界上99%的人永遠處於底層的99%,這就是現實。

19、一個投資者,追求卓越的業績,但又大量分散投資,簡直是緣木求魚,這行不通,這是一項不可能完成的任務。一遍又一遍地重複不可能完成的任務,有意思嗎?我想那會很痛苦。誰願意忍受這樣的折磨?這是一條行不通的路。

20、我給自己定的目標是追求人們通常不具備的常識。我把目標定得很低。我對自己的表現非常滿意。重來一次,要想比我現在做得更好,是很難的。