本文來自格隆匯專欄:業談債市,作者:楊業偉 朱帥

核心觀點

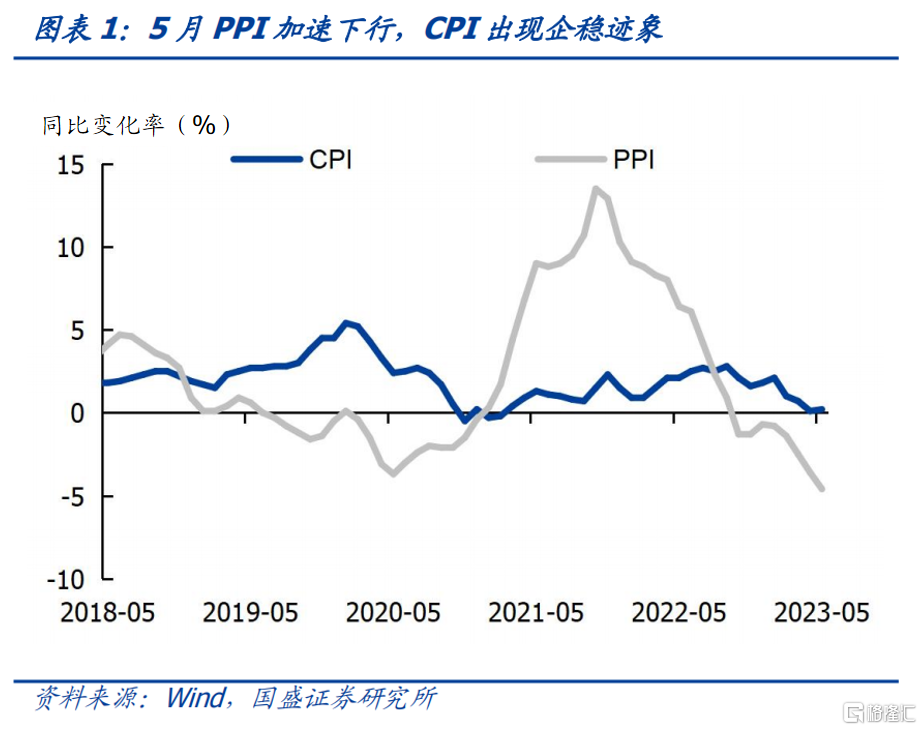

5月CPI同比企穩,PPI同比加速下行。CPI同比為0.2%,較前值回升0.1個百分點,其中翹尾和新升價影響分別為0.5和-0.3個百分點。核心CPI同比為0.6%,較前值下行0.1個百分點。PPI同比下降4.6%,降幅較前值擴大1.0個百分點,翹尾和新升價影響分別為-2.8和-1.8個百分點。

從食品價格,5月環比的季節性基本為環比向下。2010年以來,基本只有2014年、2019年反季節性環比上升,過去10年5月食品CPI環比均值為-1.3%,5月食品項環比-0.7%,小幅高於季節性。生豬價格繼續拖累食品項,從生豬存欄和能繁母豬存欄來看,短期內生豬價格尚無反轉的跡象。

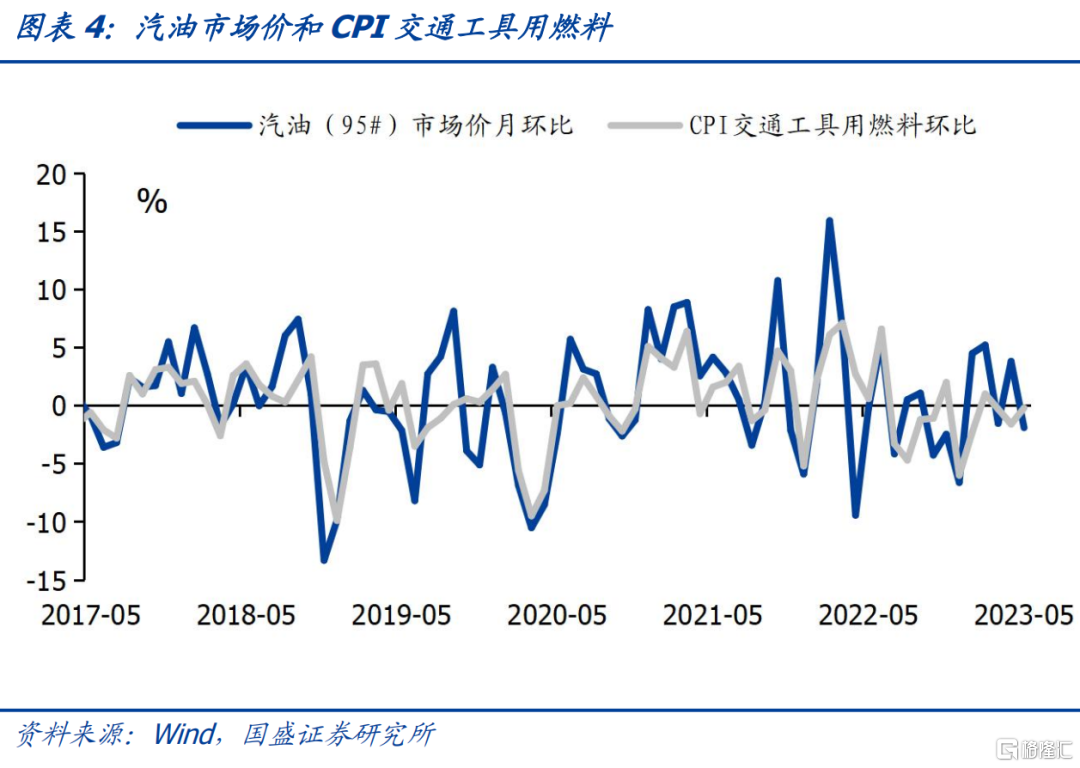

從能源價格看,OPEC持續減產以應對油價下跌。受國際油價影響,國內汽油和柴油環比下降1.9%和3.3%,帶動CPI交通工具燃料環比下降0.2%。5月,OPEC落實4月的決定擴大減產協議,環比減產50萬桶,國際油價受美國第一共和銀行風險事件影響,繼續下行。6月,OEPC決定將在原油產量配額基礎上再次下調約140萬桶,於2024年1月執行,沙特宣佈將於7月起額外減產10%,以應對潛在的經濟衰退導致的油價下跌。

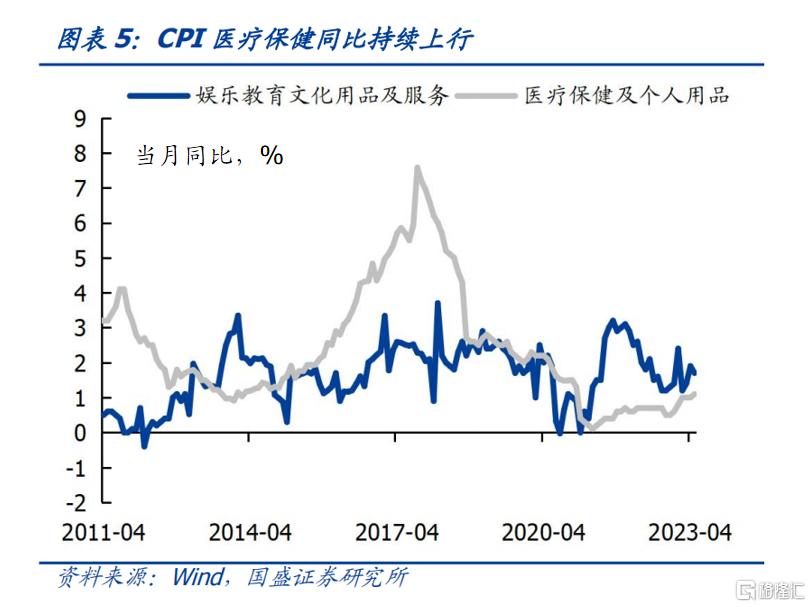

除去食品和能源項之外,結構出現分化,紡織服裝和汽車產業鏈景氣度有所改善。其中衣着、中藥、交通工具環比為0.4%、0.6%、-0.4%,價格邊際改善,而租賃房房租、通信工具環比為-0.1%、-0.8%,價格邊際回落。價格變化折射出相關產業鏈的景氣度的變化,地產、消費電子產業鏈持續偏弱,中藥持續走強,紡織服裝和汽車產業鏈近期景氣度有所回升。

通脹持續低位持續承壓,貨幣政策利率下調仍值得期待。通脹持續偏低,顯示內生需求仍不足,按照過往經濟週期的調控思路,貨幣政策對總需求不足的反應較快,這輪央行的寬鬆的節奏似乎偏緩,我們認為政策調控的差異體現在:一是考慮和財政政策的協同效應。當前貨幣政策傳導效率提高,同財政政策的協同在時間差上縮窄,財政發力的時點也將決定央行貨幣政策發力的時點。二是考慮對銀行體系的衝擊。當前低利率環境下,銀行體系金融風險的衝擊,今年以來多家銀行持續下調存款利率,也是應對該風險,在銀行體系負債成本未同步下行的情況下,央行調控名義利率帶來的資產收益率的下行,將給銀行造成衝擊,一季度銀行淨息差為1.74%,已經為有記錄以來的最低值。三是央行當下的貨幣政策調控遵循“縮減原則”。高質量發展下,同過去的經濟發展思路和發展模式發生了轉變,在不確定性較高的環境中,儘量減少調控,避免貨幣政策的“大開大合”。但通脹持續承壓,顯示內生需求仍不足,後續的央行政策利率下調仍值得期待。

穩增長預期繼續對債市形成擾動,預計市場將震盪走強,季末或是更好的增配機會。我們認為政策將繼續在短期增長和長期結構改善之間尋求均衡,因而政策更多是兼顧短期目標和長期目標。消費價格低位企穩,工業品價格加速下行,利率債尚無大幅調整的基本面基礎。但面對政策發力預期再起,以及季末可能的信貸擴張將對債市帶來調整壓力和風險,因而短期我們建議採取防守策略。降低槓桿、控制久期,以1-3年利率債和3年左右二永債為宜。但考慮政策發力將繼續兼顧短期和長期目標,可能難以驅動實體融資需求大規模趨勢性擴張,因而對債市來説,衝擊也並非趨勢性的。在季末衝擊漸退之時,則可以考慮增配。特別是考慮到去年以來,季初信貸往往偏弱,利率往往在季初有所下行,因而在6月末做多債券,屆時拉長久期更為佔優。

風險提示:如果出台超預期政策,債市可能出現超預期回調

5月CPI同比企穩,PPI同比加速下行。根據統計局6月9日發佈的通脹數據,CPI同比為0.2%,較前值回升0.1個百分點,其中翹尾和新升價影響分別為0.5和-0.3個百分點。核心CPI同比為0.6%,較前值下行0.1個百分點。PPI同比下降4.6%,降幅較前值擴大1.0個百分點,其中翹尾影響和新升價影響分別為-2.8和-1.8個百分點。

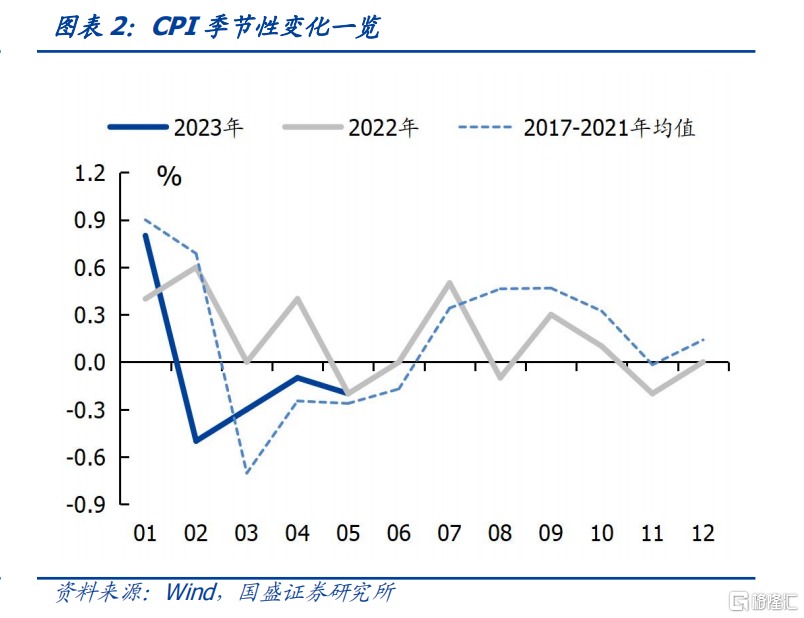

CPI環比同季節性持平,PPI環比加速下行。5月CPI的環比為-0.2%,略高於季節性均值(2017-2021年5月環比均值為-0.3%),核心CPI環比持平,持平於季節性均值。PPI的環比為-0.9%,大幅低於季節性均值(同期環比均值為0.3%)。消費需求平穩恢復,食品價格受季節性影響進一步回落,非食品中,假期後出行需求回落,飛機票和交通工具租賃費價格進一步回落。PPI環比加速下行,國際大宗商品價格整體下行,同時國內總需求不足,帶動工業品價格加速下行。

從食品價格,5月環比的季節性基本為環比向下。2010年以來,基本只有2014年、2019年反季節性環比上升,過去10年5月食品CPI環比均值為-1.3%,5月食品項環比-0.7%,其實小幅高於季節性。分項來看,豬肉、鮮菜、鮮果、水產品、食用油環比分別為-2.0%、-3.4%、-0.3%、0%、-0.5%,前值分別為-3.8%、-6.1%、-0.7%、0.5%、-0.4%,生豬價格繼續拖累食品項,從生豬存欄和能繁母豬存欄來看,短期內生豬價格尚無反轉的跡象。

從能源價格看,5月油價繼續下行。受國際油價影響,國內汽油和柴油環比下降1.9%和3.3%,帶動CPI交通工具燃料環比下降0.2%。5月,OPEC落實4月的決定擴大減產的協議,環比減產50萬桶,5月國際油價受美國第一共和銀行風險事件影響,繼續下行。6月份,OEPC決定將在原油產量配額的基礎上再次下調約140萬桶,將於2024年1月執行,而沙特宣佈將於7月起額外減產10%,以應對潛在的經濟衰退導致的油價下跌。

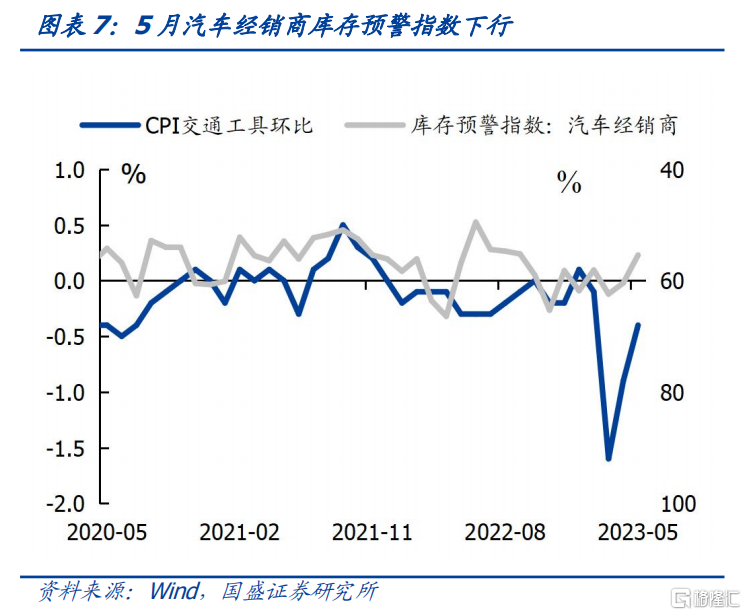

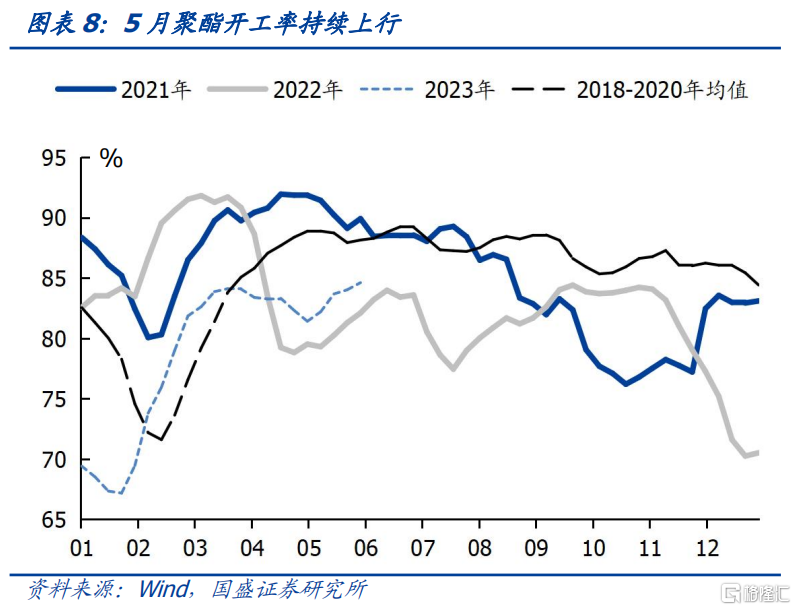

除去食品和能源項之外,結構出現分化,紡織服裝和汽車產業鏈景氣度有所改善。其中衣着、中藥、交通工具環比為0.4%、0.6%、-0.4%,前值分別為-0.1%、0.4%、-0.9%,價格邊際改善,而租賃房房租、通信工具環比為-0.1%、-0.8%,前值分別為0%、-0.4%,價格邊際回落。CPI環比的變化,也折射出相關產業鏈的景氣度的變化,地產、消費電子產業鏈持續偏弱,中藥持續走強,而紡織服裝和汽車產業鏈近期景氣度有所回升。以汽車行業為例,公吿的國6b標準落地後,5月汽車銷量小幅回升,根據乘聯會數據,5月乘用車零售環比增長7.3%(前值為2.1%);汽車經銷商庫存預警指數下滑至55.4(前值60.4),顯示供需有所改善,行業景氣度回升。

PPI環比加速下行。5月環比-0.9%,降幅較4月環比進一步擴大。其中內需不振、原油價格下行為加速調整的主要背景。原油價格調整背景下,石油煤炭加工、化工環比分別為-3.3%、-2.0%;地產、基建投資等偏弱的背景下,黑色冶煉、煤炭開採環比分別為-4.2%、-5.2%。其他製造業,汽車、鐵路船舶、計算機環比分別為-0.2%、0%、-0.3%,前值分別為-0.2%、-0.3%、-0.7%,降幅有所收窄。

通脹持續低位持續承壓,貨幣政策利率下調仍值得期待。通脹持續偏低,顯示內生需求仍不足,按照過往經濟週期的調控思路,貨幣政策對總需求不足的反應較快,這輪央行的寬鬆的節奏似乎偏緩,我們認為政策調控的差異體現在:一是考慮和財政政策的協同效應。當前貨幣政策傳導效率提高,同財政政策的協同在時間差上縮窄,財政發力的時點也將決定央行貨幣政策發力的時點。二是考慮對銀行體系的衝擊。當前低利率環境下,銀行體系金融風險的衝擊,今年以來多家銀行持續下調存款利率,也是應對該風險,在銀行體系負債成本未同步下行的情況下,央行調控名義利率帶來的資產收益率的下行,將給銀行造成衝擊,一季度銀行淨息差為1.74%,已經為有記錄以來的最低值。三是央行當下的貨幣政策調控遵循“縮減原則”。高質量發展下,同過去的經濟發展思路和發展模式發生了轉變,在不確定性較高的環境中,儘量減少調控,避免貨幣政策的“大開大合”。但通脹持續承壓,顯示內生需求仍不足,後續的央行政策利率下調仍值得期待。

穩增長預期繼續對債市形成擾動,預計市場將震盪走強,季末或是更好的增配機會。我們認為政策將繼續在短期增長和長期結構改善之間尋求均衡,因而政策更多是兼顧短期目標和長期目標。消費價格低位企穩,工業品價格加速下行,利率債尚無大幅調整的基本面基礎。但面對政策發力預期再起,以及季末可能的信貸擴張將對債市帶來調整壓力和風險,因而短期我們建議採取防守策略。降低槓桿、控制久期,以1-3年利率債和3年左右二永債為宜。但考慮政策發力將繼續兼顧短期和長期目標,可能難以驅動實體融資需求大規模趨勢性擴張,因而對債市來説,衝擊也並非趨勢性的。在季末衝擊漸退之時,則可以考慮增配。特別是考慮到去年以來,季初信貸往往偏弱,利率往往在季初有所下行,因而在6月末做多債券,屆時拉長久期將是更為佔優的策略。

風險提示:

如果出台超預期政策,債市可能出現超預期回調。

注:本文節選自國盛證券研究所於2023年6月10日發佈的研報《通脹低位承壓,等待貨幣政策變化》,分析師:

楊業偉 S0680520050001 朱帥S0680123030002