You are browsing the Hong Kong website, Regulated by Hong Kong SFC (CE number: BJA907). Investment is risky and you must be cautious when entering the market.

夜讀 | 60年前的巴菲特持倉組合!

uSMART盈立智投 10-24 20:17

投資繞不過巴菲特,和他有關的書估計有百⼗本,⽂章更是不計其數,還有什麼是⼤家不知道的呢?

本來想寫篇巴菲特的花絮,介紹些他不太爲⼈知、但我覺得有意思的地⽅。

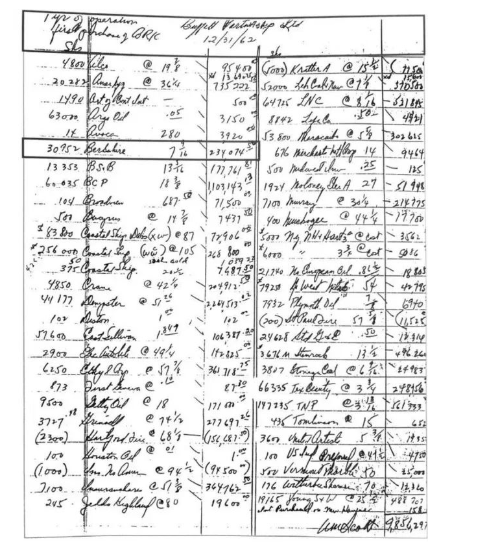

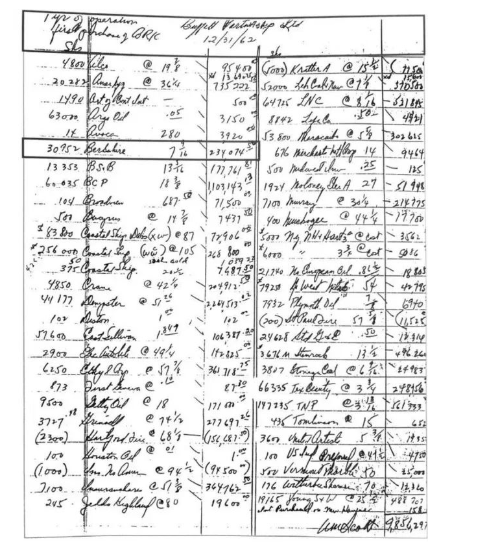

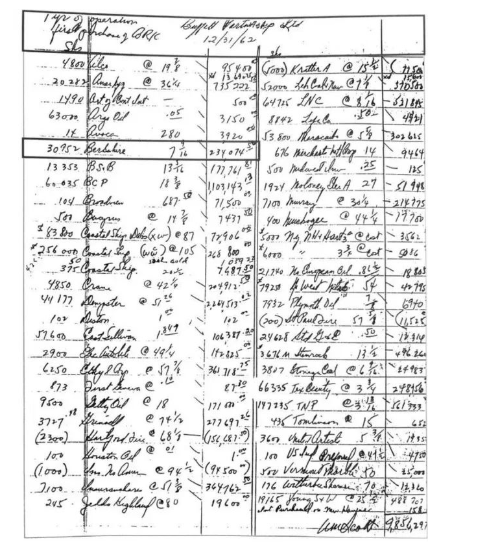

正吭哧吭哧地準備材料,某天晚上收到⼀位熱愛投資的朋友發我的圖⽚如下:

費了好⼤勁兒才從密密⿇⿇的英⽂和數字中,看出這是巴菲特合夥基⾦(Buffett Partnership Ltd. )在1962年12⽉31⽇的持股明細。

起初還不敢完全確定,英語⼿寫體辨認起來⽐較吃⼒。有的就算能看清,⽐如BCP、LNC 、TNP,但⾃⼰對這些公司並不熟悉,⽆法和巴菲特的持倉聯繫上。右下⾓的簽名也認不出來,怎麼能確認這就是股神的投資呢?

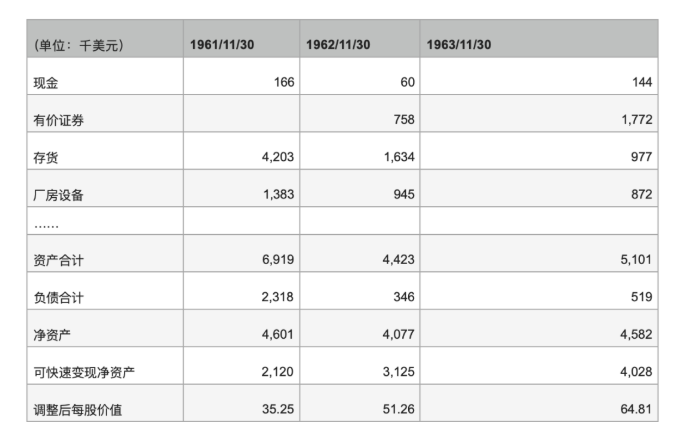

只能把1962年那段時間巴菲特寫給合夥⼈的信找出來,希望有⼀些地⽅可以對上。與當時相關的信有四封,都提到了登普斯特農具機械製造公司(Dempster Mill Manufacturing Company)這家公司,再對照這張圖,哈哈找到了!44,177股,Dempster 每股 $51.26,⾦額 $2,264,513.02,和合夥⼈信上的數字分毫不差。

在朋友的提醒下,接着辨認出Berkshire:30,952股,每股7又9/16,⾦額 234,074.5美元。

費了好⼤勁兒才從密密⿇⿇的英⽂和數字中,看出這是巴菲特合夥基⾦(Buffett Partnership Ltd. )在1962年12⽉31⽇的持股明細。

起初還不敢完全確定,英語⼿寫體辨認起來⽐較吃⼒。有的就算能看清,⽐如BCP、LNC 、TNP,但⾃⼰對這些公司並不熟悉,⽆法和巴菲特的持倉聯繫上。右下⾓的簽名也認不出來,怎麼能確認這就是股神的投資呢?

只能把1962年那段時間巴菲特寫給合夥⼈的信找出來,希望有⼀些地⽅可以對上。與當時相關的信有四封,都提到了登普斯特農具機械製造公司(Dempster Mill Manufacturing Company)這家公司,再對照這張圖,哈哈找到了!44,177股,Dempster 每股 $51.26,⾦額 $2,264,513.02,和合夥⼈信上的數字分毫不差。

在朋友的提醒下,接着辨認出Berkshire:30,952股,每股7又9/16,⾦額 234,074.5美元。

於是對這張天書般的圖⽚信⼼⼤增,對破解巴菲特當年持倉的興趣也隨之⼤增。接下來的⼏個晚上基本就是在電腦和檯燈前度過的。

⾝邊⼀些朋友覺得更應該學習股神這個時候的投資思路,早年他管的錢還沒那麼多,也是剛剛起步,可以借鑑的地⽅⽐現在要多。

巴菲特⾃⼰也在不同場合⾥說過,如果時間回到從前,還是管理⼏百萬資⾦的話,收益率會更好。

“讀史使⼈明智”, 那麼就讓我們穿越回六⼗年前,看看1962年時的巴菲特是怎麼做的。

於是對這張天書般的圖⽚信⼼⼤增,對破解巴菲特當年持倉的興趣也隨之⼤增。接下來的⼏個晚上基本就是在電腦和檯燈前度過的。

⾝邊⼀些朋友覺得更應該學習股神這個時候的投資思路,早年他管的錢還沒那麼多,也是剛剛起步,可以借鑑的地⽅⽐現在要多。

巴菲特⾃⼰也在不同場合⾥說過,如果時間回到從前,還是管理⼏百萬資⾦的話,收益率會更好。

“讀史使⼈明智”, 那麼就讓我們穿越回六⼗年前,看看1962年時的巴菲特是怎麼做的。

在恩師格雷厄姆的基⾦公司格雷厄姆-紐曼(Graham-Newman Corporation)⼯作不到兩年,⽼師決定退休, 巴菲特則回到家鄉奧馬哈,開始了七年之久的居家辦公。從募集資⾦到客戶溝通、從篩選標的到填寫稅單,所有事情他⼀肩挑 。

管理規模從1956年的105,100美元、 3個合夥⼈賬戶,到1962年初合夥基⾦淨資產700多萬美元、 11個賬戶、近百名投資⼈。

這時才把辦公室從家⾥⼆樓搬到基維特廣場(Kiewit Plaza),以後就⼀直在這棟樓⾥辦公, 堪稱“官不修衙”。

1962年1⽉1⽇,巴菲特把所有合夥賬戶合併到⼀個,名字由Buffett Associates改爲Buffett Partnership Ltd,從下圖的信函擡頭可以看到新名字、 新地址、新電話和新團隊 。

這⼀年市場發⽣了劇烈的變化,算是那段“沸騰的歲月”⾥風起潮涌的⼀幕。(同名書籍2006年中文版的封⾯上就赫然寫道: “20世紀60年代,美國股市狂飆突進,崩盤與興起並存的10年!”)

在恩師格雷厄姆的基⾦公司格雷厄姆-紐曼(Graham-Newman Corporation)⼯作不到兩年,⽼師決定退休, 巴菲特則回到家鄉奧馬哈,開始了七年之久的居家辦公。從募集資⾦到客戶溝通、從篩選標的到填寫稅單,所有事情他⼀肩挑 。

管理規模從1956年的105,100美元、 3個合夥⼈賬戶,到1962年初合夥基⾦淨資產700多萬美元、 11個賬戶、近百名投資⼈。

這時才把辦公室從家⾥⼆樓搬到基維特廣場(Kiewit Plaza),以後就⼀直在這棟樓⾥辦公, 堪稱“官不修衙”。

1962年1⽉1⽇,巴菲特把所有合夥賬戶合併到⼀個,名字由Buffett Associates改爲Buffett Partnership Ltd,從下圖的信函擡頭可以看到新名字、 新地址、新電話和新團隊 。

這⼀年市場發⽣了劇烈的變化,算是那段“沸騰的歲月”⾥風起潮涌的⼀幕。(同名書籍2006年中文版的封⾯上就赫然寫道: “20世紀60年代,美國股市狂飆突進,崩盤與興起並存的10年!”)

那時貓王還在,夢露⾹消⽟殞,⼀年後遇刺的肯尼迪總統忙着處理古巴導彈危機,這是⼆戰以來美國所遇到的最⼤威脅。

那時蘇聯爲了應對美國在意⼤利和⼟⽿其設置導彈,準備在古巴部署核彈頭。同年⼗⽉底,美蘇和解,導彈危機解除,不過兩國繼續在太空、越南⾓⼒。

當時的成長股⼤⽜IBM股價已腰斬, ⼩市值概念股價格下跌90%,新公司炒作上市後跌破發⾏價(註釋1)(是不是感覺有些熟悉?)。

巴菲特在信中對這些⼀字未提,只雲淡風輕地說了⼀句“道瓊斯指數從年初的731點,年中時最低跌到535點,年底收於652點”。

在指數⼏乎是全年最低的6⽉,巴菲特接受了⼀次採訪,當被問及應如何看待市場的波動時,三⼗⽽⽴的他氣定神閒。這是⽬前能找到他本⼈最早的視頻資料(註釋2),上面這張照⽚就來⾃於那次採訪的截圖。

在1962年的熊市⾏情下,他取得了14%的回報,⼤幅戰勝了市場。這是怎麼做到的呢?巴菲特經常說的⼀句話是“不要聽我怎麼說,⽽是要看我是怎麼做”,那就讓我們看看他當年的持倉。

那時貓王還在,夢露⾹消⽟殞,⼀年後遇刺的肯尼迪總統忙着處理古巴導彈危機,這是⼆戰以來美國所遇到的最⼤威脅。

那時蘇聯爲了應對美國在意⼤利和⼟⽿其設置導彈,準備在古巴部署核彈頭。同年⼗⽉底,美蘇和解,導彈危機解除,不過兩國繼續在太空、越南⾓⼒。

當時的成長股⼤⽜IBM股價已腰斬, ⼩市值概念股價格下跌90%,新公司炒作上市後跌破發⾏價(註釋1)(是不是感覺有些熟悉?)。

巴菲特在信中對這些⼀字未提,只雲淡風輕地說了⼀句“道瓊斯指數從年初的731點,年中時最低跌到535點,年底收於652點”。

在指數⼏乎是全年最低的6⽉,巴菲特接受了⼀次採訪,當被問及應如何看待市場的波動時,三⼗⽽⽴的他氣定神閒。這是⽬前能找到他本⼈最早的視頻資料(註釋2),上面這張照⽚就來⾃於那次採訪的截圖。

在1962年的熊市⾏情下,他取得了14%的回報,⼤幅戰勝了市場。這是怎麼做到的呢?巴菲特經常說的⼀句話是“不要聽我怎麼說,⽽是要看我是怎麼做”,那就讓我們看看他當年的持倉。

這張持股明細最早出現在安德魯•基爾帕特裏克(AndrewKilpatrick)編纂的《永恆的價值:投資天才沃倫•巴菲特傳》(《Of Permanent Value: The Story of Warren Buffett》)一書中。

該書信息量巨⼤,2020年的英文版重4.2公⽄,閱讀時對體⼒和翻譯都是個挑戰 。之前每年會有更新,現因爲疫情暫時中斷。

後來這張圖在各個博客、Twitter和Reddit上也被貼出來,兩位博主bovinebear和sdinvest對其中⼀些公司有不錯的分析。在此向J.C.和其他給位巴菲特的愛好者們表⽰感謝,沒有⼤家的幫助,我是⽆法辨別並確認這些公司的。

這張持股明細最早出現在安德魯•基爾帕特裏克(AndrewKilpatrick)編纂的《永恆的價值:投資天才沃倫•巴菲特傳》(《Of Permanent Value: The Story of Warren Buffett》)一書中。

該書信息量巨⼤,2020年的英文版重4.2公⽄,閱讀時對體⼒和翻譯都是個挑戰 。之前每年會有更新,現因爲疫情暫時中斷。

後來這張圖在各個博客、Twitter和Reddit上也被貼出來,兩位博主bovinebear和sdinvest對其中⼀些公司有不錯的分析。在此向J.C.和其他給位巴菲特的愛好者們表⽰感謝,沒有⼤家的幫助,我是⽆法辨別並確認這些公司的。

當這張持股明細的真實性得到確認後,我⾸先感嘆“這竟是⼀個⼈的⼯作量” !這得要多⼤的專注、熱愛甚⾄犧牲啊。就算是再苛求的投資⼈看到這份持倉和業績,估計也得⼼悅誠服。

當時巴菲特基⾦管理規模900多萬美元,投資於54家公司,其中4家做空 。要知道現在的伯克希爾數千億規模股票投資,也就是持有50家公司左右, 且沒有空頭頭⼨ 。

那麼,巴菲特1962年時怎麼會投資如此多的公司,我們⽿熟能詳的“集中投資、不做空”呢?

我們學習巴菲特,往往是從讀他給投資⼈的信開始的。在1957年到1962年的信中他只談過三家公司,分別是聯合信託公司(Commonwealth Trust Co. 1959年2⽉信中)、 桑伯恩地圖(Sanborn Map ,1961年1⽉信中)和登普斯特農具機械製造公司(1962年的四封信中均有提及)。

這三家公司都已經被巴菲特迷們考古得相當透徹,在他的兩本傳記和⼀些書籍中也都有詳細的介紹。

加上巴菲特後來⼀直倡導集中投資、長期投資,以及打“20個孔”等等,會給⼈⼀種印象:他的持倉公司數⽬不會太多。

當我帶着疑問再回看那時的信,⼀些之前⾃⼰忽略的地⽅才被重新注意。實際上巴菲特在 1962年的信中告知了他年初持倉的公司數超過40家,以及年末有34萬美元的空頭倉位。

考慮到這⼀年整體市場的下跌,估計他又在“別⼈恐懼時貪婪”起來,新買⼊了⼀些公司。股神並沒有藏着掖着,還是⾃⼰看得不細。

在所有投資⼤師中,有關巴菲特的資料應該是最全⾯的,包括股東信、股東⼤會問答、採 訪、演講、⽂章、書籍、持倉記錄等等,時間跨度也最長,很多地⽅可以交叉驗證。

同時他對知識的誠實、對名譽的珍視也讓我們讀他寫的東西時最放⼼,巴⽼誠不欺我。 在62年的信中,巴菲特⾸次把他的投資分爲三個類型:

第⼀類“控制”。在這類公司中他擁有控股權,可推動甚⾄決定有利於股東的公司決策,⽐ 如分紅、回購、清算等。

那三個經典案例 (聯合信託、桑伯恩地圖和登普斯特)就屬於這⼀類:⼀開始買是因爲便宜,⽽後持續買⼊成爲⼤股東,繼⽽進⼊董事會乃⾄實現控股。不過控制並不等於長期投資,之後還是會賣掉。

第⼆類“套利”。機會主要來⾃公司出售、併購、重組、分拆等等。巴菲特每年進⾏10- 15 個套利,因爲確定性⽐較⾼,會考慮借⼀部分錢 (不超過總持倉的25%)來操作。當時⼤型綜合⽯油公司的收購過程中存在不少套利機會。

第三類“低估”。因爲便宜買⼊,股價上漲後賣出。那時巴菲特對這類持倉基本是漲50%就賣,然後繼續找另⼀家。

前兩類投資往往不受市場⼤勢的影響,有助於基⾦業績跑贏指數。回看當時的市場環境,他的持倉可能接近最優解 。讓我們仔細看看這三類公司。

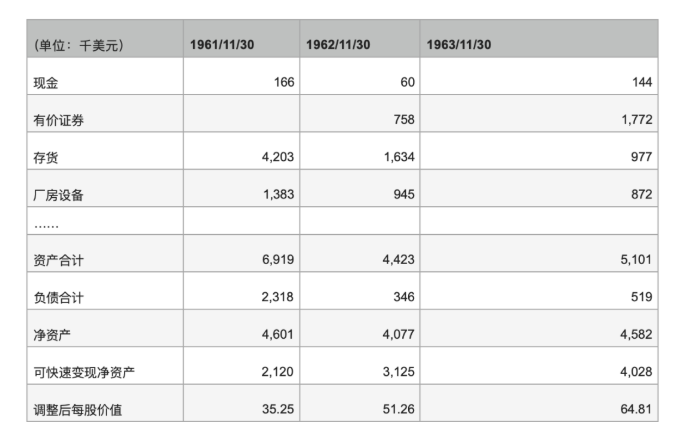

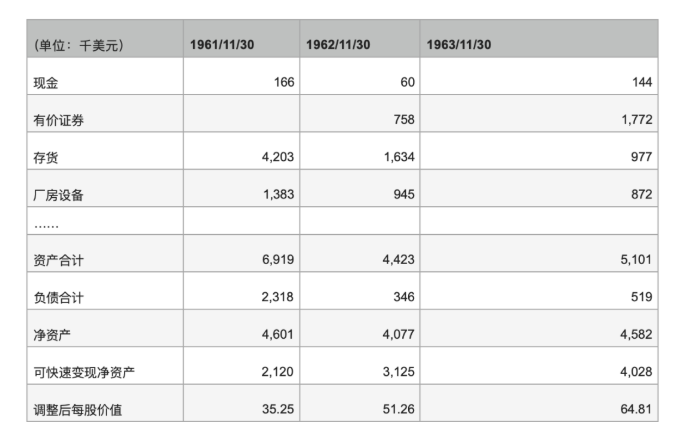

在1962年的持股明細中,第⼀⼤重倉股(佔⽐21%)就是登普斯特,公司1878年成⽴,主要⽣產風車、⽔泵⽤於灌溉 。後來隨着電⽹的⼴泛覆蓋,電泵的優勢越發明顯,公司的主營業務逐年下降,股票⽆⼈問津,股價遠低於資產價值。

巴菲特從1956年開始買⼊,⼀年後進⼊董事會,到1961年8⽉持股達到73%,妥妥的⼤股東。

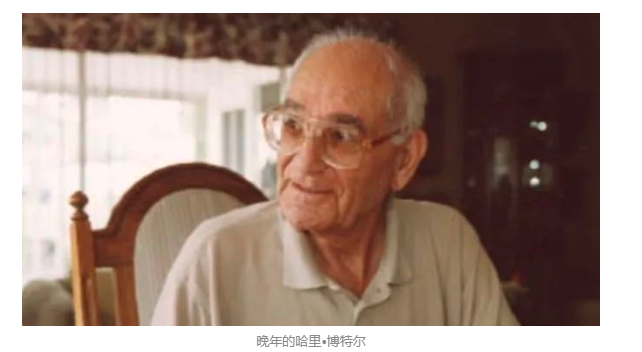

但巴菲特和原管理層對很多問題的看法都⽆法達成⼀致 。⼀籌莫展中,1962年,芒格介紹了⼀位猛⼈哈裏•博特爾(Harry Bottle ,1919-2013) 來擔任新總裁。

當這張持股明細的真實性得到確認後,我⾸先感嘆“這竟是⼀個⼈的⼯作量” !這得要多⼤的專注、熱愛甚⾄犧牲啊。就算是再苛求的投資⼈看到這份持倉和業績,估計也得⼼悅誠服。

當時巴菲特基⾦管理規模900多萬美元,投資於54家公司,其中4家做空 。要知道現在的伯克希爾數千億規模股票投資,也就是持有50家公司左右, 且沒有空頭頭⼨ 。

那麼,巴菲特1962年時怎麼會投資如此多的公司,我們⽿熟能詳的“集中投資、不做空”呢?

我們學習巴菲特,往往是從讀他給投資⼈的信開始的。在1957年到1962年的信中他只談過三家公司,分別是聯合信託公司(Commonwealth Trust Co. 1959年2⽉信中)、 桑伯恩地圖(Sanborn Map ,1961年1⽉信中)和登普斯特農具機械製造公司(1962年的四封信中均有提及)。

這三家公司都已經被巴菲特迷們考古得相當透徹,在他的兩本傳記和⼀些書籍中也都有詳細的介紹。

加上巴菲特後來⼀直倡導集中投資、長期投資,以及打“20個孔”等等,會給⼈⼀種印象:他的持倉公司數⽬不會太多。

當我帶着疑問再回看那時的信,⼀些之前⾃⼰忽略的地⽅才被重新注意。實際上巴菲特在 1962年的信中告知了他年初持倉的公司數超過40家,以及年末有34萬美元的空頭倉位。

考慮到這⼀年整體市場的下跌,估計他又在“別⼈恐懼時貪婪”起來,新買⼊了⼀些公司。股神並沒有藏着掖着,還是⾃⼰看得不細。

在所有投資⼤師中,有關巴菲特的資料應該是最全⾯的,包括股東信、股東⼤會問答、採 訪、演講、⽂章、書籍、持倉記錄等等,時間跨度也最長,很多地⽅可以交叉驗證。

同時他對知識的誠實、對名譽的珍視也讓我們讀他寫的東西時最放⼼,巴⽼誠不欺我。 在62年的信中,巴菲特⾸次把他的投資分爲三個類型:

第⼀類“控制”。在這類公司中他擁有控股權,可推動甚⾄決定有利於股東的公司決策,⽐ 如分紅、回購、清算等。

那三個經典案例 (聯合信託、桑伯恩地圖和登普斯特)就屬於這⼀類:⼀開始買是因爲便宜,⽽後持續買⼊成爲⼤股東,繼⽽進⼊董事會乃⾄實現控股。不過控制並不等於長期投資,之後還是會賣掉。

第⼆類“套利”。機會主要來⾃公司出售、併購、重組、分拆等等。巴菲特每年進⾏10- 15 個套利,因爲確定性⽐較⾼,會考慮借⼀部分錢 (不超過總持倉的25%)來操作。當時⼤型綜合⽯油公司的收購過程中存在不少套利機會。

第三類“低估”。因爲便宜買⼊,股價上漲後賣出。那時巴菲特對這類持倉基本是漲50%就賣,然後繼續找另⼀家。

前兩類投資往往不受市場⼤勢的影響,有助於基⾦業績跑贏指數。回看當時的市場環境,他的持倉可能接近最優解 。讓我們仔細看看這三類公司。

在1962年的持股明細中,第⼀⼤重倉股(佔⽐21%)就是登普斯特,公司1878年成⽴,主要⽣產風車、⽔泵⽤於灌溉 。後來隨着電⽹的⼴泛覆蓋,電泵的優勢越發明顯,公司的主營業務逐年下降,股票⽆⼈問津,股價遠低於資產價值。

巴菲特從1956年開始買⼊,⼀年後進⼊董事會,到1961年8⽉持股達到73%,妥妥的⼤股東。

但巴菲特和原管理層對很多問題的看法都⽆法達成⼀致 。⼀籌莫展中,1962年,芒格介紹了⼀位猛⼈哈裏•博特爾(Harry Bottle ,1919-2013) 來擔任新總裁。

哈裏曾是⼆戰⽼兵,復員後經營⼀家會計事務所。 被委以重任後,他立即開始清庫存 、償債務 、砍費⽤、關公司(關了五家不賺錢的分公司,留了三家)、 裁冗員等⼀系列⼤⼑闊斧的⾏動,從⽽使企業的資產負債表結構發⽣了很⼤變化,公司的估值得到顯著提升。

哈裏曾是⼆戰⽼兵,復員後經營⼀家會計事務所。 被委以重任後,他立即開始清庫存 、償債務 、砍費⽤、關公司(關了五家不賺錢的分公司,留了三家)、 裁冗員等⼀系列⼤⼑闊斧的⾏動,從⽽使企業的資產負債表結構發⽣了很⼤變化,公司的估值得到顯著提升。

巴菲特對哈裏從來不吝讚美之詞,將他⽐喻成英雄,說再有類似的情況還要找他來幫忙。不過下⼀次哈裏再出現在巴菲特的信⾥要到24年後了。

不是因爲哈裏沒空,或是⼆⼈之間出了什麼問題,⽽是巴菲特對這種需要介⼊公司治理的“控制”類投資機會避⽽遠之 了。

登普斯特的投資最終結果不錯(每股平均買⼊價28美元,後以80美元賣出,總共盈利230 萬美元),但價值變現的整個過程並不順利 。

炒掉原總裁就讓巴菲特很頭痛,哈裏推⾏的減員增效更受到了原管理層和當地居民、媒體的⼤⼒抵制。

當時全鎮的⼈都⽤憎恨的目光看巴菲特,認爲他就是⿊⼼資本家、冷酷的清算⼈,併發起保⼚籌款等⾏動。超愛惜⽻⽑的處⼥座巴菲特覺得⾮常委屈,⼼想要是沒有他,這家公司早就破產了,但沒⼈買帳。

巴菲特對哈裏從來不吝讚美之詞,將他⽐喻成英雄,說再有類似的情況還要找他來幫忙。不過下⼀次哈裏再出現在巴菲特的信⾥要到24年後了。

不是因爲哈裏沒空,或是⼆⼈之間出了什麼問題,⽽是巴菲特對這種需要介⼊公司治理的“控制”類投資機會避⽽遠之 了。

登普斯特的投資最終結果不錯(每股平均買⼊價28美元,後以80美元賣出,總共盈利230 萬美元),但價值變現的整個過程並不順利 。

炒掉原總裁就讓巴菲特很頭痛,哈裏推⾏的減員增效更受到了原管理層和當地居民、媒體的⼤⼒抵制。

當時全鎮的⼈都⽤憎恨的目光看巴菲特,認爲他就是⿊⼼資本家、冷酷的清算⼈,併發起保⼚籌款等⾏動。超愛惜⽻⽑的處⼥座巴菲特覺得⾮常委屈,⼼想要是沒有他,這家公司早就破產了,但沒⼈買帳。

如果巴菲特按照登普斯特這個打法繼續下去,估計他的口碑⽐那些奉⾏積極主動投資的 “⾦融⼤鱷” 、“華爾街之狼”好不到哪去。

但股神⾛了另外⼀條路:以合理的價格買⼊好公司,同時承諾除⾮特殊情況,不會賣掉收購來的公司,並會留⽤原來的管理層。這⼀切可能都和巴菲特這次的痛苦經歷相關。

這門⼿藝來⾃格雷厄姆親傳。巴菲特剛⼊職就把⽼師所管基⾦從1926年到50年代所有的套 利操作都看了⼀遍,發現套利回報率的確定性⾼,且不易受宏觀及市場的影響,如果交易時間可控,年化回報可以超越指數。

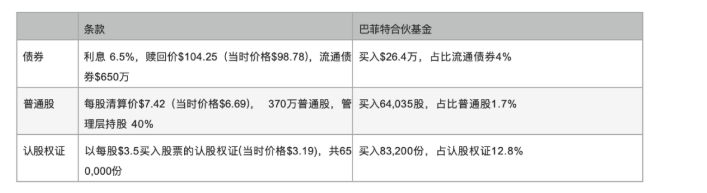

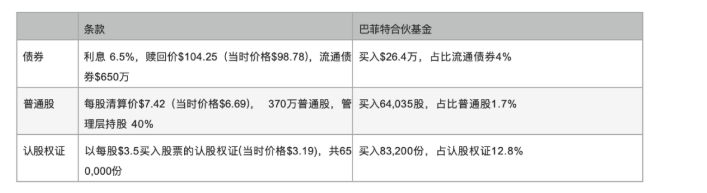

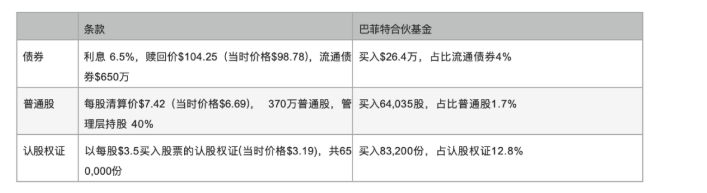

TNP全稱德州國民⽯油公司(Texas National Petroleum),1962年4⽉時公告將被加州聯合⽯油 (Union Oil of California)收購,要約價⾼於市場價,存在套利機會。

巴菲特隨即買⼊TNP的債券、普通股和認股權證,年末持倉總⾦額561,333美元,佔合夥基⾦的6%,位列第四。該投資在1964年合夥⼈信的附錄中有詳細介紹。

如果巴菲特按照登普斯特這個打法繼續下去,估計他的口碑⽐那些奉⾏積極主動投資的 “⾦融⼤鱷” 、“華爾街之狼”好不到哪去。

但股神⾛了另外⼀條路:以合理的價格買⼊好公司,同時承諾除⾮特殊情況,不會賣掉收購來的公司,並會留⽤原來的管理層。這⼀切可能都和巴菲特這次的痛苦經歷相關。

這門⼿藝來⾃格雷厄姆親傳。巴菲特剛⼊職就把⽼師所管基⾦從1926年到50年代所有的套 利操作都看了⼀遍,發現套利回報率的確定性⾼,且不易受宏觀及市場的影響,如果交易時間可控,年化回報可以超越指數。

TNP全稱德州國民⽯油公司(Texas National Petroleum),1962年4⽉時公告將被加州聯合⽯油 (Union Oil of California)收購,要約價⾼於市場價,存在套利機會。

巴菲特隨即買⼊TNP的債券、普通股和認股權證,年末持倉總⾦額561,333美元,佔合夥基⾦的6%,位列第四。該投資在1964年合夥⼈信的附錄中有詳細介紹。

併購套利⼀般有兩⼤不確定要素:1)交易能否獲批;2)交易完成時間不定。

併購套利⼀般有兩⼤不確定要素:1)交易能否獲批;2)交易完成時間不定。

完成併購需要有被收購⽅、收購⽅和監管層的三⽅批準。被收購⽅TNP的管理層持股 40%;收購⽅加州聯合⽯油過往⼀直買買買;⽽當時該類型的兼併收購很多,法規和監管的問題不⼤。

這筆TNP投資從公告到最後交易結束,雖然中間有些稅務⽅⾯的周折,但最終在五個⽉內完成,年化投資回報率達到22%,同期道指下跌10%。

1960年以中東爲⾸的歐佩克(OPEC)正式成⽴後,⽯油⾏業醞釀鉅變。當時美國中西部的⽯油和天然⽓公司發⽣了很多起收購和重組。巴菲特每天認真地讀着報紙和油⽓相關⾏業雜誌,勤勤懇懇地尋找投資機會。

他只在公司對外公告後纔開始進⾏套利操作,絕不根據⼩道消息來做投資決定。持股明細中的衆多⽯油公司(Getty Oil、Houston Oil、Maracaibo Oil、No. European Oil和Plymouth Oil )估計就屬於這個類型。

股神對套利輕車熟路,樂此不疲。今年他還因爲動視暴雪(Activision Blizzard)將被微軟收購,公告後加倉暴雪,讓我們拭⽬以待這次套利的最終結果。

持股明細上的“低估”類公司分佈在各⾏各業:煤炭、鐵路、地產、製造業等等,以美國爲主,也有⼏家加拿⼤公司。

因爲種種原因,⽐如銷售停滯、官司纏⾝ 、前景⽆望等,公司的交易價格遠遠沒有體現其內在價值,有的甚⾄低於清算價值。

這些公司顯然不是熱門公司,不受⼈關注也沒有⼈會主動告訴你。巴菲特就是按照格雷厄姆所教的⽅法,⽇以繼夜地通過翻閱《穆迪⼿冊》 (Moody’s Manual) 等,來發掘這些菸蒂 。下⾯是⼀些公司的簡況。

Alco:全稱American Locomotive Company,1872年成⽴,主要⽣產⽕車頭,銷售額逐年下降 。1962年底巴菲特持倉4,800股,每股19.875美元,合計95,400美元,佔合夥基⾦的 1%。

在《證券分析》第⼀版中格雷厄姆就寫道,這家公司的股價⽐每股現⾦還低(註釋3),好學⽣巴菲特深諳“書中⾃有黃⾦屋”。

BCP:全稱British Columbia Power,這是⼀家加拿⼤公司,和當地政府因爲⼦公司的收購價格打了好⼏年官司。

具有豐富法律專業知識的芒格⾮常看好這個機會,不僅⾃⼰融資 300萬全倉買⼊,還推薦給⼀見如故的巴菲特(註釋4)。

兩⼈⾃1959年見⾯後經常交流投資⼼得。巴菲特年末持有60,035股BCP,每股18.375美元,佔合夥基⾦11%,爲第⼆重倉股。可見他們之間的相互信任!

Berkshire:這就是後來⼤名⿍⿍的伯克希爾 。最早由朋友丹尼爾•科文(Daniel Cowin)發現。丹尼爾在紐約⼀家名叫赫特爾曼(Hettleman)的⼩經紀⾏⼯作,專門投資資產規模數百萬美元的公司(註釋5)。

像這樣的朋友巴菲特有好⼏位,⽐較有名的包括⽐爾•魯安(Bill Ruane ,介紹費雪給巴菲特)(註釋6)、桑迪•戈特斯曼(Sandy Gottesman)等等。

⼤家要麼是⼤學同學、要麼是格雷厄姆的學⽣,彼此理念相近, 也互相分享 、共同富裕 。1962年11⽉巴菲特第⼀次買⼊伯克希爾,當時每股7.5625美元 (想想如今的股價),之後兩年持續買⼊,由“低估”變成“控制”。

但伯克希爾沒有成爲登普斯特等之前公司的翻版,⽽是⾛上⼀條完全不同的道路,成爲投資世界的傳奇。

BS&B:全稱Black, Sivalls & Bryson, Inc. 主要⽣產油⽓和化⼯⾏業設備。1961年底每股淨流動資產 (net-net:流動資產減所有負債) 24.25美元,同時公司在密蘇裏、俄克拉荷馬和得克薩斯州都擁有房地產。巴菲特持有該公司13,353股,每股13.31美元,存在安全邊際。

Crane:⽣產管閥產品,⾄今仍存在,股票代碼是CR。巴菲特持有4,850股,每股42.25美元,合計204,912.5美元,佔合夥基⾦的2%。

Grinnel:主要⽣產消防噴頭和警報器 。因爲反壟斷,政府和Grinnel官司⼀路打到最⾼法院,最終公司敗訴,被要求剝離出ADT和其他兩家⼦公司。

巴菲特持有Grinnel 3,727.48股,每股74.5美元,合計277,697.26美元,佔合夥基⾦的2.8%。在第三版和第四版《證券分析》 中格雷厄姆對Grinnel有⽐較詳細的介紹(註釋7)。

LehCoal & Nav:全稱Lehigh Coal & Navigation Company,顧名思義有煤礦和鐵路兩塊業 務 。煤礦⼀直虧損,鐵路租給另外⼀家公司運營,⽽承租⽅的⼀⼤部分業務是爲出租⽅的那個虧損的煤礦運煤。公司於1962年重組,《證券分析》第⼆版中有所介紹(註釋8)。

Stanrock:全稱Stanrock Uranium Ltd. ,是加拿⼤的⼀家鈾礦公司。當時鈾礦⾏業遭受重創,採礦公司紛紛破產,其中也包括Stanrock。巴菲特可能在資產清算過程中發現了機會,低價買⼊債券496,260美元,佔合夥基⾦5%。

YoungSpring & Wire Corp.:⽣產汽車彈簧和電⼦配件,過往兩年虧損導致股價低迷。公司⽆負債,每股淨資產48.36美元。巴菲特持股均價25.5美元,合計19,165股,488,707美元,佔合夥基⾦5% 。第四版《證券分析》 中對這家公司有所提及(註釋9) 。

同爲格雷厄姆弟⼦的沃爾特•施洛斯(Walter Schloss ,1916-2012),⼀直專注於這些低估類機會, 往往是買⼊⼏⼗家公司分散投資,⽽後耐⼼等待。

格雷厄姆在書中寫道,這往往需要“⼀年半到兩年半的時間”(註釋10) 。爲了還之前在登普斯特上所⽋的⼈情,巴菲特把⾃⼰持倉的五家公司股票以現價賣給施洛斯(註釋11),其中包括Jeddo-Highland Coal,Merchants National Properties, Vermont Marble和Genessee & Wyoming Railroad 。

施洛斯管理的基⾦在1962年的回報達到11%,也跑贏⼤市,說明格雷厄姆的這套⽅法在當時⾮常管⽤ 。《證券分析》和 《聰明的投資者》這兩本書感覺就是格雷厄姆弟⼦們的股票池。

不過這種低估值公司到後來越來越難找,這幫助我理解了巴菲特六⼗年代中後期的投資標 的選擇,以及最終解散合夥基⾦的決定。

股神重倉伯克希爾,除了懷着每股0.125元之差 所導致的怒⽕外(註釋12),估計也和當時的投資環境、投資機會息息相關。

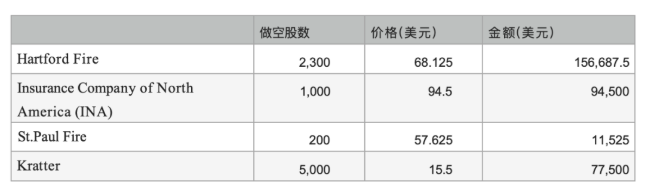

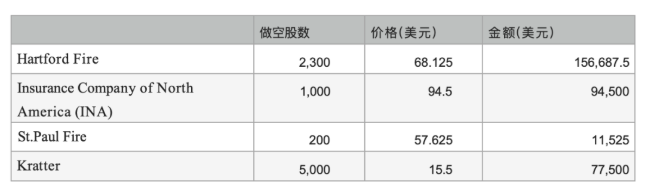

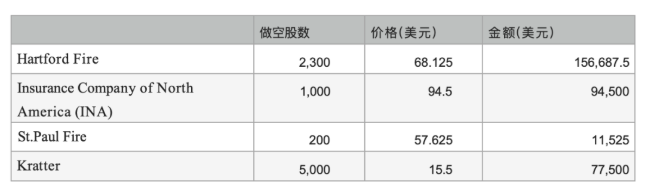

除了控制、套利、低估這三⼤類外,1962年巴菲特還做空四家公司,其中三家是保險公司。

INA就是現在家喻戶曉的CIGNA的前⾝,Hartford Fire這家公司也仍然存在,拓寬了業務線後名字簡化成Hartford。巴菲特認爲當時這三家公司的股價都貴了。

另外⼀家被做空的公司Kratter經營房地產,股神覺得其財務報表有問題,有虛增利潤和推⾼估值之嫌,便投稿⾄《巴倫週刊》,刊登在1962年12⽉24⽇那期的第12頁。不過巴菲特和芒格後來都對做空敬⽽遠之。

另外⼀家被做空的公司Kratter經營房地產,股神覺得其財務報表有問題,有虛增利潤和推⾼估值之嫌,便投稿⾄《巴倫週刊》,刊登在1962年12⽉24⽇那期的第12頁。不過巴菲特和芒格後來都對做空敬⽽遠之。

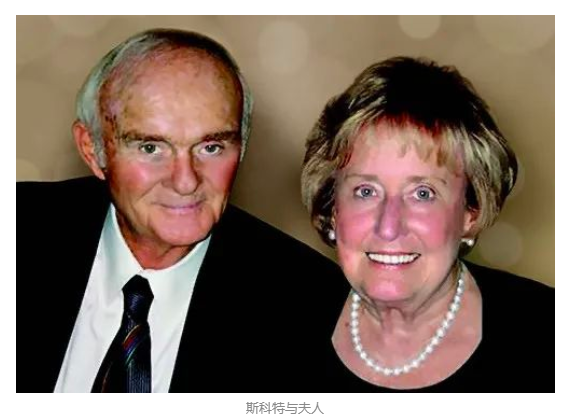

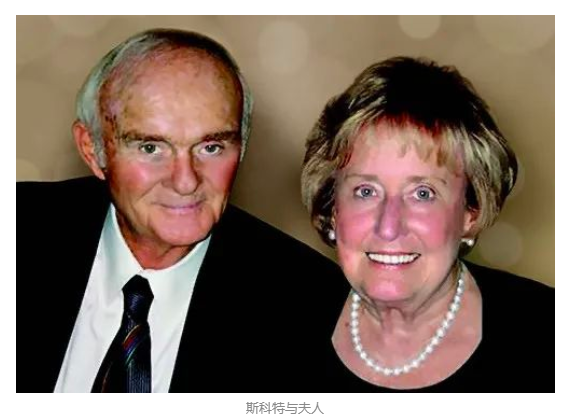

這張持股明細的簽名者比爾•斯科特(BillScott),是巴菲特合夥基⾦錄⽤的第⼀位員⼯。比爾之前在美國國民銀⾏(U.S. National Bank)⼯作, 因爲看到巴菲特發表在《商業與金融紀事》(Commercial & Financial Chronicle)上的⼀篇⽂章,就報名參加了巴菲特的夜校投資課 。

兩⼈經常聊股票,聊着聊着比爾就到巴菲特那⾥上班了,起初是協助處理登普斯特的庫存,後來負責債券投資。

比爾和他夫⼈的名字也經常出現在巴菲特寫給投資⼈的信中,除了讚揚比爾的⼯作外,提及最多的是他們把家中的錢全投資在合夥基⾦⾥ 。

比爾⽐巴菲特⼩不到⼀個⽉,今年92歲,六⼗多歲時退休。投資伯克希爾讓他成爲了億萬富翁,他們夫婦也簽署了將所有財產捐獻給慈善事業的承諾。

關於這張持股明細,還有很多地⽅值得解讀,篇幅有限,暫告⼀段落。對我⽽⾔,這張明細 最⼤的價值之⼀就是還原了股神在1962年時的真實持倉,以史爲鑑補充說明瞭很多情況。

通過在這些公司投資的摸爬滾打,巴菲特打下了極其堅實的基礎,爲後來成爲伯克希爾的⼤股東完成了資本積累,結交了⼀批志同道合的朋友,並在實踐中逐步進化⾃⼰的投資理念,終成⼀代宗師。

這張持股明細的簽名者比爾•斯科特(BillScott),是巴菲特合夥基⾦錄⽤的第⼀位員⼯。比爾之前在美國國民銀⾏(U.S. National Bank)⼯作, 因爲看到巴菲特發表在《商業與金融紀事》(Commercial & Financial Chronicle)上的⼀篇⽂章,就報名參加了巴菲特的夜校投資課 。

兩⼈經常聊股票,聊着聊着比爾就到巴菲特那⾥上班了,起初是協助處理登普斯特的庫存,後來負責債券投資。

比爾和他夫⼈的名字也經常出現在巴菲特寫給投資⼈的信中,除了讚揚比爾的⼯作外,提及最多的是他們把家中的錢全投資在合夥基⾦⾥ 。

比爾⽐巴菲特⼩不到⼀個⽉,今年92歲,六⼗多歲時退休。投資伯克希爾讓他成爲了億萬富翁,他們夫婦也簽署了將所有財產捐獻給慈善事業的承諾。

關於這張持股明細,還有很多地⽅值得解讀,篇幅有限,暫告⼀段落。對我⽽⾔,這張明細 最⼤的價值之⼀就是還原了股神在1962年時的真實持倉,以史爲鑑補充說明瞭很多情況。

通過在這些公司投資的摸爬滾打,巴菲特打下了極其堅實的基礎,爲後來成爲伯克希爾的⼤股東完成了資本積累,結交了⼀批志同道合的朋友,並在實踐中逐步進化⾃⼰的投資理念,終成⼀代宗師。

1962年, 芒格從原律所出來成⽴了投資合夥公司, 滿倉加槓桿買⼊BCP,年收益率30%。

那⼀年,巴菲特到洛杉磯拜訪費雪,和⼗多年前的那次GEICO之行類似,未約先⾄(註釋13)。此前,費雪的名著Common Stocks and Uncommon Profits and Other Writings(《怎樣選擇成長股》)已於1958年出版。

那⼀年,《證券分析》第四版問市,這也是格雷厄姆親⾃修訂的最後⼀版,對了解當時的市場和公司很有幫助 。三年後,《聰明的投資者》第三版完稿。如果仔細⽐較,可以發現,巴菲特當時的⽂字風格和⽼師的這兩本書在⼀些地⽅⾮常相近。

⽽巴菲特在1962年的持股理念更是明顯師承格雷厄姆,但之後他不囿於已有框架,破繭成蝶。這⾥⾯確實有芒格和費雪的影響,但更多來⾃他本⼈孜孜不倦的學習,以及對於價值的深刻理解。

隨後,1963年他買⼊美國運通,1967年收購第⼀家保險公司國民賠償保險公司(National Indeminty),1972年收購喜詩糖果 ……

巴菲特既恪守原則又與時俱進,逐漸從強調定量分析轉變到同時注重定性分析,從計算資產清算價值到關注企業盈利能⼒(earning power),從着眼有形資產到看重⽆形資產, 從及時落袋爲安到踐⾏長期投資。

如果將巴菲特1962年的持股和伯克希爾最新的13F放在⼀起對⽐,很難相信這竟出⾃同⼀⼈之⼿。他的變化讓⼈驚歎,他的勤勉、開放和樂觀讓⼈敬佩。

驚⼈的專注和進取⼼,讓巴菲特得以超越他的⽼師格雷厄姆。開闊的視野 、格局和朋友圈,讓他沒有成爲另⼀個施洛斯。同時他更有⾜夠的耐⼼,把“不虧錢”深深地刻在⾻⼦⾥,得以避免了同時代⼀些投資⼤師晚年收官之戰的滑鐵盧。

從1962年到2022年,巴菲特又添了⼀甲⼦的功⼒。不管你喜歡三⼗多歲時的巴菲特,還是後來的股神,把時間花在瞭解他和他的投資永遠會有新的收穫。巴菲特的智慧不僅限於股票投資,他有太多的地⽅值得我們學習:

——學習他對安全邊際和能⼒圈的堅守,及⾻⼦⾥對資本永久性損失的厭惡,時刻記得投資的第⼀和第⼆原則都是“永遠不要虧錢”;

——學習他不斷積累知識、形成複利的能⼒。從7歲向鄰居兜售可樂瓶裝汽⽔,到快60歲時買⼊⼤量可樂股票,之後⼀股未賣。

從11歲買⼊三股城市服務(Cities Service)優先股(註釋14),到92歲重倉西⽅⽯油 (西⽅⽯油在1983年以38億收購Cities Service)。

從20歲第⼀次調研GEICO到65 歲時將GEICO全部買下,並打造了可能是宇宙最強的保險集團 …… 他對保險 、報紙 、鐵路等⾏業的興趣和理解貫穿⼀⽣;

——學習他選擇朋友的能力及對待朋友的坦誠。他和芒格之間的信任和理解讓⼈感動,他們破解了長壽和財富的密碼;

——學習他向世界傳道解惑、⽆私分享的精神,授⼈以魚,也授之以漁;

在傳記《滾雪球》中記載了這麼⼀個故事(註釋15),這⾥借之⽤於收尾:

1962年巴菲特曾去了⼀次紐約募資,市場下⾏正是買⼊的機會。他也打算把鄰居、多年後任可⼜可樂總裁的唐•基奧(Don Keough)發展成⾃⼰的基⾦客戶。

⼀開始他對基奧說,只需要投資25,000美元就⾏,但對⽅沒答應。接着巴菲特把投資額降到10,000美元,5,000美元, 最後甚⾄考慮是否要降到2,500美元。

巴菲特最後⼀次登門拜訪基奧⼀家的時候,不管怎麼按門鈴、敲門,都沒有⼈應。但他很確定對⽅家⾥有⼈。

那是1962年6⽉21⽇的晚上,股市接近當年的最低點,巴菲特對那⼀刻的情景歷歷在⽬。

我想每個⼈可能都有這樣的⼀個⿊暗時刻。巴菲特那時已經⾝家百萬,事業有成尚且如此,何況在路上的我們。

1962年, 芒格從原律所出來成⽴了投資合夥公司, 滿倉加槓桿買⼊BCP,年收益率30%。

那⼀年,巴菲特到洛杉磯拜訪費雪,和⼗多年前的那次GEICO之行類似,未約先⾄(註釋13)。此前,費雪的名著Common Stocks and Uncommon Profits and Other Writings(《怎樣選擇成長股》)已於1958年出版。

那⼀年,《證券分析》第四版問市,這也是格雷厄姆親⾃修訂的最後⼀版,對了解當時的市場和公司很有幫助 。三年後,《聰明的投資者》第三版完稿。如果仔細⽐較,可以發現,巴菲特當時的⽂字風格和⽼師的這兩本書在⼀些地⽅⾮常相近。

⽽巴菲特在1962年的持股理念更是明顯師承格雷厄姆,但之後他不囿於已有框架,破繭成蝶。這⾥⾯確實有芒格和費雪的影響,但更多來⾃他本⼈孜孜不倦的學習,以及對於價值的深刻理解。

隨後,1963年他買⼊美國運通,1967年收購第⼀家保險公司國民賠償保險公司(National Indeminty),1972年收購喜詩糖果 ……

巴菲特既恪守原則又與時俱進,逐漸從強調定量分析轉變到同時注重定性分析,從計算資產清算價值到關注企業盈利能⼒(earning power),從着眼有形資產到看重⽆形資產, 從及時落袋爲安到踐⾏長期投資。

如果將巴菲特1962年的持股和伯克希爾最新的13F放在⼀起對⽐,很難相信這竟出⾃同⼀⼈之⼿。他的變化讓⼈驚歎,他的勤勉、開放和樂觀讓⼈敬佩。

驚⼈的專注和進取⼼,讓巴菲特得以超越他的⽼師格雷厄姆。開闊的視野 、格局和朋友圈,讓他沒有成爲另⼀個施洛斯。同時他更有⾜夠的耐⼼,把“不虧錢”深深地刻在⾻⼦⾥,得以避免了同時代⼀些投資⼤師晚年收官之戰的滑鐵盧。

從1962年到2022年,巴菲特又添了⼀甲⼦的功⼒。不管你喜歡三⼗多歲時的巴菲特,還是後來的股神,把時間花在瞭解他和他的投資永遠會有新的收穫。巴菲特的智慧不僅限於股票投資,他有太多的地⽅值得我們學習:

——學習他對安全邊際和能⼒圈的堅守,及⾻⼦⾥對資本永久性損失的厭惡,時刻記得投資的第⼀和第⼆原則都是“永遠不要虧錢”;

——學習他不斷積累知識、形成複利的能⼒。從7歲向鄰居兜售可樂瓶裝汽⽔,到快60歲時買⼊⼤量可樂股票,之後⼀股未賣。

從11歲買⼊三股城市服務(Cities Service)優先股(註釋14),到92歲重倉西⽅⽯油 (西⽅⽯油在1983年以38億收購Cities Service)。

從20歲第⼀次調研GEICO到65 歲時將GEICO全部買下,並打造了可能是宇宙最強的保險集團 …… 他對保險 、報紙 、鐵路等⾏業的興趣和理解貫穿⼀⽣;

——學習他選擇朋友的能力及對待朋友的坦誠。他和芒格之間的信任和理解讓⼈感動,他們破解了長壽和財富的密碼;

——學習他向世界傳道解惑、⽆私分享的精神,授⼈以魚,也授之以漁;

在傳記《滾雪球》中記載了這麼⼀個故事(註釋15),這⾥借之⽤於收尾:

1962年巴菲特曾去了⼀次紐約募資,市場下⾏正是買⼊的機會。他也打算把鄰居、多年後任可⼜可樂總裁的唐•基奧(Don Keough)發展成⾃⼰的基⾦客戶。

⼀開始他對基奧說,只需要投資25,000美元就⾏,但對⽅沒答應。接着巴菲特把投資額降到10,000美元,5,000美元, 最後甚⾄考慮是否要降到2,500美元。

巴菲特最後⼀次登門拜訪基奧⼀家的時候,不管怎麼按門鈴、敲門,都沒有⼈應。但他很確定對⽅家⾥有⼈。

那是1962年6⽉21⽇的晚上,股市接近當年的最低點,巴菲特對那⼀刻的情景歷歷在⽬。

我想每個⼈可能都有這樣的⼀個⿊暗時刻。巴菲特那時已經⾝家百萬,事業有成尚且如此,何況在路上的我們。