您正在浏览的是香港网站,香港证监会BJA907号,投资有风险,交易需谨慎

夜读 | 60年前的巴菲特持仓组合!

uSMART盈立智投 10-24 20:17

投资绕不过巴菲特,和他有关的书估计有百⼗本,⽂章更是不计其数,还有什么是⼤家不知道的呢?

本来想写篇巴菲特的花絮,介绍些他不太为⼈知、但我觉得有意思的地⽅。

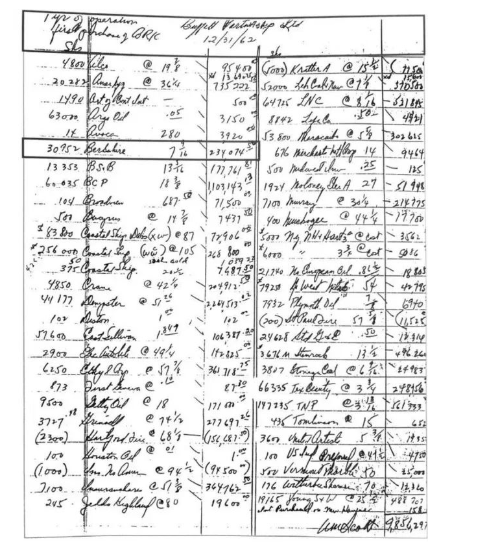

正吭哧吭哧地准备材料,某天晚上收到⼀位热爱投资的朋友发我的图⽚如下:

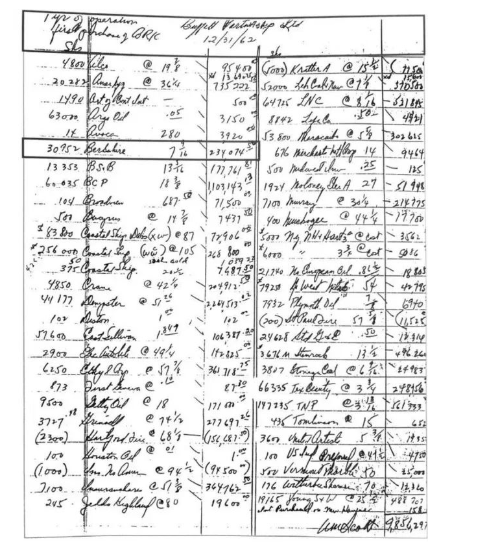

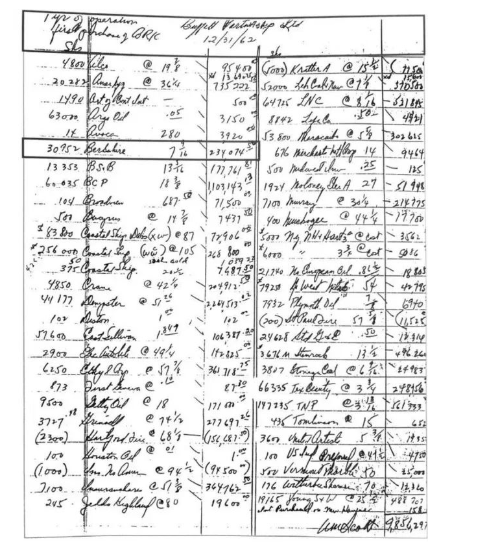

费了好⼤劲儿才从密密⿇⿇的英⽂和数字中,看出这是巴菲特合伙基⾦(Buffett Partnership Ltd. )在1962年12⽉31⽇的持股明细。

起初还不敢完全确定,英语⼿写体辨认起来⽐较吃⼒。有的就算能看清,⽐如BCP、LNC 、TNP,但⾃⼰对这些公司并不熟悉,⽆法和巴菲特的持仓联系上。右下⾓的签名也认不出来,怎么能确认这就是股神的投资呢?

只能把1962年那段时间巴菲特写给合伙⼈的信找出来,希望有⼀些地⽅可以对上。与当时相关的信有四封,都提到了登普斯特农具机械制造公司(Dempster Mill Manufacturing Company)这家公司,再对照这张图,哈哈找到了!44,177股,Dempster 每股 $51.26,⾦额 $2,264,513.02,和合伙⼈信上的数字分毫不差。

在朋友的提醒下,接着辨认出Berkshire:30,952股,每股7又9/16,⾦额 234,074.5美元。

费了好⼤劲儿才从密密⿇⿇的英⽂和数字中,看出这是巴菲特合伙基⾦(Buffett Partnership Ltd. )在1962年12⽉31⽇的持股明细。

起初还不敢完全确定,英语⼿写体辨认起来⽐较吃⼒。有的就算能看清,⽐如BCP、LNC 、TNP,但⾃⼰对这些公司并不熟悉,⽆法和巴菲特的持仓联系上。右下⾓的签名也认不出来,怎么能确认这就是股神的投资呢?

只能把1962年那段时间巴菲特写给合伙⼈的信找出来,希望有⼀些地⽅可以对上。与当时相关的信有四封,都提到了登普斯特农具机械制造公司(Dempster Mill Manufacturing Company)这家公司,再对照这张图,哈哈找到了!44,177股,Dempster 每股 $51.26,⾦额 $2,264,513.02,和合伙⼈信上的数字分毫不差。

在朋友的提醒下,接着辨认出Berkshire:30,952股,每股7又9/16,⾦额 234,074.5美元。

于是对这张天书般的图⽚信⼼⼤增,对破解巴菲特当年持仓的兴趣也随之⼤增。接下来的⼏个晚上基本就是在电脑和台灯前度过的。

⾝边⼀些朋友觉得更应该学习股神这个时候的投资思路,早年他管的钱还没那么多,也是刚刚起步,可以借鉴的地⽅⽐现在要多。

巴菲特⾃⼰也在不同场合⾥说过,如果时间回到从前,还是管理⼏百万资⾦的话,收益率会更好。

“读史使⼈明智”, 那么就让我们穿越回六⼗年前,看看1962年时的巴菲特是怎么做的。

于是对这张天书般的图⽚信⼼⼤增,对破解巴菲特当年持仓的兴趣也随之⼤增。接下来的⼏个晚上基本就是在电脑和台灯前度过的。

⾝边⼀些朋友觉得更应该学习股神这个时候的投资思路,早年他管的钱还没那么多,也是刚刚起步,可以借鉴的地⽅⽐现在要多。

巴菲特⾃⼰也在不同场合⾥说过,如果时间回到从前,还是管理⼏百万资⾦的话,收益率会更好。

“读史使⼈明智”, 那么就让我们穿越回六⼗年前,看看1962年时的巴菲特是怎么做的。

在恩师格雷厄姆的基⾦公司格雷厄姆-纽曼(Graham-Newman Corporation)⼯作不到两年,⽼师决定退休, 巴菲特则回到家乡奥马哈,开始了七年之久的居家办公。从募集资⾦到客户沟通、从筛选标的到填写税单,所有事情他⼀肩挑 。

管理规模从1956年的105,100美元、 3个合伙⼈账户,到1962年初合伙基⾦净资产700多万美元、 11个账户、近百名投资⼈。

这时才把办公室从家⾥⼆楼搬到基维特广场(Kiewit Plaza),以后就⼀直在这栋楼⾥办公, 堪称“官不修衙”。

1962年1⽉1⽇,巴菲特把所有合伙账户合并到⼀个,名字由Buffett Associates改为Buffett Partnership Ltd,从下图的信函抬头可以看到新名字、 新地址、新电话和新团队 。

这⼀年市场发⽣了剧烈的变化,算是那段“沸腾的岁月”⾥风起潮涌的⼀幕。(同名书籍2006年中文版的封⾯上就赫然写道: “20世纪60年代,美国股市狂飙突进,崩盘与兴起并存的10年!”)

在恩师格雷厄姆的基⾦公司格雷厄姆-纽曼(Graham-Newman Corporation)⼯作不到两年,⽼师决定退休, 巴菲特则回到家乡奥马哈,开始了七年之久的居家办公。从募集资⾦到客户沟通、从筛选标的到填写税单,所有事情他⼀肩挑 。

管理规模从1956年的105,100美元、 3个合伙⼈账户,到1962年初合伙基⾦净资产700多万美元、 11个账户、近百名投资⼈。

这时才把办公室从家⾥⼆楼搬到基维特广场(Kiewit Plaza),以后就⼀直在这栋楼⾥办公, 堪称“官不修衙”。

1962年1⽉1⽇,巴菲特把所有合伙账户合并到⼀个,名字由Buffett Associates改为Buffett Partnership Ltd,从下图的信函抬头可以看到新名字、 新地址、新电话和新团队 。

这⼀年市场发⽣了剧烈的变化,算是那段“沸腾的岁月”⾥风起潮涌的⼀幕。(同名书籍2006年中文版的封⾯上就赫然写道: “20世纪60年代,美国股市狂飙突进,崩盘与兴起并存的10年!”)

那时猫王还在,梦露⾹消⽟殒,⼀年后遇刺的肯尼迪总统忙着处理古巴导弹危机,这是⼆战以来美国所遇到的最⼤威胁。

那时苏联为了应对美国在意⼤利和⼟⽿其设置导弹,准备在古巴部署核弹头。同年⼗⽉底,美苏和解,导弹危机解除,不过两国继续在太空、越南⾓⼒。

当时的成长股⼤⽜IBM股价已腰斩, ⼩市值概念股价格下跌90%,新公司炒作上市后跌破发⾏价(注释1)(是不是感觉有些熟悉?)。

巴菲特在信中对这些⼀字未提,只云淡风轻地说了⼀句“道琼斯指数从年初的731点,年中时最低跌到535点,年底收于652点”。

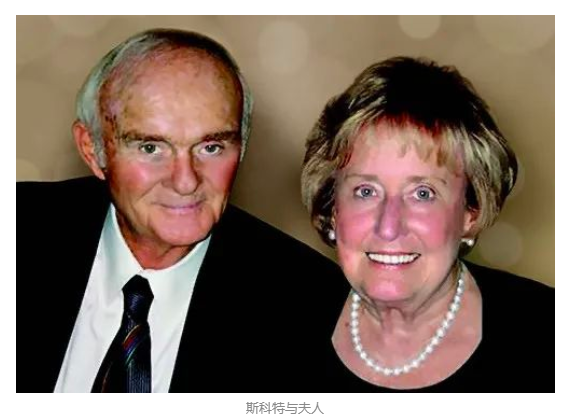

在指数⼏乎是全年最低的6⽉,巴菲特接受了⼀次采访,当被问及应如何看待市场的波动时,三⼗⽽⽴的他气定神闲。这是⽬前能找到他本⼈最早的视频资料(注释2),上面这张照⽚就来⾃于那次采访的截图。

在1962年的熊市⾏情下,他取得了14%的回报,⼤幅战胜了市场。这是怎么做到的呢?巴菲特经常说的⼀句话是“不要听我怎么说,⽽是要看我是怎么做”,那就让我们看看他当年的持仓。

那时猫王还在,梦露⾹消⽟殒,⼀年后遇刺的肯尼迪总统忙着处理古巴导弹危机,这是⼆战以来美国所遇到的最⼤威胁。

那时苏联为了应对美国在意⼤利和⼟⽿其设置导弹,准备在古巴部署核弹头。同年⼗⽉底,美苏和解,导弹危机解除,不过两国继续在太空、越南⾓⼒。

当时的成长股⼤⽜IBM股价已腰斩, ⼩市值概念股价格下跌90%,新公司炒作上市后跌破发⾏价(注释1)(是不是感觉有些熟悉?)。

巴菲特在信中对这些⼀字未提,只云淡风轻地说了⼀句“道琼斯指数从年初的731点,年中时最低跌到535点,年底收于652点”。

在指数⼏乎是全年最低的6⽉,巴菲特接受了⼀次采访,当被问及应如何看待市场的波动时,三⼗⽽⽴的他气定神闲。这是⽬前能找到他本⼈最早的视频资料(注释2),上面这张照⽚就来⾃于那次采访的截图。

在1962年的熊市⾏情下,他取得了14%的回报,⼤幅战胜了市场。这是怎么做到的呢?巴菲特经常说的⼀句话是“不要听我怎么说,⽽是要看我是怎么做”,那就让我们看看他当年的持仓。

这张持股明细最早出现在安德鲁•基尔帕特里克(AndrewKilpatrick)编纂的《永恒的价值:投资天才沃伦•巴菲特传》(《Of Permanent Value: The Story of Warren Buffett》)一书中。

该书信息量巨⼤,2020年的英文版重4.2公⽄,阅读时对体⼒和翻译都是个挑战 。之前每年会有更新,现因为疫情暂时中断。

后来这张图在各个博客、Twitter和Reddit上也被贴出来,两位博主bovinebear和sdinvest对其中⼀些公司有不错的分析。在此向J.C.和其他给位巴菲特的爱好者们表⽰感谢,没有⼤家的帮助,我是⽆法辨别并确认这些公司的。

这张持股明细最早出现在安德鲁•基尔帕特里克(AndrewKilpatrick)编纂的《永恒的价值:投资天才沃伦•巴菲特传》(《Of Permanent Value: The Story of Warren Buffett》)一书中。

该书信息量巨⼤,2020年的英文版重4.2公⽄,阅读时对体⼒和翻译都是个挑战 。之前每年会有更新,现因为疫情暂时中断。

后来这张图在各个博客、Twitter和Reddit上也被贴出来,两位博主bovinebear和sdinvest对其中⼀些公司有不错的分析。在此向J.C.和其他给位巴菲特的爱好者们表⽰感谢,没有⼤家的帮助,我是⽆法辨别并确认这些公司的。

当这张持股明细的真实性得到确认后,我⾸先感叹“这竟是⼀个⼈的⼯作量” !这得要多⼤的专注、热爱甚⾄牺牲啊。就算是再苛求的投资⼈看到这份持仓和业绩,估计也得⼼悦诚服。

当时巴菲特基⾦管理规模900多万美元,投资于54家公司,其中4家做空 。要知道现在的伯克希尔数千亿规模股票投资,也就是持有50家公司左右, 且没有空头头⼨ 。

那么,巴菲特1962年时怎么会投资如此多的公司,我们⽿熟能详的“集中投资、不做空”呢?

我们学习巴菲特,往往是从读他给投资⼈的信开始的。在1957年到1962年的信中他只谈过三家公司,分别是联合信托公司(Commonwealth Trust Co. 1959年2⽉信中)、 桑伯恩地图(Sanborn Map ,1961年1⽉信中)和登普斯特农具机械制造公司(1962年的四封信中均有提及)。

这三家公司都已经被巴菲特迷们考古得相当透彻,在他的两本传记和⼀些书籍中也都有详细的介绍。

加上巴菲特后来⼀直倡导集中投资、长期投资,以及打“20个孔”等等,会给⼈⼀种印象:他的持仓公司数⽬不会太多。

当我带着疑问再回看那时的信,⼀些之前⾃⼰忽略的地⽅才被重新注意。实际上巴菲特在 1962年的信中告知了他年初持仓的公司数超过40家,以及年末有34万美元的空头仓位。

考虑到这⼀年整体市场的下跌,估计他又在“别⼈恐惧时贪婪”起来,新买⼊了⼀些公司。股神并没有藏着掖着,还是⾃⼰看得不细。

在所有投资⼤师中,有关巴菲特的资料应该是最全⾯的,包括股东信、股东⼤会问答、采 访、演讲、⽂章、书籍、持仓记录等等,时间跨度也最长,很多地⽅可以交叉验证。

同时他对知识的诚实、对名誉的珍视也让我们读他写的东西时最放⼼,巴⽼诚不欺我。 在62年的信中,巴菲特⾸次把他的投资分为三个类型:

第⼀类“控制”。在这类公司中他拥有控股权,可推动甚⾄决定有利于股东的公司决策,⽐ 如分红、回购、清算等。

那三个经典案例 (联合信托、桑伯恩地图和登普斯特)就属于这⼀类:⼀开始买是因为便宜,⽽后持续买⼊成为⼤股东,继⽽进⼊董事会乃⾄实现控股。不过控制并不等于长期投资,之后还是会卖掉。

第⼆类“套利”。机会主要来⾃公司出售、并购、重组、分拆等等。巴菲特每年进⾏10- 15 个套利,因为确定性⽐较⾼,会考虑借⼀部分钱 (不超过总持仓的25%)来操作。当时⼤型综合⽯油公司的收购过程中存在不少套利机会。

第三类“低估”。因为便宜买⼊,股价上涨后卖出。那时巴菲特对这类持仓基本是涨50%就卖,然后继续找另⼀家。

前两类投资往往不受市场⼤势的影响,有助于基⾦业绩跑赢指数。回看当时的市场环境,他的持仓可能接近最优解 。让我们仔细看看这三类公司。

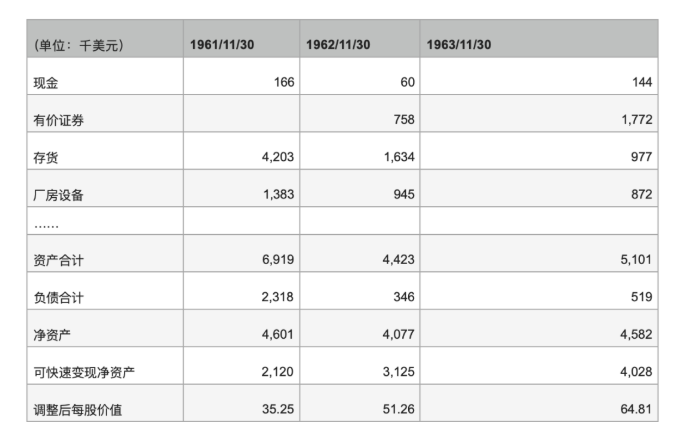

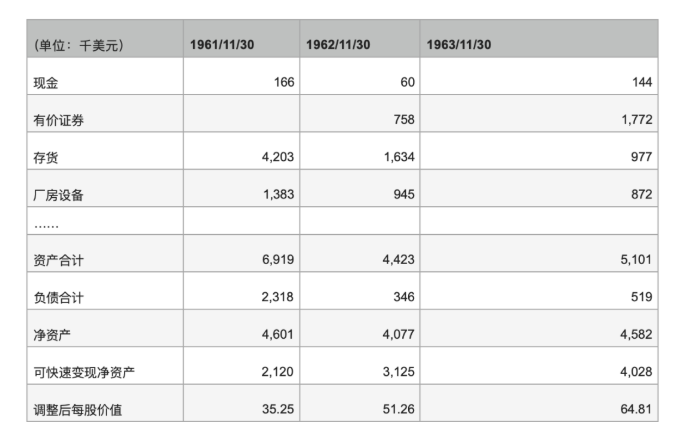

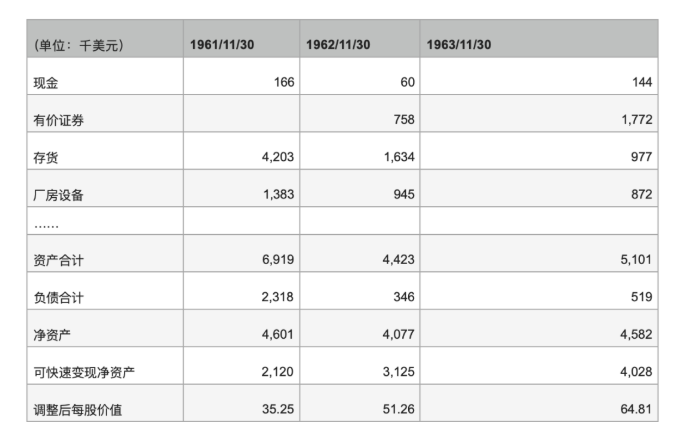

在1962年的持股明细中,第⼀⼤重仓股(占⽐21%)就是登普斯特,公司1878年成⽴,主要⽣产风车、⽔泵⽤于灌溉 。后来随着电⽹的⼴泛覆盖,电泵的优势越发明显,公司的主营业务逐年下降,股票⽆⼈问津,股价远低于资产价值。

巴菲特从1956年开始买⼊,⼀年后进⼊董事会,到1961年8⽉持股达到73%,妥妥的⼤股东。

但巴菲特和原管理层对很多问题的看法都⽆法达成⼀致 。⼀筹莫展中,1962年,芒格介绍了⼀位猛⼈哈里•博特尔(Harry Bottle ,1919-2013) 来担任新总裁。

当这张持股明细的真实性得到确认后,我⾸先感叹“这竟是⼀个⼈的⼯作量” !这得要多⼤的专注、热爱甚⾄牺牲啊。就算是再苛求的投资⼈看到这份持仓和业绩,估计也得⼼悦诚服。

当时巴菲特基⾦管理规模900多万美元,投资于54家公司,其中4家做空 。要知道现在的伯克希尔数千亿规模股票投资,也就是持有50家公司左右, 且没有空头头⼨ 。

那么,巴菲特1962年时怎么会投资如此多的公司,我们⽿熟能详的“集中投资、不做空”呢?

我们学习巴菲特,往往是从读他给投资⼈的信开始的。在1957年到1962年的信中他只谈过三家公司,分别是联合信托公司(Commonwealth Trust Co. 1959年2⽉信中)、 桑伯恩地图(Sanborn Map ,1961年1⽉信中)和登普斯特农具机械制造公司(1962年的四封信中均有提及)。

这三家公司都已经被巴菲特迷们考古得相当透彻,在他的两本传记和⼀些书籍中也都有详细的介绍。

加上巴菲特后来⼀直倡导集中投资、长期投资,以及打“20个孔”等等,会给⼈⼀种印象:他的持仓公司数⽬不会太多。

当我带着疑问再回看那时的信,⼀些之前⾃⼰忽略的地⽅才被重新注意。实际上巴菲特在 1962年的信中告知了他年初持仓的公司数超过40家,以及年末有34万美元的空头仓位。

考虑到这⼀年整体市场的下跌,估计他又在“别⼈恐惧时贪婪”起来,新买⼊了⼀些公司。股神并没有藏着掖着,还是⾃⼰看得不细。

在所有投资⼤师中,有关巴菲特的资料应该是最全⾯的,包括股东信、股东⼤会问答、采 访、演讲、⽂章、书籍、持仓记录等等,时间跨度也最长,很多地⽅可以交叉验证。

同时他对知识的诚实、对名誉的珍视也让我们读他写的东西时最放⼼,巴⽼诚不欺我。 在62年的信中,巴菲特⾸次把他的投资分为三个类型:

第⼀类“控制”。在这类公司中他拥有控股权,可推动甚⾄决定有利于股东的公司决策,⽐ 如分红、回购、清算等。

那三个经典案例 (联合信托、桑伯恩地图和登普斯特)就属于这⼀类:⼀开始买是因为便宜,⽽后持续买⼊成为⼤股东,继⽽进⼊董事会乃⾄实现控股。不过控制并不等于长期投资,之后还是会卖掉。

第⼆类“套利”。机会主要来⾃公司出售、并购、重组、分拆等等。巴菲特每年进⾏10- 15 个套利,因为确定性⽐较⾼,会考虑借⼀部分钱 (不超过总持仓的25%)来操作。当时⼤型综合⽯油公司的收购过程中存在不少套利机会。

第三类“低估”。因为便宜买⼊,股价上涨后卖出。那时巴菲特对这类持仓基本是涨50%就卖,然后继续找另⼀家。

前两类投资往往不受市场⼤势的影响,有助于基⾦业绩跑赢指数。回看当时的市场环境,他的持仓可能接近最优解 。让我们仔细看看这三类公司。

在1962年的持股明细中,第⼀⼤重仓股(占⽐21%)就是登普斯特,公司1878年成⽴,主要⽣产风车、⽔泵⽤于灌溉 。后来随着电⽹的⼴泛覆盖,电泵的优势越发明显,公司的主营业务逐年下降,股票⽆⼈问津,股价远低于资产价值。

巴菲特从1956年开始买⼊,⼀年后进⼊董事会,到1961年8⽉持股达到73%,妥妥的⼤股东。

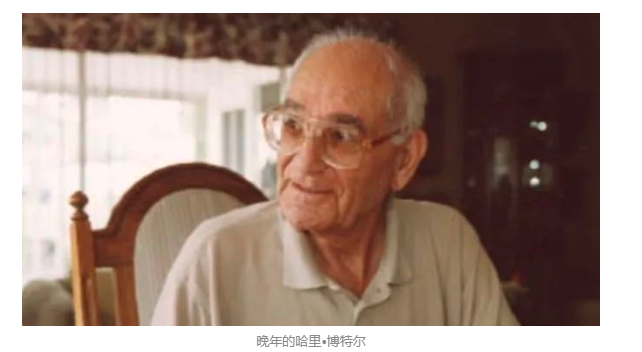

但巴菲特和原管理层对很多问题的看法都⽆法达成⼀致 。⼀筹莫展中,1962年,芒格介绍了⼀位猛⼈哈里•博特尔(Harry Bottle ,1919-2013) 来担任新总裁。

哈里曾是⼆战⽼兵,复员后经营⼀家会计事务所。 被委以重任后,他立即开始清库存 、偿债务 、砍费⽤、关公司(关了五家不赚钱的分公司,留了三家)、 裁冗员等⼀系列⼤⼑阔斧的⾏动,从⽽使企业的资产负债表结构发⽣了很⼤变化,公司的估值得到显著提升。

哈里曾是⼆战⽼兵,复员后经营⼀家会计事务所。 被委以重任后,他立即开始清库存 、偿债务 、砍费⽤、关公司(关了五家不赚钱的分公司,留了三家)、 裁冗员等⼀系列⼤⼑阔斧的⾏动,从⽽使企业的资产负债表结构发⽣了很⼤变化,公司的估值得到显著提升。

巴菲特对哈里从来不吝赞美之词,将他⽐喻成英雄,说再有类似的情况还要找他来帮忙。不过下⼀次哈里再出现在巴菲特的信⾥要到24年后了。

不是因为哈里没空,或是⼆⼈之间出了什么问题,⽽是巴菲特对这种需要介⼊公司治理的“控制”类投资机会避⽽远之 了。

登普斯特的投资最终结果不错(每股平均买⼊价28美元,后以80美元卖出,总共盈利230 万美元),但价值变现的整个过程并不顺利 。

炒掉原总裁就让巴菲特很头痛,哈里推⾏的减员增效更受到了原管理层和当地居民、媒体的⼤⼒抵制。

当时全镇的⼈都⽤憎恨的目光看巴菲特,认为他就是⿊⼼资本家、冷酷的清算⼈,并发起保⼚筹款等⾏动。超爱惜⽻⽑的处⼥座巴菲特觉得⾮常委屈,⼼想要是没有他,这家公司早就破产了,但没⼈买帐。

巴菲特对哈里从来不吝赞美之词,将他⽐喻成英雄,说再有类似的情况还要找他来帮忙。不过下⼀次哈里再出现在巴菲特的信⾥要到24年后了。

不是因为哈里没空,或是⼆⼈之间出了什么问题,⽽是巴菲特对这种需要介⼊公司治理的“控制”类投资机会避⽽远之 了。

登普斯特的投资最终结果不错(每股平均买⼊价28美元,后以80美元卖出,总共盈利230 万美元),但价值变现的整个过程并不顺利 。

炒掉原总裁就让巴菲特很头痛,哈里推⾏的减员增效更受到了原管理层和当地居民、媒体的⼤⼒抵制。

当时全镇的⼈都⽤憎恨的目光看巴菲特,认为他就是⿊⼼资本家、冷酷的清算⼈,并发起保⼚筹款等⾏动。超爱惜⽻⽑的处⼥座巴菲特觉得⾮常委屈,⼼想要是没有他,这家公司早就破产了,但没⼈买帐。

如果巴菲特按照登普斯特这个打法继续下去,估计他的口碑⽐那些奉⾏积极主动投资的 “⾦融⼤鳄” 、“华尔街之狼”好不到哪去。

但股神⾛了另外⼀条路:以合理的价格买⼊好公司,同时承诺除⾮特殊情况,不会卖掉收购来的公司,并会留⽤原来的管理层。这⼀切可能都和巴菲特这次的痛苦经历相关。

这门⼿艺来⾃格雷厄姆亲传。巴菲特刚⼊职就把⽼师所管基⾦从1926年到50年代所有的套 利操作都看了⼀遍,发现套利回报率的确定性⾼,且不易受宏观及市场的影响,如果交易时间可控,年化回报可以超越指数。

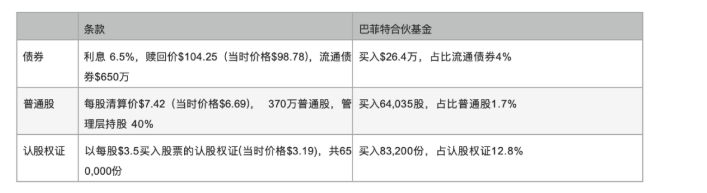

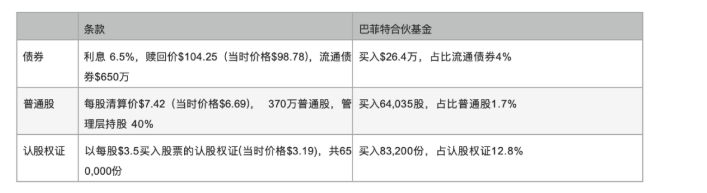

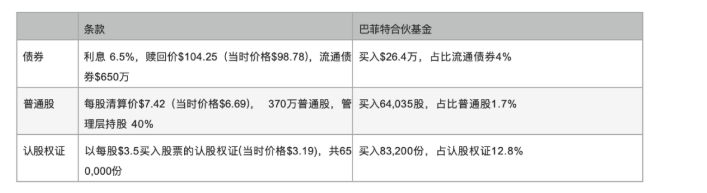

TNP全称德州国民⽯油公司(Texas National Petroleum),1962年4⽉时公告将被加州联合⽯油 (Union Oil of California)收购,要约价⾼于市场价,存在套利机会。

巴菲特随即买⼊TNP的债券、普通股和认股权证,年末持仓总⾦额561,333美元,占合伙基⾦的6%,位列第四。该投资在1964年合伙⼈信的附录中有详细介绍。

如果巴菲特按照登普斯特这个打法继续下去,估计他的口碑⽐那些奉⾏积极主动投资的 “⾦融⼤鳄” 、“华尔街之狼”好不到哪去。

但股神⾛了另外⼀条路:以合理的价格买⼊好公司,同时承诺除⾮特殊情况,不会卖掉收购来的公司,并会留⽤原来的管理层。这⼀切可能都和巴菲特这次的痛苦经历相关。

这门⼿艺来⾃格雷厄姆亲传。巴菲特刚⼊职就把⽼师所管基⾦从1926年到50年代所有的套 利操作都看了⼀遍,发现套利回报率的确定性⾼,且不易受宏观及市场的影响,如果交易时间可控,年化回报可以超越指数。

TNP全称德州国民⽯油公司(Texas National Petroleum),1962年4⽉时公告将被加州联合⽯油 (Union Oil of California)收购,要约价⾼于市场价,存在套利机会。

巴菲特随即买⼊TNP的债券、普通股和认股权证,年末持仓总⾦额561,333美元,占合伙基⾦的6%,位列第四。该投资在1964年合伙⼈信的附录中有详细介绍。

并购套利⼀般有两⼤不确定要素:1)交易能否获批;2)交易完成时间不定。

并购套利⼀般有两⼤不确定要素:1)交易能否获批;2)交易完成时间不定。

完成并购需要有被收购⽅、收购⽅和监管层的三⽅批准。被收购⽅TNP的管理层持股 40%;收购⽅加州联合⽯油过往⼀直买买买;⽽当时该类型的兼并收购很多,法规和监管的问题不⼤。

这笔TNP投资从公告到最后交易结束,虽然中间有些税务⽅⾯的周折,但最终在五个⽉内完成,年化投资回报率达到22%,同期道指下跌10%。

1960年以中东为⾸的欧佩克(OPEC)正式成⽴后,⽯油⾏业酝酿巨变。当时美国中西部的⽯油和天然⽓公司发⽣了很多起收购和重组。巴菲特每天认真地读着报纸和油⽓相关⾏业杂志,勤勤恳恳地寻找投资机会。

他只在公司对外公告后才开始进⾏套利操作,绝不根据⼩道消息来做投资决定。持股明细中的众多⽯油公司(Getty Oil、Houston Oil、Maracaibo Oil、No. European Oil和Plymouth Oil )估计就属于这个类型。

股神对套利轻车熟路,乐此不疲。今年他还因为动视暴雪(Activision Blizzard)将被微软收购,公告后加仓暴雪,让我们拭⽬以待这次套利的最终结果。

持股明细上的“低估”类公司分布在各⾏各业:煤炭、铁路、地产、制造业等等,以美国为主,也有⼏家加拿⼤公司。

因为种种原因,⽐如销售停滞、官司缠⾝ 、前景⽆望等,公司的交易价格远远没有体现其内在价值,有的甚⾄低于清算价值。

这些公司显然不是热门公司,不受⼈关注也没有⼈会主动告诉你。巴菲特就是按照格雷厄姆所教的⽅法,⽇以继夜地通过翻阅《穆迪⼿册》 (Moody’s Manual) 等,来发掘这些烟蒂 。下⾯是⼀些公司的简况。

Alco:全称American Locomotive Company,1872年成⽴,主要⽣产⽕车头,销售额逐年下降 。1962年底巴菲特持仓4,800股,每股19.875美元,合计95,400美元,占合伙基⾦的 1%。

在《证券分析》第⼀版中格雷厄姆就写道,这家公司的股价⽐每股现⾦还低(注释3),好学⽣巴菲特深谙“书中⾃有黄⾦屋”。

BCP:全称British Columbia Power,这是⼀家加拿⼤公司,和当地政府因为⼦公司的收购价格打了好⼏年官司。

具有丰富法律专业知识的芒格⾮常看好这个机会,不仅⾃⼰融资 300万全仓买⼊,还推荐给⼀见如故的巴菲特(注释4)。

两⼈⾃1959年见⾯后经常交流投资⼼得。巴菲特年末持有60,035股BCP,每股18.375美元,占合伙基⾦11%,为第⼆重仓股。可见他们之间的相互信任!

Berkshire:这就是后来⼤名⿍⿍的伯克希尔 。最早由朋友丹尼尔•科文(Daniel Cowin)发现。丹尼尔在纽约⼀家名叫赫特尔曼(Hettleman)的⼩经纪⾏⼯作,专门投资资产规模数百万美元的公司(注释5)。

像这样的朋友巴菲特有好⼏位,⽐较有名的包括⽐尔•鲁安(Bill Ruane ,介绍费雪给巴菲特)(注释6)、桑迪•戈特斯曼(Sandy Gottesman)等等。

⼤家要么是⼤学同学、要么是格雷厄姆的学⽣,彼此理念相近, 也互相分享 、共同富裕 。1962年11⽉巴菲特第⼀次买⼊伯克希尔,当时每股7.5625美元 (想想如今的股价),之后两年持续买⼊,由“低估”变成“控制”。

但伯克希尔没有成为登普斯特等之前公司的翻版,⽽是⾛上⼀条完全不同的道路,成为投资世界的传奇。

BS&B:全称Black, Sivalls & Bryson, Inc. 主要⽣产油⽓和化⼯⾏业设备。1961年底每股净流动资产 (net-net:流动资产减所有负债) 24.25美元,同时公司在密苏里、俄克拉荷马和得克萨斯州都拥有房地产。巴菲特持有该公司13,353股,每股13.31美元,存在安全边际。

Crane:⽣产管阀产品,⾄今仍存在,股票代码是CR。巴菲特持有4,850股,每股42.25美元,合计204,912.5美元,占合伙基⾦的2%。

Grinnel:主要⽣产消防喷头和警报器 。因为反垄断,政府和Grinnel官司⼀路打到最⾼法院,最终公司败诉,被要求剥离出ADT和其他两家⼦公司。

巴菲特持有Grinnel 3,727.48股,每股74.5美元,合计277,697.26美元,占合伙基⾦的2.8%。在第三版和第四版《证券分析》 中格雷厄姆对Grinnel有⽐较详细的介绍(注释7)。

LehCoal & Nav:全称Lehigh Coal & Navigation Company,顾名思义有煤矿和铁路两块业 务 。煤矿⼀直亏损,铁路租给另外⼀家公司运营,⽽承租⽅的⼀⼤部分业务是为出租⽅的那个亏损的煤矿运煤。公司于1962年重组,《证券分析》第⼆版中有所介绍(注释8)。

Stanrock:全称Stanrock Uranium Ltd. ,是加拿⼤的⼀家铀矿公司。当时铀矿⾏业遭受重创,采矿公司纷纷破产,其中也包括Stanrock。巴菲特可能在资产清算过程中发现了机会,低价买⼊债券496,260美元,占合伙基⾦5%。

YoungSpring & Wire Corp.:⽣产汽车弹簧和电⼦配件,过往两年亏损导致股价低迷。公司⽆负债,每股净资产48.36美元。巴菲特持股均价25.5美元,合计19,165股,488,707美元,占合伙基⾦5% 。第四版《证券分析》 中对这家公司有所提及(注释9) 。

同为格雷厄姆弟⼦的沃尔特•施洛斯(Walter Schloss ,1916-2012),⼀直专注于这些低估类机会, 往往是买⼊⼏⼗家公司分散投资,⽽后耐⼼等待。

格雷厄姆在书中写道,这往往需要“⼀年半到两年半的时间”(注释10) 。为了还之前在登普斯特上所⽋的⼈情,巴菲特把⾃⼰持仓的五家公司股票以现价卖给施洛斯(注释11),其中包括Jeddo-Highland Coal,Merchants National Properties, Vermont Marble和Genessee & Wyoming Railroad 。

施洛斯管理的基⾦在1962年的回报达到11%,也跑赢⼤市,说明格雷厄姆的这套⽅法在当时⾮常管⽤ 。《证券分析》和 《聪明的投资者》这两本书感觉就是格雷厄姆弟⼦们的股票池。

不过这种低估值公司到后来越来越难找,这帮助我理解了巴菲特六⼗年代中后期的投资标 的选择,以及最终解散合伙基⾦的决定。

股神重仓伯克希尔,除了怀着每股0.125元之差 所导致的怒⽕外(注释12),估计也和当时的投资环境、投资机会息息相关。

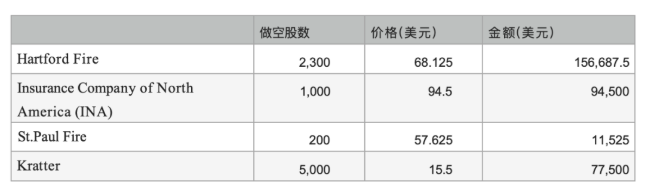

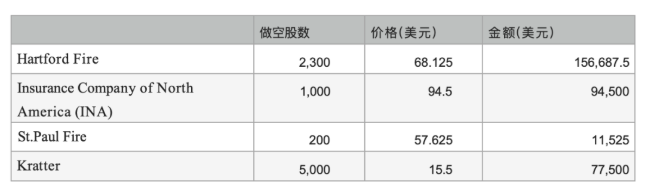

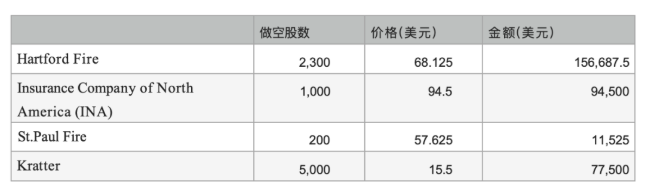

除了控制、套利、低估这三⼤类外,1962年巴菲特还做空四家公司,其中三家是保险公司。

INA就是现在家喻户晓的CIGNA的前⾝,Hartford Fire这家公司也仍然存在,拓宽了业务线后名字简化成Hartford。巴菲特认为当时这三家公司的股价都贵了。

另外⼀家被做空的公司Kratter经营房地产,股神觉得其财务报表有问题,有虚增利润和推⾼估值之嫌,便投稿⾄《巴伦周刊》,刊登在1962年12⽉24⽇那期的第12页。不过巴菲特和芒格后来都对做空敬⽽远之。

另外⼀家被做空的公司Kratter经营房地产,股神觉得其财务报表有问题,有虚增利润和推⾼估值之嫌,便投稿⾄《巴伦周刊》,刊登在1962年12⽉24⽇那期的第12页。不过巴菲特和芒格后来都对做空敬⽽远之。

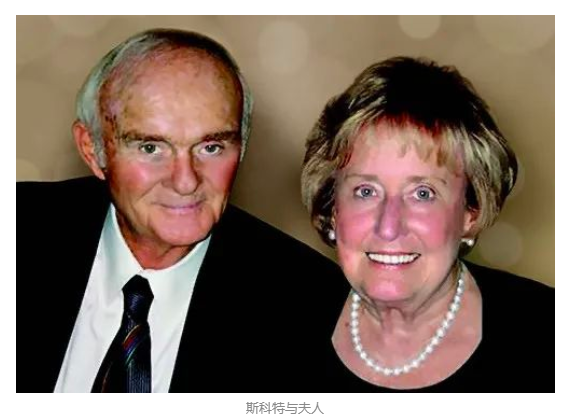

这张持股明细的签名者比尔•斯科特(BillScott),是巴菲特合伙基⾦录⽤的第⼀位员⼯。比尔之前在美国国民银⾏(U.S. National Bank)⼯作, 因为看到巴菲特发表在《商业与金融纪事》(Commercial & Financial Chronicle)上的⼀篇⽂章,就报名参加了巴菲特的夜校投资课 。

两⼈经常聊股票,聊着聊着比尔就到巴菲特那⾥上班了,起初是协助处理登普斯特的库存,后来负责债券投资。

比尔和他夫⼈的名字也经常出现在巴菲特写给投资⼈的信中,除了赞扬比尔的⼯作外,提及最多的是他们把家中的钱全投资在合伙基⾦⾥ 。

比尔⽐巴菲特⼩不到⼀个⽉,今年92岁,六⼗多岁时退休。投资伯克希尔让他成为了亿万富翁,他们夫妇也签署了将所有财产捐献给慈善事业的承诺。

关于这张持股明细,还有很多地⽅值得解读,篇幅有限,暂告⼀段落。对我⽽⾔,这张明细 最⼤的价值之⼀就是还原了股神在1962年时的真实持仓,以史为鉴补充说明了很多情况。

通过在这些公司投资的摸爬滚打,巴菲特打下了极其坚实的基础,为后来成为伯克希尔的⼤股东完成了资本积累,结交了⼀批志同道合的朋友,并在实践中逐步进化⾃⼰的投资理念,终成⼀代宗师。

这张持股明细的签名者比尔•斯科特(BillScott),是巴菲特合伙基⾦录⽤的第⼀位员⼯。比尔之前在美国国民银⾏(U.S. National Bank)⼯作, 因为看到巴菲特发表在《商业与金融纪事》(Commercial & Financial Chronicle)上的⼀篇⽂章,就报名参加了巴菲特的夜校投资课 。

两⼈经常聊股票,聊着聊着比尔就到巴菲特那⾥上班了,起初是协助处理登普斯特的库存,后来负责债券投资。

比尔和他夫⼈的名字也经常出现在巴菲特写给投资⼈的信中,除了赞扬比尔的⼯作外,提及最多的是他们把家中的钱全投资在合伙基⾦⾥ 。

比尔⽐巴菲特⼩不到⼀个⽉,今年92岁,六⼗多岁时退休。投资伯克希尔让他成为了亿万富翁,他们夫妇也签署了将所有财产捐献给慈善事业的承诺。

关于这张持股明细,还有很多地⽅值得解读,篇幅有限,暂告⼀段落。对我⽽⾔,这张明细 最⼤的价值之⼀就是还原了股神在1962年时的真实持仓,以史为鉴补充说明了很多情况。

通过在这些公司投资的摸爬滚打,巴菲特打下了极其坚实的基础,为后来成为伯克希尔的⼤股东完成了资本积累,结交了⼀批志同道合的朋友,并在实践中逐步进化⾃⼰的投资理念,终成⼀代宗师。

1962年, 芒格从原律所出来成⽴了投资合伙公司, 满仓加杠杆买⼊BCP,年收益率30%。

那⼀年,巴菲特到洛杉矶拜访费雪,和⼗多年前的那次GEICO之行类似,未约先⾄(注释13)。此前,费雪的名著Common Stocks and Uncommon Profits and Other Writings(《怎样选择成长股》)已于1958年出版。

那⼀年,《证券分析》第四版问市,这也是格雷厄姆亲⾃修订的最后⼀版,对了解当时的市场和公司很有帮助 。三年后,《聪明的投资者》第三版完稿。如果仔细⽐较,可以发现,巴菲特当时的⽂字风格和⽼师的这两本书在⼀些地⽅⾮常相近。

⽽巴菲特在1962年的持股理念更是明显师承格雷厄姆,但之后他不囿于已有框架,破茧成蝶。这⾥⾯确实有芒格和费雪的影响,但更多来⾃他本⼈孜孜不倦的学习,以及对于价值的深刻理解。

随后,1963年他买⼊美国运通,1967年收购第⼀家保险公司国民赔偿保险公司(National Indeminty),1972年收购喜诗糖果 ……

巴菲特既恪守原则又与时俱进,逐渐从强调定量分析转变到同时注重定性分析,从计算资产清算价值到关注企业盈利能⼒(earning power),从着眼有形资产到看重⽆形资产, 从及时落袋为安到践⾏长期投资。

如果将巴菲特1962年的持股和伯克希尔最新的13F放在⼀起对⽐,很难相信这竟出⾃同⼀⼈之⼿。他的变化让⼈惊叹,他的勤勉、开放和乐观让⼈敬佩。

惊⼈的专注和进取⼼,让巴菲特得以超越他的⽼师格雷厄姆。开阔的视野 、格局和朋友圈,让他没有成为另⼀个施洛斯。同时他更有⾜够的耐⼼,把“不亏钱”深深地刻在⾻⼦⾥,得以避免了同时代⼀些投资⼤师晚年收官之战的滑铁卢。

从1962年到2022年,巴菲特又添了⼀甲⼦的功⼒。不管你喜欢三⼗多岁时的巴菲特,还是后来的股神,把时间花在了解他和他的投资永远会有新的收获。巴菲特的智慧不仅限于股票投资,他有太多的地⽅值得我们学习:

——学习他对安全边际和能⼒圈的坚守,及⾻⼦⾥对资本永久性损失的厌恶,时刻记得投资的第⼀和第⼆原则都是“永远不要亏钱”;

——学习他不断积累知识、形成复利的能⼒。从7岁向邻居兜售可乐瓶装汽⽔,到快60岁时买⼊⼤量可乐股票,之后⼀股未卖。

从11岁买⼊三股城市服务(Cities Service)优先股(注释14),到92岁重仓西⽅⽯油 (西⽅⽯油在1983年以38亿收购Cities Service)。

从20岁第⼀次调研GEICO到65 岁时将GEICO全部买下,并打造了可能是宇宙最强的保险集团 …… 他对保险 、报纸 、铁路等⾏业的兴趣和理解贯穿⼀⽣;

——学习他选择朋友的能力及对待朋友的坦诚。他和芒格之间的信任和理解让⼈感动,他们破解了长寿和财富的密码;

——学习他向世界传道解惑、⽆私分享的精神,授⼈以鱼,也授之以渔;

在传记《滚雪球》中记载了这么⼀个故事(注释15),这⾥借之⽤于收尾:

1962年巴菲特曾去了⼀次纽约募资,市场下⾏正是买⼊的机会。他也打算把邻居、多年后任可⼜可乐总裁的唐•基奥(Don Keough)发展成⾃⼰的基⾦客户。

⼀开始他对基奥说,只需要投资25,000美元就⾏,但对⽅没答应。接着巴菲特把投资额降到10,000美元,5,000美元, 最后甚⾄考虑是否要降到2,500美元。

巴菲特最后⼀次登门拜访基奥⼀家的时候,不管怎么按门铃、敲门,都没有⼈应。但他很确定对⽅家⾥有⼈。

那是1962年6⽉21⽇的晚上,股市接近当年的最低点,巴菲特对那⼀刻的情景历历在⽬。

我想每个⼈可能都有这样的⼀个⿊暗时刻。巴菲特那时已经⾝家百万,事业有成尚且如此,何况在路上的我们。

1962年, 芒格从原律所出来成⽴了投资合伙公司, 满仓加杠杆买⼊BCP,年收益率30%。

那⼀年,巴菲特到洛杉矶拜访费雪,和⼗多年前的那次GEICO之行类似,未约先⾄(注释13)。此前,费雪的名著Common Stocks and Uncommon Profits and Other Writings(《怎样选择成长股》)已于1958年出版。

那⼀年,《证券分析》第四版问市,这也是格雷厄姆亲⾃修订的最后⼀版,对了解当时的市场和公司很有帮助 。三年后,《聪明的投资者》第三版完稿。如果仔细⽐较,可以发现,巴菲特当时的⽂字风格和⽼师的这两本书在⼀些地⽅⾮常相近。

⽽巴菲特在1962年的持股理念更是明显师承格雷厄姆,但之后他不囿于已有框架,破茧成蝶。这⾥⾯确实有芒格和费雪的影响,但更多来⾃他本⼈孜孜不倦的学习,以及对于价值的深刻理解。

随后,1963年他买⼊美国运通,1967年收购第⼀家保险公司国民赔偿保险公司(National Indeminty),1972年收购喜诗糖果 ……

巴菲特既恪守原则又与时俱进,逐渐从强调定量分析转变到同时注重定性分析,从计算资产清算价值到关注企业盈利能⼒(earning power),从着眼有形资产到看重⽆形资产, 从及时落袋为安到践⾏长期投资。

如果将巴菲特1962年的持股和伯克希尔最新的13F放在⼀起对⽐,很难相信这竟出⾃同⼀⼈之⼿。他的变化让⼈惊叹,他的勤勉、开放和乐观让⼈敬佩。

惊⼈的专注和进取⼼,让巴菲特得以超越他的⽼师格雷厄姆。开阔的视野 、格局和朋友圈,让他没有成为另⼀个施洛斯。同时他更有⾜够的耐⼼,把“不亏钱”深深地刻在⾻⼦⾥,得以避免了同时代⼀些投资⼤师晚年收官之战的滑铁卢。

从1962年到2022年,巴菲特又添了⼀甲⼦的功⼒。不管你喜欢三⼗多岁时的巴菲特,还是后来的股神,把时间花在了解他和他的投资永远会有新的收获。巴菲特的智慧不仅限于股票投资,他有太多的地⽅值得我们学习:

——学习他对安全边际和能⼒圈的坚守,及⾻⼦⾥对资本永久性损失的厌恶,时刻记得投资的第⼀和第⼆原则都是“永远不要亏钱”;

——学习他不断积累知识、形成复利的能⼒。从7岁向邻居兜售可乐瓶装汽⽔,到快60岁时买⼊⼤量可乐股票,之后⼀股未卖。

从11岁买⼊三股城市服务(Cities Service)优先股(注释14),到92岁重仓西⽅⽯油 (西⽅⽯油在1983年以38亿收购Cities Service)。

从20岁第⼀次调研GEICO到65 岁时将GEICO全部买下,并打造了可能是宇宙最强的保险集团 …… 他对保险 、报纸 、铁路等⾏业的兴趣和理解贯穿⼀⽣;

——学习他选择朋友的能力及对待朋友的坦诚。他和芒格之间的信任和理解让⼈感动,他们破解了长寿和财富的密码;

——学习他向世界传道解惑、⽆私分享的精神,授⼈以鱼,也授之以渔;

在传记《滚雪球》中记载了这么⼀个故事(注释15),这⾥借之⽤于收尾:

1962年巴菲特曾去了⼀次纽约募资,市场下⾏正是买⼊的机会。他也打算把邻居、多年后任可⼜可乐总裁的唐•基奥(Don Keough)发展成⾃⼰的基⾦客户。

⼀开始他对基奥说,只需要投资25,000美元就⾏,但对⽅没答应。接着巴菲特把投资额降到10,000美元,5,000美元, 最后甚⾄考虑是否要降到2,500美元。

巴菲特最后⼀次登门拜访基奥⼀家的时候,不管怎么按门铃、敲门,都没有⼈应。但他很确定对⽅家⾥有⼈。

那是1962年6⽉21⽇的晚上,股市接近当年的最低点,巴菲特对那⼀刻的情景历历在⽬。

我想每个⼈可能都有这样的⼀个⿊暗时刻。巴菲特那时已经⾝家百万,事业有成尚且如此,何况在路上的我们。