5月6日,全世界將迎來兩個重要事件:近70年來的首次英國國王加冕禮,以及巴菲特、芒格將領着他們選定的繼承人一同迴應全球股東的炙熱提問。

與英王加冕的每一個流程都有數百年前的範例可循不同,伯克希爾的“後巴菲特時代”如同鏡花水月一般,似乎清晰又難以言喻。毫無疑問,92歲的“股神”至今仍然光芒萬丈,但隨着他主動把繼承人推向臺前,有關伯克希爾金融帝國未來走向的話題也被正式放上臺面。

作爲一家奉行“永遠不退休”理念的公司,巴菲特顯然不會主動扔出一張“接班人路線圖”震驚市場,但從他刻意而爲的點滴細節中,已然能找到扶持接班人上位的跡象。

巴菲特的接班人們 到底要繼承點啥?

要理解巴菲特的接班人,首先需要理解投資這件事情對伯克希爾帝國的重要性,這得從這家公司的性質開始說起。

伯克希爾與哈撒韋分別創立於1839年和1888年,特別是後者也與美國最早的對華(當時爲清朝)貿易有關,1955年兩家公司合併。1962年,捕捉到紡織品巨頭關閉工廠的動作與股價關聯的沃倫·巴菲特開始買入公司股票,但很快就意識到這家公司很難有所提升。他曾經與當時的大股東達成股權回購協議,但後者臨時調低收購價格的行爲激怒了巴菲特。

1964年,30歲出頭的巴菲特成爲這家紡織品巨頭的大股東,也因此蹉跎了數年才踏入自己的長期事業——保險行業。

面對每況愈下的紡織業務,伯克希爾哈撒韋在1967年收購國家賠償公司,隨後當政府僱員保險公司(GEICO)在70年代後期陷入危機時,巴菲特又開始購入這家車險巨頭的股票,這也成爲巴菲特金融帝國的基石。

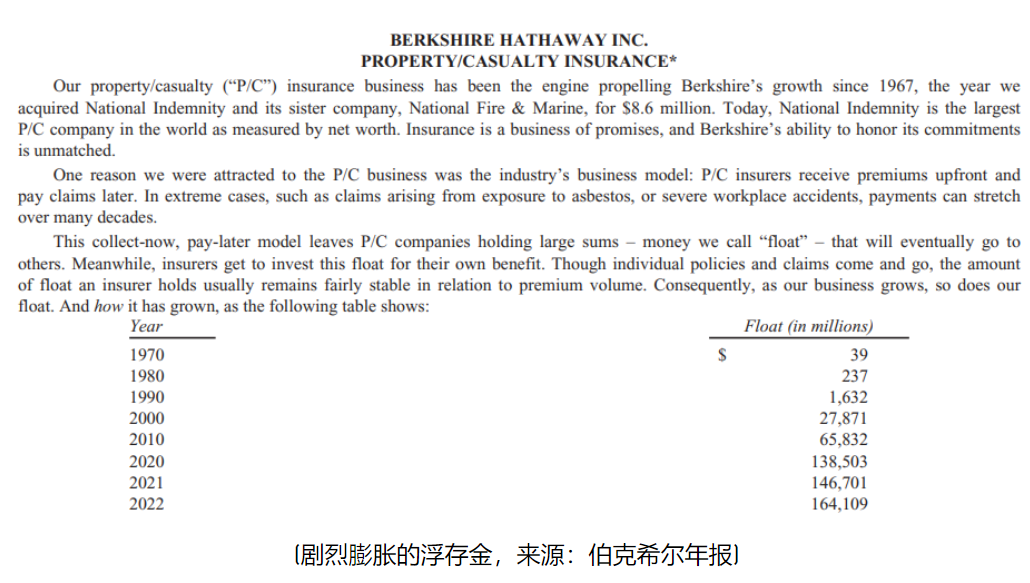

在巴菲特的投資帝國中,有一個非常重要的概念——保險浮存金。保險公司收取保費,並支付賠償金,浮存金就是兩者之間的差額。邏輯上這筆錢是保險公司的負債,但也是投資的資金來源。保險公司需要投資這筆錢,產生收益來覆蓋未來的保險金支出。

伯克希爾的2022年報顯示,隨着收購保險公司Alleghany的交易完成,去年末其賬上的保險浮存金已經達到1641億美元,大約是1967年公司剛進入保險行業時的8000倍。

伯克希爾的獨特之處就在於,在監管嚴格箍緊保險公司投資限制之前,就已經通過幾十年的成功投資構建起了極爲強勁的資產負債表。因此,對於股神而言,雖然保險業務也偶有虧損的時候,但把時間跨度拉長到半個世紀,伯克希爾持有這些浮存金的成本其實可以被看作是負的。

在2021年的股東信中,巴菲特也提到:

到目前爲止,我們爲這些浮存金支付的成本依舊“低於0”,雖然過去有不少年份我們的保險損失和運營費用加起來超過保費,但總體來說,我們從這項業務中獲得了長達55年的適度利潤。

因此,對於巴菲特的金融帝國來說,自然也會更偏好能長期帶來持續增長現金流的生意。在1994年,伯克希爾完成了對可口可樂公司的建倉,總共花費了13億美元。到2022年,可口可樂達成了分紅持續增長60年的成就,而這些年伯克希爾光是分紅,就從可口可樂公司手里拿到7.04億美元。非常湊巧的是,可口可樂的股價也在今年4月重回歷史高點附近,使得這筆投資目前的賬面價值超過250億美元。

從這個角度來看,其實巴菲特愛喝可樂部分理由,很可能與汽水瓶蹦開時傳遞出的盈利欣喜有一定的關係。

這樣的投資邏輯,也貫穿了巴菲特的投資生涯。對於他的繼承者來說,接下來幾十年里一共只需要做好兩件事情:定期從這些被投公司手里領鉅額的現金支票,以及尋找能夠在未來幾十年產生類似收益的標的。

難言意外:伯克希爾的下一代領導集體早已確立

到2023年再度討論伯克希爾的繼承人問題時,其實大家都已經有了明確的答案:格雷格·阿貝爾將會是巴菲特的繼承人。

阿貝爾是伯克希爾擴張版圖過程中涌現的人才。在上世紀80年代完成學業後,阿貝爾曾短暫效力普華永道,之後跳槽進入小型電力公司CalEnergy,歷經多輪擴張,最終這家公司被伯克希爾收入囊中,成爲今天的伯克希爾哈撒韋能源公司(BHE)。

在巴菲特長期助手大衛·索科爾(當年奉命來中國考察比亞迪的老哥)突然離職後,阿貝爾便進入了“巴菲特繼承人”的名單前列。2018年,伯克希爾宣佈阿貝爾升任非保險業務副總裁,並與保險業務副總裁阿吉特·賈恩一同進入伯克希爾董事會。

雖然巴菲特和芒格並沒有詳細說過,爲何在兩位副總裁中挑選了阿貝爾,但表面上也有一個顯而易見因素——阿貝爾今年才59歲,而賈恩已經71歲了。考慮到伯克希爾“永不退休”的文化,若巴菲特再執掌伯克希爾五年、十年或者更久,阿貝爾的年齡優勢將更爲顯著。

需要說明的是,阿貝爾並不會完全接過巴菲特的職能,他將會是伯克希爾的CEO,但伯克希爾的董事長一職很有可能會交到霍華德·巴菲特手里。賈恩將繼續負責公司的保險業務,理論上也是潛在的CEO候補——如果阿貝爾出現任何變故的話。

在投資者更關心的二級市場領域,伯克希爾的投資經理Todd Combs和Ted Weschler也將會被賦予更大的職權。

繼承者們正逐漸走到臺前

與阿貝爾類似,在巴菲特和查理·芒格的強烈光環下,伯克希爾的繼承者們鮮少在公開場合露臉。巴菲特也很少討論,投資組合中買入哪些股票的決策其實與他自己關係不大。

在2017年的訪談中,巴菲特透露,很長一段時間里只有他和芒格負責管理公司的投資,大概在2009年前後,年逾80的兩人開始討論引入其他的投資經理——以備當他們不再管事時,得有人繼續管理龐大的投資組合。所以他們先是找來了對衝基金經理Todd Combs,另一名投資大咖Ted Weschler則是在2010和2011年兩度拍下“巴菲特午餐會”後加入了伯克希爾的投資團隊。

巴菲特此前也講過,由於法律方面的限制,他、芒格、Ted和Todd不能公開薦股或討論與伯克希爾有關的具體投資問題。所以在我們能找到的公開資料里,當這兩人罕見接受媒體專訪時,巴菲特都會親自坐在一邊。

據巴菲特本人透露,從最初的20億美元開始,他一直在增加他們的投資額度,現在他們管理的資金早已超過百億美元。之所以選擇他們,有很大的原因是這兩位投資經理不僅有成功的投資履歷,也是“他和芒格見過閱讀量最大的人”。

Todd Combs也透露,他在伯克希爾的日常工作包括了大量的閱讀,可能要從早上7、8點一直讀到晚上7、8點,回家後又在牀上閱讀1-2個小時。

Todd Combs:我每個季度都關注大約250家上市公司。所以我會查看這些公司每個季度的季度報告。因此,有很多美國證券交易委員會的文件,還有很多文字記錄。我閱讀文字記錄的速度比聽電話會議快得多。

還有很多行業雜誌,我訂閱了幾十種。然後我有一個非常出色的分析師幫助我進行渠道溝通,我們會與客戶、供應商、前員工等進行交流。我們真的在努力瞭解投資的每一種證券,試圖瞭解擁有整個業務是什麼感覺。”

不過正如巴菲特強調的那樣,相較於二級市場的證券,伯克希爾更希望持有可以運營的資產,但這一點不會影響Ted和Todd在公司里的作用。對於伯克希爾的下一任CEO而言,這兩位投資經理不僅能夠處理證券資產,也能在評估收購價值方面提供非常大的幫助,因爲他們瞭解企業。

與兩位投資經理一樣,已經被“欽定”爲巴菲特繼承人的阿貝爾公開表達觀點的記錄也非常少。因此,近期赴日本訪問期間,阿貝爾和巴菲特一同接受CNBC主播麗貝卡·奎克的專訪堪稱信息量滿滿,除去大量有關日本資產和五大商社的討論外,未來的伯克希爾CEO也大大方方地討論了接班問題。

阿貝爾表示,自從公開他是繼承人後,他在伯克希爾內部的職責並沒有發生改變,同時與賈恩等其他高管的關係也沒有發生變化。主要的變化來自於公司外部,他接到了許多電話,甚至跟他住在一個社區的人,之前都不知道他爲伯克希爾工作,實際上他的生活仍沿着過去的軌道繼續前進。

巴菲特則詳細介紹了他與阿貝爾的工作日常,並強調“阿貝爾是升級版的巴菲特”,目前伯克希爾的日常工作早就由他事無鉅細地管理着了。

他做所有的工作,而我則收穫掌聲——這正是我想要的。他比我更瞭解那些人和業務。就像在伯克希爾·哈撒韋北美聖達菲鐵路公司(BNSF Railroad),可能已經有十、十二年之久沒有見過我了。格雷格在那里,他了解我們每一個業務。無論是鐵路運營還是其他任何業務,他都全面瞭解。格雷格的思考方式和我一樣,但不同之處在於他喜歡工作,而我喜歡躺着。我喜歡配置資本,他也喜歡——他的想法和我一樣,但他還喜歡與經營業務的每個人見面。他了解他們,而且他在完成事情和其他方面可能比我更嚴格。因此,伯克希爾的管理已經有了顯著改善。我們在收購方面想法一致,在資本配置方面也想法一致。我的意思是,他比我要好得多,但別告訴任何人。

巴菲特強調,伯克希爾不喜歡去幹預公司的運營,因此阿貝爾不僅繼續給予他們自主性,也從管理者那里獲得了更多的紀律性。

在這次的訪談中,阿貝爾也被問及一些非常尖銳的問題,例如“當巴菲特不在了,如何說服伯克希爾的團隊繼續圍繞着你”。阿貝爾坦誠地表示,雖然管理團隊之間的關係很好,但“爲巴菲特工作”的確意味良多,實際上他已經爲這樣的(潛在)結果多次“道歉“。這些管理人員也很清楚,他們未來仍然有機會去經營他們熱愛的業務,我們現在提供這樣的機會,未來也會長期提供相同的機會。

巴菲特特別提及,被外界視爲“競爭者“的保險業務副總裁賈恩,並沒有興趣來經營伯克希爾,他的樂趣來自於運營保險,並給公司帶來大量低成本或完全沒有成本的資金,然後交給巴菲特和阿貝爾打理。

關於伯克希爾下一任CEO的關注焦點,阿貝爾也透露,他對於能源行業的關注程度天然會更高一些。相較於鐵路業務,他在能源領域花的時間顯然會多一些。由於他的職業背景就來自能源產業,自然也會瞭解到更多的機會。整體來說,伯克希爾的前12大業務佔據集團基本現金流的85%或86%,所以會給這些業務分配更多的時間。

對於Ted和Todd,阿貝爾強調會關注他們正在做的事情,但就像巴菲特一樣,放手讓他們自己去打理資產組合。