1. 4月19日(週三)美股盤前,美股三大股指期貨齊跌。截至發稿,道指期貨跌0.33%,標普500指數期貨跌0.55%,納指期貨跌0.74%。

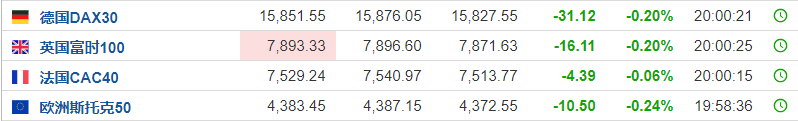

2. 截至發稿,德國DAX指數跌0.20%,英國富時100指數跌0.20%,法國CAC40指數跌0.06%,歐洲斯託克50指數跌0.24%。

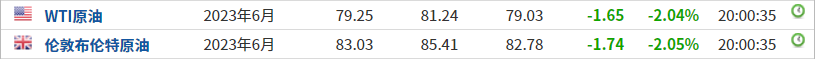

3. 截至發稿,WTI原油跌2.04%,報79.25美元/桶。布倫特原油跌2.05%,報83.03美元/桶。

市場消息

商業地產危機一觸即發?美國知名房企再爆CMBS違約。根據CRED iQ的數據,全球最大上市房地產公司之一Brookfield的基金拖欠了十二棟辦公大樓的合計1.614億美元抵押貸款,這些貸款轉給了負責處理違約的特殊服務商KeyBank,該服務商正在同“借貸方執行談判前協議,並確定未來的道路”。本次爆出的Brookfield基金違約主要涉及位於美國首都華盛頓的辦公樓。媒體指出,在1.614億美元債務涉及的十二棟辦公樓中,去年的平均入住率只有52%,遠低於2018年這批債務承銷時的79%。寫字樓空置率高企和利率上升導致今年出現了一系列違約事件,引發了人們對商業房地產債務危機的擔憂。

美聯儲博斯蒂克:再加息一次足矣,年內不會降息。美國亞特蘭大聯儲主席博斯蒂克週二表示,他預計美聯儲將再加息一次,然後暫停加息並評估政策收緊對經濟的影響。他在接受採訪時表示:“再採取一次行動應該足以讓我們退後一步,看看我們的政策是如何在經濟中發揮作用的,瞭解通脹在多大程度上回到了我們的目標水平。”博斯蒂克表示,他認爲聯邦公開市場委員會(FOMC)可以觀察到貨幣政策帶來的滯後效應在通脹、就業和更廣泛的美國經濟前景中發揮作用。博斯蒂克表示,通脹仍過於強勁,不應考慮降息。他還預計經濟不會陷入衰退。

美國債務上限“Xday”恐提前! 高盛警告:最快6月就到了。華爾街大行高盛近日表示,美國觸及關鍵的債務上限最後期限的時間可能會早於市場普遍預期,高盛預計“疲軟”的稅收或將使美國政府走上金融債務違約的“快車道”。高盛首席經濟學家兼全球投資研究主管Jan Hatzius在週二發表的一份最新報告中表示,雖然初步統計數據透露的信息有限,但是4月份迄今爲止的“疲弱”稅收表明,在6月上半月達到美國債務上限的可能性大幅增加了。

花旗:8000億美元全球央行寬鬆資金消退,美股將承壓。據花旗稱,當全球各大央行撤回高達8000億美元的經濟刺激計劃時,股市和其他風險資產將受到打擊。花旗全球市場策略師Matt King週二寫道,逾1萬億美元的央行流動性注入推動了風險情緒上漲,而高頻流動性指標顯示,這一勢頭已經停滯。King指出,除了其他央行部署的貨幣支持外,美聯儲在美國銀行業危機之後也擴大了4400億美元的資產負債表。King寫道,這波全球政策支持“壓低了實際收益率,支撐了股票市盈率,並在盈利預期下降的情況下收窄了信貸息差”。

日股看漲情緒升溫! “巴菲特效應”引領機構資金流入日股。投資機構Man GLG近日表示,隨着日本的公司治理標準(即基本面預期)逐步改善以及日本央行貨幣政策邁入正常化的預期升溫,大幅增強了日本資產對外國資金的吸引力。因此,該機構預計日本股市今年的表現有望跑贏全球股市基準。近期,有着“股神”之稱的沃倫•巴菲特重燃對日本股市的興趣,強調他本人看好日本股票,並將考慮加碼對日本股票的投資,市場情緒也因此得到提振,日本股市正經歷着一年多來時間最長的連續上漲。週二,東證指數(Topix)和日經指數(Nikkei)均連漲8天,爲2022年3月以來最長的連續上漲。

瑞信風波以來首次!三井住友發行10億美元AT1債券,表明銀行業危機緩解。三井住友金融集團發行了日元額外一級資本(AT1)債券,成爲上月瑞信(CS.US)崩潰以來首家發行此類債券的大型全球性銀行。這筆交易再次表明,由硅谷銀行倒閉引發的全球金融動盪正在緩解。據獨家承銷商SMBC日興證券稱,這家總部位於東京的銀行分兩部分出售了1400億日元(合10億美元)的AT1債券。數據顯示,三井住友是全球約30傢俱有系統重要性的銀行之一,自瑞銀(UBS.US)收購瑞信以來,沒有一家此類銀行出售過AT1債券。據報道,受瑞信事件影響,日本最大的金融機構三菱UFJ金融集團將發行AT1債券的時間從4月底推遲至5月中旬或更晚。

個股消息

奈飛(NFLX.US)Q1淨利潤同比下降18.3%,新增訂戶不及預期。奈飛Q1營收爲81.6億美元,同比增長3.7%,略低於市場預期的81.8億美元 ;淨利潤爲13.1 億美元,同比下降18.3%;攤薄每股收益爲2.88美元,預期爲 2.86 美元,上年同期爲3.53 美元。一季度,全球流媒體付費用戶總數2.325億,同比增長4.9%,低於分析師預期的2.33億;新增付費用戶175萬,不及分析師預期的241萬。該公司表示,超過 1 億個家庭共享賬戶,約佔其全球用戶羣的43%。奈飛表示,這影響了其投資新內容的能力。廣告版訂閱方案和打擊密碼共享都是爲了提高利潤。展望未來,奈飛預計第二季度營收爲82.42億美元,同比增長3.4%;淨利潤爲12.83億美元。

新東方(EDU.US)2023財年第三季度股東應佔淨利潤同比上升166.7%至8160萬美元。新東方公佈截至2023年2月28日止的2023財年第三季度業績,2023財年第三季度的淨營收同比上升22.8%至7.54億美元。2023財年第三季度的經營利潤同比上升147.1%至6650萬美元。2023財年第三季度新東方股東應佔淨利潤同比上升166.7%至8160萬美元。截至 2023年2月28日止,學校的總數爲91間。

美聯航(UAL.US)Q1營收同比增長51.1%,預計Q2將實現盈利。美聯航Q1營收爲114.29億美元,同比增長51.1%,略好於市場預期的114.2億美元;淨虧損爲1.94億美元,較上年同期的13.77億美元收窄85.9%;攤薄後每股虧損爲0.59美元,上年同期爲4.24美元;經調整的每股虧損爲0.63美元,好於市場預期的每股虧損0.73美元。第一季度,美聯航的可用座位里程(ASMs)爲657.20億英里,同比增長23.4%;每可用座位里程的乘客營收(PRASM)爲15.63美分,同比增長31.1%;每可用座位里程的總營收(TRASM)爲17.39美分,同比增長22.5%。單位成本同比增長4.0%,但剔除燃料後的單位成本同比下降0.1%。

盈透證券(IBKR.US)Q1營收同比增63.7%,非GAAP每股收益不及預期。盈透證券Q1營收10.56億美元,同比增長63.7%,與市場預期一致;攤薄後每股收益爲1.42美元,去年同期爲0.74美元。歸屬於普通股股東淨利潤爲1.48億美元,同比增長102.7%。非GAAP每股收益爲1.35美元,市場預期爲1.41美元。盈透證券本季度報告的稅前利潤率爲72%,調整後爲71%。去年同期分別爲61%和64%。截至季度末,盈透證券的客戶賬戶同比增長 21% 至220萬。客戶資產較上年同期下降4%,至3431億美元。每日平均收入交易(DART)總數較上年同期下降19%,達到205萬。

阿萊恩斯西部銀行(WAL.US)Q1營收超預期,4月份迄今存款額回升。阿萊恩斯西部銀行第一季度業績超過了華爾街的預期,其存款在最近銀行業動盪之後下降,本月穩定下來。該銀行第一季度每股收益爲2.30美元,上年同期爲2.22美元。淨收入同比增長28.2%,至7.122億美元,較市場預期高出4508萬美元。非GAAP每股收益爲2.30美元,較市場預期高出0.27美元。在硅谷銀行和簽名銀行倒閉後,銀行的存款是一個受到密切關注的指標。截至3月31日,阿萊恩斯西部銀行存款總額爲476億美元,較第四季度下降11.3%,同比下降8.8%。第一季度淨利息收入爲6.099億美元,比第四季度下降4.7%,但同比增長35.7%。

阿斯麥(ASML.US)Q1淨銷售額同比增長91%,淨利潤19.56億歐元超預期。阿斯麥Q1淨銷售額爲67.46億歐元,同比增長91%,好於市場預期的63.1億歐元;淨利潤爲19.56億歐元,上年同期爲6.95億歐元,同比增長183%,好於市場預期的16.2億歐元;每股收益爲4.96歐元,上年同期爲1.73歐元。毛利潤爲34.13億歐元,上一季度爲33.11億歐元、上年同期爲17.31億歐元;毛利率爲50.6%,上一季度爲51.5%。Q1新增訂單金額37.52億歐元,其中包括16億歐元的EUV訂單;較上一季度的新增訂單金額63.16億歐元環比減少41%。展望未來,阿斯麥預計,第二季度淨銷售額將增至65億-70億歐元,高於市場預期的64.2億歐元;預計毛利率在50%-51%之間。

亞洲、非洲市場疲軟,喜力(HEINY.US)Q1銷量不及預期。喜力Q1營收76.32億歐元,同比增長9.5%;淨利潤4.03億歐元,上年同期4.17億歐元。喜力公佈的一季度銷售額低於預期,原因是通脹壓力削弱了亞洲、非洲、中東和東歐的銷量。一季度,喜力啤酒銷量在有機基礎上下降了3%,低於分析師平均預期的下降1.04%。喜力表示,第一季度銷量受到亞洲、非洲、中東和非洲需求波動的拖累。該公司此前預計今年歐洲銷量將下降。由於原材料成本上升對利潤率造成壓力,許多釀酒商已採取提價的方式。再加上生活成本的緊縮,給該行業帶來了一個特別具有挑戰性的環境。

摩根士丹利(MS.US)第一季度淨營收超過預估。摩根士丹利第一季度淨營收145.2億美元,預估140.7億美元;淨利潤29.8億美元,市場預期爲27.96億美元。該行第一季度股票銷售和交易業務營收27.3億美元,預估28.6億美元;固定收益、外匯和大宗商品業務銷售和交易營收25.8億美元,預估24.2億美元;機構投資銀行收入爲12.5億美元,市場預測爲11.2億美元;壞賬撥備2.34億美元,去年同期比爲5700萬美元,市場預估9910萬美元。據瞭解,該行信貸損失準備金的增加與一年前宏觀經濟前景的惡化有關。此外,該行財富管理部門收入爲65.6億美元,市場預測爲64.8億美元。值得一提的是,摩根士丹利第一季度總存款爲3475.2億美元,市場預測爲3521.7億美元。

雅培(ABT.US)Q1營收同比下降18.1%,淨利潤同比下降46.1%。雅培Q1營收爲97.47億美元,同比下降18.1%,高於市場預期的96.36億美元,營收下滑主要是因爲COVID-19檢測相關的銷售額的下降。淨利潤爲13.18億美元,同比下降46.1%,高於市場預期的11.96億美元;攤薄後每股收益爲0.75美元,上年同期爲1.37美元,高於市場預期的0.674美元。調整後每股收益爲1.03美元。

重要經濟數據和事件預告

北京時間22:30:美國截至4月14日當週EIA原油庫存變動(萬桶)。

次日北京時間凌晨02:00:美聯儲公佈經濟狀況褐皮書。

次日北京時間凌晨02:30:美國總統拜登就經濟方面發表講話。

次日北京時間凌晨05:30:2023年FOMC票委、芝加哥聯儲主席古爾斯比發表講話。

業績預告

週四早間:特斯拉(TSLA.US)、美國鋁業(AA.US)、IBM(IBM.US)

週四盤前:臺積電(TSM.US)、諾基亞(NOK.US)、美國運通(AXP.US)、聯合太平洋(UNP.US)、AT&T(T.US)、黑石(BX.US)