2019年,最慘男人是李斌;

2022年,最慘的男人,如果説是馬斯克,相信大家都沒意見。

特斯拉股價一年跌去7成,單單最近3個月,市值就蒸發超過6200億美元,堪稱年內最慘科技股;銷量被比亞迪超越,市值被騰訊超越,首富位置被伯納德·阿爾諾超越,特斯拉的光環逐漸暗淡。

這位被稱為“鋼鐵俠”的CEO,用最短的時間把特斯拉推上頂峯,又用最短的時間把特斯拉打入谷底,這速度,怕是比特斯拉的三電機版Roadster 2零百加速還要快。

很顯然,特斯拉出問題了。

01

都是推特的錯?

對於特斯拉股價的高位墜落,很多人喜歡歸咎於對推特的收購。

當然,推特也完全背得起這口“鍋”。業務瓶頸難以突破,人浮於事,虧損連連,原來的管理層拿不出任何辦法扭轉局面,裏裏外外,都是標準的爛攤子,也難怪馬斯克要“血洗”推特。

因為收購推特的鉅額資金,馬斯克需要到處借錢,關鍵時刻還不惜賣掉自己的特斯拉持股,加上過多的精力投入到推特上,引發了投資者對其“移情別戀”的抱怨。

但這些都是情緒上的,馬斯克也公開回應了,推特的複雜程度只有特斯拉的10%,言外之意,搞定推特是小菜一碟,它頂多算“小三”,還沒有資格讓他拋棄“原配”。而且,即使自己睡在推特總部,但馬斯克從來沒有缺席過特斯拉的重要會議。

也有不少人將特斯拉一泄如注,歸咎於做空力量。

最近有數據顯示,空頭今年在特斯拉上面賺了150億美元,算下來有上千億的人民幣。聯想起過去兩年空頭被特斯拉股價暴擊,算狠狠地出了一口惡氣。

實際上,馬斯克這麼多年來一直和空頭不對付,過去在推特上就多次掐架,甚至在特斯拉很艱難的日子裏,空頭一度把馬斯克逼得要私有化退市。

以馬斯克特立獨行的個性,空頭根本就是他的眼中釘,反過來也是。

最近三個月,特斯拉的股價像吃了瀉藥一樣,比腰斬還多,看看空頭的持倉變化,就知道空頭在裏面有多大“貢獻”。

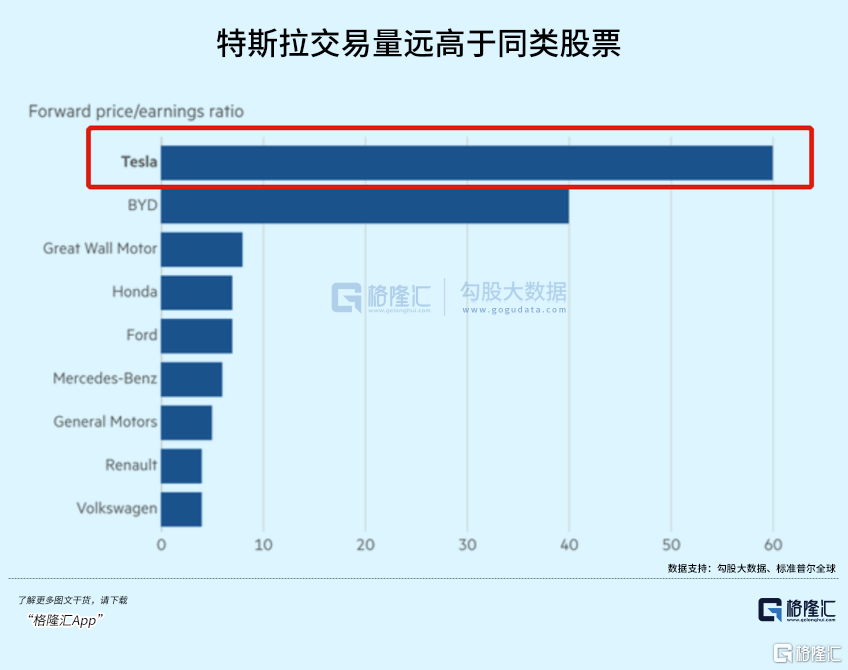

還有一層波動的主要因素,那就是散户,特斯拉的散户持倉比例估計是大型科技股裏最高的。標準普爾全球做過統計,特斯拉的散户持倉比例約為37%。不少人只能被描述為馬斯克的狂熱粉絲,韓國的散户持股就曾經達到過150億美元,持股比例約為1.6%,屬於特斯拉的“第七大股東”,超過了韓國散户對谷歌、蘋果、微軟、英偉達等科技巨頭的持股比例總和。據説很多韓國人還是賣房炒特斯拉,信仰力量可見一斑。

從換手率上看,特斯拉低的時候有3%、4%,高的時候有7%、8%,對比起蘋果、微軟、亞馬遜這些大型科技股長期低於1%的換手率,可見特斯拉交投之活躍,也難怪它長期處於美股交易量頭名的位置。這裏面,散户的“貢獻”是絕對不能忽略的。

不過,相比這些外部因素,電動車行業和特斯拉的基本面或許才是最主要的原因。

02

基本面崩壞?

經過這幾年的發酵,尤其是中國市場的快速增長,很多競爭對手都擠進了這個賽道,新舊勢力的廝殺也是日益殘酷,特斯拉一枝獨秀的景象開始起變化。

同時,中國國內的電動車銷售滲透率已經超過30%,這意味着增速是要下台階了,不可能隨便就翻倍。

最重要的,還是經濟層面的壓力。

美國很大概率明年將陷入衰退,作為特斯拉最大的市場,特斯拉不可能不受影響。另外,美國人買車基本都是“刷卡消費”,不斷加息的情況下,借貸成本會不斷上升,美國人會因此延緩甚至取消購車計劃,這跟房地產的邏輯是一樣的。

這也説明了為什麼馬斯克不斷抨擊美聯儲的加息政策,為什麼總説明年美國經濟會迎來大的災難。企業家最看重的,依然還是自己的生意,如果換一個受益於加息的企業家,觀點可以截然相反。

亙古不變的是原則,是PG決定腦袋。

歐洲方面的挑戰也很大,除了經濟不好,能源也是一大問題,今年的俄烏衝突導致歐洲電價漲上天,在歐洲開特斯拉跟開油車費用差不多,即便如此,充電也不是你想充就有得充,如果再加上旅程焦慮,歐洲人這會估計是想明白了,還是BBA好。

中國方面,經濟雖然已經觸底,但要恢復強勁增長,還得等上一段時間,加上外圍衰退同樣會影響中國的經濟恢復。經濟不好,汽車這種大宗消費品受到的衝擊不言而喻。

可以説,新能源汽車的需求端已經受到影響,從最近特斯拉頻繁的降價,以及不時傳出的上海工廠階段性停產,就能夠看得出來。

去年馬斯克就公開表示,未來特斯拉每年的銷量增長率可以維持在50%,但今年估計是完不成了,前三季度只有90萬輛出頭,最後一個月市場預期在40萬台左右,加起來130萬輛,雖然差距只有幾萬輛,但現在這種態勢,加上明年情況不明朗,還能有50%的增速?

不要太樂觀。

增速是估值很重要的因素,增速下台階,估值當然也要下台階,何況現在股市本來就很低迷,再也不可能像過去兩年那樣容忍高估值。

所以,如果真的要為特斯拉股價下跌找理由,排第一的應該是高估值,第二是生意不好做了。如果還要找一個理由,我認為特斯拉在營銷服務上的缺陷,值得關注。

眾所周知,特斯拉都不花營銷公關費的,最大的廣吿,也就是馬斯克的人設,以及在推特上胡侃亂侃,這都是免費的。

至於為什麼不願意花,我想絕對不是錢的問題,這可能和馬斯克的個性有關,作為一個創新顛覆者,看不上那些低俗的跪舔客户的營銷伎倆,完全可以理解,但問題是,如果輿論上不斷被負面衝擊,最終影響銷量的時候,請問,你特斯拉要怎麼破?

對於現在的媒體而言,黑特斯拉是百利而無一害,因為特斯拉和馬斯克都是頂級流量,黑他們首先流量不用愁,第二説不定還可以坑點公關費,不管哪一種,媒體都是穩賺,而特斯拉,絕對是輸家。

汽車這個東西,真正説差距很大,就特斯拉做得出來,其他人做不出,肯定不是。如果在營銷和公關上不做點事,特斯拉又憑什麼能夠確保自己一定能夠拿到最多的訂單?單靠降價嗎?拿降價損失的利潤去打點一下各路媒體,這筆賬不好算嗎?

03

觸底了嗎?

在2008年金融危機爆發的時候,科技股首當其衝,成為“祭品”。

當時,亞馬遜、蘋果、google這類當紅炸子雞,股價都跌成狗,其中亞馬遜的跌幅66%,蘋果跌幅60%、google跌幅67%。

對比之下,如果當前的經濟真的如馬斯克所説,衰退程度和08年金融危機相當,那特斯拉高位回落超過7成,是否已經觸底?

這是一個非常大的問題,抄底對了,一夜成名不在話下,但如果抄在半山腰,那就不是抄底,而是接飛刀了。

要搞清楚這個問題,需要回歸汽車業本身的投資價值。

其實,汽車業一直都不是很受投資者歡迎的行業,估值一直都很低,通用福特這些常年的市盈率只有5、6倍,最好的豐田,也不過10倍左右。巴菲特就公開揶揄過汽車業,重資產、商業模式一般,雖然賺的錢從絕對值上是不低的,但每年又不得不把大量的現金流重複投入到經營中,才能維持整個商業模式的運轉。

雖然老巴也購買汽車股,但在他眼裏,技術實力超羣、對國家、對經濟、對社會都異常重要的汽車業,投資價值並不比做糖水的公司高。

特斯拉之所以能夠獲得高估值,除了行業本身的從0-1階段的高增長,還在於它有汽車以外的東西,比如自動駕駛、比如AI。在這點上,馬斯克顯然深得喬布斯真傳,蘋果價值量的提升,在於它不再是純粹的硬件產品,而是加入了軟件系統,以及軟件的收費閉環模式,軟件這個東西,能夠獲得的估值,以及潛在的商業價值,是遠遠高於硬件的。

但是,由於自動駕駛遲遲不能商業化,市場的耐心開始消退,尤其是在目前經濟向下,流動性強力收縮的階段,這種虛無縹緲的概念更是直接被拋棄,今年已經有自動駕駛公司Argo AI破產倒閉,而且還是大眾和福特共同加持的。

現在,特斯拉的動態估值還有33倍,比蘋果(21倍)高出很多,這個估值在流動性氾濫的時候,不是什麼事,但在當下,還是顯得過高。

所以,不可輕易地説特斯拉跌了7成,就到位了,後續如果業績得不到保證,又或者股市環境再差一點,再不就是傳出什麼負面新聞,特斯拉繼續創出新低,也完全有可能。

04

抄嗎?

看到現在的特斯拉,不禁想起兩個月前的騰訊,兩者有太多的相似之處。

同樣是連續的大跌,騰訊從6月底的反彈高點,開始了長達數月的下跌,特別是9月到10月,兩個月內基本是清一色下跌,跌幅40%。而特斯拉11、12月,也是連續兩個月清一色下跌,跌幅至今已經腰斬。

消息面上,兩者都是利空密佈,看不到一絲曙光,甚至不少人斷言要完了。但神奇的是,騰訊在進入11月之後,來了一個出人意料的強勢反彈,至今漲幅已經超過50%,實際上,騰訊的問題仍在,並沒有太多根本性的改變,唯一的可能是公司的降本增效,業績有止跌回升的跡象,以及估值實在被壓得太低了,10倍動態PE,甚至比一些公用事業股還要低。同時,不可忽視的因素,就是國內防疫政策變動,帶動經濟預期好轉,港股出現強勢反彈,和騰訊相互成就。

現在,特斯拉是不是也一樣呢?

首先,估值上,特斯拉並沒有很低,業績上,特斯拉的雷還沒有爆出來;

第二,美股市場並沒有觸底反彈的跡象,反而仍在為經濟衰退而向下交易。

把特斯拉當成200塊時的騰訊,並沒有很堅定的理由,很大程度上就是簡單的線性意想而已。

抄底需要承擔不小的風險,當然,也可以寄望於技術性反彈,因為連續跌了這麼久,空頭有平倉的需求,散户也被殺得差不多的時候,股價出現大反彈的機會是存在的。

拉長時間上看,特斯拉仍然稱得上優秀的公司,研發實力、生產能力、創新能力、盈利能力、財務健康程度、經營理念等等,都很優秀,電動車賽道也還有長期增長的動力,我並不懷疑特斯拉能夠成長為最優秀的科技公司。

所以,如果是長線上佈局,特斯拉的價值毋庸置疑,越跌越買是對的,但是短線想抄底的話,還是悠着點好。