你知道嗎,在能源界,有這麼一家公司叫威廉姆斯,是一家非常可靠的公司,股息率超級好看。而且他們家的股票雖說不是很便宜,但價格很合理。然而,你們以爲我會推薦他們嗎?NoNoNoNoNo~(沏茶),今天他不是我們的主角。

這是怎麼回事?

欲知詳情,請諸君聽我細細道來。

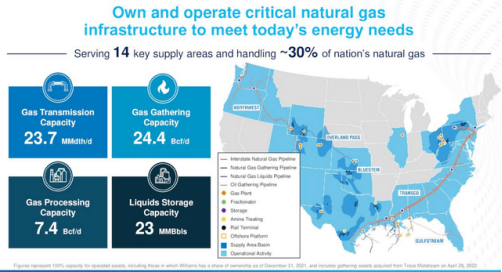

我們先來簡單介紹介紹威廉姆斯這家公司吧。他是一家專注於天然氣的中遊公司,佔據了美國天然氣市場30%的份額,是北美最重要的能源基礎設施參與者之一。它的業務包括收集和加工,以及管道運輸。只說不看,眼花繚亂,來人,上圖~

從圖上我們可以看到,威廉姆斯的管道不僅連接墨西哥灣沿岸和美國主要的需求中心東北沿海地區,還伸至佛羅裏達州和西北部,形成了巨大的“勢力範圍”,這是它的“大”。而在墨西哥灣沿岸的業務中,威廉姆斯一直在不斷增長的美國液化天然氣出口發展中發揮着重要作用,這是它的“效”。再說,近年來歐洲和亞洲部分地區尋求增加液化天然氣進口,美國的液化天然氣出口也將增長。這時候,天然氣需要從可以出口的地方轉移到沿海地區,換句話說,未來對威廉姆斯的資產需求將保持高水平發展,這是它的“能”。

而且很有意思的是,這篇文章寫的時候是2022年的10月。金主爸爸們懂了吧~俄烏戰爭當年,俄羅斯限制了天然氣出口的,夏天的時候還沒什麼,可如今“凜冬將至”!接下來就是俄羅斯的“順風局”了......啊,扯遠了,反正天然氣由於其本身的優勢,它將來的需求量大大增加。而我們說了,威廉姆斯就是天然氣公司。

天然氣:“終於發現我這個寶藏男/女孩了嗎~”

總之,我說了這麼多,可以看出這位“威公子”有着非常牢固的商業前景。作爲美國的能源臺柱之一,威廉姆斯可以驕傲地說:“140多歲,做天然氣的,未來可期,嘻嘻~”

好啦~關於威廉姆斯我講完啦,下課!

哈哈哈開個玩笑,我最開始的時候說了,威廉姆斯我們並不推薦大力投資。爲什麼呢?明明我說了這麼多,看起來已經很無懈可擊了,但是還是不太推薦。別急,其實並不是因爲它不好,而正是因爲它太好了,所以在兩年前就有相關的分析師推薦過他。從那時起,包括股息在內,威廉姆斯公司的回報率超過140%,這個數據誰看了都覺得饞。要知道,在當時的市場的平均回報率才40%——WMB是它們3.5倍。而大量的投資者投資之後,今天投資機會已經沒有之前那麼大了,太晚咯(嘆氣)。

但是,你以爲這麼就結束了?不!作爲良心欄目,就算這個股票黃了我們還帶來了另外兩個股票。是的你沒有聽錯,儘管威廉姆斯已經很好了,但我們找到了比它更好的投資機會!現在,全體起立!!!

Enterprise Products Partners(EPD):六邊形戰士

EPD這家公司我們認爲比威廉姆斯更好。它是北美最大的中遊公司之一,活躍於各個子市場。不僅擁有天然氣,還擁有原油管道、碼頭和存儲設施,以及深水港口和類似的基礎設施。“別人有的,我D寶也有,哼~”最重要的是,該公司自己就擁有一些化工資產,這就很了不起了,因爲北美的能源成本較低,所以與歐洲亞洲相比就擁有了巨大的競爭優勢。“我不當中遊公司啦,JoJo!”

說完了賺錢能力,我們來看看財務方面。以當前的股價計算,EPD的股息收益率爲7.6%,比威廉姆斯還要高出近200個基點。除此之外,他們家的資產負債表可以說是是業內最乾淨的資產負債表之一了,槓桿率(淨債務與EBITDA之比)僅爲3.1。反觀威廉姆斯的槓桿率3.6,雖然也不差,但總的來說畢竟還是比業內領先的EPD好。

再者,說道股票估值,EPD也是更勝威廉姆斯一籌。根據上半年營運現金流的年化計算,EPD的現金流倍數爲6.3倍,換算成現金流收益率高達15.9%。Williams的現金流收益率爲12.2%,雖然也是相當可觀了,但還是不如EPD。

綜上所述,我們有理由認爲,EPD只要能以較低的價格買入,那它看起來就是比威廉姆斯更好的選擇。威廉姆斯直接哭暈在廁所:“既生威,何生D?”

Energy Transfer (ET):搏一搏,單車變摩託

ET這家公司就有點爭議了,就在前幾年他們家削減了股息,引起了他們家投資爸爸們的不滿。不過在我們看來,這個公司的股票還是非常具備吸引力的。爲什麼?因爲他們家藏着一個壓箱寶——超低的股價以及超巨大的短期股息增長潛力。不過在講之前還是讓我們來介紹一下這家公司到底是幹嘛的吧~

於EPD類似,ET也在北美擁有龐大而多元化的資產基礎,包括管道、終端、存儲設施和液化天然氣出口資產。同時,它也是世界上最大的中遊和能源基礎設施公司之一。(哼哼,咱們欄目推薦的公司果然都是靠譜的~)

還是老規矩,講完了賺錢能力我們講講財務能力和股票估值。ET今年上半年運營現金流爲47億美元,照這個速度一年可以賺爲94億美元。

而估值方面該公司目前的估值爲350億美元,股價僅爲現金流的3.7倍,相當於26.9%的現金流收益率。我這麼說大家可能沒什麼感覺,但這可是相當於威廉姆斯的現金流收益率的兩倍多呀。就算到考慮可分配現金流,這個數字也高達22.5%。理論上,該公司可以支付20%的收益分配,完全不怕的~

不過,該公司並沒有選擇花這麼多,因爲它將部分現金流用於其他目的,比如削減債務和增長性資本支出。但無論如何,ET能在當前價格下提供了8.0%的股息收益率已經是很難得的了,而且由於DCF覆蓋率爲2.8倍,想保持這個股息其實並不難。所以,我們相信,預期在未來1-2年內,股息還將增加30%以上。當然,大家也要明白一點:沒什麼東西是百分百保證的。但按照過去幾個季度的表現來說,他們家管理層想要實現這一戰略還是可以的。(話都說到這裏了,管理層加油哈~)

但是呢,其實我們也不難看出,ET不像EPD那樣是這麼“六邊形”,因爲它的資產負債表比不上人家,而且股息記錄也有污點。但好在他們家的股價非常便宜,而且在可預見的未來有概率實現10%以上的股息收益率,因此,對於風險偏好型的投資者來說,ET是一個可行的選擇。

那這次就真的快下課了,我們來總結一下(拿起粉筆):

- 儘管威廉姆斯是一家很好也值得投的公司,但經過分析我們認爲EPD和ET這兩家公司更好。

- EPD是多方面更優,而ET股價超低且上漲空間很大。

記住了嗎?好,下課~