本文來自格隆匯專欄:中金研究,作者:王炙鹿 郭朝輝

預期修正驅動黑色系估值修復

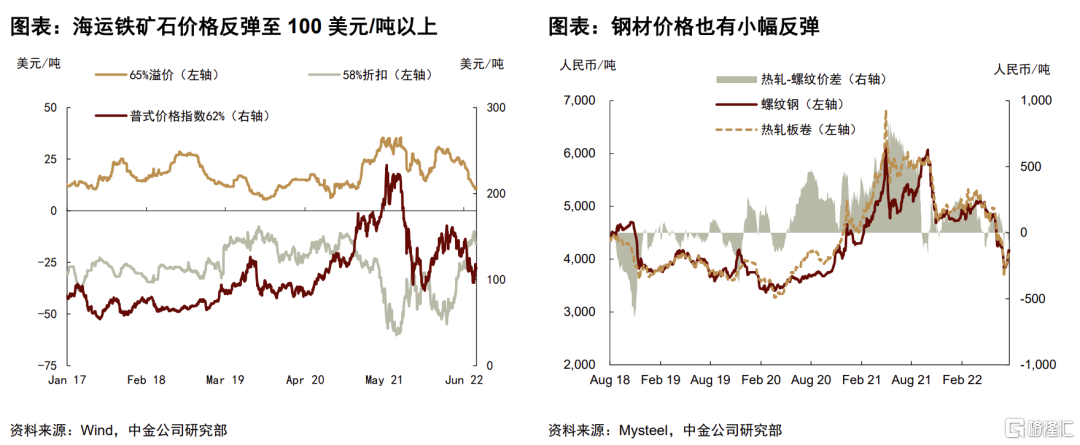

近期黑色系價格反彈明顯,螺紋、熱卷、鐵礦、焦煤、焦炭盤面價格較前期低點分別反彈6%/6%/18%/15%/14%。我們認為價格上漲背後的主要驅動因素是需求預期差的修復與淡季鋼材供應縮減下的主動去庫。向前看,“金九銀十”的傳統旺季臨近,我們預計下游用鋼需求仍有進一步回暖的空間,並帶動黑色系價格走強。下游需求的回暖幅度將決定鋼材價格,即黑色系產業鏈上總利潤的高度,而預期差將決定黑色系的階段性方向。鋼材的供應彈性則是黑色系內部原材料和成材的利潤分配的主要因素。在需求淡季向旺季逐步切換的過程中,供需恢復的相對速度是鋼廠利潤水平的關鍵。總體而言,我們預計下半年鋼材或不存在大幅過剩或緊缺的風險,雖然在外部的產量約束仍存,但我們認為供給仍有相當的彈性來應對需求變化。

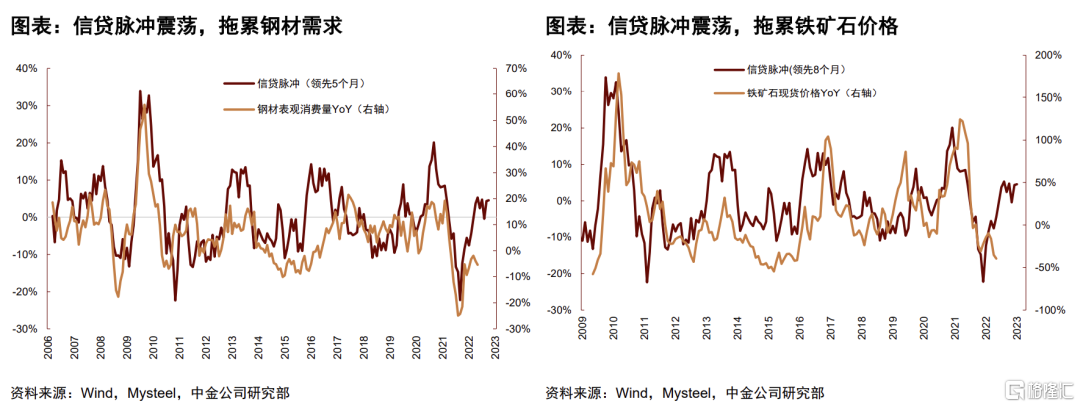

從宏觀層面看,7月政治局會議提出強調要“保持經濟運行在合理區間”,“宏觀政策要着力解決需求不足問題”,在科學對待2Q疫情反彈前設立的經濟增長目標的同時,也要積極應對,力爭實現最好結果。另外,近期市場對政策介入化解地產相關的風險事件的預期也有所加強,黑色系市場情緒得以提振。

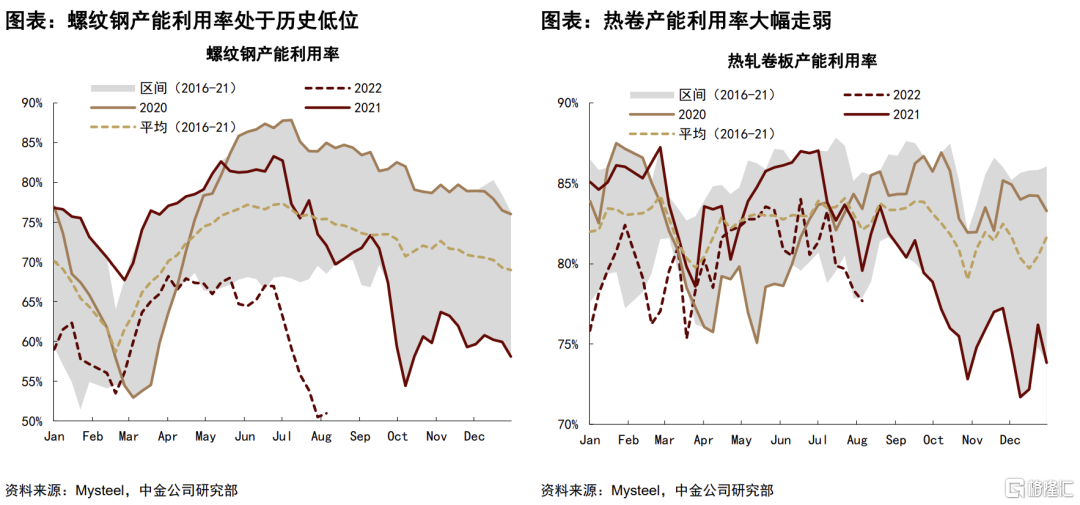

從基本面上看,淡季供需雖然維持兩弱,但供需博弈中供應顯然更勝一籌,低利潤下,鋼廠主動收縮供應,帶動庫存明顯去化,支撐鋼材估值修復。尤其是螺紋鋼的產量持續處於低位,螺紋軋線和獨立電爐的產能利用率分別為50%和30%,均處於歷史低位。在需求側,淡季雖難有表現,但較前期也未進一步惡化,並且,從水泥、瀝青等建築相關的指標可以看出近期基建項目施工有一定回暖。但地產端風險事件仍在壓制地產用鋼需求的恢復,因此我們對今年需求旺季的強度仍相對謹慎。另外,外部衰退風險升温,也將拖累鋼材的直接與間接出口。

我們看到近來鋼廠的即期利潤較前期有一定回暖,轉爐螺紋反彈至200元/噸左右,熱卷與電爐螺紋利潤也回到100元/噸以上。因此市場對鋼廠復產的預期較強,並引領鐵礦石、焦煤與焦炭等原材料價格顯著反彈。當前鋼廠的鐵礦石庫存普遍處在低位,補庫需求較強。另外,供給側海運鐵礦石發運量季節性回落,淡水河谷亦降低了其年度產量指引。但近期中鋼協會議上提出將繼續壓減粗鋼產量,產量的外部約束仍不容忽視,並且,從四大礦山當前的發運量或產量來看,下半年鐵礦石供應可能仍有上升空間,因此我們維持對2H22鐵礦石價格偏空的判斷。雙焦方面,庫存壓力仍繼續在上游累積,鋼廠復產可能帶動雙焦價格短期企穩,但我們認為這並不足以扭轉雙焦偏弱的基本面。

需求側基建發力跡象明顯,但地產需求疲軟或將壓制反彈高度

上半年固定資產投資與企業中長期等指標等均體現了較為強勁的基建增長勢能。但受疫情、傳導時滯等因素影響,上半年施工明顯不及預期。隨着高層定調積極作為擴大需求,且用好地方政府專項債券資金,我們預計下半年前期投入將得到有效落實並轉為實物工作量,基建相關的需求仍有環比提升空間。

從歷史數據可以看出,螺紋鋼需求的同比增速與地產的新開工面積同比增速的走勢基本一致。據中金地產組,當前基本面走勢或介於中性和悲觀情形之間。我們按照基準情形進行推演,即3Q22和4Q22的新開工面積分別同比下滑14%和6.8%,從環比上看分別較今年2季度增長7.3%和2.8%,那麼今年下半年螺紋鋼需求或是一個環比提升且同比降幅逐步收窄的走勢。從施工強度上看,我們預計9、10月份螺紋需求強度或高於5、6月,與4月份基本持平。結合基建方面的增量,我們預計3季度與4季度的周度平均螺紋表觀需求分別為315萬噸和308萬噸(鋼聯口徑)。

供給彈性是黑色系利潤分配的關鍵

我們預計當前鋼材產量的階段性低點已過,鋼廠在即期利潤的驅動下將有所復產,同時鋼廠原材料庫存普遍偏低,補庫需求也將帶動原材料價格走強。我們預計在當前市場環境下,短期內鋼廠的復產可能仍相對謹慎,因此供給反彈可能慢於需求恢復的速度,鋼材將延續去庫並支撐價格,鋼廠利潤水平可能隨鋼材庫存消費比的下降而得以回暖。

但如果行業對下游需求恢復的預期存在高估,我們認為鋼材產量快速上漲而使得行業重新陷入類似今年上半年的“囚徒困境”的風險仍在,原材料價格可能推升成材價格一起上漲並壓縮鋼廠利潤空間,同時也面臨着需求不及預期下的負反饋風險。

預期修正驅動黑色系估值修復

近期黑色系價格反彈明顯,螺紋、熱卷、鐵礦、焦煤、焦炭盤面價格較前期低點分別反彈6%/6%/18%/15%/14%。我們認為價格上漲背後的主要驅動因素是需求預期差的修復與淡季鋼材供應縮減下的主動去庫。向前看,“金九銀十”的傳統旺季臨近,我們預計下游用鋼需求仍有進一步回暖的空間,並帶動黑色系價格走強。下游需求的回暖幅度將決定鋼材價格,即黑色系產業鏈上總利潤的高度,而預期差將決定黑色系的階段性方向。鋼材的供應彈性則是黑色系內部原材料和成材的利潤分配的主要因素。在需求淡季向旺季逐步切換的過程中,供需恢復的相對速度是鋼廠利潤水平的關鍵。總體而言,我們預計下半年鋼材或不存在大幅過剩或緊缺的風險,雖然在外部的產量約束仍存,但我們認為供給仍有相當的彈性來應對需求變化。

從宏觀層面看,7月政治局會議提出強調要“保持經濟運行在合理區間”,“宏觀政策要着力解決需求不足問題”,在科學對待2Q疫情反彈前設立的經濟增長目標的同時,也要積極應對,力爭實現最好結果。另外,近期市場對政策介入化解地產相關的風險事件的預期也有所加強,黑色系市場情緒得以提振。

從基本面上看,淡季供需雖然維持兩弱,但供需博弈中供應顯然更勝一籌,低利潤下,鋼廠主動收縮供應,帶動庫存明顯去化,支撐鋼材估值修復。尤其是螺紋鋼的產量持續處於低位,螺紋軋線和獨立電爐的產能利用率分別為50%和30%,均處於歷史低位。在需求側,淡季雖難有表現,但較前期也未進一步惡化,並且,從水泥、瀝青等建築相關的指標可以看出近期基建項目施工有一定回暖。但地產端風險事件仍在壓制地產用鋼需求的恢復,因此我們對今年需求旺季的強度仍相對謹慎。另外,外部衰退風險升温,也將拖累鋼材的直接與間接出口。

我們看到近來鋼廠的即期利潤較前期有一定回暖,轉爐螺紋反彈至200元/噸左右,熱卷與電爐螺紋利潤也回到100元/噸以上。因此市場對鋼廠復產的預期較強,並引領鐵礦石、焦煤與焦炭等原材料價格顯著反彈。當前鋼廠的鐵礦石庫存普遍處在低位,補庫需求較強。另外,供給側海運鐵礦石發運量季節性回落,淡水河谷亦降低了其年度產量指引。但近期中鋼協會議上提出將繼續壓減粗鋼產量,產量的外部約束仍不容忽視,並且,從四大礦山當前的發運量或產量來看,下半年鐵礦石供應可能仍有上升空間,因此我們維持對2H22鐵礦石價格偏空的判斷。雙焦方面,庫存壓力仍繼續在上游累積,鋼廠復產可能帶動雙焦價格短期企穩,但我們認為這並不足以扭轉雙焦偏弱的基本面。

需求預期能否兑現或將決定旺季價格的高度

建築方面,基建發力跡象明顯,但地產疲軟或將壓制反彈高度

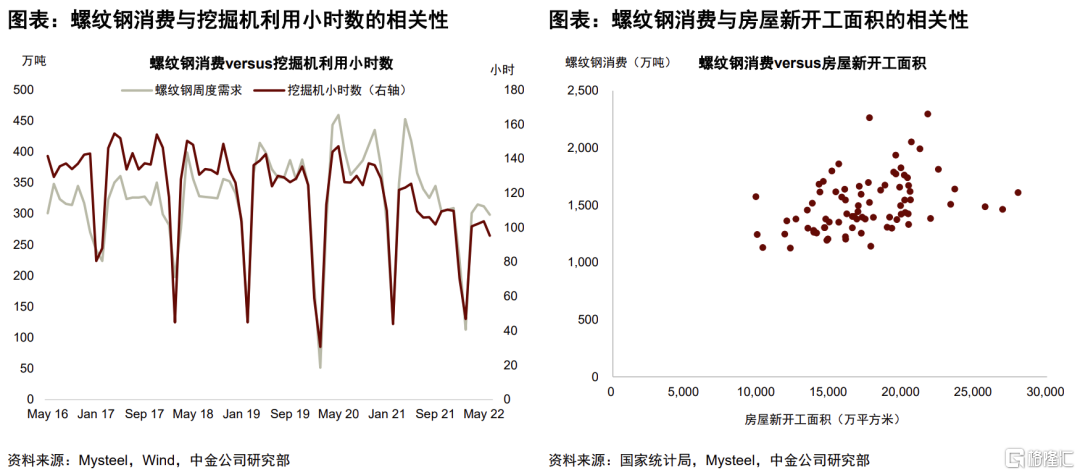

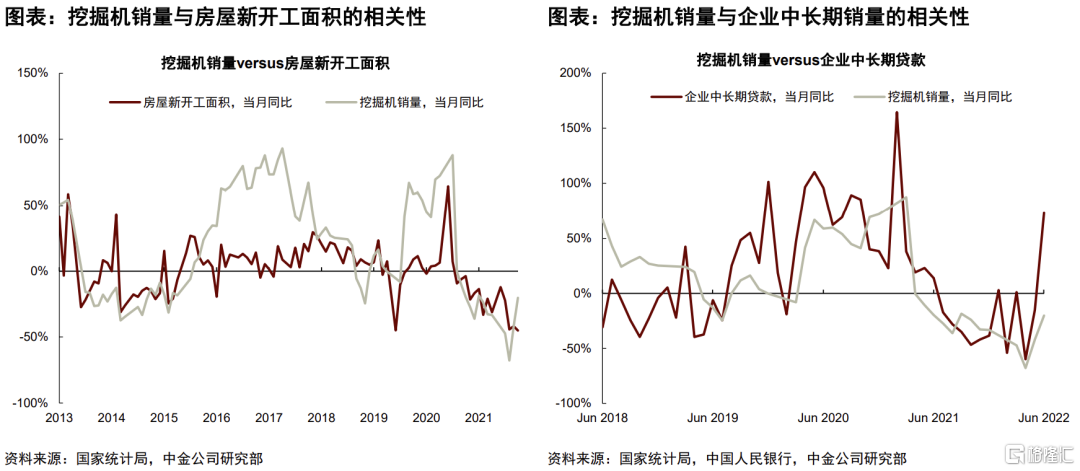

隨着旺季臨近,我們觀察到建築領域相關指標中出現一些需求回暖的跡象。從歷史數據來看,水泥、瀝青發貨量和挖掘機利用小時數等指標與螺紋鋼的表觀消費量均有比較強的相關性。最新一期的周度的水泥出貨率已反彈至64.33%,周度瀝青發貨量也錄得34.23萬噸,兩者均是今年以來新高,其中瀝青發貨量較去年同期增長了約26%。我們認為水泥、瀝青需求的改善主要得益於基建實物工作量的拉動。今年上半年基建和電、熱、燃氣及水的生產和供應投資同比分別增長了7.1%和15.1%,6月企業中長期貸款同環比大增73.3%/161%,均體現了較為強勁的基建增長勢能。但受疫情、傳導時滯等因素影響,上半年施工明顯不及預期。隨着高層定調積極作為擴大需求,且用好地方政府專項債券資金,我們預計下半年前期投入將得到有效落實並轉為實物工作量,基建相關的需求仍有環比提升空間。

與水泥、瀝青等相比,螺紋下游需求中基建的佔比相對較少。從螺紋鋼的表觀消費量來看,今年7月下游需求總體較為平穩,較前期並未進一步惡化,近期也有小幅回升的趨勢,最新一週螺紋鋼的表觀消費量已反彈至310萬噸以上,接近今年6月的平均水平。雖然同比看仍然偏弱,但我們預計同比降幅將趨於收窄,一方面基建施工將穩步提升,另一方面從去年下半年起地產需求大幅走弱,因此基數較低。

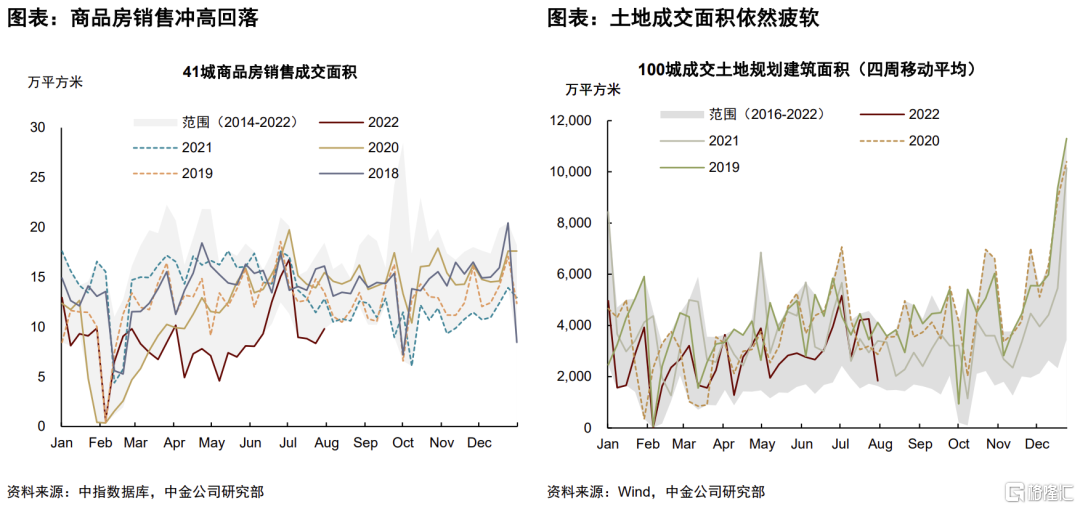

但我們認為地產端的疲軟或將繼續壓制螺紋需求的反彈高度。我們看到自今年7月以來41城的商品房銷售面積再次快速回落,7月同比降幅為30.3%,較6月的-24.7%有所擴大,而地產風險事件可能進一步壓制銷售的回暖。中央政治局會議對房地產的表述偏積極,在重申房住不炒的同時,亦要求因城施策支持剛性和改善型住房需求,且強調了保交樓、穩民生。因此,在銷售端的政策力度或將進一步加強以穩定銷售,支持銷售景氣度緩慢修復。供給側針對風險事件,“保交樓”的相關舉措也將持續加碼,且更多落在項目層面。但值得注意的是,地產需求側與供給側的分化或將進一步拉大,傳導時滯或將進一步延長。國家統計局數據顯示今年上半年土地購置面積下滑了約48.3%,從高頻的100城成交土地規劃建築面積來看,7月同比小幅轉正至5%左右,但我們認為這主要是因為去年7月部分城市集中土拍推遲導致的低基數,從環比上看土地成交面積仍處在低位。

在各項地產指標中,螺紋鋼與地產新開工的相關度最強,從歷史數據可以看出,螺紋鋼的需求同比增速與地產的新開工面積同比增速的走勢基本一致。據中金地產組,當前基本面走勢或介於中性和悲觀情形之間。我們按照基準情形進行推演,即3Q22和4Q22的新開工面積分別同比下滑14%和6.8%,從環比上看分別較今年2季度增長7.3%和2.8%,那麼今年下半年螺紋鋼需求或是一個環比提升且同比降幅逐步收窄的走勢。從施工強度上看,我們預計9、10月份螺紋需求強度或高於5、6月,與4月份基本持平。結合基建方面的增量,我們預計3季度與4季度的周度平均螺紋表觀需求分別為315萬噸和308萬噸(鋼聯口徑)。

製造業需求或將總體保持平穩

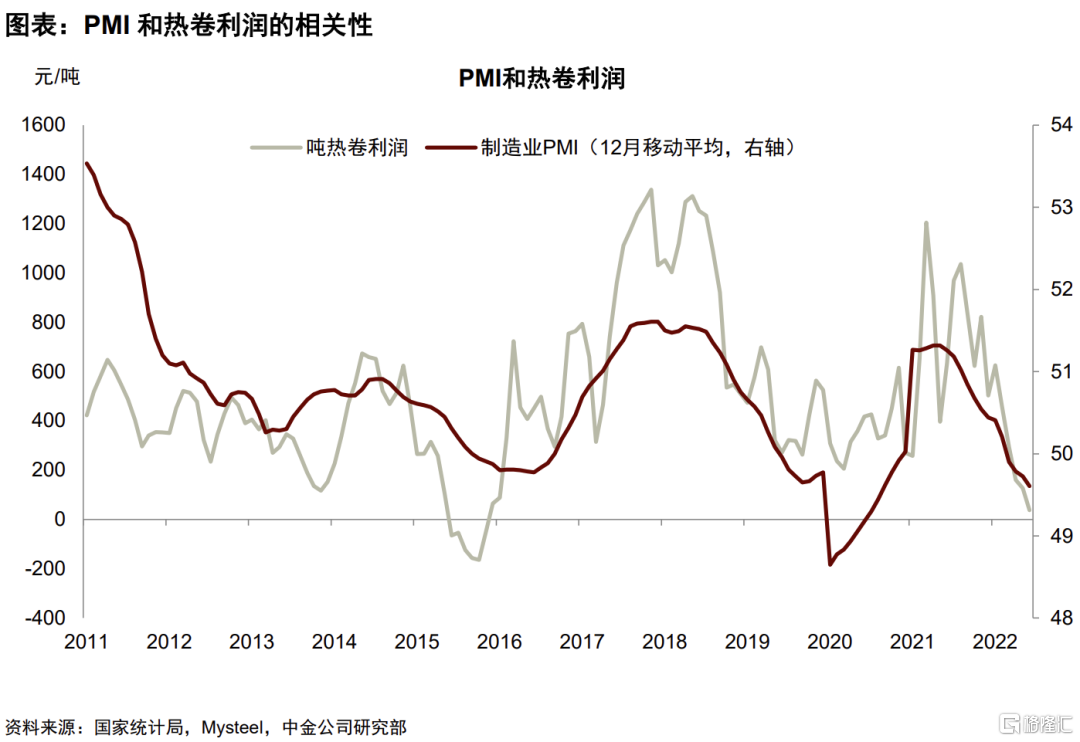

我們看到疫情後熱軋卷板需求的恢復也低於預期。7月中採製造業PMI為49%,比上月下降1.2個百分點,顯示製造業景氣度環比出現收縮,從分項看,生產、新訂單分別錄得49.8%和48.5%,均有所回落,新出口訂單進一步下滑至47.4%。上述宏觀指標與微觀上熱卷的表觀需求量的表現基本一致。今年以來熱卷的需求一直保持着3%-6%的同比降幅,庫存去化較慢。

下半年內外經濟增長分化的情況下,我們預計板材需求或將總體保持平穩:

1) 歐美等地衰退預期升温對鋼材出口與間接出口的拖累:歐美開啟加息,海外需求整體仍在下行通道中,中國製造業出口將面臨不小壓力。歐元區7月PMI降至49.8%,為2020年6月來首次進入收縮區間。

鋼材出口方面,經歷前期大跌後,歐洲熱卷價格企穩在800美元/噸附近,美國熱卷降幅也逐步放緩,穩定在930美元/噸左右。國內外價差收斂,中國鋼材的出口套利空間較前期已大幅收縮,往前看,下半年海外與國內經濟增速錯位,鋼材出口仍難有增長空間。

2) 地產鏈條上的工程機械需求環比或有邊際好轉:6月挖掘機產量同比下降3.4%,較前期大幅收窄,這與6月增長強勁的企業中長期貸款匹配。據中金機械組,下半年工程機械銷量同比降幅有望收窄,但就全年來看,挖機/汽車起重機/混凝土泵車的銷量同比降幅預計為20%/35%/25%。從工程機械單月產銷量看,環比仍有一定提升空間,我們認為在地產疲軟的情況下,這部分鋼材需求上行空間可能相對有限。

3) 製造業投資承壓,裝備、設備製造的用鋼需求或將走弱:今年上半年製造業投資同比增長了10.4%。但我們預計在企業盈利有一定收縮,內外部環境不確定性加大,出口可能承壓情況下,製造業投資增速或呈現前高後低的態勢,下半年將逐步回落。

4) 汽車方面,6月汽車產量同比大增28.6%,主要是前期疫情拖累的汽車產量的回補。我們預計下半年汽車用鋼需求或有小幅上升空間。

供給彈性是黑色系利潤分配的關鍵

今年淡季期間,鋼廠主動收縮產量去庫存,利潤水平也得以有所修復。尤其是螺紋鋼的產量持續處於低位,鋼聯口徑下的周度螺紋產量一度低至230萬噸,螺紋軋線和電爐的產能利用率分別為50%和30%,均處於歷史低位。隨着傳統需求旺季即將來臨,疊加利潤好轉,市場普遍預期鋼廠將復產。若下游需求恢復水平決定了鋼材價格的高度,即黑色系整體“蛋糕”有多大,那麼鋼材的供應彈性則是黑色系內部原材料和成材之間的利潤分配的主要因素。

在需求淡季向旺季逐步切換的過程中,供需恢復的相對速度是鋼廠利潤水平的關鍵,因此需密切關注鋼廠的復產節奏。我們預計當前鋼材產量的階段性低點已過,鋼廠在即期利潤的驅動下將有所復產,同時鋼廠原材料庫存普遍偏低,補庫需求也將帶動原材料價格走強。我們預計在當前市場環境下,短期內鋼廠的復產可能仍相對謹慎,因此供給反彈可能慢於需求恢復的速度,鋼材將延續去庫並支撐價格,鋼廠利潤水平可能隨鋼材庫存消費比的下降而得以回暖。

但如果行業對下游需求恢復的預期存在高估,我們認為鋼材產量快速上漲而使得行業重新陷入類似今年上半年的“囚徒困境”的風險仍在,原材料價格可能推升成材價格一起上漲並壓縮鋼廠利潤空間,同時也面臨着需求不及預期下的負反饋風險。

產量外部約束仍不容忽視

鋼材的外部約束可能也是下半年不容忽視的一大因素,粗鋼產量壓減仍是鋼鐵產量調節的重要手段。當前鋼材供應減少主要是依靠鋼廠自發的產量收縮,但若產量增長過快,仍將面臨全年粗鋼產量同比減少這一硬約束,上半年粗鋼產量5.27億噸,日均291萬噸,若以去年10.33億噸的產量作為基準,下半年產量上限為5.06億噸,日均產量275萬噸。這意味着下半年產量的增長空間較為受限。

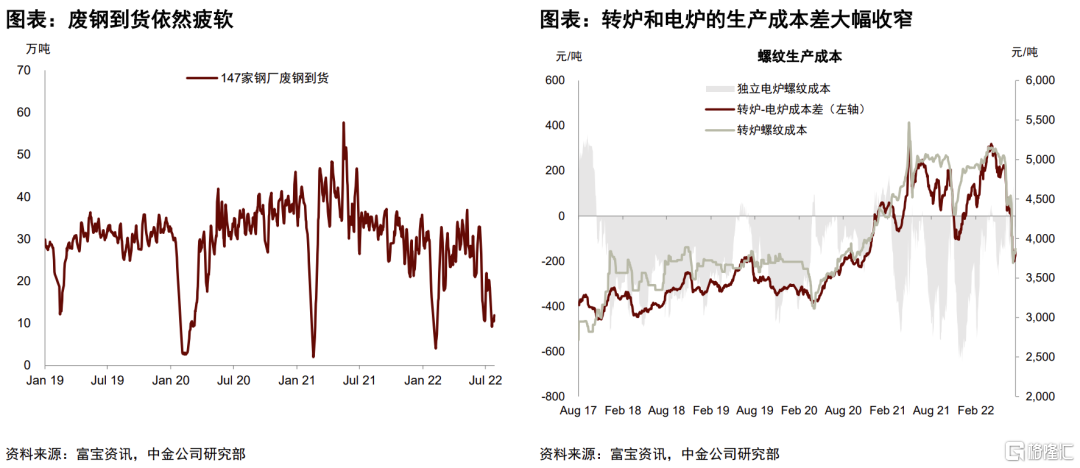

廢鋼資源量或是下半年鐵元素供需平衡的關鍵因素

今年上半年廢鋼產出不及預期,使得鐵水產量和鐵礦石與焦煤的需求增長超預期。從147家鋼廠廢鋼到貨量來看,廢鋼產出仍比較疲弱,這也壓制了電爐鋼產能利用率的回暖。

我們認為今年下半年廢鋼資源量或是鐵元素供需平衡的關鍵因素。一方面,廢鋼自身的供需情況決定了其價格與鐵水(長流程)成本的溢價/折扣,獨立電弧的成本與廢鋼價格直接掛鈎,從而決定了鋼材,特別是螺紋鋼的邊際成本的位置。在下半年市場預期不甚樂觀的環境中,電爐的邊際成本可能將直接決定價格支撐的位置。

另一方面,廢鋼的產出量也是電爐產量與原材料供需平衡中的重要一環。若廢鋼相對於鐵水的經濟性得到改善,長流程鋼廠的廢鋼使用比例與電爐的開工率可能也有一定恢復,形成對鐵礦石、焦煤和焦炭的替代,從而緩解爐料端偏緊的格局。總體而言,我們預計下半年廢鋼供應將隨着疫情緩解與製造業、物流的復甦出現一定改善,廢鋼價格可能也將維持相對弱勢,經濟性將有所好轉。

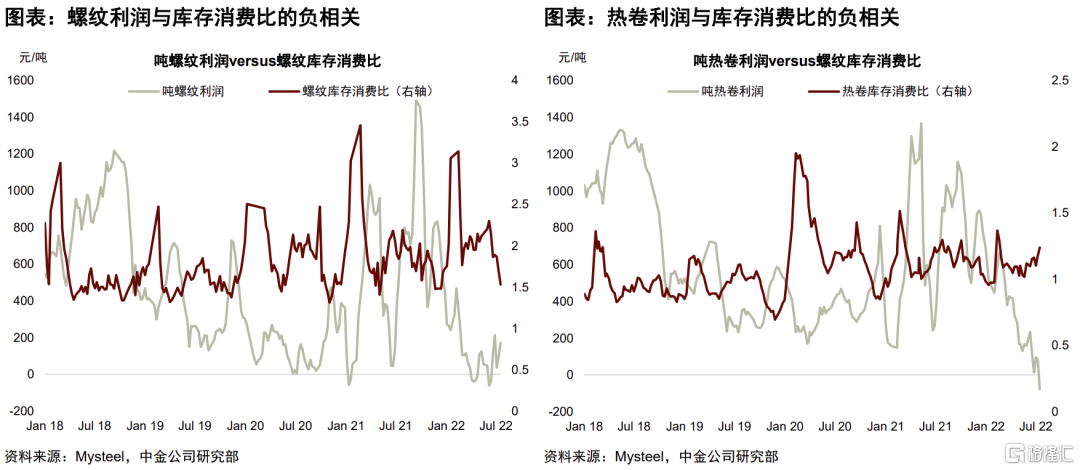

從歷史上看,螺紋與熱卷的利潤走勢與各自的庫存消費比有着較強的相關性。庫存消費比則是供需雙方共同驅動的因素,且往往有較強的季節性。今年淡季期間我們看到螺紋鋼的庫存消費比快速回落,驅動利潤水平有所反彈,但熱卷的庫存消費比仍在小幅上升,利潤水平也持續走弱。往前看,在需求方向大致確定的情況下,供給的恢復彈性將決定庫存消費比的方向與斜率。我們預計短期內鋼材供給彈性可能落後於需求曲線,但對於庫存消費比的判斷不能線性外推,當前螺紋的超額利潤可能驅動鋼水資源從熱卷轉向螺紋,以及部分螺紋軋線復產,使得螺紋-熱卷價差均值迴歸。總體而言,我們認為下半年上游原材料將向下遊讓利,鋼廠利潤或趨於擴大,但幅度可能受制於下游需求恢復的高度。

原材料供應仍有上升空間

鐵礦石:近期鐵礦石價格反彈較為強勁,需求端鋼廠復產預期較強,供應側鐵礦石的發運量也有季節性回落。但向前看,我們認為國內鐵水產量反彈的空間仍有限,海外鋼鐵產量亦將逐步趨弱,而從四大礦山當前的發運量或產量指引看,下半年海運鐵礦石供應可能仍有上升空間,因此我們維持對2H22鐵礦石價格偏空的判斷,我們預計鐵礦石價格在四季度將重新回到100美元/噸以下。

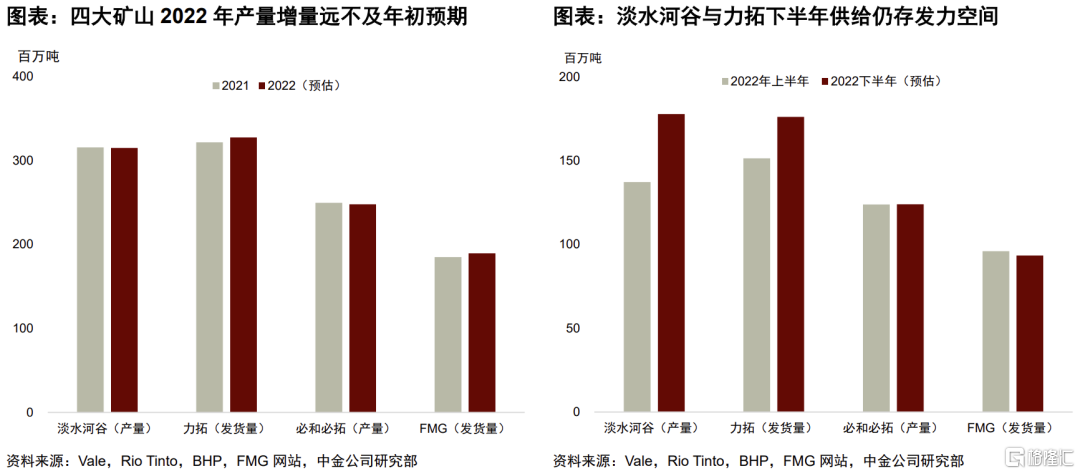

我們預計主流礦山的鐵礦石發運量今年下半年仍有一定提升空間。近日四大礦山陸續公佈季度生產報吿,2Q淡水河谷產量同比增長-1.2%,力拓4%,必和必拓-2%,而FMG的發運量基本持平。淡水河谷將其年度產量指引由3.2-3.35億噸下調至3.1-3.2億噸。淡水河谷因上半年產量與發運量不及預期,所以本次下調產指引基本符合預期。其餘三家企業則維持基本不變。就2022年全年而言,今年四大礦山的總產量增量遠不及我們年初的預期。但基於當前的供給指引,我們預計力拓和淡水河谷下半年礦石供給或將較上半年出現一定增長,其中淡水河谷環比增量約3500-4500萬噸,力拓環比增量約1700-3200萬噸[1]。

下半年澳礦替換產能的順利投產及隨後的提產相當關鍵,我們看到力拓Gudai-Darri礦已於今年2季度末投產,該礦將支撐PB粉生產,年產能為4300萬噸。

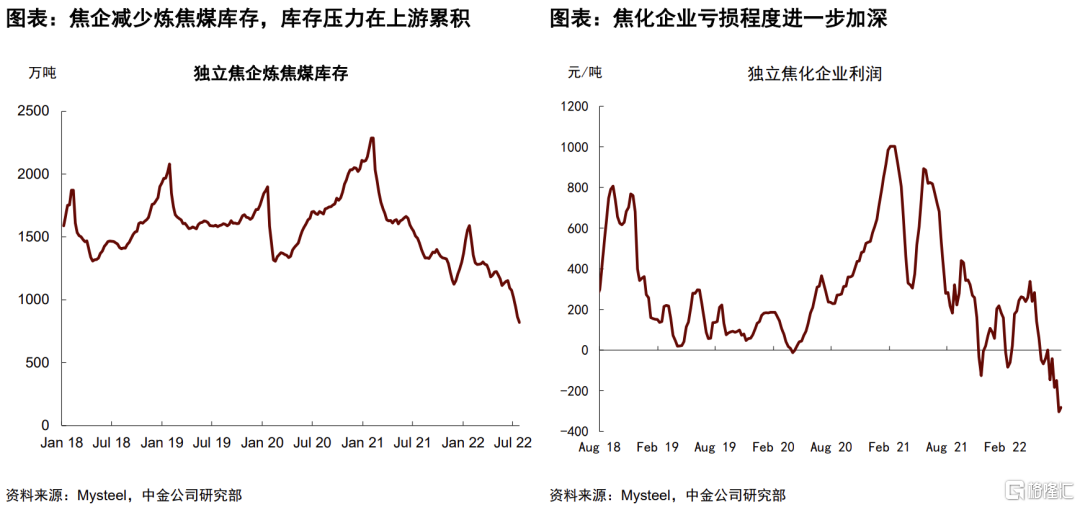

焦煤、焦炭:庫存壓力仍不斷在上游礦山端累積,復產預期下,雙焦價格可能將企穩,但我們認為這並不足以扭轉雙焦較弱的基本面。供應端,隨着疫情穩定蒙煤進口已趨於穩定,我們預計海運焦煤進口也將在價格倒掛的情況下不斷增長。當前澳大利亞PLV焦煤價格約180美元/噸,與國內同品質價差約120美元。我們預計焦煤價格在下半年仍有下行空間。

[1]假設必和必拓與FMG今年下半年產量的同比增速與其公佈的FY2023供應量年度指引的同比增速相同