這兩年的新能源熱潮,催生了好多牛股。

福萊特玻璃絕對算是其中一個佼佼者。

不信?

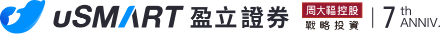

看下數據:2018-2020年,福萊特玻璃的營收從30億翻了一倍多,到62億,翻了一倍有多,淨利潤更為誇張,從4億一口氣漲到16億,漲幅超過3倍,2021年前三季業績繼續高開高舉,營收同比漲了57%,達到63億,已經超過去年全年,淨利潤更為大漲111%,同樣超過去年全年;業績這麼爆棚,股價肯定也是當仁不讓,過去三年,福萊特(港股)最大漲幅超過20倍,A股2019年初上市,最大漲幅同樣有20倍。

但是,天下沒有不散之筵席。近日,新能源概念板塊開啟大跌潮,作為光伏概念的龍頭之一,福萊特玻璃也難以獨善其身。

01

起高樓

福萊特玻璃過去兩年業績大躍進,原因有兩個,一是光伏行業的週期性觸底回升,二是中國政府發佈的“碳中和”戰略。

和電動車一樣,光伏產業的開端也是有賴於國家補貼。但是2018年5月,國家對光伏產業的補貼政策退坡,那個時候的光伏產業鏈,從上到下來了個暴跌,隨後的兩年,光伏概念板塊都被摁在地上摩擦,直到2020年才重新進入週期上升通道。至於2020年底國家重磅發佈的雙碳戰略,可以説為本處在週期回升的光伏板塊再加一把火。

週期向上+國家戰略的雙重刺激,光伏的熱度,是絲毫不亞於鋰電池、電動車,而本身已經是國內光伏玻璃“雙寡頭”之一的福萊特,自然是賺得盤滿缽滿。

具體來説,福萊特在量和價方面都有利好。

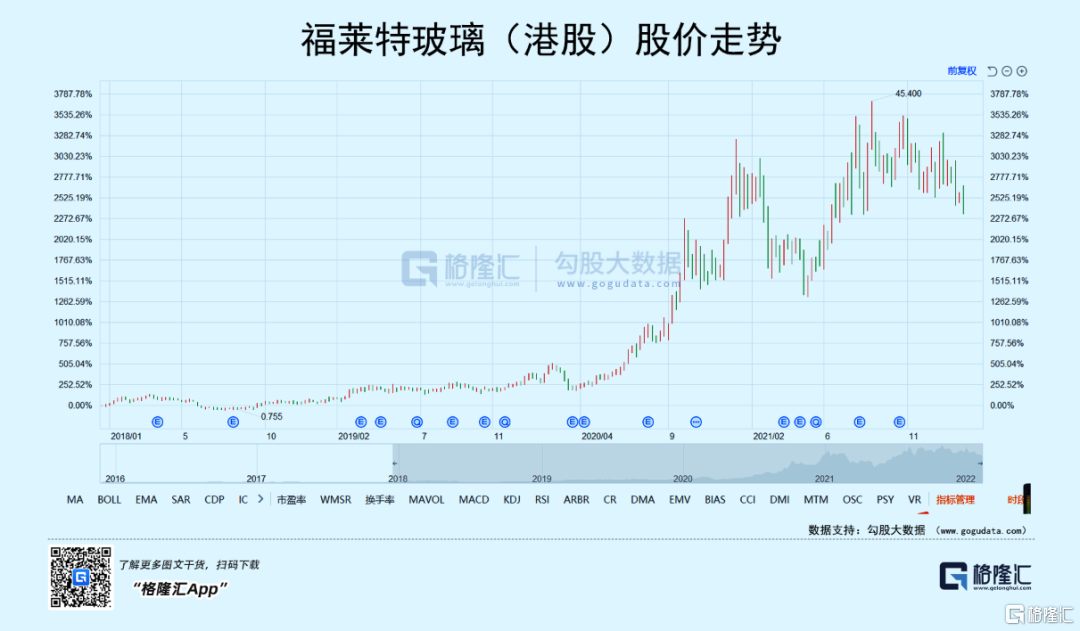

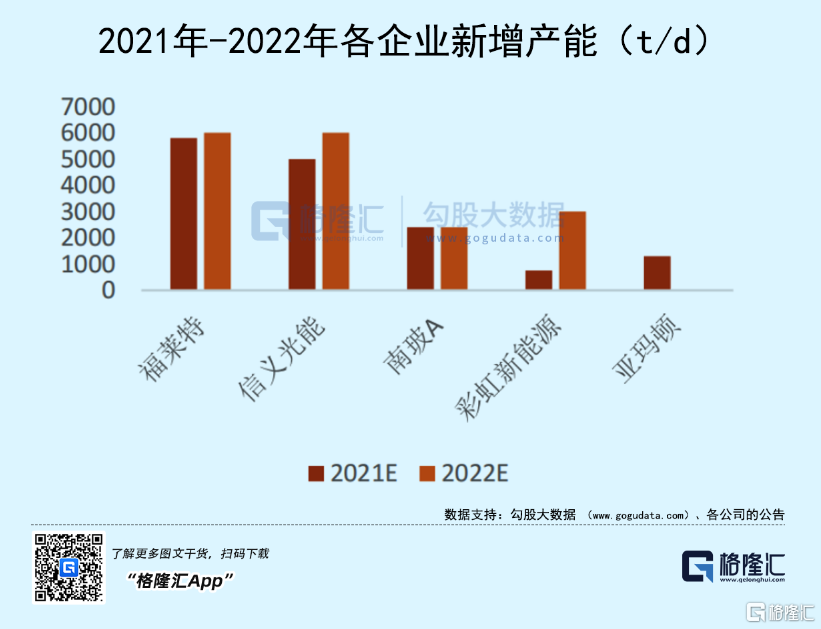

量方面,福萊特這幾年的擴產甚為激進,截至2020年年底,公司光伏玻璃產能達6400t/d,主要分佈在浙江嘉興、安徽鳳陽及越南海防,2021年計劃擴產1條越南1000 t/d產線和4條安徽1200 t/d產線,2021年和2022年底公司產能分別達到12200t/d和18200t/d,每年分別增產5800 t/d和6000 t/d,擴產情況行業領先。

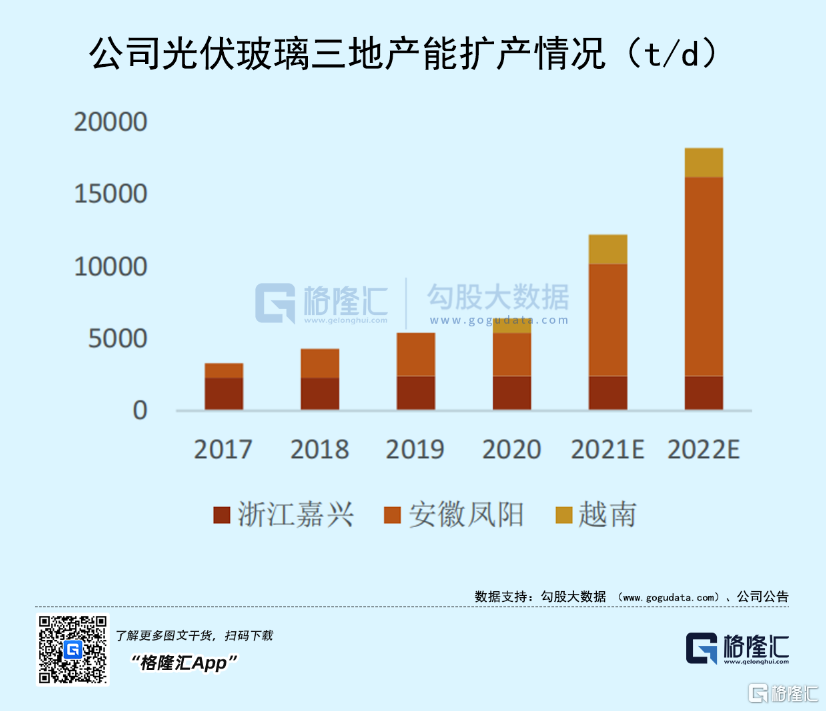

價方面,由於“碳中和”政策的推動,減碳工作成為各地方政府的頭等大事之一,光伏搶裝潮也隨機上演,需求的大幅提升刺激了光伏玻璃價格的衝高。

儘管去年價格有所回落,但由於需求旺盛、擴產產能持續釋放,福萊特的業績非常亮眼。

2020年,福萊特的營收增長了30%,毛利大漲92%,淨利潤更誇張,大漲127%;2021年前三季,營收增長57%,毛利增長66%,淨利潤繼續高歌,增幅達到111%,盈利能力的提升有目共睹。

從競爭格局上看,福萊特和信義光能是無可撼動的兩大寡頭,從產能規模、各類成本指標、盈利指標來看,福萊特也都是業內的頂級水平,基本面似乎沒有什麼可挑剔的。

但問題在於,玻璃這個行業始終是週期性行業,因為需求方屬於大型基建,這類基建通常在大規模建設之時需求比較大,但是在基建投資週期過後,將面臨着需求萎縮的窘境。

現在,正是處在這樣一種週期切換當中。

02

岌岌可危?

首先,從一個重要政府文件表明政府態度有轉變。

2月7日,工信部發改委和生態環境部聯合發佈《促進鋼鐵工業高質量發展的指導意見》,相較於徵求意見稿,《指導意見》做出了多處改動,最重要的一點,鋼鐵行業原先計劃的碳排放達峯時間點,由2025年變為2030年。

除了部委發文,官媒人民日報也出來吹風,發表評論:實現碳達峯碳中和,策略上要穩中求進。説白了,還是過去一年,各地在執行雙碳政策的過程中,操之過急,出現的許多扭曲的做法,現在官媒的發話,一定程度上也代表了上面的意思。

對政府態度的轉變,外人看着,可能沒啥感覺,頂多就是看熱鬧,但內行可不能這樣,尤其是業內人士以及投資者。要知道,過去一年新能源火爆,股價漲上天,基本都是政策所賜,現在政策轉向,那可不一般。

碳中和實現時間點的後推,使得任務的迫切性有所降低,儘管雙碳發展大方向不會變,但對原先的基於2025年鋼鐵碳達峯的各項預測影響,那就遠了。鋼鐵是最大的耗電工業户之一,碳達峯時間的後推,無疑會影響到傳統的煤電和光伏的佔比。

換句話説,光伏的新增裝機量很可能會減速,這就會直接影響下游對於光伏玻璃的需求增長。做個簡單的比喻,原先的估值模型是基於年複合增長率50%,現在你吿訴我,50%達不到了,只能30%,這個降幅,不就等於説估值得調低40%?

這也是最近光伏板塊不斷向下的重要原因之一,如果投資者還是像過去一年那樣,對光伏產業過分上頭,那很有可能掉坑裏去了。

從宏觀經濟上講,現在擺在國家面前最大的困難是什麼?

一個字:穩。

隨着疫情的恢復,出口紅利在逐漸消退,房地產不能再成為刺激手段,新興產業、消費一時半會又無法接過增長引擎,所以穩經濟成了今年最大的經濟任務。光伏這一類新能源,雖然大方向不會變,但從能源結構的角度上看,屬於此消彼長,新能源多了,舊能源就得減少,但舊能源同時也承擔着相當大一部分的GDP、税收、就業、產業產能等經濟任務,過快地清除這些舊能源,經濟就得付出相當大的代價,這又與穩經濟的初衷相悖。

從這個底層邏輯出發,光伏的板塊的放緩,並不是一時興起,而是國家通盤考慮後做出的決策。這麼説來,光伏產業的狂飆已經被按下了減速鍵,而且中短期內要回到原來的速度,不太可能。

光伏板塊的估值下壓,同樣很難避免。

03

估值還是虛高

當然,誰跌得多,誰跌得少,還是要看誰的估值過於虛高。

就拿福萊特來説,2019年(港股)之前的PE,都在10以下,也符合一個製造業的常規估值區間,但這兩年,估值攀升至超過20,A股的估值更好,接近40倍,雖然同期的業績增速明顯高過2019年之前,但正如前文所説,主要是拜週期回升和政策刺激所賜。

現在,政策紅利已經開始消退,需求的增速毫無疑問會下滑;產能方面,各主要廠家這兩年也是拼了命的擴產,隨着產能的持續釋放,價格很難繼續維持高位,實際上週期下行的跡象已經顯現。

所以,福萊特要想維持現在的估值水位,難度會越來越大,而全球流動性的收縮,也潑了一盤冷水。從長線上看,光伏賽道仍然屬於成長賽道,但從另一個角度看,正因為是成長賽道,所以資本炒作太瘋狂,積累的風險也會非常大。

股市就是這樣,漲上去有多瘋狂,跌下去就會有多慘烈。

現在福萊特的估值,正如玻璃一樣,堅固的時候可以遮風擋雨,但一旦破碎,灑落一地的後果,就會很悲劇。