本文來自: 王楊策略研究,作者:王楊、陳昊

1、Q3整體配置:外資流出規模小於ETF流入規模

四季度展望,我們發佈《贏在深秋:Q4是今年最佳投資窗口》,提示把握四季度投資機會,價值和科技雙輪驅動,其中半導體是重點關注方向之一,本期流動性週報我們從北上資金和ETF視角梳理半導體的資金流動。

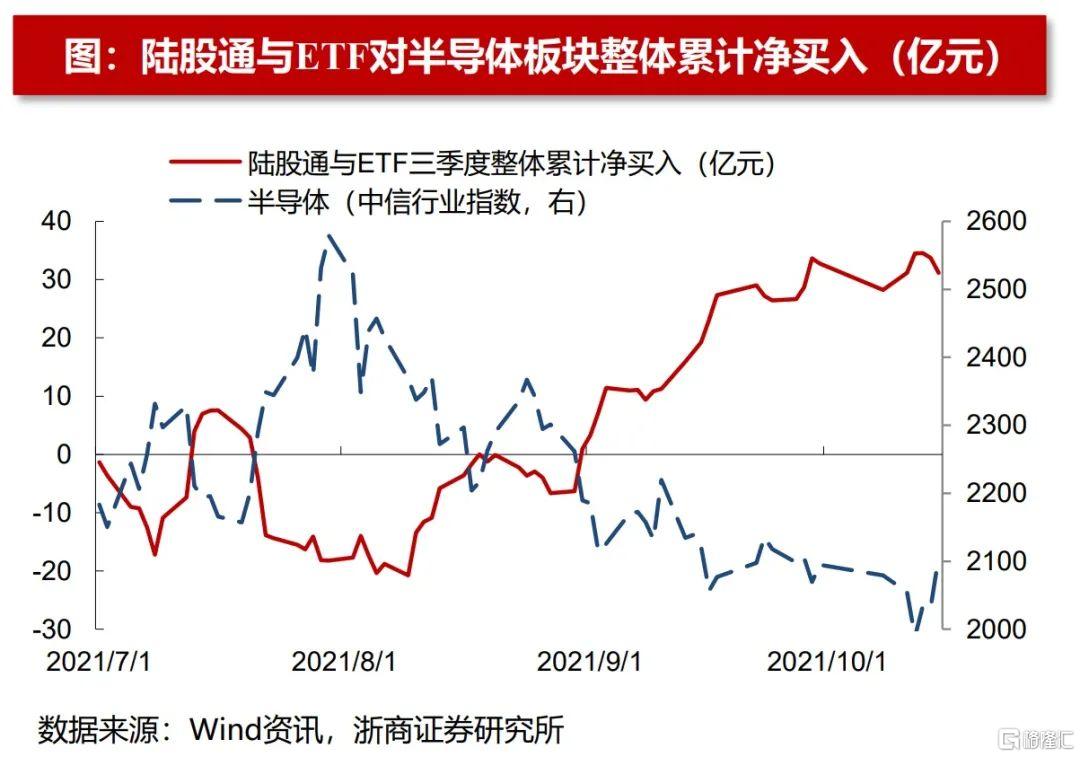

三季度以來ETF與外資整體淨流入半導體板塊。以半導體(中信行業指數)成分股爲標準,截至10月15日,二者整體累計淨買入31.19億元。

北上資金在三季度雖然以淨流出爲主,但國內ETF淨流入的體量更大。

2.Q3外資配置:半導體先增持後減持

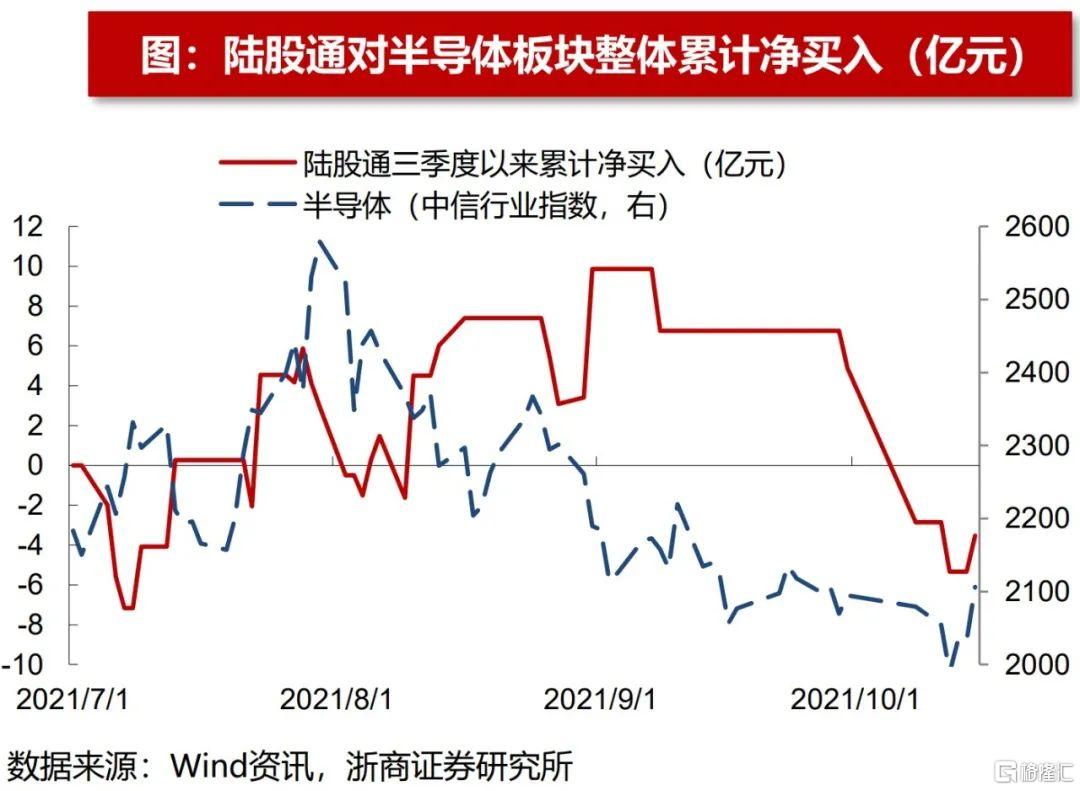

三季度以來外資整體淨流出半導體板塊。以半導體(中信行業指數)成分股爲標準,截至10月15日,陸股通總計淨賣出3.53億元。

從走勢上來看,7月,陸股通淨買入額隨半導體板塊上漲而增加,在7月29日陸股淨買入額達到了4.13億元;8月,半導體板塊走弱,陸股通從半導體板塊先流出後流入,並在9月1日達到累計淨買入額最高點(9.87億元)後持續賣出。

3. Q3 ETF配置:半導體先減持後增持

ETF加大了對半導體板塊的配置。以半導體(中信行業指數)成分股爲標準,基於中報披露數據與ETF規模日度變化,三季度以來,ETF基金(包括非貨幣與聯接)加大了對半導體板塊的配置。

從走勢上來看,三季度以來,7月半導體板塊漲幅較高,而ETF對半導體配置有所下降,截止7月30日累計淨賣出22.29億元;8月,半導體板塊表現持續走弱,但ETF對半導體板塊持續淨買入,截止10月15日,ETF累計淨買入34.71億元。

4. Q3 半導體板塊個股配置情況

外資對半導體板塊配置分歧較大。三季度以來,陸股通淨買入最多的半導體公司爲韋爾股份,共計7.54億元,淨賣出最多的是北方華創,共計4.20億元。從絕對值上看,二者都超過了板塊的整體淨賣出額。

ETF對半導體板塊配置分歧較小。三季度以來,多數半導體公司均獲ETF超配,其中最高者爲中芯國際,淨買入額達到了7.44億元。

摘要

宏觀流動性:

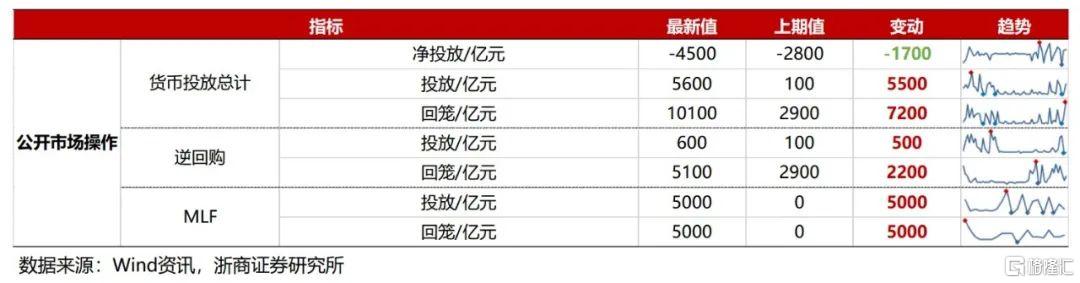

上週逆回購淨回籠4500億,MLF投放回籠相抵;

市場利率方面,DR007和R007分別小幅上升至2.12%和2.15%;

十年期國債收益率上升至2.96%;

美元兌人民幣下降至6.44;

理財產品預期收益率(3個月)大幅上升至3.06

A股市場資金面和情緒面:

上週A股成交額和換手率均下降;

兩融餘額維持在1.85萬億;

北上資金淨流入15億元;

上週A股小幅淨減持、回購規模下降,本週限售解禁規模上升;

風格來看,上週大盤股、高PE、高價股、績優股表現最好

A股和全球估值:

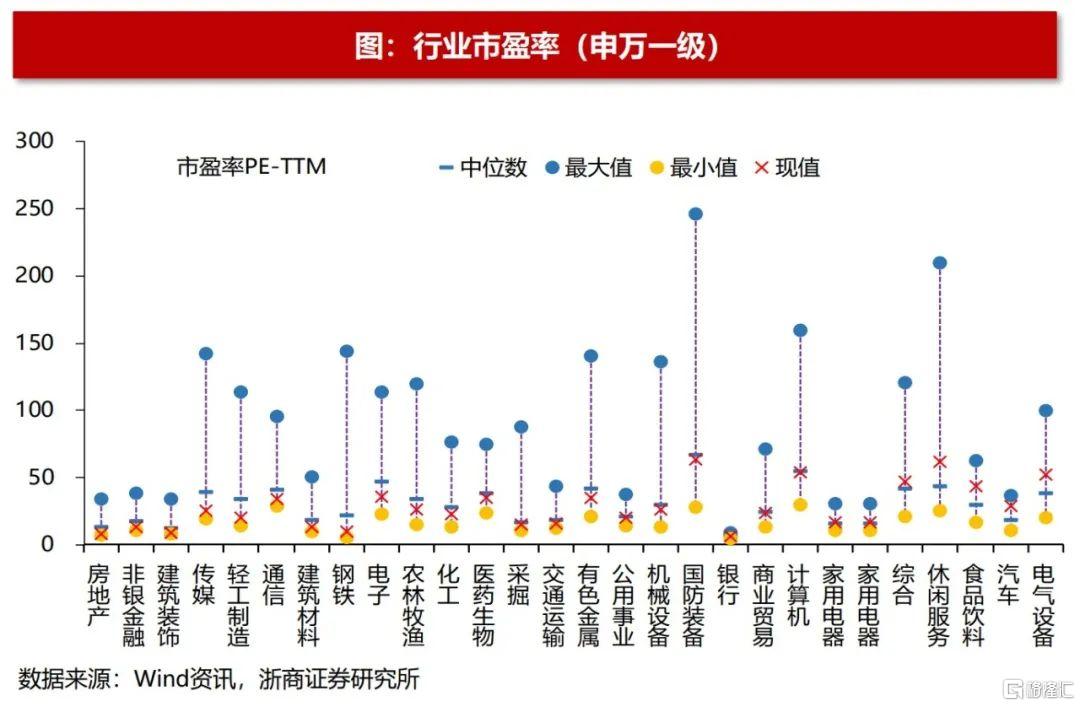

上週市盈率分位數(十年)較低的行業有房地產 (1.5%)、非銀金融 (3.7%)、建築裝飾(5%)、傳媒 (6.2%)、輕工製造 (7.6%),市盈率分位數(十年)較高的行業有電氣設備 (91.7%)、汽車 (90.5%)、食品飲料 (89.4%)、休閒服務 (76.5%)、綜合 (58%)。

宏觀流動性

量指標:公開市場操作

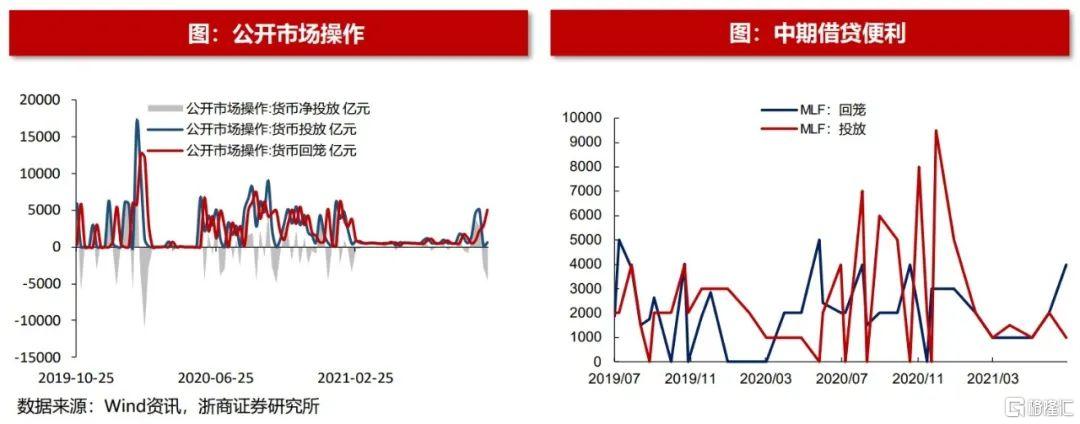

上週貨幣總計總計淨回籠4500億元。上週貨幣投放量5600億元,貨幣回籠量10100億元。

上週逆回購淨投放4500億元。上週逆回購投放量爲600億元,逆回購回籠量爲5100億元。

上週MLF淨投放0億元。上週MLF投放量爲5000億元,回籠量5000億元。

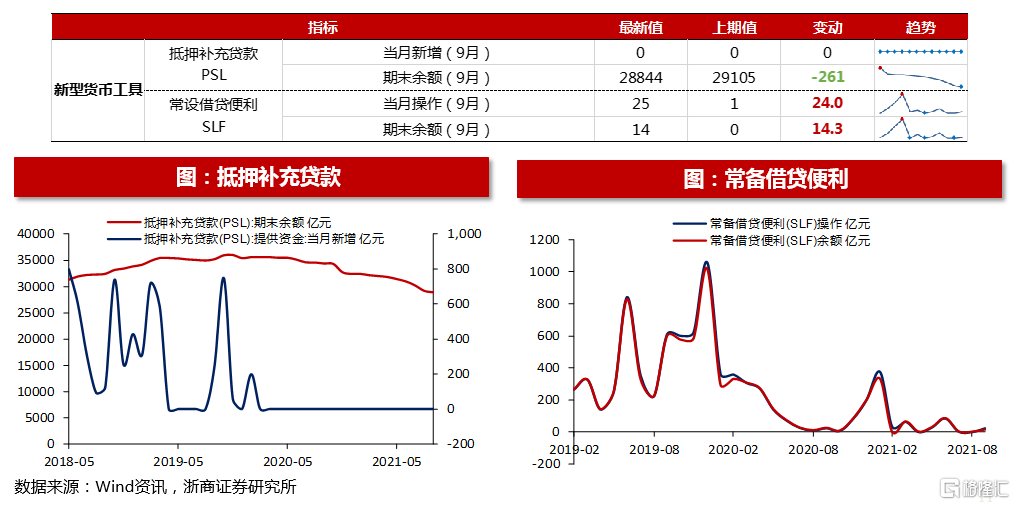

量指標:新型貨幣工具

9月PSL新增0億元。9月PSL期末餘額爲28844億元,當月減少261億元。

9月SLF操作24.6億元,當月減少24億元。

量指標:信用貨幣派生

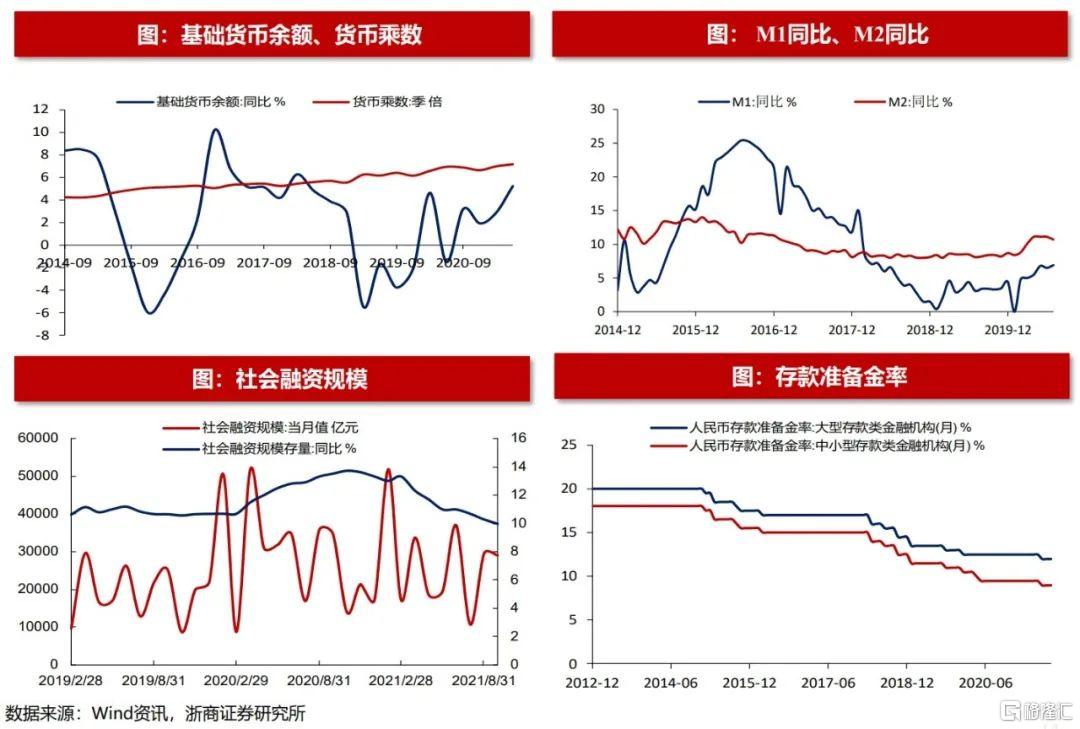

2021年Q2貨幣乘數爲7.14,上升0.2。基礎貨幣餘額同比減少1.5%。

2021年9月M1同比增長3.7%,較上個月下降0.5個百分點。M2同比增長8.3%,較上個月上升0.1個百分點。

2021年9月存款準備金率不變。8月大型金融機構人民幣存款準備金率爲12%,中小型金融機構爲9%。

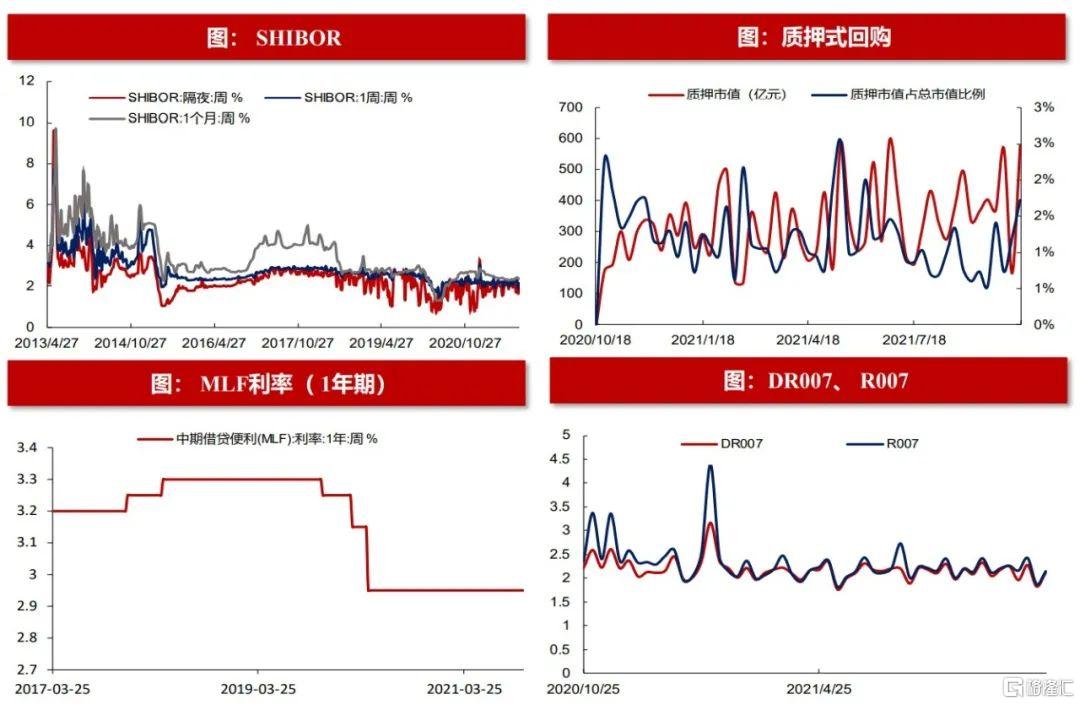

價指標:貨幣市場利率

上週SHIBOR隔夜/一週/一月利率分別爲2.07%(-0.16%)、2.13%(-0.13%)、2.36%(-0.08%)。上週DR007/R007分別爲2.12%(+0.29%)、2.15%(+0.27%)。同業存單(AAA+)1個月到期收益率爲2.26%(-0.39%), 同業存單(AAA+)3個月到期收益率爲2.45%(+0.02%)。

價指標:債券市場利率

上週國債期限利差擴大。上週國債1年到期收益率爲2.3%(-0.04%),10年到期收益率爲3% (+0.06%)。上週期限利差爲0.62%(+0.09%)。

上週企業債到期收益率上升。上週企業債到期收益率(AAA)5年爲3.6%(+0.1%)。

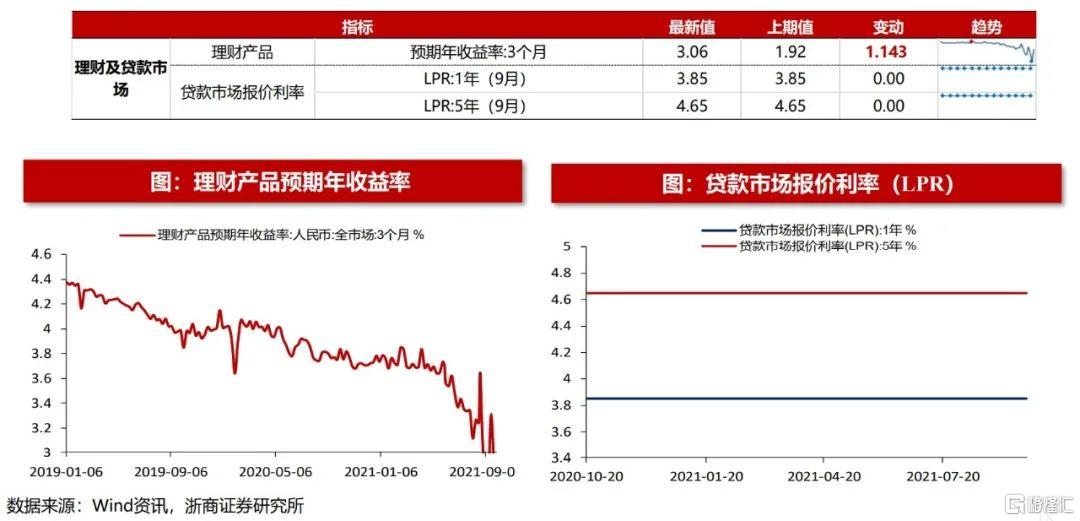

價指標:理財及貸款市場利率

上週理財產品預期年收益率上升。上週理財產品預期年收益率(3個月)爲3.06%(+1.143%)。

本月貸款市場報價利率不變。本月一年期LPR爲3.85%(+0%),五年期LPR爲4.65%(+0%)。

價指標:外匯市場

上週美元指數下降,人民幣對美元升值。上週美元指數爲93.97(-0.1)。美元兌人民幣即期匯率爲6.43(-0.02)。

A股市場資金面和情緒面

資金面:股票供給

上週IPO上市家數增加,定增家數增加,併購重組家數減少。上週IPO上市有5家(+5家),金額82.1億(+82.1億元)。定增有2家(+1家),金額21億元(+11)億元。併購重組有130家(-363家),金額342.6億元(-431億元)。

資金面:成交量和換手率

上週全A日均成交額下降。上週全A日均成交量爲713.9億股(-94.1億股),成交額爲9454億元(-1149.4億元)。

上週全A換手率下降。上週全A換手率爲2.4%(-0.23%)。

上週A股淨主動賣出。上週A股淨主動賣出1062.6億元(-947.3億元)。

資金面:新增投資者和基金

9月新增投資者數量減少。8月新增投資者中自然人爲161.27萬(-26.71萬),非自然人爲0.55萬(+0.07萬)。

上週股票型和混合型基金髮行數量爲31只,較前周增加26只。

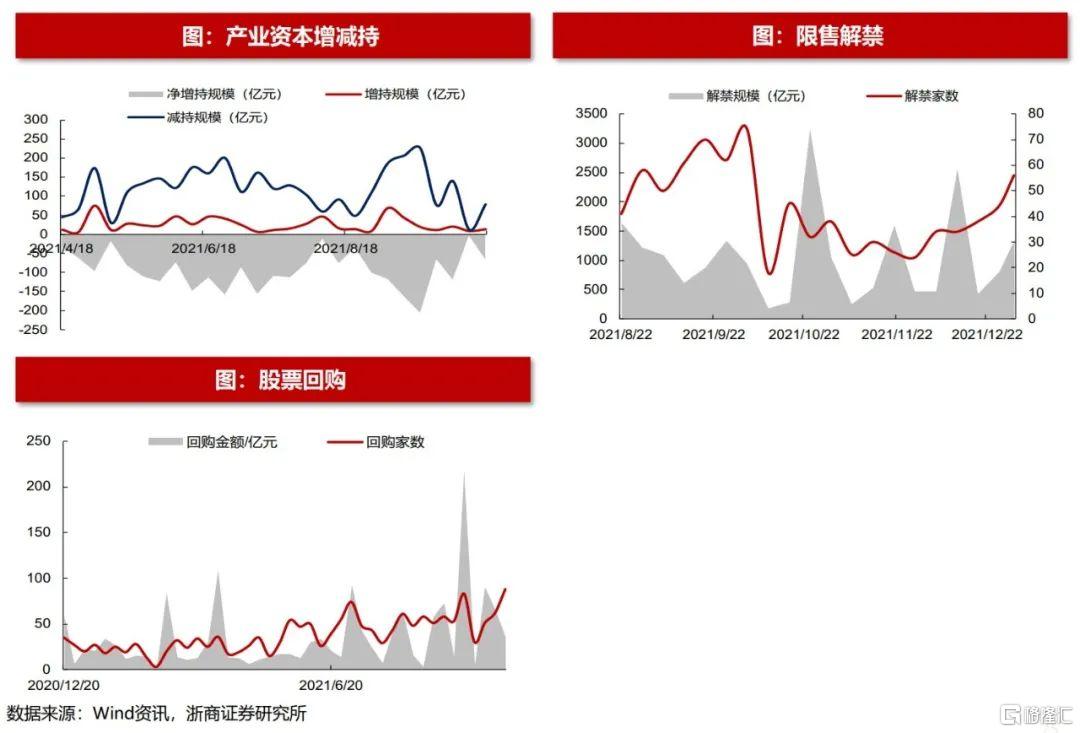

資金面:產業資本

上週產業資本淨減持。上週產業資本增持13億元(+4.9億元),減持78.2億元(+66.6億元),淨減持65.2億元(-61.8億元)。

本週限售解禁家數減少。本週限售解禁家數爲32家(-13家),金額爲3236億元(+2948.4億元)。上週股票回購家數增加。上週股票回購家數爲88家(+26家),金額爲35.8億元(-28.8億元)。

資金面:槓桿資金

上週兩融餘額上升。上週槓桿資金兩融餘額爲18511億元(+95.7億元),市值佔比爲2%(+0%)。融資買入額3483.4億元(+1664.4億元),佔成交額比重爲7.4%(-0%)。

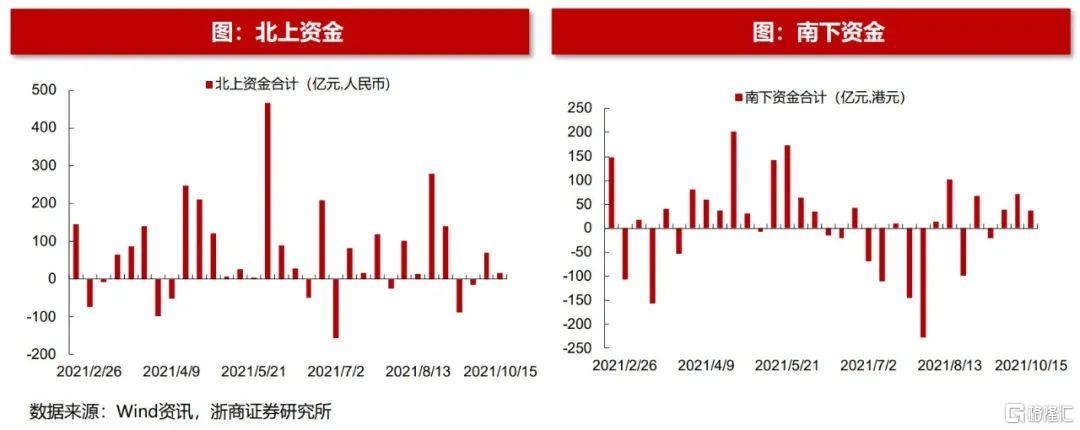

資金面:海外資金

上週北上資金淨流入。上週北上資金淨流入15億元,較前一週流入減少54.7億元。

上週北上資金淨流入前十大個股分別爲寧德時代(9.08億元)、藥明康德(6.91億元)、陽光電源(5.99億元)、貴州茅臺(5.39億元)、伊利股份(5.24億元)、美的集團(5.07億元)、招商銀行(4.49億元)、隆基股份(4.31億元)、紫金礦業(4.31億元)、兆易創新(1.81億元)。

上週北上資金淨流出前十大個股分別爲中國平安(-10.87億元)、五糧液(-9.51億元)、恆瑞醫藥(-9.16億元)、東方財富(-7.99億元)、萬科A(-5.29億元)、邁瑞醫療(-4.35億元)、恩捷股份(-3.79億元)、國電南瑞(-3.67億元)、韋爾股份(-2.49億元)、北方稀土(-2.25億元)。

情緒面:股票質押

上週股票質押佔總市值的比例上升。上週質押市值爲578億元(+413.15億元),質押市值佔總市值的比例爲1.73%(+0.53%)。

情緒面:市場風格變換

上週大盤指數、高PE指數、高價股指數、績優股指數表現相對佔優。上週市值風格中,大盤/中盤/小盤指數漲跌幅分別爲0.49%、-0.37%、-2.03%。PE風格中,高PE/中PE/低PE指數漲跌幅分別爲1.82%、-0.27%、-2.11%。股價風格中,高價股/中價股/低價股指數的漲跌幅分別爲2.35%、-1.37%、-3.47%。盈利風格中,虧損股/微利股/績優股指數的漲跌幅分別爲-1.91%、-1.28%、-0.18%。

A股市場估值

主要A股市場指數市盈率

上週上證50、滬深300、中證500、上證指數、深圳成指、中小板指、創業板指的市盈率分別爲11.09、13.24 、20.56、13.67、26.97、32.19、56.8。過去十年分位數分別爲74.7%、66.6%、4.8%、51.5%、61.4%、60.4%、65.8%。

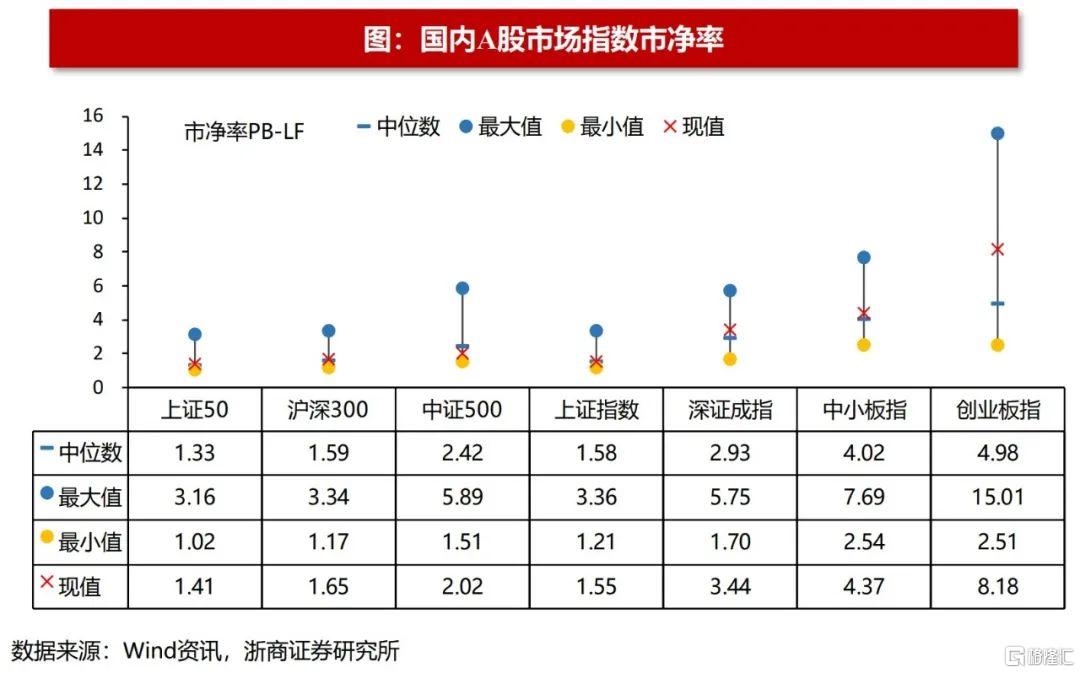

主要A股市場指數市淨率

上週上證50、滬深300、中證500、上證指數、深圳成指、中小板指、創業板指的市淨率分別爲1.41、1.65、2.02、1.55、3.44、4.37、8.18。過去十年分位數分別爲66.9%、64.7%、20.8%、50.8%、83.9%、72.9%、88.8%。

年初以來主要A股市場指數的驅動因素拆分

今年以來上證50、滬深300、中證500、上證指數、深圳成指、中小板指、創業板指漲跌幅受盈利影響的比例分別爲15.22%、14.05%、52.02%、24.24%、17.25%、11.75%、24.4%,受無風險利率影響的比例分別爲 -0.54%、-0.45%、-0.32%、-0.53%、-0.22%、-0.3%、-0.11%,受風險溢價影響的比例分別爲 -24.17%、-18.96%、-41.38%、-20.85%、-17.41%、-11.52%、 -13.84%。

申萬一級行業市盈率

上週市盈率分位數(十年)較低的行業有房地產 (1.5%)、非銀金融 (1.3%)、建築裝飾(5.7%)、商業貿易(10.6%),市盈率分位數(十年)較高的行業有電氣設備 (98.3%)、休閒服務 (93.3%)、化工 (92.2%)、食品飲料(90.4%)、有色金屬 (89.9%)。

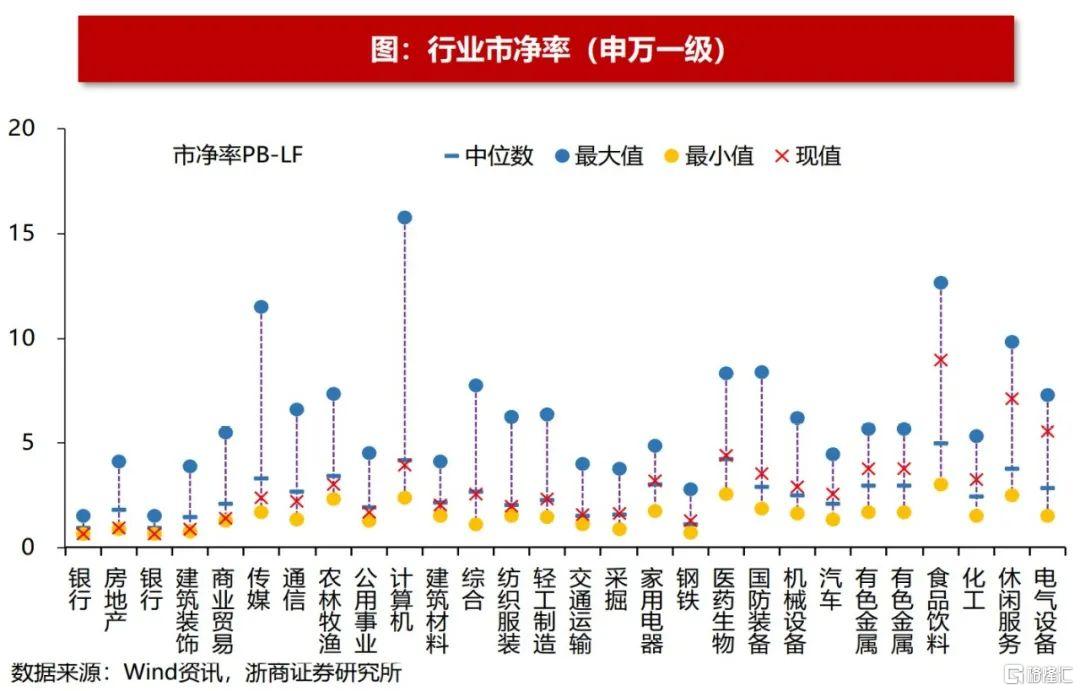

申萬一級行業市淨率

上週市淨率分位數(十年)較低的行業有非銀金融 (0.6%)、房地產 (1%)、銀行 (1.3%)、建築裝飾 (6.7%)、商業貿易 (10.6%),市淨率分位數(十年)較高的行業有電氣設備 (98.8%)、化工 (92.7%)、休閒服務 (92.6%)、有色金屬 (91.7%)、電子 (89.1%)。

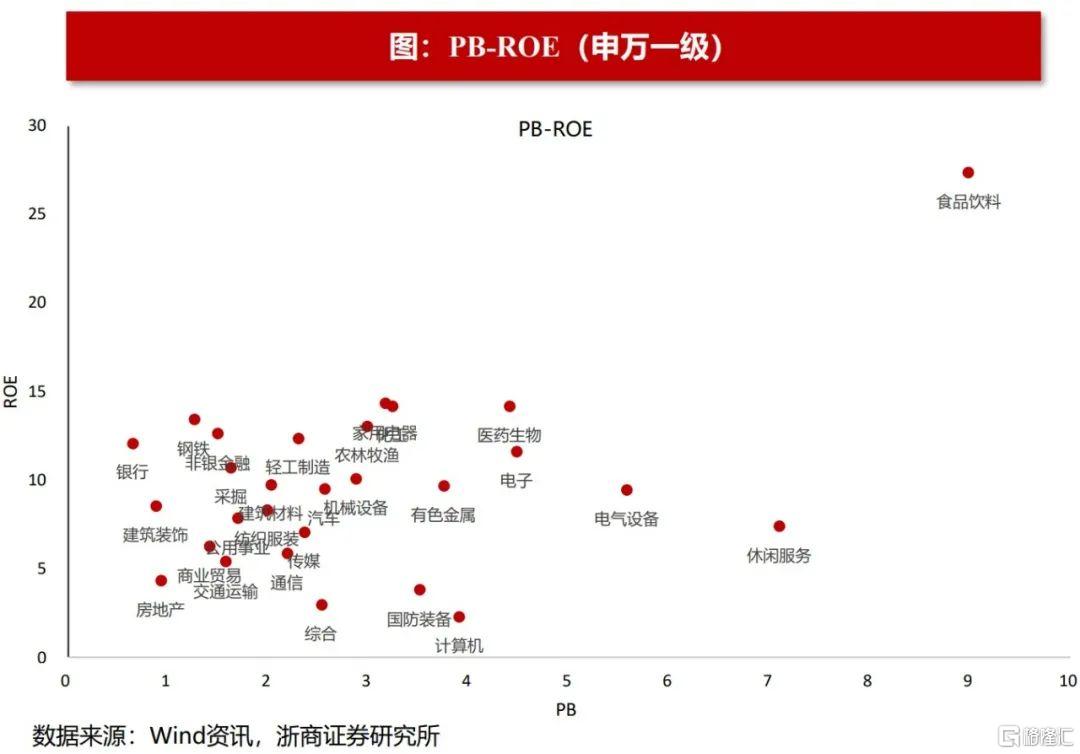

申萬一級行業PB-ROE

從PB-ROE的角度來看,上週估值水平遠低於盈利能力的行業分別爲銀行、鋼鐵、建築裝飾、非銀金融、採掘 、輕工製造、建築材料、房地產、家用電器。

全球市場估值

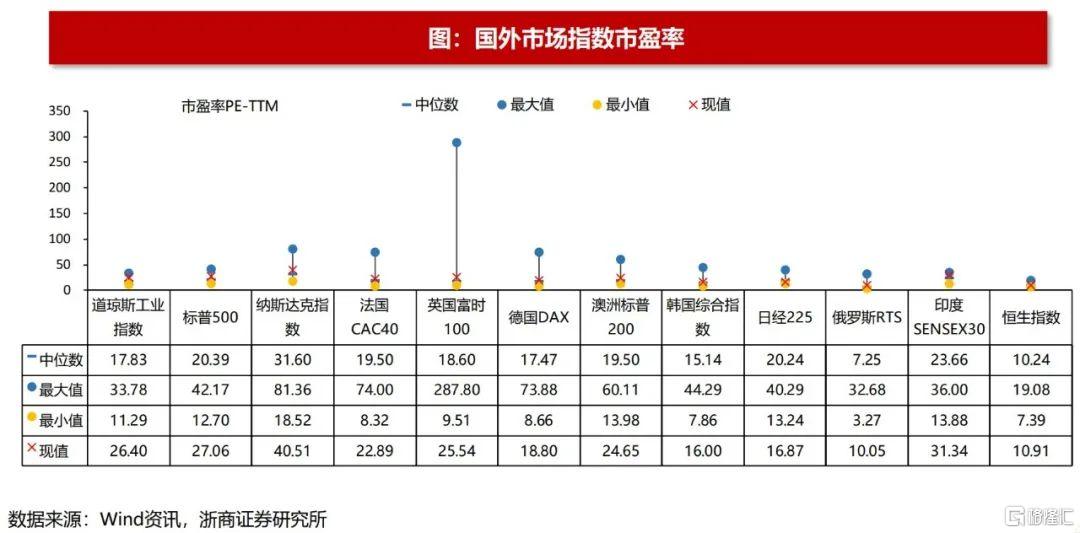

全球股票市場的市盈率

上週道瓊斯工業指數、標普500、納斯達克指數、法國CAC40、英國富時100、德國DAX、澳洲標普200、韓國綜合指數、日經225、俄羅斯RTS、印度SENSEX30、恆生指數的市盈率分別爲26.4、27.06、40.51、22.89、25.54、18.8、24.65、16、16.87、10.05、31.34、10.91。過去十年分位數分別爲89.5%、88.2%、81.9%、71.8%、72.6%、63.3%、77.9%、55.9%、18%、86.3%、90%、64.7%。

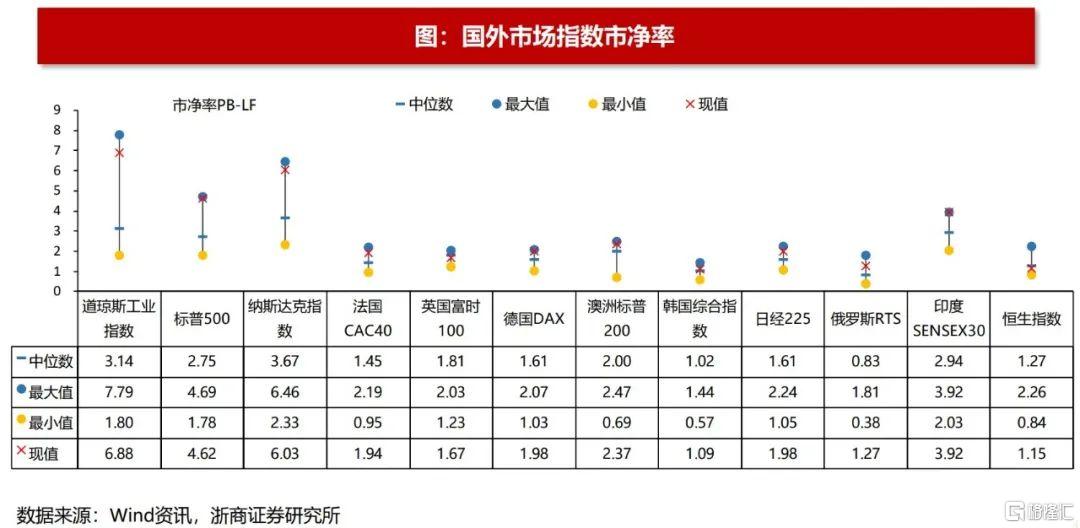

全球股票市場的市淨率

上週道瓊斯工業指數、標普500、納斯達克指數、法國CAC40、英國富時100、德國DAX、澳洲標普200、韓國綜合指數、日經225、俄羅斯RTS、印度SENSEX30、恆生指數的市淨率分別爲6.88、4.62、6.03、1.94、1.98、2.37、1.09、1.09、1.98、1.27、3.92、1.15。過去十年分位數分別爲98%、98.8%、94.9%、98.6%、21.6%、99.4%、94.5%、84.2%、95.1%、98.1%、100%、33.1%。

風險提示

1. 流動性出現較大的波動

2. 歷史估值不具備參考意義