7月1日晚間,招商證券、中金公司、東吳證券、興業證券、東方證券等8家券商公司發佈了2021年中報業績預增公告,加上30日晚間發佈業績預增公告的中信證券、海通證券、國信證券和西南證券4家公司,截至目前已有12家券商發佈業績喜報。

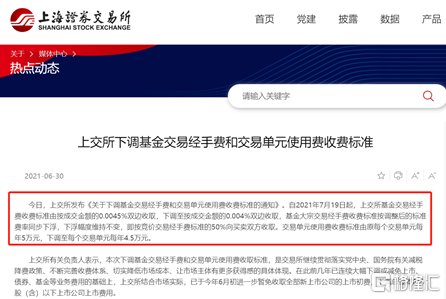

消息面上,6月30日,上交所發佈了《關於下調基金交易經手費和交易單元使用費收費標準的通知》,將基金交易經手費收費標準從成交金額的0.0045%下調至0.004%。深交所也同步發佈了通知,將收費標準由0.00487%下調至0.004%。

從這波趨勢來看,可以說是雙喜臨門,也有網友稱這個通知是,“直接利好基金,隨之利好股市。”

但A股走勢總是出人意料之外,儘管媒體和投資者對於券商的走勢也抱有相對樂觀的情緒,然而“市場規律”總是不以人的意志爲轉移,來了一個高開低走,唬住並套牢了投資者。

1

止不住的頹勢

7月1日上午開盤,券商ETF指數空跳高開,瞬間衝高,但馬上逐級回落,截至收盤下跌2.82%,中銀證券直接封死跌停,財達證券觸及跌停收跌9.8%,中金證券大跌近6%,平均股價跌幅3.63%,主力大資金瘋狂拋售,大單資金淨流出42.14億元。

而這個趨勢7月2日開盤後仍在延續,整個證券板塊持續下挫,券商指數暴跌近3%。截至收盤,中金公司跌超6%,中銀證券繼續大跌近6%,長城證券、國信證券、光大證券大跌5%,東方財富大跌4.62%,遭到主力金額流出18.25億元,可以注意到其中不乏業績報喜的券商公司。

而這不是看似業績爆棚的券商經歷的第一次暴跌了,從2018年至今,券商板塊的大行情只有2波,一波在2019年2月,券商指數大幅震盪;還有一波就是去年7月開始,自創下5年以來的新高之後,連續九個月下跌。

雖然今年5月出現了一波小反彈,但從現在的狀況來看,其頹勢仍沒有被逆轉。截至目前,兩市共有證券行業上市公司50家,剔除今年5月份剛上市的財達證券,其他49家券商股(截至6月28日)的平均跌幅高達15.55%。而同期滬指漲幅3.84%,券商股的表現遠遠弱於大盤。

其實從各方面因素來看,券商的股票表現不應該如此,從估值來看,目前整體估值不算很高,20倍的滾動市盈率處在歷史的相對低位。

它的業績也不算很差,甚至可以說是優秀,過去兩天發佈的中報預告數據都是非常亮眼的,今天大跌的中金證券預計2021上半年實現歸屬股東淨利潤44.25億元-50.35億元,同比增長45%到65%。

且2021年IPO數量出現翻倍,有245家公司完成IPO上市,港股的IPO也如火如荼,共有47宗IPO,融資金額達到2129.6億港元。截至6月30日,兩市融資餘額爲1.63萬億元,兩融餘額爲1.78萬億元,比去年底兩市融資餘額爲1.48萬億元增加了1461億元。

這對於券商和投行來說收入非常樂觀。上半年的成交量也異常火爆,最近連續數個交易日成交破萬億元,其傭金收入也十分可觀。

但利好的消息面和優秀的業績並沒有推動券商走高,到底是爲什麼?

2

身份的證僞,機構的摒棄

原因其實很簡單,曾經被視作“牛市旗手”的券商,身份被證僞了。去年7月在券商大跌之前,ETF指數曾經連續10天暴力拉昇了超過33%,市場紛傳大牛市即將要來了,機構、專家也振臂高呼,如果在這時候下車就再也趕不上這趟高鐵了。

但車上的人只看到了兩側的風景和眼前的山峯,全然沒有注意到他們上的其實是一輛過山車,還是要入海的那一種。

從去年7月份以來,A股市場處於窄幅波動的猴市行情當中,滬指在近一年的時間內,波動空間只有500點,從去年7月10日至今,滬指僅微漲1.98%,深證成指因爲受到5、6月,半導體和新能源板塊狂歡的影響,上漲了7.31%,但整體的大盤還是震盪的。

券商所搖旗的牛市並沒有到來,市場很清楚的看到了這一點。

而另一方面,整個市場的投資邏輯以及估值體系邏輯發生了重大的變化,在過去一年的時間內,A股市場已經進一步強化了資金驅動的行情,隨着公募基金與私募基金的話語權不斷擡升,大資金大機構對行業板塊以及市場指數已經具有了一定的話語權乃至定價權。

截至2020年底,機構累計共持倉34只A股上市券商股,合計34.96億股,較三季度末減少934.89億股,減持幅度達97%;持倉市值僅爲591.06億元,較三季度末劇減1.19萬億元,降幅超過95%,這麼看來可以說是幾乎全部拋售了。

這波大減持對市場來說無疑是吹響了號角,大機構都已經不再“看好”的板塊,如何能夠迎來春天呢?

但其實深究其原因,並不是因爲券商的業績表現差,只是因爲有了更好的標的,最近兩年機構通過抱團白酒、食品飲料、生物醫藥、醫美、新能源獲得了良好的收益,就不斷的拋售了金融股也包括券商。

3

總結

此前5月,各路資金都在期待7月“百年大慶”的上漲行情,但從這兩天的兩市狀況來看,可以說是兩眼一抹綠,失去大資金庇佑的券商,自然是瀰漫着恐慌和大跌。

而下半年券商又會如何演化?

有這麼一條簡單的金融常識:市場交易的是預期(未來)。每個月所發佈的業績增速的意義其實不大,因爲大盤演繹過程中(比如上漲),就已經對未來預期的業績給出了充分的反應,所以業績的披露,不會對券商股價產生什麼實質影響。

投資券商股更爲關鍵是,我們應該通過股票定價的兩大維度——宏觀基本面和貨幣政策,去推測未來大盤是否有大的行情。如果預判接下來會有一波大行情亦或是牛市,果斷做多埋伏,等風來。如果沒有,休息吧,持有券商的機會成本很大,不虧都算是阿彌陀佛。

同時,券商中長期走勢,也是對於未來大盤是否有大行情的一種輔助判斷與側面印證。歷史上,券商沒有哪一次缺席了大行情或大牛市。

具體來看,中國宏觀經濟將在下半年會明顯出現環比走弱的情況,拐點沒有到來,流動性上也是易緊難鬆。從股市兩大定價維度看,下半年大盤大概率會維持震盪的態勢,不要奢望有大牛市。並且,投資者還要謹防美聯儲以超預期收水從而給A股帶來可能的衝擊與動盪。

基於以上的假設和判斷,券商接下來很大可能也不會有好的表現,陰跌會是常態。除非大盤邏輯變了,券商會有明顯的反彈、估值修復機會。但短期看,這種可能性非常小,並不適合抄底。