打新分析

1、招股信息

(1)简称及代码: 第一服务,2107.HK

(2)招股日期: 10.12-10.15

定价日期: 10.15

上市日期: 10.22

计息日: 6天

(3)发行价格: 1.86-2.46港元,今年上市的物业股均没有上限定价,以中间价及偏上居多

(4)入场费: 6211.98港元,乙头需认购250万股(1000手),金额约621万港元;以3.5%年利率算,融1手利息约3.2港元,乙头利息3217港元

(5)发行股数: 2.5亿股,90%国际配售,10%公开发售,1手2500股

(6)超额配股权: 有,可按发售价发行最多3750万股(占发售股份的15%),以补足国配的超额认购

(7)集资金额: 4.65-6.15亿港元

(8)市值: 18.6-24.6亿港元

(9)市盈率: 2019年PE 21-28倍,若以40%利润年复合增速计算,2020年PE约15-20倍,估值合理

(10)保荐人及近两年IPO首日表现:

海通国际,5涨3平3跌,代表作海吉亚医疗,首日收涨41%

(11)稳定价格操作人: 海通国际证券

(12)包销商: 海通、兴证国际等4家,包销佣金3%+奖金最高1%

2、回拨机制

常规回拨机制,不回拨前,甲乙组分别有5000手。

当公开发售认购15-50倍时,回拨30%,即甲乙组分别有1.5万手。

当公开发售认购50-100倍时,回拨40%,即甲乙组分别有2万手。

当公开发售认购超过100倍时,回拨50%,即甲乙组分别有2.5万手。

第一服务的发行手数情况与弘阳服务一致,后者当时认购人数略超7万,1手中签率30%。金融街物业甲组分配手数2.25万手,认购人数约8.7万,1手中签率20%。

考虑到第一服务没有引入基石,加上市场可能预留资金给后面招股的新股,结合目前的新股热度,假设10万人认购,50%回拨,1手中签率大概10-20%。最终中签率由认购倍数、认购人数、分配风格等多因素决定,以上分析仅供参考。

投资亮点

第一服务主要提供住宅物业服务,背靠地产商当代置业(1107.HK),在2020中国物业服务百强企业中排名第31名。第一服务曾在新三板挂牌,曾经历多轮融资,投资者包括中金公司等。

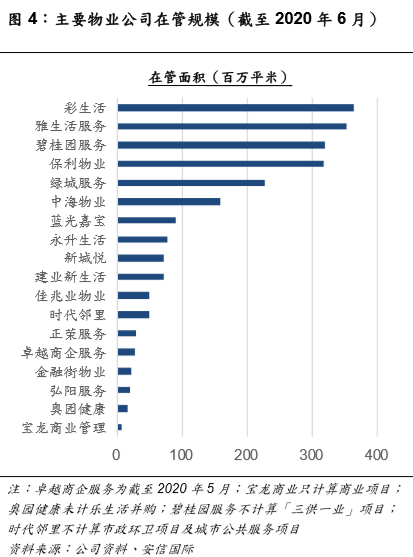

2017-2019年,在管建筑面积由710万平方米增加到1370万平方米,复合年增长率38.9%,最新的在管建筑面积为1660万平方米。

合约建筑面积由1140万平方米增长至2570万平方米,复合年增长率50.2%,最新的合约面积为3200万平方米,覆盖19个省的52个城市,收入主要来自北京、湖南、山西。

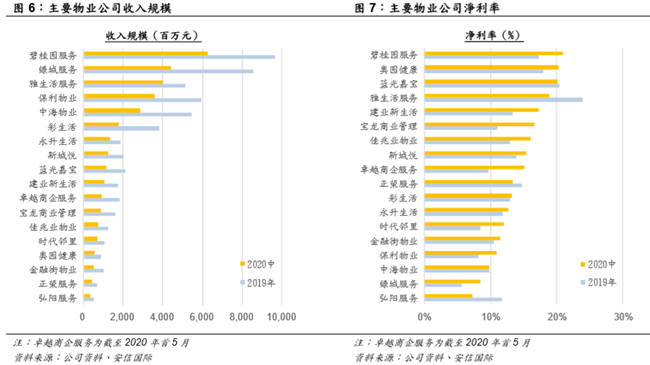

同期,收入从3.8亿元增加至6.2亿元,复合年增长率为28.4%。纯利由4180万元增加至8390万元,复合年增长率41.6%。

从面积、收入、排名等指标来看,第一服务与弘阳服务体量相当。

从行业表现来看,今年上市的物业股有6只,仍然是市场追捧的热点,均获得100倍以上的认购,首日全部上涨,其中弘阳服务后劲最足,上市以来累计涨幅超过40%。