作者:何立中

来源: 学恒的海外观察

全年业绩超预期,营收增长46%,净利润增长60%

2019年公司营收378亿元,同比增长46%,净利润40.2亿元,同比增加60%。毛利率20.5%,同比上升1.55个百分点。营收增速和净利润增速均超市场预期。2019营收增长主要是因为智能手机业务、车载成像及传感相关业务带动。光学零件收入增长46.4%,光电产品增长46.6%,光学仪器下降-5%。

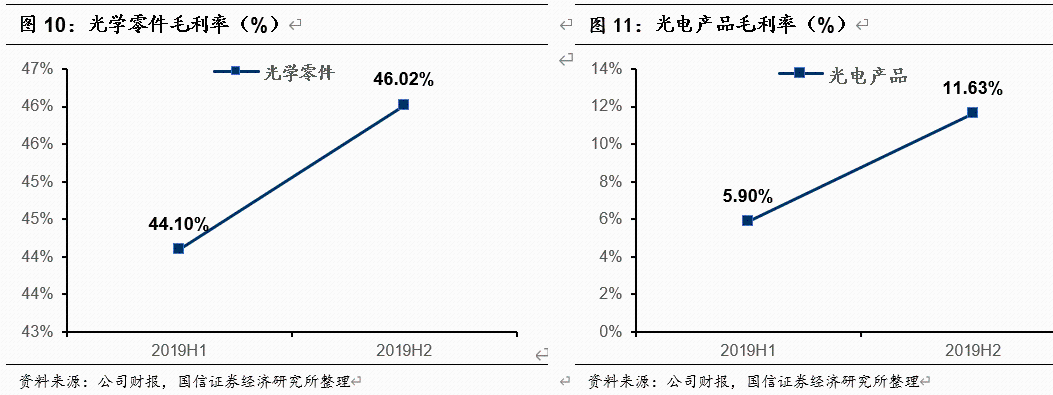

光电产品毛利率近翻倍,超预期地从5.9%提升至11.63%

2019公司毛利率、净利润率都有提升,受益于光学零件、光电产品的毛利率都有提升,特别是光电产品(手机模组为主)毛利率从2019上半年的5.9%提升至2019下半年的11.63%。光电产品毛利率提升,说明公司模组创新获得客户认可,产品持续升级,与竞争对手逐渐拉开差距。

从供给角度看,公司继续引领光学创新

市场总是容易低估行业龙头的各种壁垒,总是担心后来者扩产抢夺把龙头份额,实际上这种情况很少发生。如果,所有的投资扩产都能见效,那中国的科技早就超过美国了。舜宇在镜头领域也是一步步慢慢地缩小和大立光的差距,如果国内其它落后者能快速超越舜宇,那舜宇早就超过大立光了。所以,光学领域依旧看舜宇,舜宇依旧是能影响供给的光学龙头。

上调评级至“买入”评级——好公司跌得越多越有投资价值

预计2020~2022年公司收入分别为491亿元629亿元/789亿元,增速分别为29.8%/28.1%/25.6%,2019~2021年利润分别为51.5亿元/67.1亿元/88.3亿元,增速为29.2%/30.2%/31.5%。我们遵循资本回报率越高、增长速度越快,市盈率越高的理论。同时考虑公司既有光学镜头、也有摄像模组,具有垂直整合优势。公司在未来光学领域依旧是国内龙头,继续引领光学创新,竞争格局持续向好,国内其它竞争对手还需要时间打磨自身产品工艺,短期内对公司没有威胁。公司2019年下半年的业绩再次证明以上判断,公司市盈率合理估值范围28~30倍,对应2020年的合理价格区间为146 -156港元,上调评级至“买入”。

风险提示

行业竞争加剧,毛利率不能回升、市场份额减少。