美联储本月利率决定将于北京时间明日02:00公布,鲍威尔将在凌晨2:30召开新闻发布会。

尽管目前通胀仍然高企,以及银行系统危机以及由此扩大的经济衰退阴霾让美联储5月的加息路径变得“扑朔迷离”。不过,市场较为普遍的看法是,美联储将加息0.25个百分点,连续第十次加息。

美联储可能会发出信号,表明正处于或非常接近”其加息周期的终点。

加息路径“扑朔迷离”

一边是仍然高企的通胀。一边是银行系统危机以及由此扩大的经济衰退阴霾。这让美联储5月的加息路径变得“扑朔迷离”。不过,市场较为普遍的看法是,美联储将加息0.25个百分点。

通胀方面,虽然美国的整体通胀有所回落,但是美联储更关注的核心通胀(PEC)却非常坚挺。第一季度的增速达到4.9%,为近一年来的最快水平。

银行方面,第一共和银行在华尔街巨额资金注入下依然破产倒逼,被摩根大通收购,银行业危机仍未能缓和,周二晚间,美国地区银行股价再次暴跌。

有媒体认为,作为今年倒闭的第四家美国银行,第一共和银行的结局凸显了银行业长期存在的弱点。这些银行的倒闭固然有一些特殊的因素影响,但他们的困境都可以归结到,在利率上升的环境下,融资成本增加,同时资产的价值缩水。

中金认为,整体来看,目前美国的大银行依旧稳健,出险的大都是中小银行,另外银行挤兑主要集中在储户零售端,暂未出现类似2008年那样的金融机构批发融资挤兑。

主权债务方面,当地时间5月1日,美国财政部长耶伦表示,美国政府可能最早在6月1日发生债务违约。如果成真,这将是美国历史上的首次债务违约。根据路透社报道,2023年1月19日,美国政府达到了31.4万亿美元的债务上限,迫使财政部开始采取特别措施,继续支付国家账单,引发外界担忧。为应对债务违约危机,4月26日美国国会众议院投票通过债务上限法案。

贝莱德全球固定收益部门首席投资官里克·里德(Rick Rieder)认为,美国债务上限期限出人意料地提前以及最近的地区银行危机可能都不会阻止美联储在周三的政策会议上加息。

里德表示,美联储可能会将基准利率上调25个基点,至5-5.25%的目标区间。里德预计,地区性银行将减少放贷,再加上“限制性”的高利率水平,将减缓经济增长,降低通胀。他表示,美联储可能会“发出信号,表明我们正处于或非常接近”其加息周期的终点。

实体经济数据方面,美国劳工部公布的JOLTS职位空缺和商务部公布的工厂订单均逊于预期。JOLTS职位空缺数3月连降三个月,超预期下降,创近两年新低位,体现劳动力市场继续降温。

加息周期终点越来越近

随着美联储年度第三次议息日临近,美元指数震荡加剧,在正式公布议息结果前,美元指数震荡下行。

关于本周的FOMC会议,有“新美联储通讯社”之称的华尔街日报记者Timiraos认为,美联储将批准将其基准联邦基金利率上调25个基点至5%至5.25%之间的区间,这将是其连续第10次加息,同时也将利率推高至十六年来的最高点。

贝莱德全球固定收益部门首席投资官Rick Rieder认为,美国债务上限期限出人意料地提前以及地区银行危机都不会阻止美联储在周四的政策会议上加息25个基点。然后,美联储将在较长一段时间内暂停加息,“让之前的加息渗透到整个体系中”,2024年将开始降息。

华泰证券研究所研报指出,往前看,5月FOMC会议后美联储可能暂停加息,但这一政策立场可能难以打消市场对金融系统风险和衰退的担忧。虽然联储希望高利率和信贷条件紧缩能够在不危及金融稳定的情况下使通胀有序回到目标水平,但联储3月SEP与市场隐含的利率路径存在较大背离且高利率环境下经济和金融体系的演变或是非线性的,联储上述类似“完美情形”的期待或难以如愿。不排除实体经济和金融体系的压力在今年下半年加速演绎,促成联储被动转向。

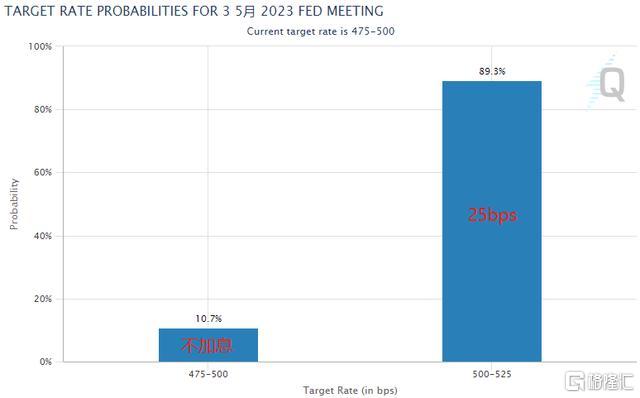

据CME“美联储观察”,美联储5月维持利率不变的概率为10.7%,加息25个基点的概率为89.3%;到6月维持利率在当前水平的概率为12.7%,累计加息25个基点的概率为66.9%,累计加息50个基点的概率为20.3%。最早在9月份转向降息,比此前预计的11月有所提前。