【点击图片认购】

一、总结

1.复宏汉霖产品管线丰富,研发实力强大,进度领先,目前汉利康已商业化,还有三款核心产品接近商业化,2019年将产生产品收入。

2.背靠复星医药,可借助其广泛的销售网络提升商业化能力。不过复宏汉霖各产品线上都面临较大的竞争,研发投入巨大,预计2019年仍将亏损。

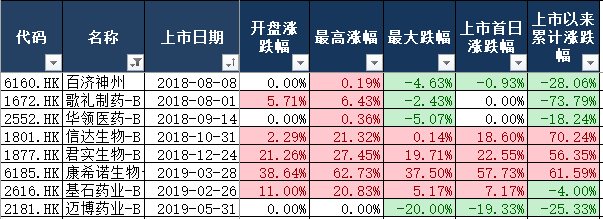

3.已上市的8家未盈利生物药企,上市首日的股价表现为4涨2跌2平,信达生物累涨70%,君实生物累涨56%,康希诺生物累涨62%。

二、基本面分析

1、公司及业务:产品管线丰富 研发进度领先

复宏汉霖是一家中国领先的生物制药公司,主要专注于开发单克隆抗体,可广泛用于不同的治疗领域,包括肿瘤、自身免疫疾病、神经科及眼科。目前公司正自主开发20种以上候选生物类似药及生物创新药,及多种肿瘤免疫联合疗法,与港股市值第二的生物药企信达生物数量相当,而市值最大的百济神州有超过50项正在进行或计划进行的临床研究。

其中HLX01(汉利康,美罗华生物类似药)已于今年5月开始进行商业化销售,港股已上市的8家生物药企中,目前仅百济神州、信达生物、君实生物3家实现了商业化。此外,复宏汉霖还有三种接近商业化的候选生物类似药,分别是HLX02(赫赛汀类似药)、HLX03(修美乐类似药)、HLX04(安维汀类似药)。

除了这四款核心产品,还有2种候选单抗获国家药监局接纳新药药证申请,2种候选单抗正在进行3期临床试验,6种候选单抗正在进行1/2期临床试验,以及2种肿瘤免疫联合疗法正在进行3期临床试验,并且已在不同司法权区取得31项新药临床试验申请批准。

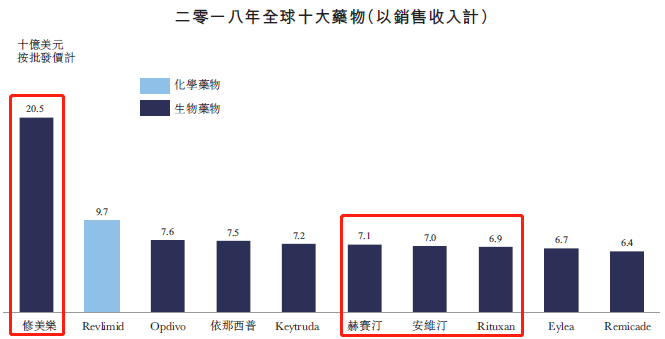

2、行业:产品市场容量大 但竞争激烈

生物药是世界上目前最畅销的药物产品之一,2018年全球十大畅销药中有9种为生物药,而复宏汉霖正在研发的产品都是市场热门的药物,四款核心产品的原研药全部位列该排行榜中。根据弗若斯特沙利文报告,2018-2023年全球生物药市场将以9%的复合年增长率增长,而同期中国市场增速将高达19.6%。

中国是公司所有候选生物类似药的核心市场,预计到2020年公司四款核心产品在中国的总市场规模将达到167亿元。广阔的市场自然也吸引了不少公司,比如美罗华(利妥昔单抗),虽然目前只有复宏汉霖的产品上市,但信达生物已提交上市申请,还有7家进入临床3期。

3、财务:研发实力强 汉利康已获得1330万收益 2020年可能扭亏为盈

复宏汉霖无疑已成为中国研发单抗药物的领导者,这离不开公司强大的研发实力。2017、2018及2019年前3个月的研发开支总额高达6.37亿元、9.73亿元、2.25亿元。于2019年3月31日拥有239名由行业资深人士率领的研发人员。有台北、加州和上海三处研发中心,前两者主要负责早期研发,后者主要负责研发后期阶段,目前上海的徐汇生产基地,占地面积约1.1万平方米,总产能1.4万升,且正在建设第二个生产基地——松江基地。

截止到2019年Q1,由于没有销售任何产品,复宏汉霖的收入主要来自许可费收入、向第三方提供服务,还有政府补助。不过汉利康的首张处方于今年5月16日开出,到6月30日,复宏汉霖已向其商业化合作伙伴交付20638瓶汉利康,并录得1330万元的收益。海通国际预测公司的收入将从19年的1.78亿元飞速增长到21年的16.55亿元,复合年增长率高达505%。

而研发投入巨大,导致公司一直处于亏损状态,2017、2018年归母净亏损分别高达2.7亿元、4.9亿元。海通国际预计公司将在2020年扭亏为盈,19-20年净利润分别为-3.22亿元、1.07亿元、4.64亿元。

4、估值

复宏汉霖上市后市值为267.41-311.62亿港元,与港股市值第二的未盈利生物药企信达生物270亿港元差不多,海通国际给出的估值为311-377亿港元,略高于公司的招股市值。根据海通的盈利预测以及公司的招股市值,公司2020、2021年的P/E分别约为227-264倍、52-61倍,而同行业的信达生物、基石药业、百济神州、君实生物到21年仍为亏损。

三、打新分析

1、招股基本信息

(1)简称及代码:复宏汉霖 2696.HK

(2)招股日期:9/12-9/17

上市日期:9/25

(3)发行价格:49.6-57.8港元

(4)入场费:5838.25港元

(5)发行股数:6469.54万H股 (90%国际配售,10%公开发售),1手100股

(6)集资金额:32.09-37.39亿港元

(7)市值:267.41-311.62亿港元,在主板中市值偏大

(8)保荐人:中金、美银美林、招银国际、复星恒利、花旗

中金的表现比较一般,近两年来保荐了20只新股,仅5只上涨,不过去年底保荐的未盈利生物药企君实生物首日收盘大涨22.55%。招银国际和花旗近两年都分别保荐了13只新股,其中上涨的均为6只。美银美林近两年仅保荐了4只新股,其中3只上涨。复星恒利是复兴国际的子公司,过往并无保荐记录。

(9)基石投资者:共认购1.4亿美元(10.97亿港元),都有6个月禁售期

卡塔尔投资局(卡塔尔国的主权财富基金,9000万美元)

深圳市普泰投资(3000万美元)

开曼复宏汉霖(由复宏汉霖CEO刘世高及首席科学官姜伟东联合创办,1000万美元)

舒泰神北京生物制药(创业板上市,代码300204,1000万美元)

(10)Pre-IPO投资者:自2016年以来,公司进行了多次融资,估值从4.9亿美元增加到18年11月的29.6亿美元,各投资者持股成本相较发售价中间价(53.7港元)折让比例为9%-80%,持股比例为17.47%,且没有任何禁售期。

(11)股权结构及股东:若超额配股权未行使,在全球发售后,复星医药将持股53.76%,仍为复宏汉霖的控股股东,可透过其广泛的销售网络提升复宏汉霖的商业化能力。联合创始人刘世高和姜伟东约持股11.5%,公众持股11.73%。

(12)行业表现:复宏汉霖将成为继去年4月港交所新政后第9家上市的未盈利生物药企。上市首日4涨2跌2平,信达生物累计涨70%,君实生物累涨56%,康希诺生物累涨62%。

注:累计涨幅截至2019.9.10

2、中签率

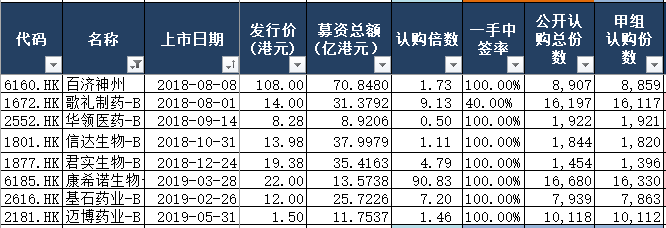

根据友信证券统计数据,过往上市的8家未盈利生物药企中,公开认购最火爆的康希诺生物,认购倍数高达90倍,但认购户数不足1.7万。

港交所上市的8家未盈利生物药企认购信息

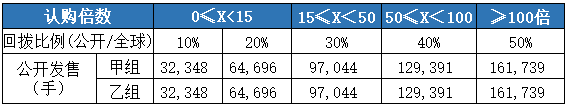

复宏汉霖香港公开发售约647万股,以每手100股计算,合计约6.47万手,其中甲乙组分别约为3.23万手。由于发行股数较多,每手股数较少,所以1手中签率将高达100%。

不同认购倍数下甲乙组获分配手数

注:若出现如下两种情况之一,保荐人可酌情回拨至最多20%,且必须以下限定价

(1)国际配售认购不足,公开发售认购足额

(2)国际配售认购足额,公开发售认购不足15倍

【点击图片认购】