今年以來,表現最好的板塊是哪些?

Chatgpt所帶動的概念股爆發幾倍漲幅,當然令人印象深刻,但而令人意外的是,中字頭國企們表現也是亮眼。

據Wind數據統計,截至3月15日,18只“中字頭”個股股價年內漲幅超30%,其中中航電測、中國衛通兩隻“中字頭”個股已經翻倍,中字頭央企指數今年以來上漲13.72%。其中的萬億中國移動,更是以47%的年漲幅,成爲今年全A股市值增加值最大的股票。甚至有機會超越茅臺,成爲新股王。

到底中特估爲何今年逆勢大漲,這個漲幅又會在哪終結呢?

一、本質是求穩

首先,國企的大漲並非來自於估值的特殊化,更多地是估值回到正常水平,因爲本來就處於長期估值折價。按照統計,目前統計的458家央企當中,市淨率的中位數爲2.2。而相對於同行業中的平均水平,國企一直以來不如民企。

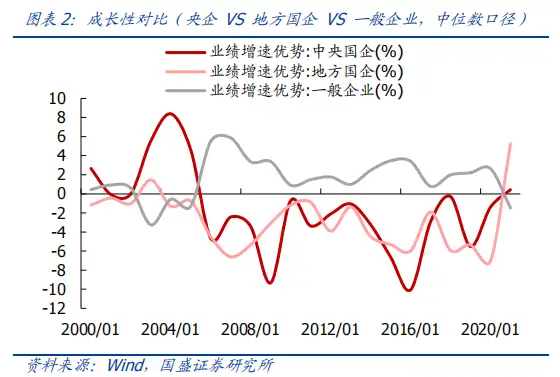

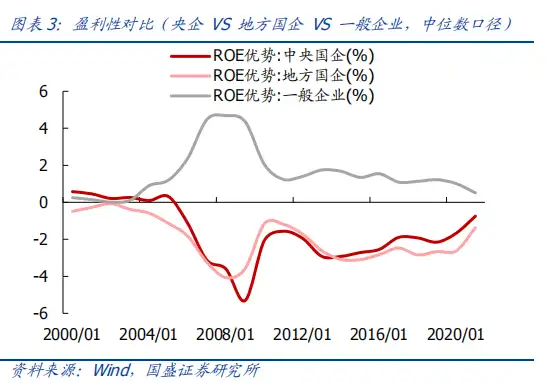

這里面普遍的看法是,國企由於承擔部分社會責任,因此在某些業務上盈利能力差,人員冗雜,且在行業內往往不能進行首發創新。國家考覈只追求資產規模增速,把盤子做大,卻不考慮效率,而大部分公司自由現金流都很差,ROE卻在不斷走下坡路。

在此環境下,國企長期以來成長性不如民企,分紅方面又經常由於各種原因,摳摳搜搜的,最後市場無可奈何,按分紅率定價。於是乎,大部分的公司就獲得了較低的PE。

當然,國企也並不是毫無亮點。大型國企最大的亮點是業務上具有穩定性,即使在經濟環境變化的情況下,需求也能相對穩定。

這不僅讓人聯想到當下的就業市場,考公成爲畢業生的首選,高學歷的頂尖人才也一個個往公務員崗位和國企里面鑽,儘管說國企和公務員崗位薪酬比起民企里面的頂尖水平有差距,但奈何穩定壓倒一切,疊加一堆隱形福利,最後導致宇宙的盡頭是編制。

這種風氣的形成,要歸因於目前經濟環境非常不確定,因爲相比民企,體制內又或者國企裁員或者降薪的概率低於民企,現在行業普遍缺乏增量,就算是新能源這種中國發展領先的行業,也面臨景氣兌現完畢的狀態。放眼望去,沒有哪個行業敢說自己還能處於超高的增速當中,不增長就意味着少機會,大家都沒機會,那就去最穩定的公司里面從業最高。

倘若假設未來的經濟增速放緩,甚至有些企業可能會發生倒退,那麼大家都倒退,沒倒退就等於進步。最不可能倒退的正是哪些具有行政壟斷能力的國企。

也正是出於對穩定的偏好,才導致了今年以來大家對國企的青睞,無論是股市還是就業。穩定因子的存在成功提升了估值。至於業績是否會下滑還是提升,這就不重要了。

更何況,國企過去多年里,在市場里面整體的高光時刻不多,也就白酒商業模式特殊能一直取得超額收益,表現平平多年,在此時點,提一點估值,可以作爲短期內A股的一個炒作概念,也是可行的。

綜合來看,國企重估行情,本質是大家覺得環境都不好的時候,少輸當贏,而國企收入影響會更小。綜合來看,造就相對行情,買着買着,買成了絕對收益。

二、不妨當做高息債券?

從價值角度去看,其實大部分的國企上漲幅度有限,因爲這是因爲業務穩定性提估值的行情,但也僅是估值驅動的行情。

漲上去了,就基本沒有什麼估值優勢了。

在價格變高了以後,長期來看,估值高了,投資者是願意繼續持有還是賣出?

投資者選擇不賣出,只能來自於兩個方面的理由:首先是公司的業績還可以,具有成長性。其次,哪怕估值無法繼續提升,也能從分紅中獲得足夠的股東回報。

所以對於國企,應該分開地看。

對於基建類的國企,其博弈的點在於業績增速。

今年前兩個月的固定資產投資爲5%左右,還算一個可觀的數字,也是基建股發力的原因。

基建公司商業模式高營運資本佔用,低自有現金流和低股息。所以分紅不佳,只有業績持續增長才能使目前的上漲合理化,但問題只是,在城投高負債問題下,無效基建模式能否持續?答案是否定的,而應收賬款問題仍然會進一步加劇。這也是基建長期只有小脈衝行情的原因。

但也考慮到,基建股一直以來低PE且已經多年沒有表現,在此環境下,低估值和低資金參與度也造就了基建股不俗的爆發力。

而三大通訊運營商今年以來漲幅驚人。

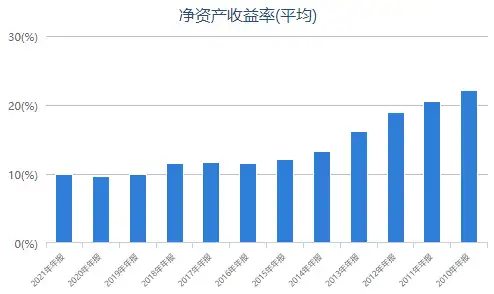

一方面,自由現金流正在因爲5G投入放緩而提升。過去,因爲低自由現金流,運營商派息比例低,無法進行高分紅,ROE年年下降,導致了長期的股價停滯。

今年以來,國企重估中重要的支撐因素,加大分紅,正是由大哥中移動提出。在當前的資產回報率環境下,分紅加大後,自然,ROE有機會回升,而三大運營商的股息率都是具有吸引力的。

另一方面,它們業務模式相比TOG模式的基建國企更具有穩定性,收入來自於C端用戶。所以,股息率的優勢存在,加上更強的穩定性因素,使得它們的行情更具有持續性,漲幅是不容易跌回去的。

此外,受益於chatgpt的趨勢,運營商的業務中流量和雲服務都從此受益。綜合,運營商是股息+概念的推動,成爲了國企行情中最亮眼的存在。往後看,基於分紅,只有當股價漲到股息率不再吸引後,它們纔會行情終結。所以說,運營商在國企行情中,就是最穩定的主力。

石油公司也同樣漲幅驚人,它們的業績增速其實並不理想,以油價看業績已在去年見頂。但退一步回到低油價時間,這些公司在歷史時期也能提供高於5%的股息。

今年10%+股息,往後也有5%+,所以哪怕業績見頂,按股息估值仍合理。而且最重要的是,這一輪石油週期,三桶油業績新高同時,股價還未回到18年上一輪高油價時期的高點,與煤炭股相比嚴重跑輸,也因此,股息率同樣是推升石油股價值的一大因素。也只有當股價漲到股息不再合適時,纔會行情終結。

當然,我們也注意到有些央企一直表現平平,沒跟上大隊,似乎是這一輪行情中的遺珠。像煤炭和銀行,其實都具有高股息率的特性。

這兩個行業的問題在於,煤炭週期性過強,當前處於業績頂峯,一旦下行,股息率會掉得厲害,比石油股更不穩定。

到時候是業績負增長疊加低分紅率,而且去年漲得太多,這導致了大部分是國企的煤炭沒能跟上大隊。

而銀行等漲幅勉強跟國企平均水平相當。其實銀行的業績增速和股息率都不錯,是國企中看起來最合適的存在。

但奈何房地產的問題牽動着銀行,今年以來大量的存量貸款置換趨勢會對銀行的資產結構造成巨大的衝擊。加上這段時間大洋彼岸金融系統問題迭出,不崩則已,一崩腰斬。

在種種擔憂下,銀行的表現不好合情合理。若內部房地產行業企穩,外部金融系統風波解除,銀行股的投資價值自然會在國企中體現。但問題只是,這兩個擔憂都是巨雷,在股息率差不多的情況下,爲什麼不去選業務實在的運營商或者石油商而是高槓杆高風險的銀行呢?券商和保險也同理。

而大家老生長談的白酒,在國企行情中表現不出衆,其最基本的原因,還是因爲白酒行業多年來得出色表現,從不存在相對其他同行的估值折價,既然沒有折價,何來重估?

而除去這些行業,還有信創、醫藥類的國企等都有不俗表現,其要麼與chatgpt的概念有關,又或者跟基建股一樣多年並未表現。此類上漲,並不能看到什麼持續的趨勢,上漲可能只是因爲它們的市值都很小,蹭上國企概念易於炒作,沒有大市值公司。因此不具備代表性,不像中國移動漲停一樣,代表一種現象。

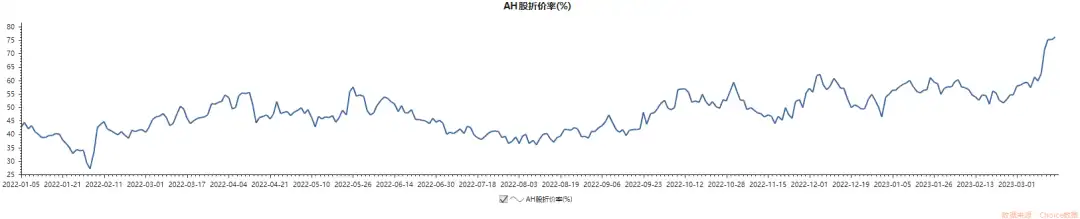

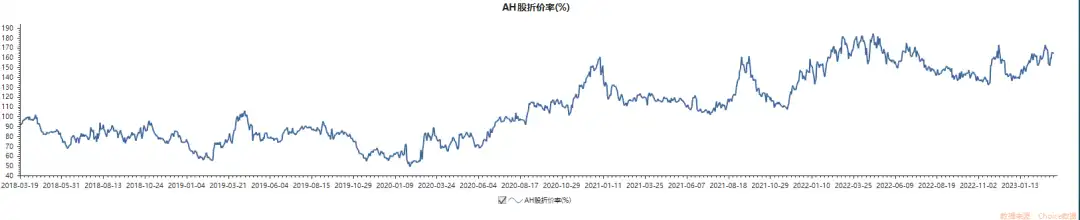

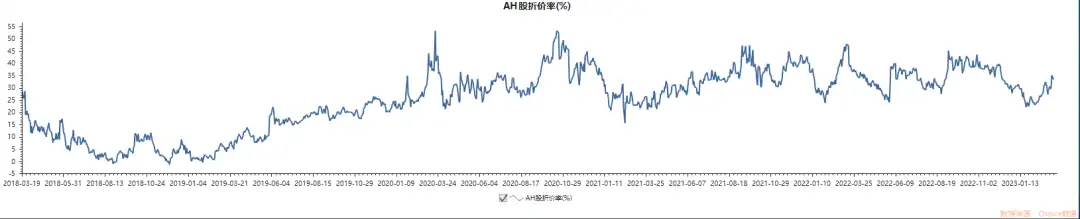

在這里也有一個參照體系,大部分的國企都有港股,而港股大部分都是折價的,以股息率定價,其價值修復趨勢在港股必然是同步的,甚至更強的。其實觀察可以看到,但凡是價值驅動的行情,國企的H股的往往走勢更強,也就是意味着,AH價差會比較穩定,緊盯着AH溢價,就能很容易地看出問題來,但凡AH價差出現偏離,就是典型的資金過度涌入。

三、結語

在社會利率持續低迷,缺乏優秀回報率的標的情況下。一些國企的價值修復是真實而合理的,例如那些高股息率,低槓桿,業務持續性強的公司。起碼等到其股息率收斂至5%以內,纔會變得高估起來。繼續漲下去,要持股收息的投資者會接連叛變,但若回吐今年以來的漲幅, 相信投資者也會重新買起來。

但國企重估行情,也逐漸變味成了一種概念,讓很多價值並不低估的國企搭了便車,甚至演變成了新抱團。沒有業績支撐,估值也不低的虛幻上漲,終究要跌回去。

這是經濟形勢下求穩風氣的延續。但環境是會動態變化的,所謂物極必反,創新驅動下,當民企有了更好的工作環境和增長預期,自然穩定因子要失效,歷史上,也不乏拋棄編制投身個體經營的潮流。當下大多數人喜歡的是求穩,然而當下社會發展缺的,是突破和創新。

我們真正應該期待的是怎麼樣的國企重估?當國企可以精簡架構,追求效率和創新驅動增長時,優化不當的業務,並且靠經營優勢獲得海外業務的高利潤時。經營成績釋放,公司的股價也理應回升,那是大家都想看到的真正合理的價值重估。但現在,顯然沒有看到這種整體趨勢。