今年以来,表现最好的板块是哪些?

Chatgpt所带动的概念股爆发几倍涨幅,当然令人印象深刻,但而令人意外的是,中字头国企们表现也是亮眼。

据Wind数据统计,截至3月15日,18只“中字头”个股股价年内涨幅超30%,其中中航电测、中国卫通两只“中字头”个股已经翻倍,中字头央企指数今年以来上涨13.72%。其中的万亿中国移动,更是以47%的年涨幅,成为今年全A股市值增加值最大的股票。甚至有机会超越茅台,成为新股王。

到底中特估为何今年逆势大涨,这个涨幅又会在哪终结呢?

一、本质是求稳

首先,国企的大涨并非来自于估值的特殊化,更多地是估值回到正常水平,因为本来就处于长期估值折价。按照统计,目前统计的458家央企当中,市净率的中位数为2.2。而相对于同行业中的平均水平,国企一直以来不如民企。

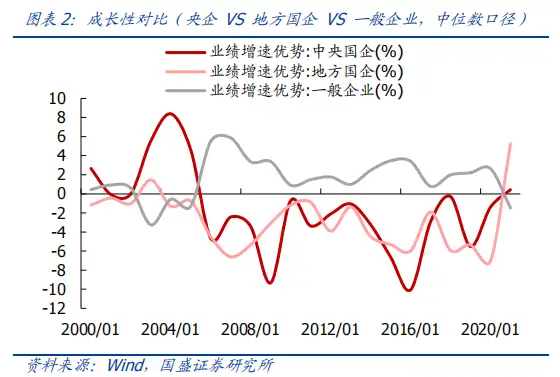

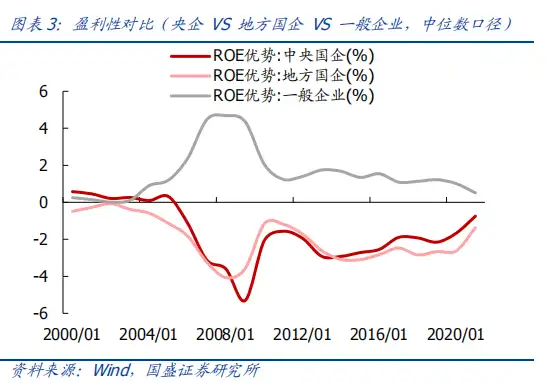

这里面普遍的看法是,国企由于承担部分社会责任,因此在某些业务上盈利能力差,人员冗杂,且在行业内往往不能进行首发创新。国家考核只追求资产规模增速,把盘子做大,却不考虑效率,而大部分公司自由现金流都很差,ROE却在不断走下坡路。

在此环境下,国企长期以来成长性不如民企,分红方面又经常由于各种原因,抠抠搜搜的,最后市场无可奈何,按分红率定价。于是乎,大部分的公司就获得了较低的PE。

当然,国企也并不是毫无亮点。大型国企最大的亮点是业务上具有稳定性,即使在经济环境变化的情况下,需求也能相对稳定。

这不仅让人联想到当下的就业市场,考公成为毕业生的首选,高学历的顶尖人才也一个个往公务员岗位和国企里面钻,尽管说国企和公务员岗位薪酬比起民企里面的顶尖水平有差距,但奈何稳定压倒一切,叠加一堆隐形福利,最后导致宇宙的尽头是编制。

这种风气的形成,要归因于目前经济环境非常不确定,因为相比民企,体制内又或者国企裁员或者降薪的概率低于民企,现在行业普遍缺乏增量,就算是新能源这种中国发展领先的行业,也面临景气兑现完毕的状态。放眼望去,没有哪个行业敢说自己还能处于超高的增速当中,不增长就意味着少机会,大家都没机会,那就去最稳定的公司里面从业最高。

倘若假设未来的经济增速放缓,甚至有些企业可能会发生倒退,那么大家都倒退,没倒退就等于进步。最不可能倒退的正是哪些具有行政垄断能力的国企。

也正是出于对稳定的偏好,才导致了今年以来大家对国企的青睐,无论是股市还是就业。稳定因子的存在成功提升了估值。至于业绩是否会下滑还是提升,这就不重要了。

更何况,国企过去多年里,在市场里面整体的高光时刻不多,也就白酒商业模式特殊能一直取得超额收益,表现平平多年,在此时点,提一点估值,可以作为短期内A股的一个炒作概念,也是可行的。

综合来看,国企重估行情,本质是大家觉得环境都不好的时候,少输当赢,而国企收入影响会更小。综合来看,造就相对行情,买着买着,买成了绝对收益。

二、不妨当做高息债券?

从价值角度去看,其实大部分的国企上涨幅度有限,因为这是因为业务稳定性提估值的行情,但也仅是估值驱动的行情。

涨上去了,就基本没有什么估值优势了。

在价格变高了以后,长期来看,估值高了,投资者是愿意继续持有还是卖出?

投资者选择不卖出,只能来自于两个方面的理由:首先是公司的业绩还可以,具有成长性。其次,哪怕估值无法继续提升,也能从分红中获得足够的股东回报。

所以对于国企,应该分开地看。

对于基建类的国企,其博弈的点在于业绩增速。

今年前两个月的固定资产投资为5%左右,还算一个可观的数字,也是基建股发力的原因。

基建公司商业模式高营运资本占用,低自有现金流和低股息。所以分红不佳,只有业绩持续增长才能使目前的上涨合理化,但问题只是,在城投高负债问题下,无效基建模式能否持续?答案是否定的,而应收账款问题仍然会进一步加剧。这也是基建长期只有小脉冲行情的原因。

但也考虑到,基建股一直以来低PE且已经多年没有表现,在此环境下,低估值和低资金参与度也造就了基建股不俗的爆发力。

而三大通讯运营商今年以来涨幅惊人。

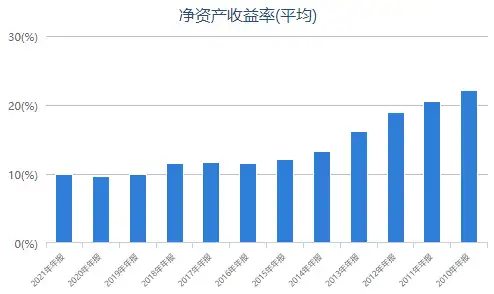

一方面,自由现金流正在因为5G投入放缓而提升。过去,因为低自由现金流,运营商派息比例低,无法进行高分红,ROE年年下降,导致了长期的股价停滞。

今年以来,国企重估中重要的支撑因素,加大分红,正是由大哥中移动提出。在当前的资产回报率环境下,分红加大后,自然,ROE有机会回升,而三大运营商的股息率都是具有吸引力的。

另一方面,它们业务模式相比TOG模式的基建国企更具有稳定性,收入来自于C端用户。所以,股息率的优势存在,加上更强的稳定性因素,使得它们的行情更具有持续性,涨幅是不容易跌回去的。

此外,受益于chatgpt的趋势,运营商的业务中流量和云服务都从此受益。综合,运营商是股息+概念的推动,成为了国企行情中最亮眼的存在。往后看,基于分红,只有当股价涨到股息率不再吸引后,它们才会行情终结。所以说,运营商在国企行情中,就是最稳定的主力。

石油公司也同样涨幅惊人,它们的业绩增速其实并不理想,以油价看业绩已在去年见顶。但退一步回到低油价时间,这些公司在历史时期也能提供高于5%的股息。

今年10%+股息,往后也有5%+,所以哪怕业绩见顶,按股息估值仍合理。而且最重要的是,这一轮石油周期,三桶油业绩新高同时,股价还未回到18年上一轮高油价时期的高点,与煤炭股相比严重跑输,也因此,股息率同样是推升石油股价值的一大因素。也只有当股价涨到股息不再合适时,才会行情终结。

当然,我们也注意到有些央企一直表现平平,没跟上大队,似乎是这一轮行情中的遗珠。像煤炭和银行,其实都具有高股息率的特性。

这两个行业的问题在于,煤炭周期性过强,当前处于业绩顶峰,一旦下行,股息率会掉得厉害,比石油股更不稳定。

到时候是业绩负增长叠加低分红率,而且去年涨得太多,这导致了大部分是国企的煤炭没能跟上大队。

而银行等涨幅勉强跟国企平均水平相当。其实银行的业绩增速和股息率都不错,是国企中看起来最合适的存在。

但奈何房地产的问题牵动着银行,今年以来大量的存量贷款置换趋势会对银行的资产结构造成巨大的冲击。加上这段时间大洋彼岸金融系统问题迭出,不崩则已,一崩腰斩。

在种种担忧下,银行的表现不好合情合理。若内部房地产行业企稳,外部金融系统风波解除,银行股的投资价值自然会在国企中体现。但问题只是,这两个担忧都是巨雷,在股息率差不多的情况下,为什么不去选业务实在的运营商或者石油商而是高杠杆高风险的银行呢?券商和保险也同理。

而大家老生长谈的白酒,在国企行情中表现不出众,其最基本的原因,还是因为白酒行业多年来得出色表现,从不存在相对其他同行的估值折价,既然没有折价,何来重估?

而除去这些行业,还有信创、医药类的国企等都有不俗表现,其要么与chatgpt的概念有关,又或者跟基建股一样多年并未表现。此类上涨,并不能看到什么持续的趋势,上涨可能只是因为它们的市值都很小,蹭上国企概念易于炒作,没有大市值公司。因此不具备代表性,不像中国移动涨停一样,代表一种现象。

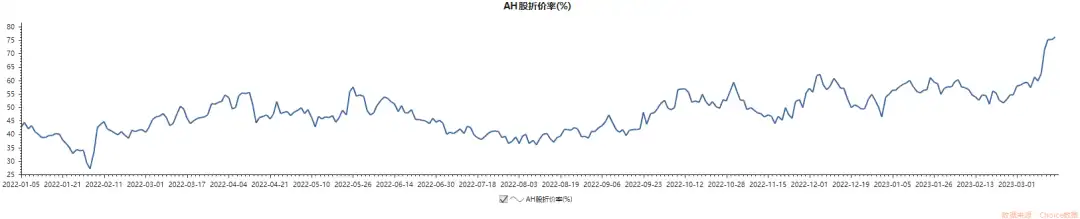

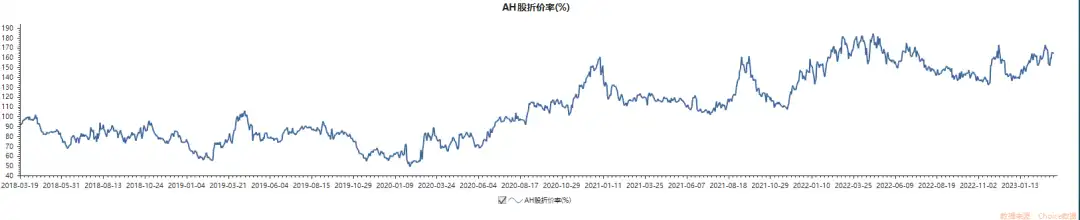

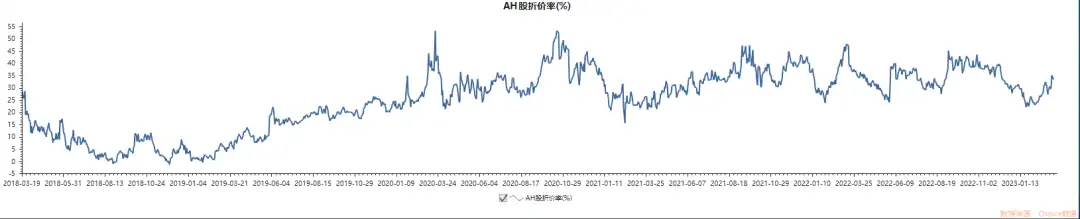

在这里也有一个参照体系,大部分的国企都有港股,而港股大部分都是折价的,以股息率定价,其价值修复趋势在港股必然是同步的,甚至更强的。其实观察可以看到,但凡是价值驱动的行情,国企的H股的往往走势更强,也就是意味着,AH价差会比较稳定,紧盯着AH溢价,就能很容易地看出问题来,但凡AH价差出现偏离,就是典型的资金过度涌入。

三、结语

在社会利率持续低迷,缺乏优秀回报率的标的情况下。一些国企的价值修复是真实而合理的,例如那些高股息率,低杠杆,业务持续性强的公司。起码等到其股息率收敛至5%以内,才会变得高估起来。继续涨下去,要持股收息的投资者会接连叛变,但若回吐今年以来的涨幅, 相信投资者也会重新买起来。

但国企重估行情,也逐渐变味成了一种概念,让很多价值并不低估的国企搭了便车,甚至演变成了新抱团。没有业绩支撑,估值也不低的虚幻上涨,终究要跌回去。

这是经济形势下求稳风气的延续。但环境是会动态变化的,所谓物极必反,创新驱动下,当民企有了更好的工作环境和增长预期,自然稳定因子要失效,历史上,也不乏抛弃编制投身个体经营的潮流。当下大多数人喜欢的是求稳,然而当下社会发展缺的,是突破和创新。

我们真正应该期待的是怎么样的国企重估?当国企可以精简架构,追求效率和创新驱动增长时,优化不当的业务,并且靠经营优势获得海外业务的高利润时。经营成绩释放,公司的股价也理应回升,那是大家都想看到的真正合理的价值重估。但现在,显然没有看到这种整体趋势。