如何從美股FAANG看中國“優勢資產”?

本文來自格隆匯專欄:廣發策略戴康,作者:戴康 曹柳龍

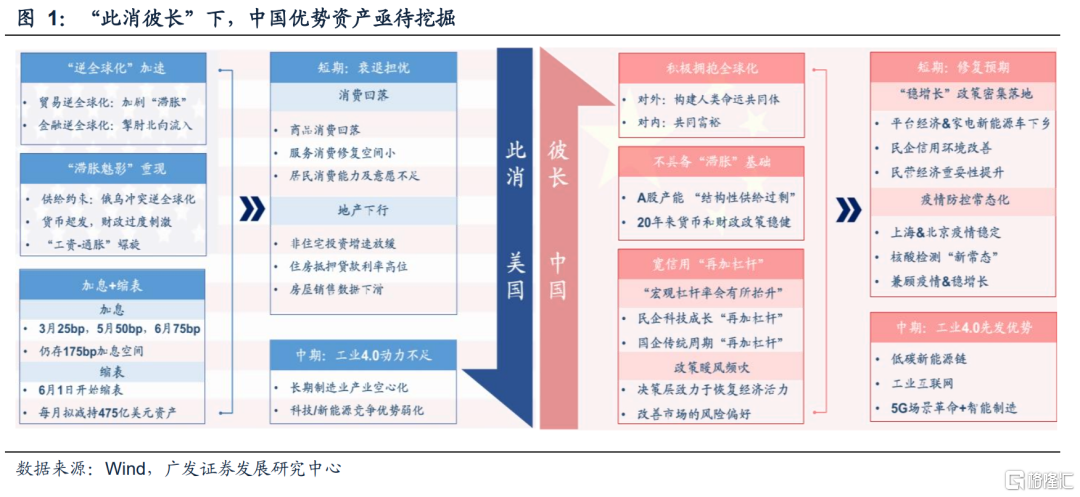

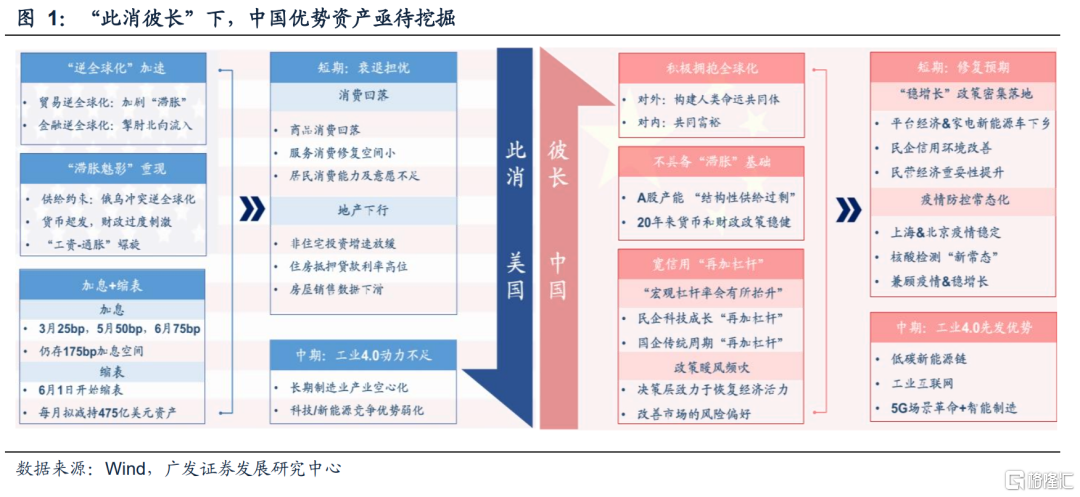

1、中國不具備大的通脹基礎,帶來中美經濟週期錯位,造就“此消彼長”中國優勢

中美金融/經濟週期錯位,造就“此消彼長”的中國優勢。美國“逆全球化”加劇“滯脹”壓力,美聯儲不得不加息+縮表,導致美國經濟陷入衰退擔憂;而中國不具備大的“通脹”基礎,可以逆勢“寬信用”再加槓桿,帶來中國經濟的疫後復甦預期。

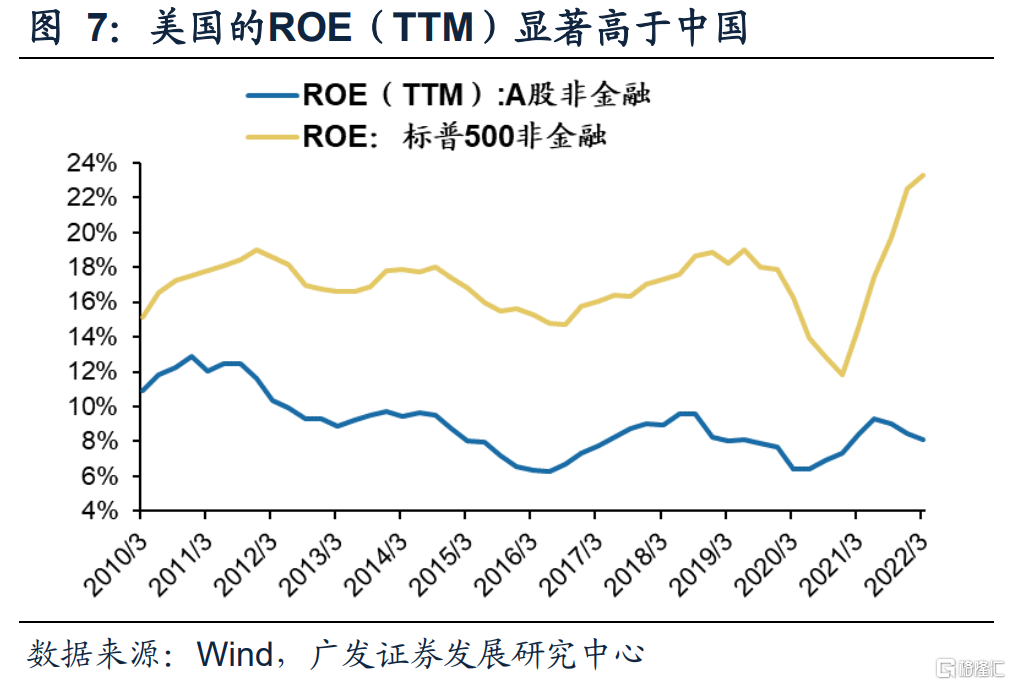

2、美股FAANG盈利能力長期佔優:“高利潤率”優勢疊加“高槓杆率”優勢

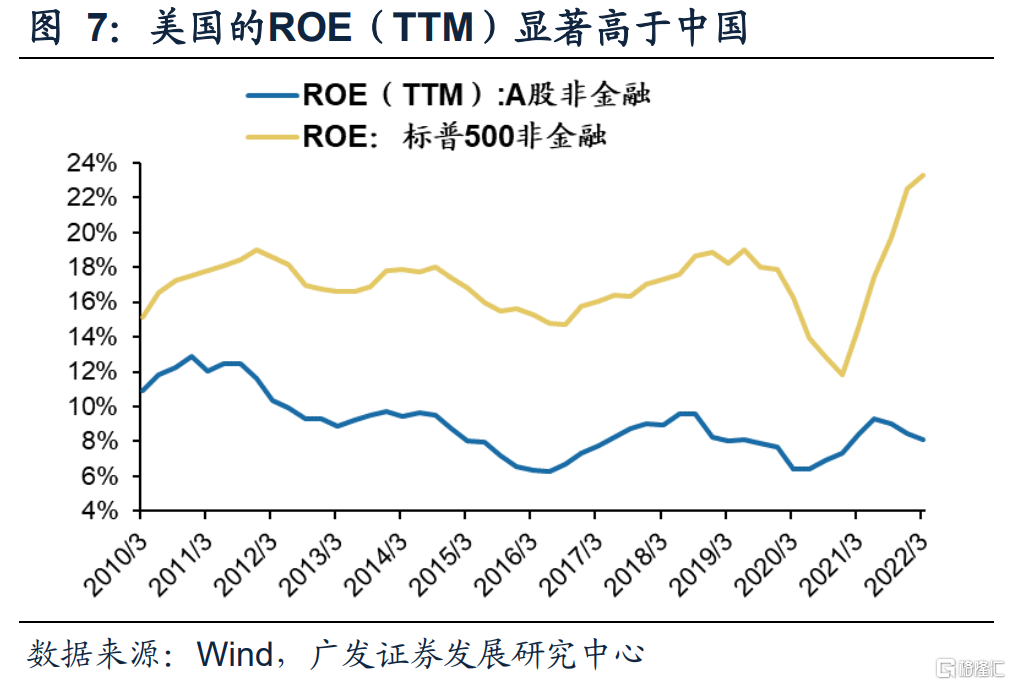

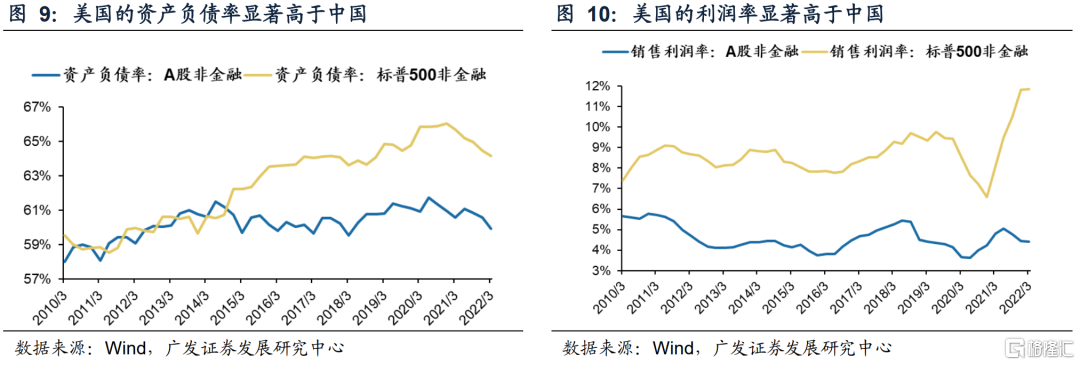

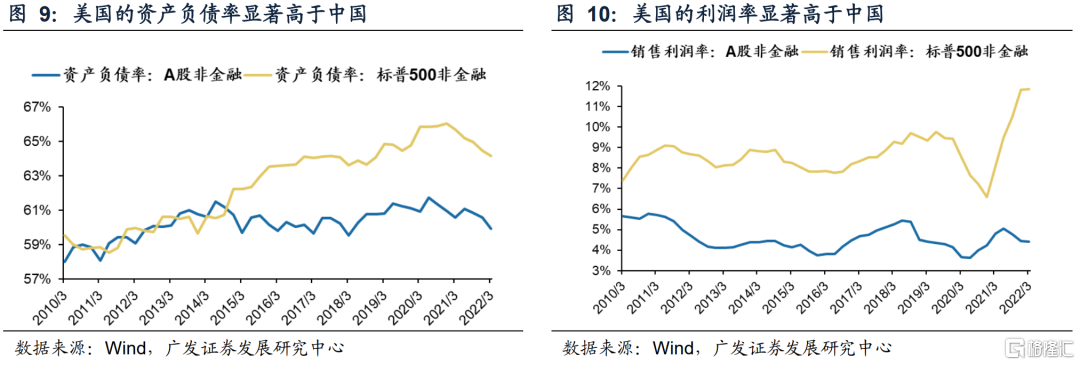

美股盈利能力顯著高於A股:得益於美股持續高位的利潤率和槓桿率。通過中美上市公司的ROE杜邦拆解可以看出,美國公司盈利能力中樞長期位於A股的2倍以上。主要得益於——

(1)美國的利潤率持續高位:美國作為“領先型”經濟體,科技研發能力持續領先全球,美股上市公司長期佔據全球價值鏈的中上游,能夠穩定地賺取高額的利潤率;

(2)美股的槓桿率持續高位:尤其是金融危機以後,中國“供給側改革”不斷降低企業槓桿率水平;而在美債的長期低利率環境下,美國公司不斷“加槓桿”回購股票增厚EPS。

3、美國領先型經濟體地位 →“高利潤率”優勢;長期低利率環境 →“高槓杆率”優勢

“高利潤率”和“高槓杆率”是美股FAANG長期佔優的基礎。美國是“領先型”經濟體,產業結構穩定且處於全球“價值鏈”上游,企業能夠持續穩定賺取高額的利潤率。同時,金融危機之後的美國長期低利率環境,也使得企業可以以極低的成本借貸並進行股份回購增厚EPS,進一步增強企業的盈利能力。

而A股ROE的驅動力不斷變遷,業績高增長不可持續。中國是“追趕型”經濟體,產業結構持續變遷(週轉率驅動→槓桿率驅動→利潤率驅動),企業盈利較難持續高增長:A股多數公司維持業績高增長的年份大概在3-5年左右。同時,後金融危機時代,中國“供給側改革”也持續降低企業的槓桿率水平,進一步約束企業盈利能力不可持續。

4、此消:經濟引擎切換動搖美股FAANG“高利潤率”優勢,加息週期衝擊“高槓杆率”優勢

從“信息化”轉向“智能化”,大時代背景變遷,美股FAANG正轉向MANTA。美股FAANG包含老巨頭的Facebook(Meta)、Apple、Amazon、Netflix、Google;美股MANTA包含新巨頭的Microsoft、NVIDIA、TESLA,以及老巨頭轉型的Apple和Amazon。我們認為:美股FAANG是“信息化”時代的產物,而美股MANTA則將成為未來“智能化”時代的支柱。

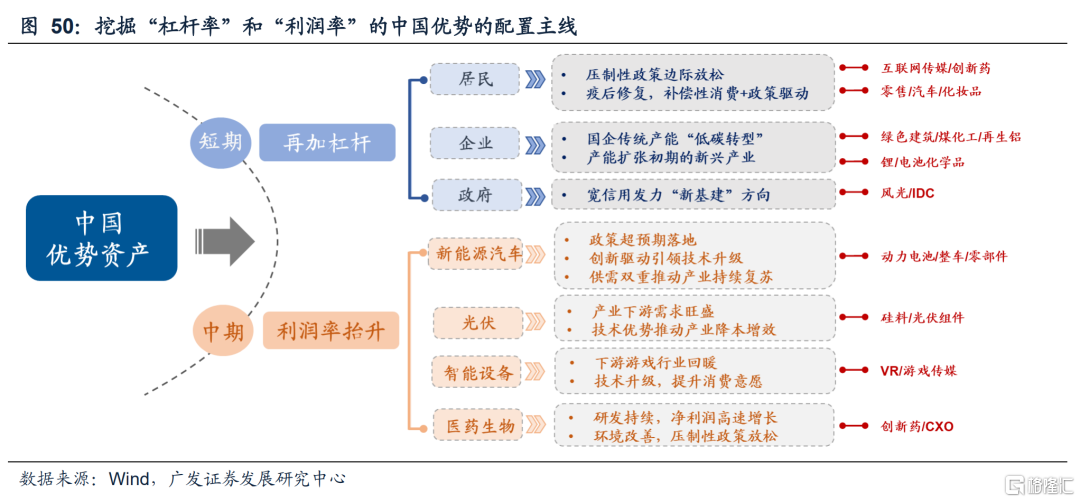

5、彼長:中國“優勢資產”盈利能力將受益於“利潤率抬升”和“再加槓桿”共振

高端製造轉型升級,A股將開啟新一輪利潤率抬升週期。中國產業結構向領先型經濟體過渡,將帶來A股利潤率系統性抬升。同時,上游資源/材料行業維持“供需穩態”,也將中期內維持利潤率高位。

短期內,A股同樣具有較強的“再加槓桿”動能。海外槓桿大部分為長期負債,而國內龍頭以流動負債為主,實際“再加槓桿”能力更強。同時,下半年決策層致力於恢復經濟活力的態度明確,政策暖風頻吹背景將為A股“再加槓桿”形成較強支撐。

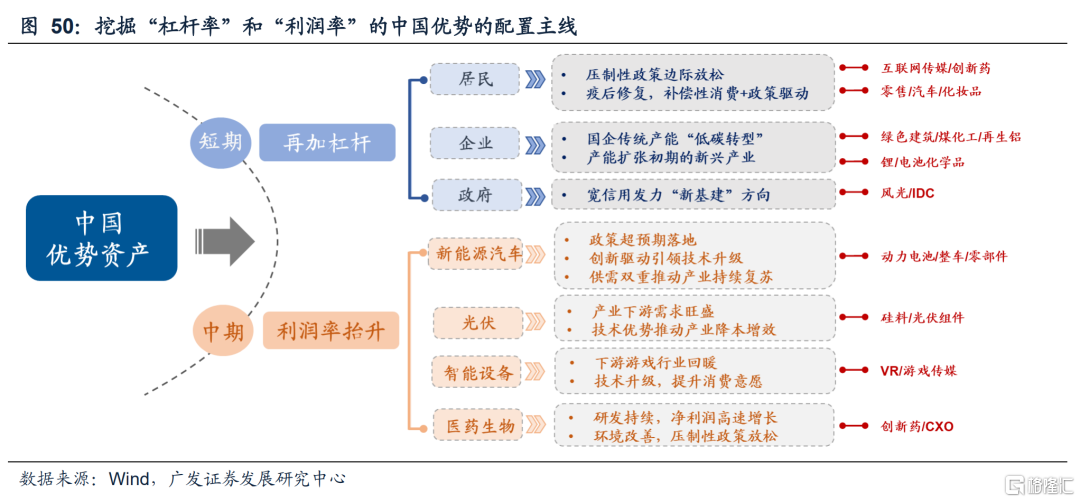

6、中國“優勢資產”聚焦何處?——短期關注“再加槓桿”,中期抓牢“利潤率抬升”主線

“此消彼長”抓牢“中國優勢資產”,掘金中國FAANG,建議關注短期、中長期兩條配置主線:

(1)短期關注“再加槓桿”的槓桿率抬升機會:央行表態“宏觀槓桿率會有所上升”,居民/企業/政府“再加槓桿”寬信用穩住經濟大盤,部分行業壓制性政策將轉向寬鬆;

(2)中期把握“高質量發展”主線下的利潤率抬升機會:工業3.0向工業4.0切換的大時代背景下,關注具有先發優勢的新能源鏈,藍海市場的智能設備,以及長期高利潤率,同時利潤率壓制將有所改善的醫藥生物行業。

風險提示:全球疫情仍存在反覆的風險,尤其是奧密克戎疫情帶來更大的不確定性;疫情變異/反覆可能導致全球經濟修復可能不及預期並影響中國出口韌性;國內“穩增長”政策落地效果仍有不及預期風險;全球/中國通脹高位流動性可能邊際收緊;中美貿易/金融領域的關係仍有較強的不確定性。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements. Any calculations or images in the article are for illustrative purposes only.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance. Please carefully consider your personal risk tolerance, and consult independent professional advice if necessary.