来源:wind

中国资本市场的“根本大法”证券法修订草案四次审议稿主要内容被披露。

市场关注两大焦点:

1.大幅度提高证券违法成本

2.证券发行制度改革

业内分析指出,惩罚力度在加强。欺诈发行罚款,从60万元到1000万元,处罚力度翻了近17倍。显著提升违法违规成本,A股生态面临大变。

央视评论称,对于普通投资者来说,这样的修改、处罚力度当然是越多越好,最好是罚得违法者倾家荡产,罚得他们把牢底坐穿。

另有专家指出,注册制目前被授权在科创板适用,今后有可能扩大到其他板块。

十三届全国人大常委会第十五次会议,将于12月23日(下周一)至28日举行,委员长会议建议审议多项法律修订草案,其中,证券法修订草案位列其中。

2015年12月,全国人大常委会通过了授权国务院在实施股票发行注册制改革中调整适用证券法有关规定的决定;2018年2月,人大常委会又将上述授权期限延至2020年2月29日。如果此次审议通过,修订后的证券法有望赶在注册制授权期限到期前落地。

证券法修订草案四次审议稿主要内容

12月20日(周五)全国人大常委会法制工作委员会立法规划室主任岳仲明介绍了证券法修订草案四次审议稿主要内容:

修改工作坚持市场化、法治化的改革方向;突出强调投资者权益保护,特别是中小投资者权益保护这一主线;坚持问题导向,立足证券市场实际。从改革证券发行制度、规范证券交易行为、强化信息披露要求、加大投资者保护力度、健全多层次资本市场体系、大幅度提高证券违法成本等方面对修订草案进行修改完善。

证券法修订草案四次审议稿主要内容为:修改工作坚持市场化、法治化的改革方向;突出强调投资者权益保护,特别是中小投资者权益保护这一主线;坚持问题导向,立足证券市场实际。从改革证券发行制度、规范证券交易行为、强化信息披露要求、加大投资者保护力度、健全多层次资本市场体系、大幅度提高证券违法成本等方面对修订草案进行修改完善。

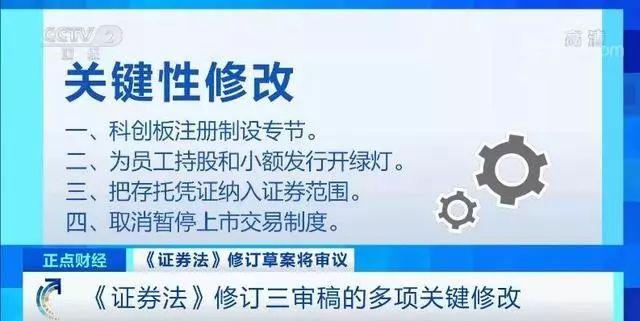

修订三审稿的多项关键修改

经过“三读”之后,目前的修订稿包含多项关键性制度修改内容。具体来看:

一是科创板注册制设专节,对科创板试点股票发行注册制作出规定。

二是为员工持股和小额发行开绿灯。鼓励企业开展员工持股计划,激发企业活力。

三是把存托凭证纳入证券范围。

四是取消暂停上市交易制度。删除了“暂停”上市交易这一说法。

五是明确禁止违规利用财政资金、银行信贷资金买股票。使“禁止资金违规流入股市”更加具体化。

六是增加证券纠纷调解规定。规定投资者与发行人、证券公司等发生纠纷的,双方可以向国家设立的投资者保护机构申请调解;还完善了股东代表诉讼制度。

七是加大对证券违法行为打击力度,完善证券市场禁入措施相关制度。

焦点1:惩罚力度加强

修法的一个焦点是大幅度提高证券违法成本。

三审稿对内幕交易、市场操纵、虚假信息等违法违规行为的最高罚款金额从之前的3倍提升到5倍,信披违法的最高罚款至200万。

证券法修订草案四年三审,惩罚力度在加强。欺诈发行罚款,从60万元到1000万元,处罚力度翻了近17倍。

央视财经评论员王超分析其关键点:本次修订三审稿,

①首先是对于证券违法者的惩罚力度的加强。以欺诈发行为例:现行证券法第189条规定:发行人不符合发行条件,以欺骗手段骗取发行核准,尚未发行证券的,处以30万元以上60万元以下的罚款,而修订草案第193条修改为:发行人不符合发行条件,以欺骗手段骗取发行核准、注册,尚未发行证券的,处以100万元以上1000万元以下的罚款,从60万元到1000万元,处罚力度翻了近17倍;

②此外,修订草案还对内幕交易、操纵市场等一系列证券市场违法行为的惩罚力度进行了全面升级;对于投资者保护,三审稿还完善了股东代表诉讼制度。

王超说,简单讲,就是股民以后被上市公司欺负了,同样持有该公司股票的投资者保护机构可以不受公司法规定的持股比例和持股期限的限制,以自己的名义去向法院起诉该公司,通俗讲就是给股民的“娘家人”开了绿灯。

近年来,立案难、开庭难、判决难、调解难、执行难、再审难等一直横亘在投资者民事索赔的路上。今年以来,有近70家公司涉及证券虚假陈述责任纠纷和证券欺诈责任纠纷,涉及的案件累计上千起,原告方主要为个人投资者。

业内指出,之前许多虚假陈述的案件,监管层顶格处罚为60万元,违规成本太低。新证券法即将出台,势必要加大民事、刑事等惩罚力度。这样才能显著提升违法违规成本,持续净化市场生态。

焦点2:改革证券发行制度

注册制是社会关注的另一个修法焦点。根据全国人大常委会公开征求意见的证券法草案三审稿,在证券发行一章规定了核准制和注册制,对注册制的规定是专设了“科创板注册制的特别规定”一节。

多位证券法领域专家对21世纪经济报道记者表示,有必要把即将到期的股票发行注册制改革授权决定内容写入证券法草案。

值得注意的是,“股票发行注册制改革授权决定”中规定,授权国务院对拟在上海证券交易所、深圳证券交易所上市交易的股票的公开发行,调整适用《中华人民共和国证券法》关于股票公开发行核准制度的有关规定,实行注册制度,具体实施方案由国务院作出规定,报全国人民代表大会常务委员会备案。其规定的实施对象是“拟在上海证券交易所、深圳证券交易所上市交易的股票的公开发行”。

授权决定通过后,证监会曾在2015年底和2016年初表示,证监会将根据国务院确定的制度安排,制定《股票公开发行注册管理办法》等相关部门规章和规范性文件。

但2018年11月宣布设立科创板后,证监会在2019年3月出台了《科创板首次公开发行股票注册管理办法(试行)》。随后在4月进行第三次审议的证券法草案增加了关于科创板注册制的相关规定。

中国法学会商法学研究会会长、中国政法大学教授赵旭东认为,“注册制目前被授权在科创板适用,今后当然有可能扩大到其他板块。因此,证券法草案对注册制适用范围规定具有一些弹性,会更有利于保证法律的灵活性和未来市场的发展。当然,注册制适用范围的确定,也与当前市场发展实际直接相关。”

(Wind综合21世纪经济报道、央视财经、证券时报、深圳商报等)