本文來自格隆匯專欄:廣發策略戴康;作者:戴康

報吿摘要

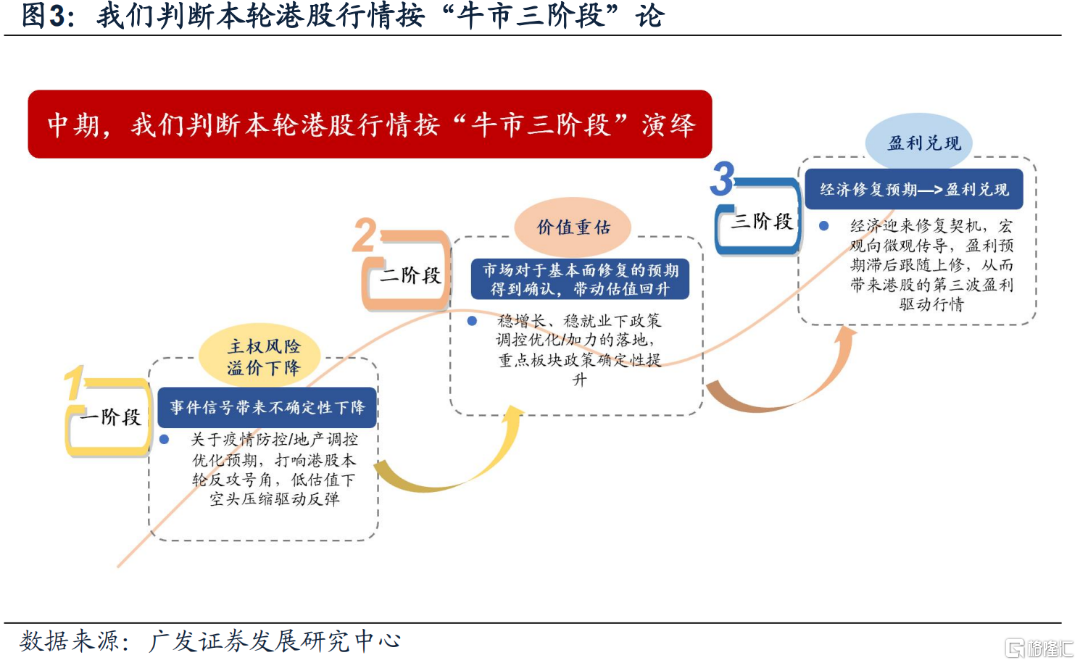

導言:我們在22.11.10發佈《破曉,AH股光明就在前方》,22.11.13發佈《港股“天亮了”》提示“我們19年以來做出的第三次最重要判斷”,推薦“三支箭”,11.18發佈《港股“牛市三階段”》提出港股“牛市三階段”論。

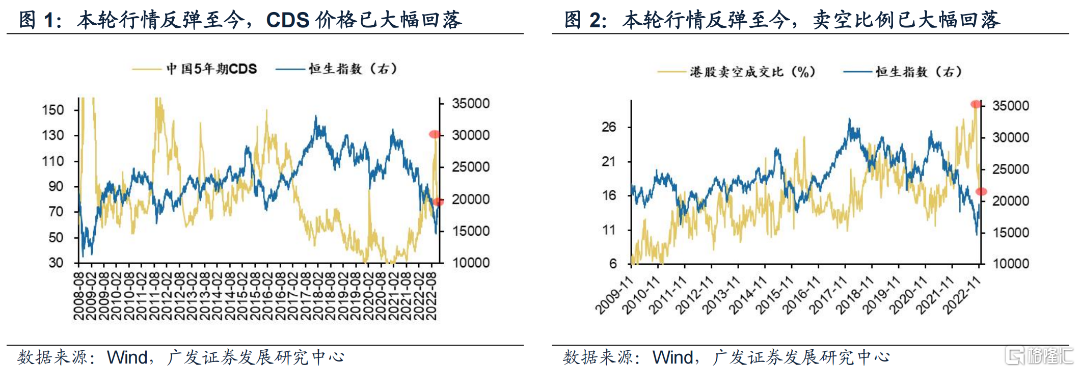

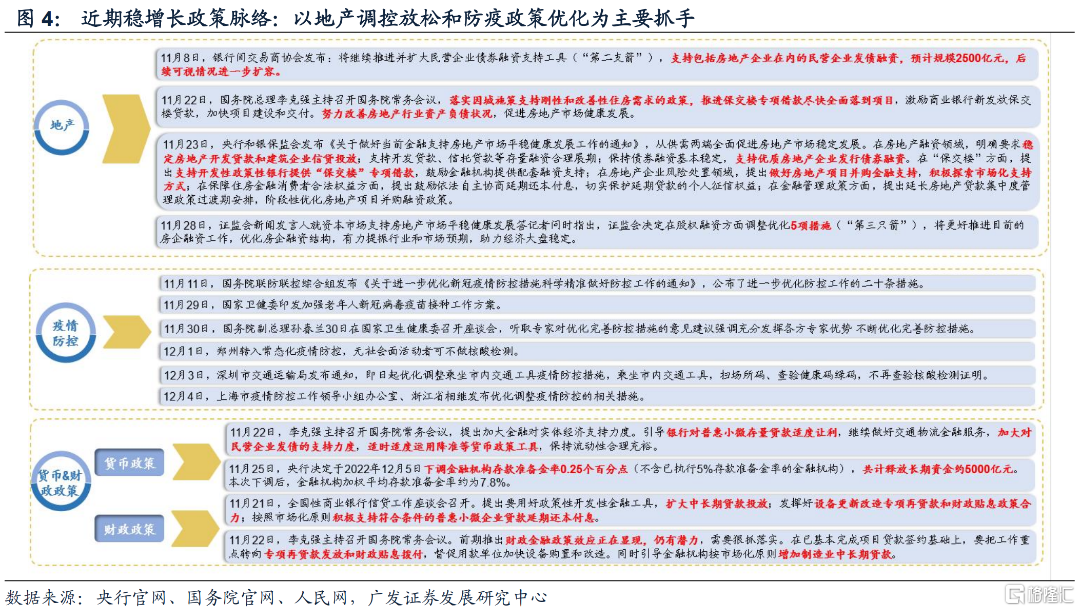

● 我們判斷主權風險溢價下降驅動的港股“牛市一階段”基本到位。經歷11月以來的反彈,港股情緒已明顯改善,賣空成交比、中國主權債CDS顯著回落至正常水平。《港股“天亮了”》推薦的“三支箭”:穩增長政策加碼+疫情防控政策優化+海外流動性緩和,11月以來,港股資訊科技、非必需消費、醫療保健、地產等板塊領漲符合預期。

●我們判斷當前處於牛市一階段二階段之交的牛市“徘徊期 ”。我們在《港股“牛市三階段”》提出後市有望接力的港股牛市二階段(價值重估),體現在基於地產調控/疫情防控優化落地,重點板塊政策確定性提升,市場對於基本面修復的預期得到確認,帶動估值回升。近期,防疫政策優化的節奏遠比市場預期更積極,經濟、信用環境低位回暖可期。疫情是今年以來經濟政策的堵點,防疫政策的進一步優化,對於消費修復、生產、就業、市場主體的預期改善是廣泛的。回顧歷史,港股二階段“價值重估”的觸發往往是以社融為代表的信用環境指標低位改善,這一路徑比較樂觀,港股牛市不久後就會進入二階段行情,當前處於一階段二階段之交的牛市“徘徊期 ”。後續穩增長決心和力度樂觀。回顧歷史,信用低位回升往往對應政策加碼,包括貨幣/財政,投資/消費刺激的組合。

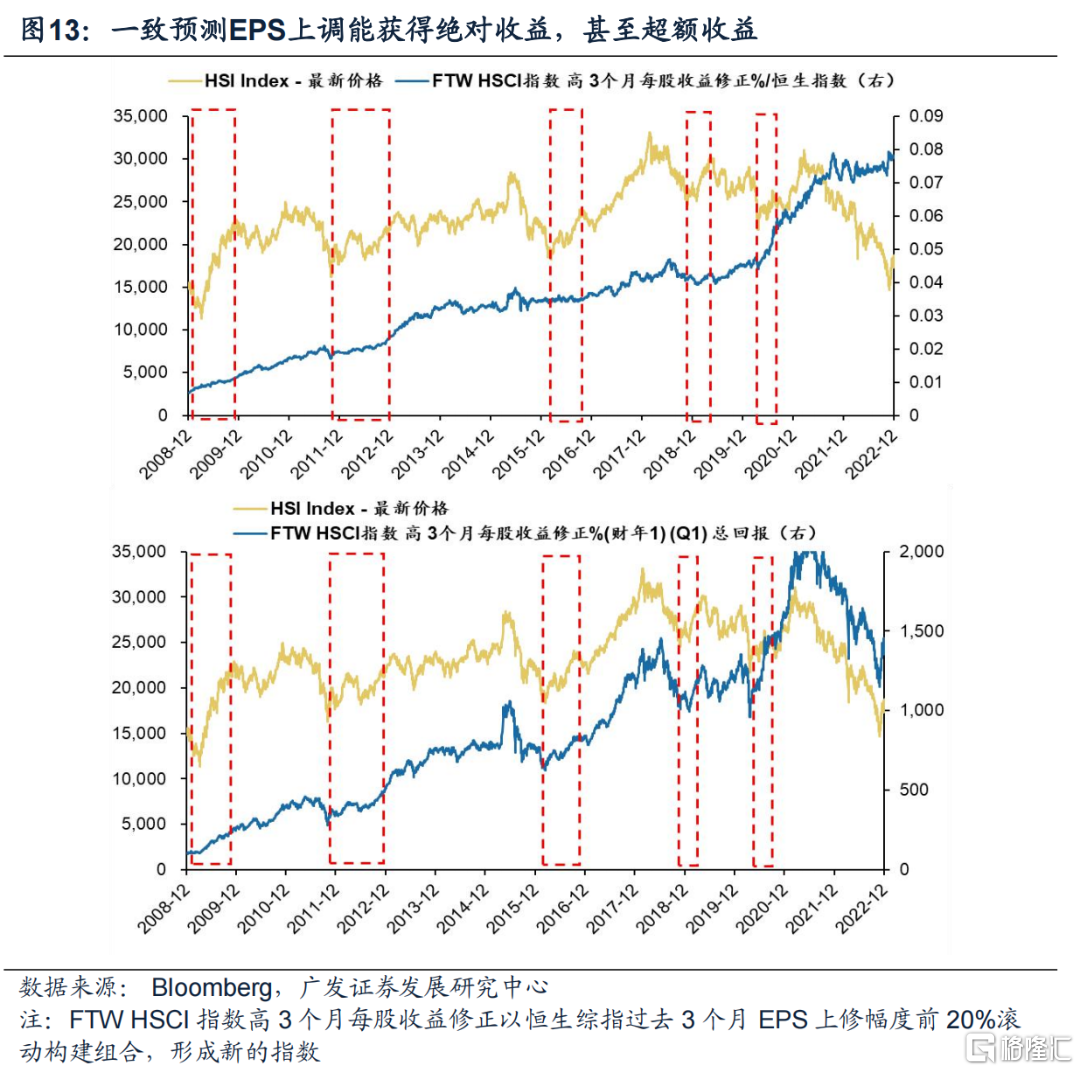

● 牛市如果出現回調,則是加倉良機。防疫政策優化—>經濟復甦這一進程在節奏上可能有起伏,如果港股牛市行情因此出現回調,是加倉良機。第一,如果信用環境低位修復,盈利預期迎來改善也是自然的。回顧過去10年的二階段行情,社融低位企穩回升後一段時間後,宏觀活力向微觀傳導,港股盈利預測迎來顯著上修。第二,本輪二階段不同於歷次的在於:監管環境趨於穩定後,以互聯網為代表的公司內生盈利能力恢復。

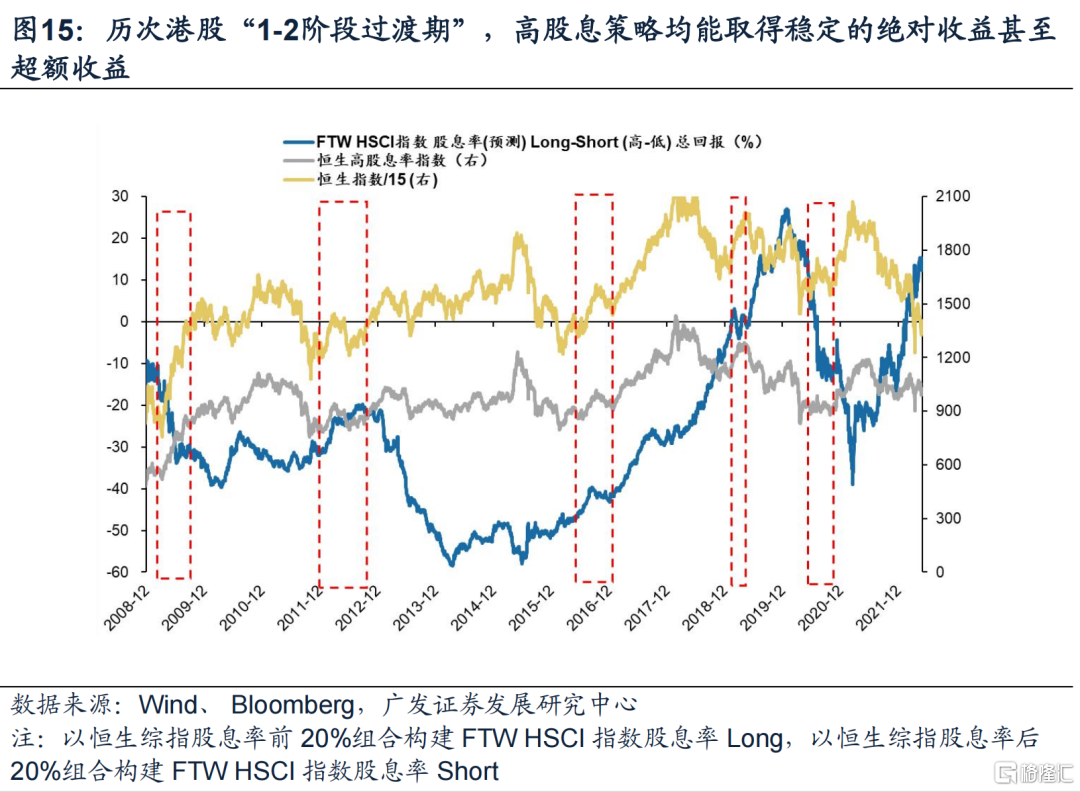

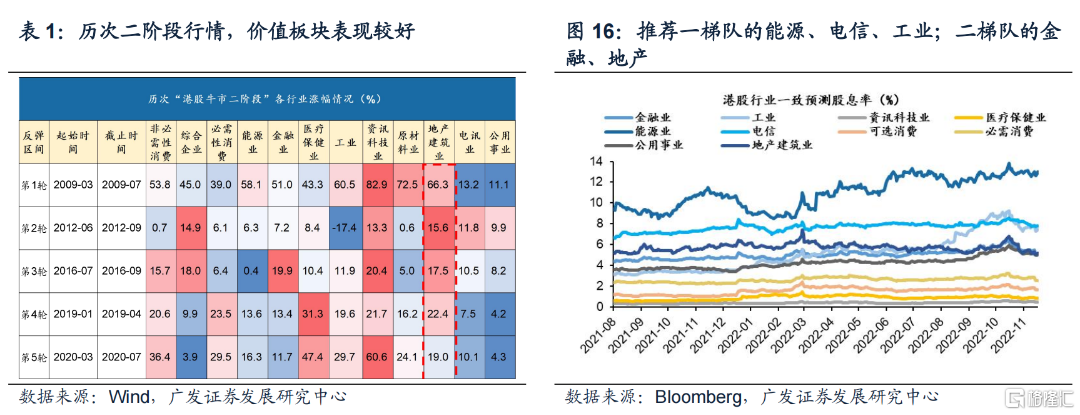

●投資建議:港股牛市“徘徊期”,我們建議繼續圍繞“三支箭”,配置“業績上調”+“高股息策略”。我們在《港股“天亮了”》推薦以發展促安全,把握港股投資“三支箭”:“穩增長”政策加碼(地產龍頭適度信用下沉、地產銷售竣工鏈條)+疫情防控政策優化(可選消費、服務業、醫療保健)+海外流動性緩和(平台經濟)。在短期漲幅較大後可以採取攻守兼備的配置策略。1.業績上調:歷次港股盈利預測上調的行業往後看在1-2階段之交多有超額收益。關注:資訊科技(外賣、電商)、醫療保健(醫療服務、特效藥)、可選消費(黃金珠寶/服飾/免税、啤酒/超市)。2.高股息:以史為鑑,高股息策略,一方面其攻守兼備的屬性適合1-2階段過渡期——要麼獲得超額收益,要麼獲得穩健的絕對收益。另一方面,如果穩增長政策組合拳作為市場的驅動力,高股息風格也與傳統價值風格共振。關注:一梯隊的能源、電信;二梯隊的金融、地產。

● 風險提示:地緣政治衝突超預期、全球疫情形勢超預期、全球流動性收緊斜率超預期、國內經濟增長不及預期等。

報吿正文

引言

我們在22.11.10發佈的《破曉,AH股光明就在前方》指出,當前疫情防控/地產調控優化,AH股複合政策底框架基本滿足;外部環境來看,美債利率年底有望築頂並確認下行拐點,我們判斷AH股光明就在前方。

我們在22.11.13發佈《港股“天亮了”—港股“戰略機遇”系列之一》提示“這是我們19年以來做出的第三次最重要判斷”“港股迎來戰略機遇”,港股今年核心觀察要素是 2 個——①國內穩增長預期重新統一(盈利改善);②美債利率上行壓力得到緩解(美聯儲寬鬆)。“港股牛市,A股修復市,港股比 A 股更敏感且在更吸引的賠率下表現更大的彈性”。

我們在22.11.18發佈《港股“牛市三階段”—港股“戰略機遇”系列之二》提示本輪港股行情按“牛市三階段”論。當前是一階段:11月以來事件信號帶來主權風險溢價下降。疫情防控/地產調控優化預期,打響港股熊轉牛號角,極低估值下空頭平倉驅動反彈。後市有望接力二階段:價值重估。體現在穩增長、穩就業下政策調控優化/加力的落地。基於地產調控/疫情防控優化落地,外需回落下政策穩增長加力,重點板塊政策確定性提升,市場對於基本面修復的預期得到確認,帶動估值回升。三階段:盈利兑現。體現在經濟確認修復,宏觀向微觀傳導,盈利改善兑現,推動指數繼續上行。

我們判斷港股牛市一階段行情基本到位。本篇報吿,我們延續前三篇報吿指出的港股戰略機遇期的判斷,展開回答,本輪港股“二階段”行情開啟的信號有哪些?當前港股處於一階段二階段之交的牛市“徘徊期 ”,如何把握行業配置主線?

01

當前處於一階段二階段之交的牛市“徘徊期 ”

1.1 一階段:主權風險溢價下降帶來的修復已進入後半段

我們在22.11.18《港股“牛市三階段”—港股“戰略機遇”系列之二》提出:“本輪港股牛市一階段行情體現在事件信號帶來不確定性下降,關於疫情防控/地產調控優化預期打響港股本輪反攻號角,低估值下空頭壓縮驅動反彈”。

經歷11月以來的反彈,當下港股情緒有所改善,賣空成交比、中國主權債CDS已顯著回落,一階段主權風險溢價下降帶來的修復已進入後半段。截至2022年12月04日,中國5年期CDS價格已從10月133.44的高位回落至73.3;截至2022年12月05日,港股賣空比例已從10月28%的歷史高位回落至16.8%左右。

1.2 當前進入牛市一、二階段之交的“徘徊期”

我們在22.11.18《港股“牛市三階段”—港股“戰略機遇”系列之二》提出:“後市有望接力二階段:價值重估,體現在基於地產調控/疫情防控優化落地,外需回落下政策穩增長加力,重點板塊政策確定性提升,市場對於基本面修復的預期得到確認,帶動估值回升”。

近期,防疫政策優化的節奏遠比市場預期更積極,經濟、信用環境低位回暖可期。

疫情是今年以來經濟政策的堵點,一方面抑制需求,另一方面掣肘政策發力。防疫政策的進一步優化,對於消費修復、生產、就業、市場主體的預期改善是廣泛的,有利於信用環境低位回暖。近期防疫優化節奏頻頻超預期也驗證了我們在22.11.18《港股“牛市三階段”—港股“戰略機遇”系列之二》提出疫情防控有望繼續優化的判斷。

我們對於後續穩增長政策維持相較市場更積極的判斷,23年“穩”信用的驅動力將來自於地產。我們在11.27《把握兩大政策預期差下的投資機會——週末五分鐘全知道(11月第4期)》中提出當前政策預期差之一:市場對於穩增長政策決心和力度尚存疑慮,而我們認為後續穩增長將超市場預期。我們在22.11.18《港股“牛市三階段”—港股“戰略機遇”系列之二》提出考慮到本輪地產的影響在政府端、投資端、就業端的拖累並未見到顯著改善,我們預計後續地產政策仍將延續加碼態勢。預計政策修復邏輯將沿着“先保交樓,再穩銷售”的路線展開。

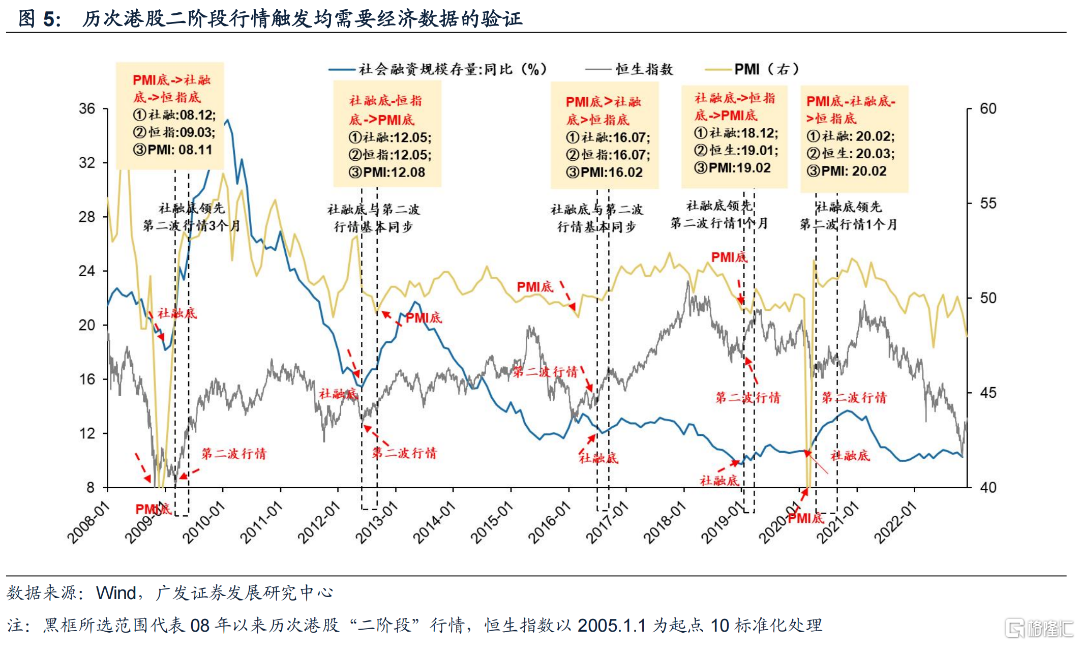

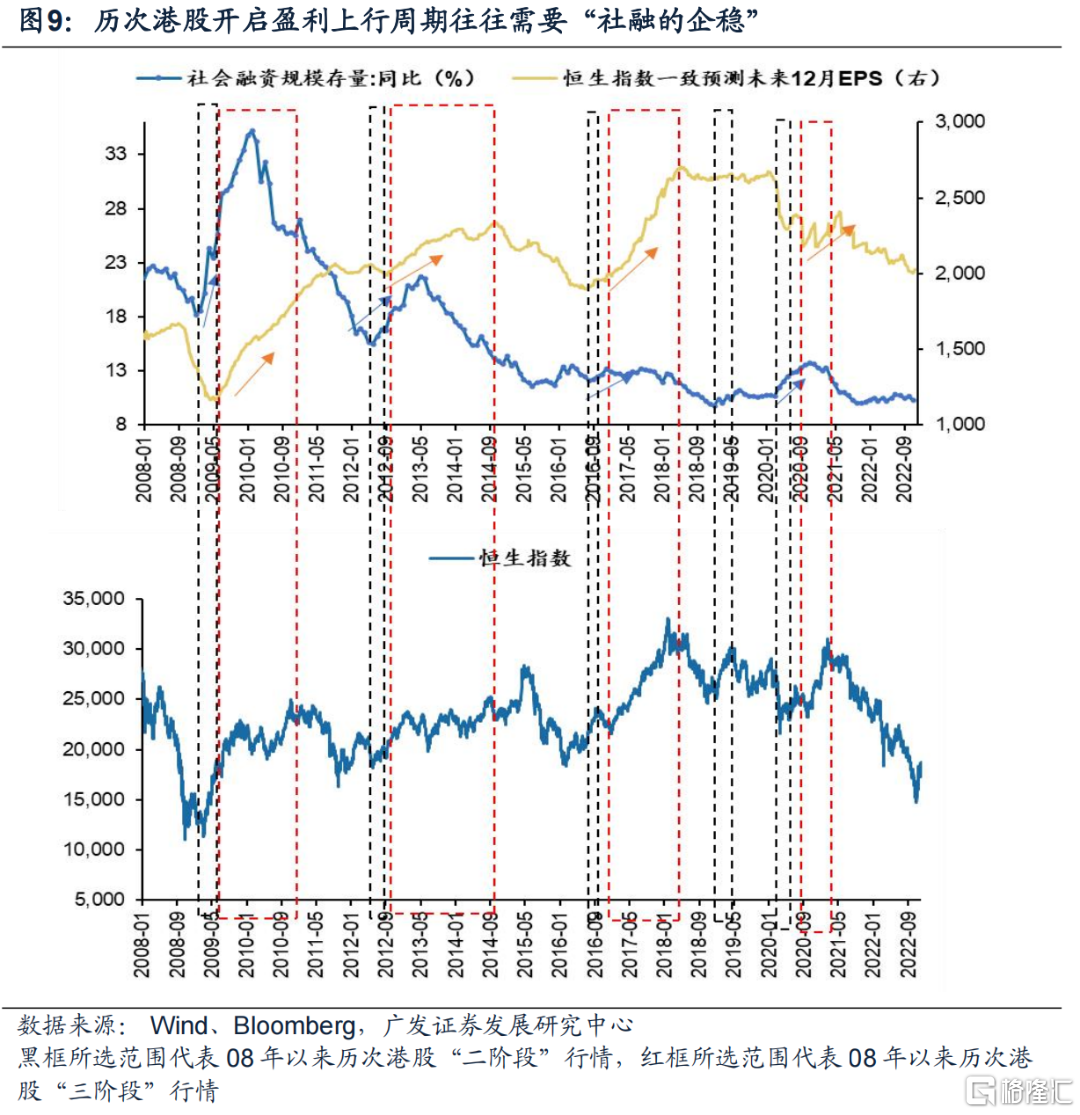

回顧歷史,港股二階段“價值重估”的觸發往往是以社融為代表的信用環境指標低位改善,目前這一路徑清晰可見,港股牛市二階段行情將在不遠處,當前處於一階段二階段之交的牛市“徘徊期 ”。回顧歷史經驗,我們可以將社會融資規模存量同比和PMI視為“港股牛市二階段”行情較好的觸發信號,其中“社會融資規模存量同比”的領先意義相對PMI更顯著,“社融企穩”往往是港股二階段行情觸發的先決條件。

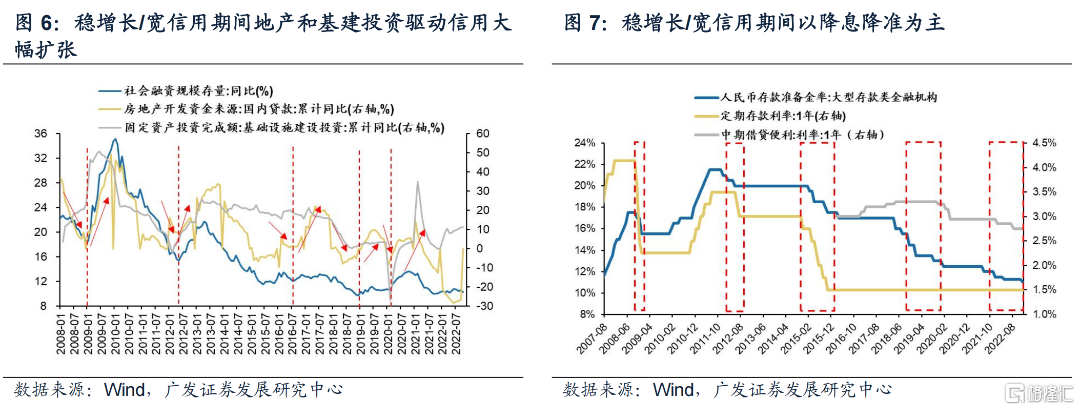

後續,政策組合拳值得期待。回顧歷史,信用低位回升往往對應政策加碼,包括貨幣/財政,投資/消費刺激的組合。覆盤歷次寬信用週期開啟前夕,一方面政策需要在地產、基建等傳統領域上進一步發力挖掘信用新動能,信用重回上行趨勢的驅動力往往來源於地產、基建;另一方面,支撐寬信用需要寬貨幣,過去4輪穩增長週期中,在“穩增長/寬信用”的初期,央行的貨幣政策會保持較為寬鬆的操作。在經濟尚未企穩回升前,流動性將會持續寬鬆。

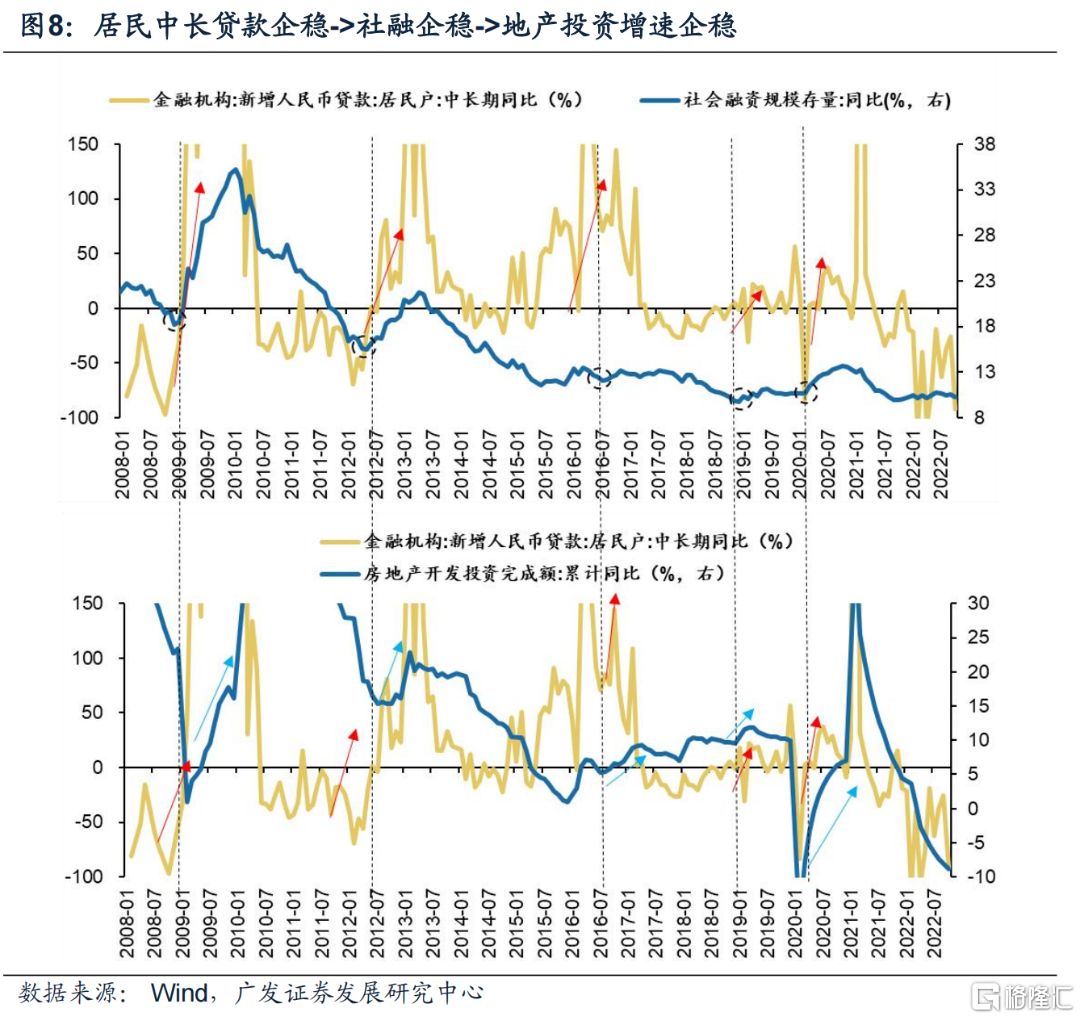

歷次來看,政策的寬鬆逐步傳導到信用端的過程中,地產驅動的寬信用對行情的推動力量更強。從過往歷次房地產調控週期的經驗來看,房地產金融政策調整—>居民中長貸款企穩是地產係指標企穩和社融企穩的開端,若後續我們能進一步看到地產投資增速企穩,則證明地產政策調整向下傳導相對順暢,後續信用環境持續改善的概率更大。

1.3 牛市如果出現回調,則是加倉良機

行情衝高後可能有冷靜期,市場預期可能再度產生分歧,行情或有波折。但我們依舊看好行情持續性,如有回調,建議積極加倉。

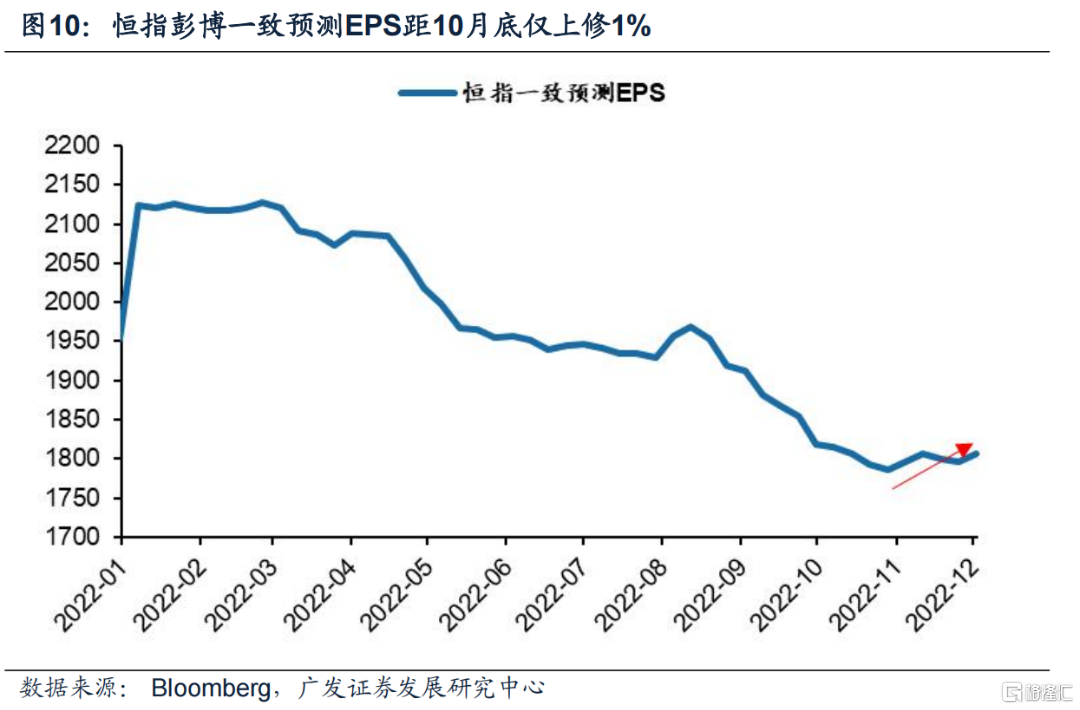

第一,如果信用環境低位修復,盈利預期迎來改善也是自然的,回顧過去10年的二階段行情,社融低位企穩回升後一段時間後,宏觀活力向微觀傳導,港股盈利預測迎來顯著上修。目前,港股盈利預期改善僅是小幅,截至2022年12月5日,恆指彭博一致預測EPS距10月底僅上修1%。

第二,本輪二階段不同於歷次的在於:監管環境趨於穩定後,以互聯網為代表的公司內生盈利能力恢復。

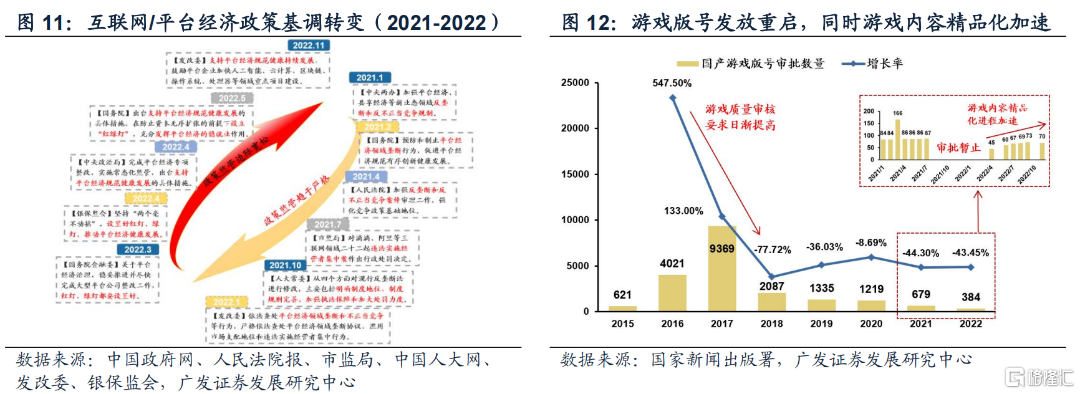

港股互聯網&平台經濟政策措施邊際寬鬆、監管預期趨於穩定。(1)22.3金穩委會議之後,國內政策對互聯網/平台經濟態度開始從21年的“反壟斷+嚴格管制”轉變為“設置紅綠燈,促進平台經濟持續健康發展”,此後國務院在多次國常會中強調發揮平台經濟穩就業作用。在此政策基調下,與民生、就業強相關的外賣、電商等企業的盈利、估值有望迎來逐步修復。(2)同時遊戲版號也重啟發放:2018.4遊戲版號審批暫停後,國產遊戲版號審批數量呈現顯著下跌,2018年過審數量同比2017年大幅收縮77.72%。2021.7版號審批再次暫止,此後遊戲版號一度停止發放,從2022.4開始版號重啟發放,11.17今年第6批遊戲版號發放(70款),22.4-22.11期間累計發放384個。4月來發放數量與節奏已逐漸正常化,同時遊戲內容精品化進程也在加速,印證了平台經濟健康發展的政策導向。

02

行業配置:牛市“徘徊期”繼續圍繞“三支箭”,配置“業績上調”+“高股息策略”

2.1 主線一:業績上調

港股景色改善資產的行情具有持續性。歷次港股一致預測EPS上調的行業往後看在1-2階段之交多有超額收益,最差情況亦不會跑輸市場。10月以來彭博一致預測EPS上調最顯著的行業有:資訊科技(上調3.08%)、醫療保健(上調11.7%)、能源(上調3.96%)。建議佈局“業績上調”顯著的資訊科技、醫療保健、能源板塊。

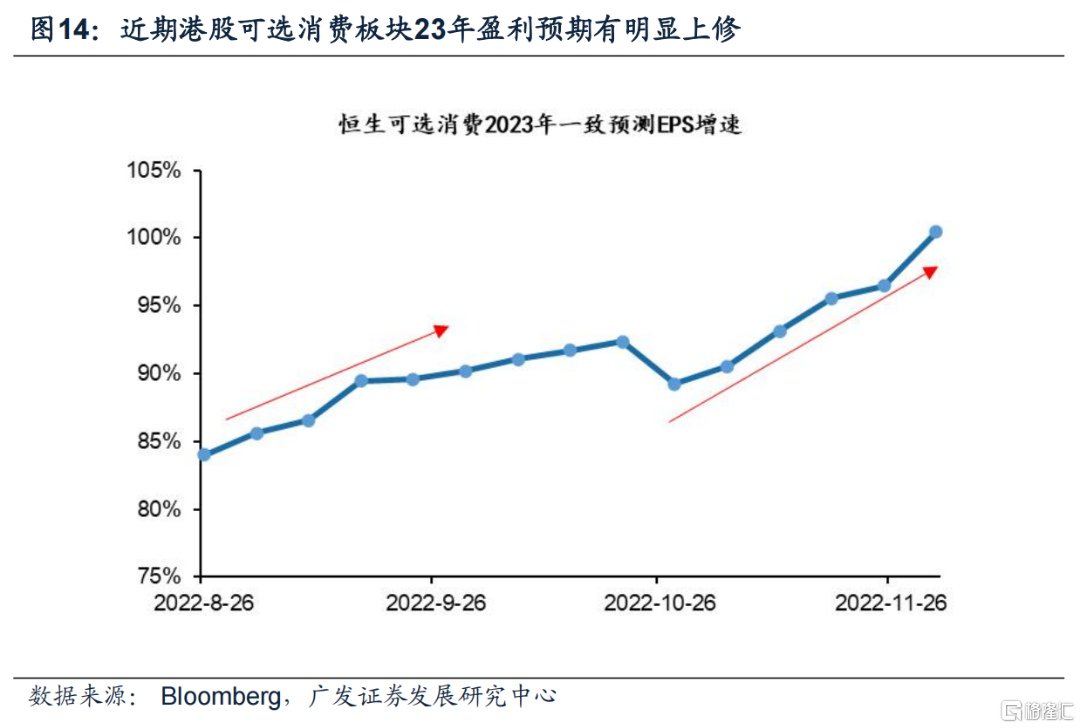

此外,我們推薦逢低佈局疫情防控優化下的消費重啟,23年盈利預期有明顯改善的港股可選消費板塊(先困境再反轉),具體建議關注(黃金珠寶/服飾/免税)、估值修復(啤酒/超市)。

2.2 主線二:高股息策略

“高股息策略”,一方面,其攻守兼備的屬性適合1-2階段過渡期——要麼獲得超額收益,要麼獲得穩健的絕對收益。另一方面,如果穩增長政策組合拳作為市場的驅動力,高股息風格也與傳統價值風格共振。 我們推薦高股息率一梯隊的能源、電信、工業;二梯隊的金融、地產。

風險提示

地緣政治衝突超預期(俄烏衝突持續擾動能源供給)、全球疫情形勢超預期(新冠病毒變異程度加劇、猴痘病毒擴散程度加劇等)、全球流動性收緊斜率超預期(美聯儲加速緊縮、歐央行快速加息、日本央行寬鬆貨幣政策轉向等)、國內經濟增長不及預期(出口受海外需求拖累、地產消費信心難恢復等)等。