核心觀點

十年期美債利率突破3.2%的幕後推手爲單位勞工成本以及PMI數據顯示出的美國通脹風險上升,當前美國薪資增速短期而言或較難下降,通脹粘性較高,美聯儲緊縮緊迫性較高,疊加縮表會於9月加速,十年期美債利率短期或震盪偏強運行,中長期而言,美債利率預計將在加息停止前夕觸頂。美債利率走強對於我國貨幣政策存在制約,短期我國國債利率或將低位震盪。

本文來自:中信債券明明,作者:明明債券研究團隊

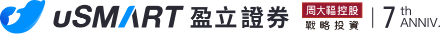

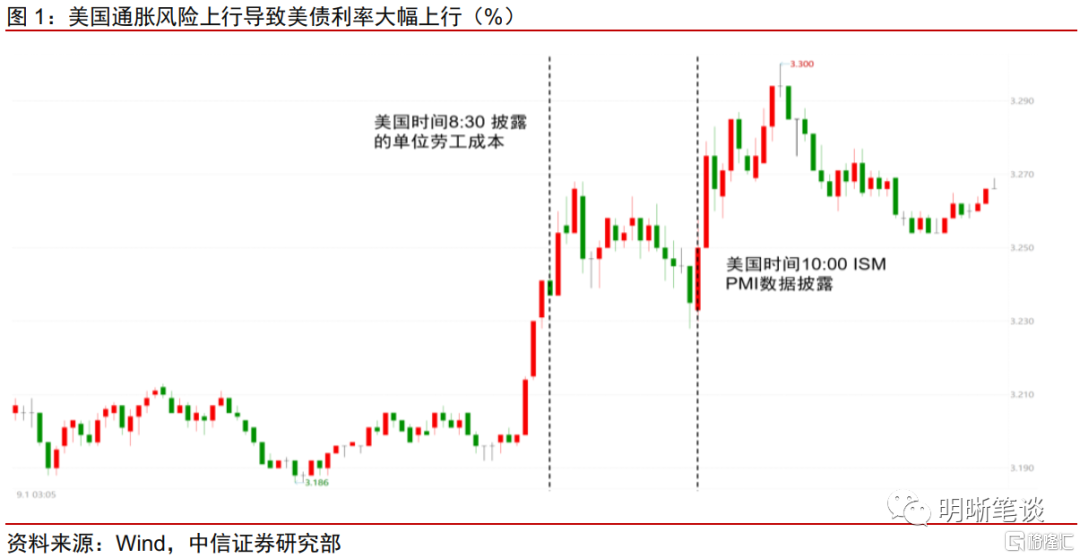

披露的數據顯示美國通脹風險上升導致十年期美債利率跳升。美國通脹的領先指標——非農單位勞工成本同比增速創1982年3月以來新高,推升了薪資與物價螺旋上升的風險。同時,雖然8月PMI物價指數創2020年6月以來最低水平,但其下降對通脹的影響較爲滯後(滯後9-12個月左右),並且冬季來臨能源價格存在進一步擡升風險,年內大宗商品價格回落推動成本下降的幅度較爲不確定。而PMI就業指數大幅上升顯示出美國薪資通脹風險仍較高。疊加美聯儲主席鮑威爾此前堅定抗通脹的強烈鷹派表態,加息預期上升,導致該時點前後十年期美債利率出現躍升。

十年期美債利率何時會觸頂?短期而言,薪資與通脹螺旋上升風險較高,若非農就業數據與通脹數據進一步驗證該觀點,則存在美聯儲9月加息75bps的可能性,十年期美債利率或因此進一步上升。因此,在9月美聯儲議息會議前,縮表加速疊加9月加息在途,美國國債市場流動性預計將進一步收緊,美債利率存在一定上行風險,或將震盪偏強運行。中長期而言,美國政策利率將構成十年期美債利率的上限,並且美債利率往往提前交易加息路徑,因此此輪美債利率高點或在加息停止前夕出現。美債利率高點水平預計與加息利率終點水平較爲接近。

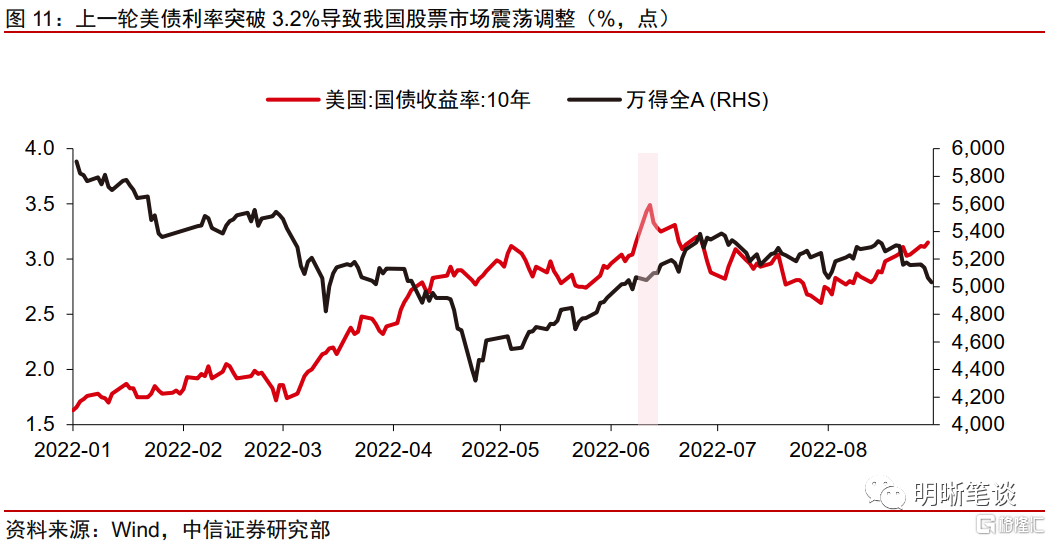

美債利率走強對於國內金融市場的影響如何?短期而言,8月我國央行爲提振信貸需求的超預期降息推動了中國國債利率下行至接近歷史低點,也導致人民幣匯率波動增加,因此預計在美債利率震盪偏強運行以及9月美聯儲加息漸行漸近的背景下,中國貨幣政策進一步寬鬆操作的空間受到明顯制約,我國央行於9月降息降準的概率較低。另一方面,8月降息後國內政策重心預計將再次聚焦穩增長與寬信用,經濟復甦節奏或偏慢,進而我國國債利率或將低位震盪。對於國內股市而言,預計此輪十年期美債利率上行對國內股市的影響與上一輪美債利率突破3.2%較爲相似。

結論:9月2日美國披露的單位勞工成本以及PMI數據顯示出經濟雖然放緩但薪資增長通脹風險仍較高,未來通脹粘性不容樂觀,疊加美聯儲此前對於通脹堅定遏制的表態,加息預期上行導致十年期美債利率躍升至3.2%以上。短期而言,在通脹或將磨頂的背景下,美聯儲加速縮表以及9月加息在途預計將推動美國債市流動性進一步收緊,美債利率存在進一步上行的風險,預計將震盪偏強運行。美債利率走強以及美聯儲緊縮會對於國內貨幣政策形成限制,短期中國國債利率或低位震盪運行。

正文

十年期美債利率突破3.2%的幕後推手爲單位勞工成本以及PMI數據顯示出的美國通脹風險上升,當前美國薪資增速短期而言或較難下降,通脹粘性較高,美聯儲緊縮緊迫性較高,疊加縮表會於9月加速,十年期美債利率短期或震盪偏強運行,中長期而言,美債利率預計將在加息停止前夕觸頂。美債利率走強對於我國貨幣政策存在制約,短期我國國債利率或將低位震盪。

美國通脹風險上升導致十年期美債利率跳升

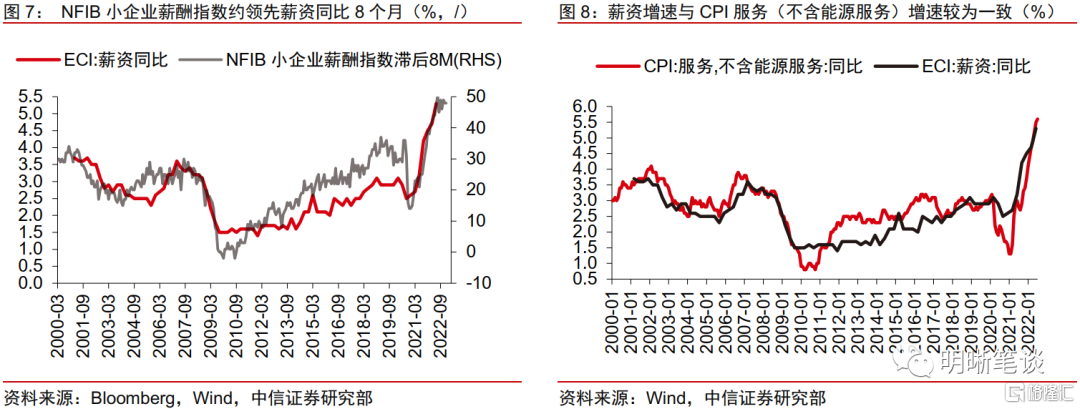

通脹的領先指標單位勞工成本同比增速創新高導致通脹風險上升進而推升了十年期美債利率。美國時間8:30披露單位勞工成本爲美國通脹的領先指標(Banerji,2005) ,市場提前交易通脹風險上升,而披露的非農單位勞工成本同比增速也確實再次創1982年3月以來新高,薪資與物價螺旋上升的高風險得到驗證,同時疊加美聯儲主席鮑威爾此前堅定抗通脹的強烈鷹派表態,加息預期上升,導致該時點前後十年期美債利率出現躍升。

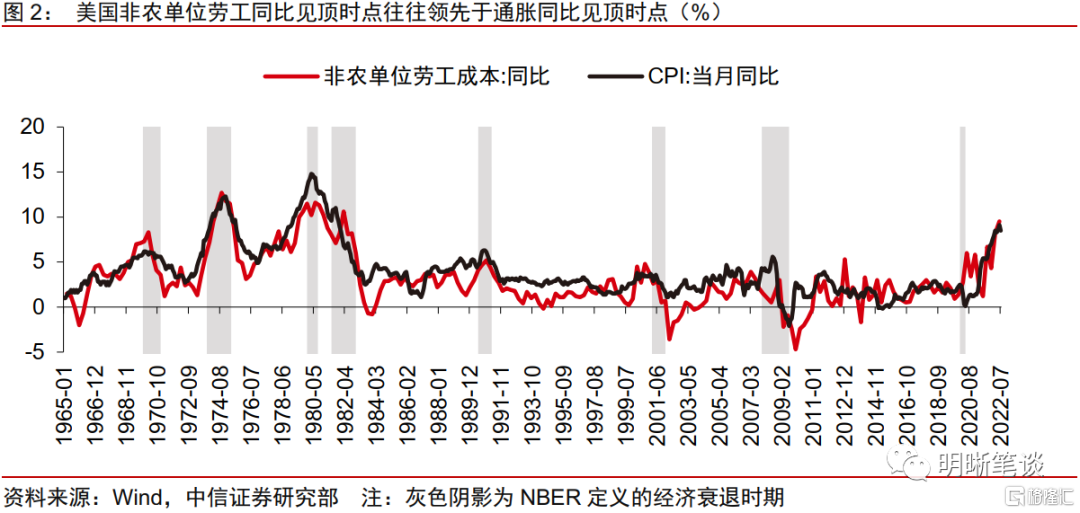

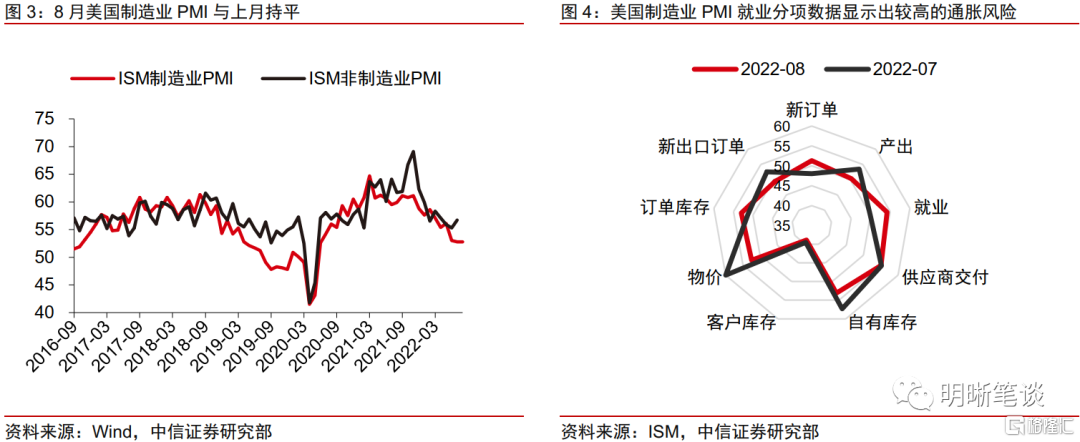

同時,隨後披露的ISM PMI數據也顯示出美國薪資通脹風險仍較高,進一步推動十年期美債利率大幅上行。隨後美國時間10:00,8月ISM PMI數據披露,8月PMI較前值持平(52.8),繼續處於2020年6月以來最低水平,反映出經濟活動進一步下降。更爲主要的爲PMI披露出的通脹風險,雖然8月PMI物價指數創2020年6月以來最低水平,但其下降對通脹的影響較爲滯後(滯後9-12個月左右),並且冬季來臨能源價格存在進一步擡升風險,年內大宗商品價格回落推動成本下降的幅度較爲不確定。因此該分項指標並未減弱市場對於通脹的擔憂,而8月PMI就業指數大幅上升創五個月新高,表現出勞動力市場仍然強勁,也反映出薪資增長風險上升。

十年期美債利率何時會觸頂?

短期而言,在9月美聯儲議息會議前,縮表加速疊加9月加息在途,十年期美債利率存在一定上行風險,或震盪偏強運行。自去年年底美聯儲加息預期開始升溫,彭博美國國債流動性指標也開始攀升,近期已上升至接近疫情衝擊的高點水平,反映出美聯儲緊縮對於債券市場流動性的衝擊較大,是美債利率上行的核心因素。9月美聯儲計劃縮表規模翻倍預計將對美債利率構成上行風險,同時,薪資與通脹螺旋上升風險較高,若非農就業數據與通脹數據進一步驗證該觀點,則存在美聯儲9月加息75bps的可能性,十年期美債利率或因此進一步上升。但若通脹數據遠低於預期,則美債利率存在一定回調的可能性,加息落地後預計也將有所回調。

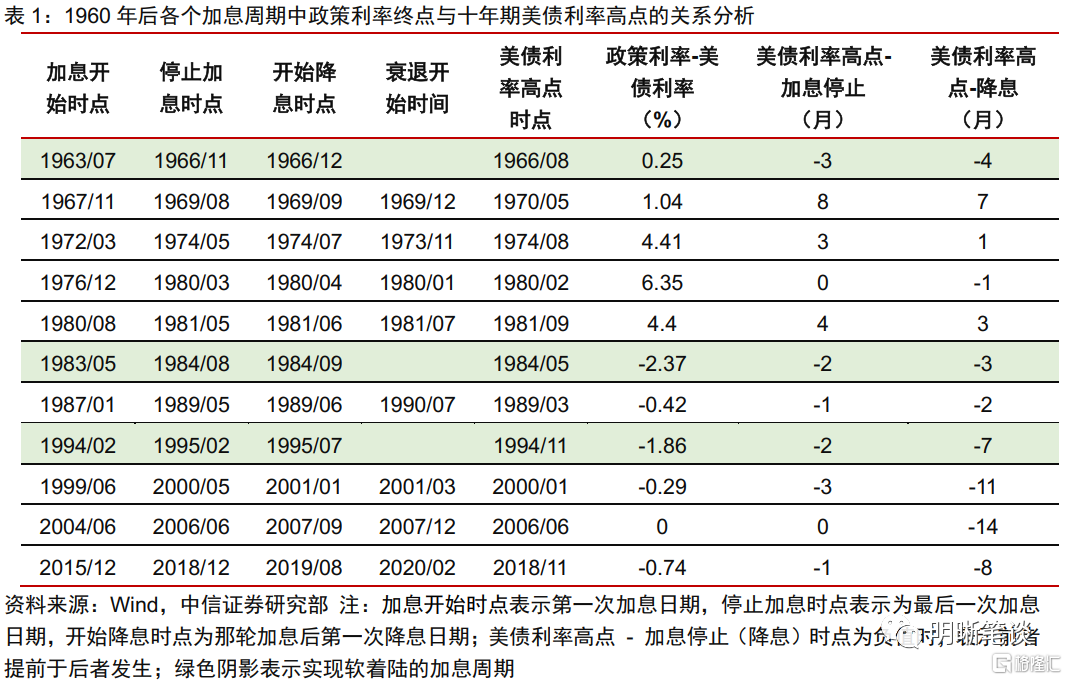

中長期而言,美國政策利率將構成十年期美債利率的上限,並且美債利率往往提前交易加息路徑,因此此輪美債利率高點或在加息停止前夕出現。具體而言,在1983年後,由於通脹預期較爲穩定,市場提早交易政策利率預期,因此美債利率高點出現時點均早於加息停止以及降息時點。並且,除了1969年、1973年以及1990年,美債利率高點和政策利率高點通常時間間隔不超過3個月。而1983年後每輪加息過程中美債利率高點與政策利率終點水平較爲一致,美債利率高點通常不會高出政策利率1%以上。因此,此輪十年期美債利率在加息停止前夕預計會保持上升趨勢,美債利率高點水平預計與加息利率終點水平較爲接近。

美債利率走強對於國內金融市場的影響如何?

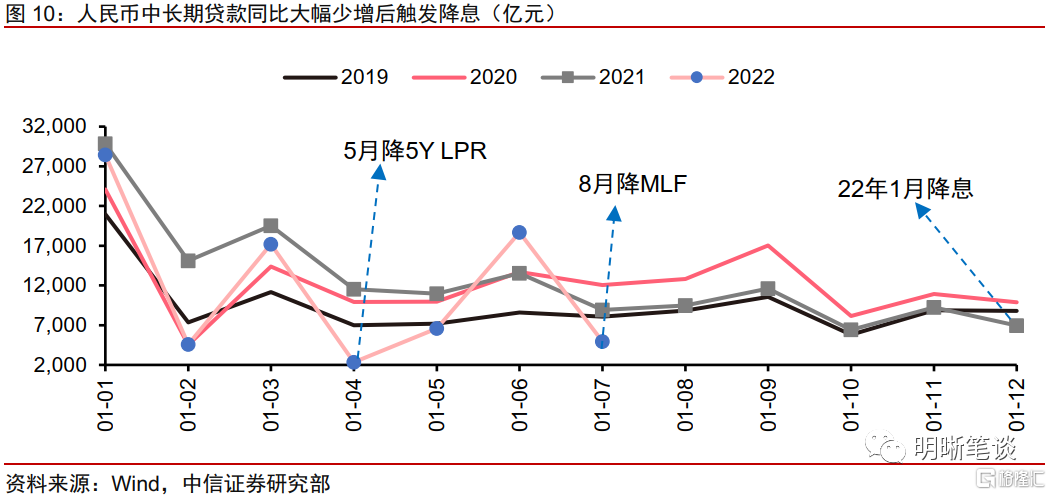

短期而言,我國貨幣政策寬鬆受到美聯儲緊縮制約較高,疊加國內經濟復甦仍存在一定擾動,進而短期我國國債利率或將低位震盪。8月我國央行爲提振信貸需求的超預期降息推動了中國國債利率下行至接近歷史低點,也導致人民幣匯率波動增加,因此預計在美債利率震盪偏強運行以及9月美聯儲加息漸行漸近的背景下,中國貨幣政策進一步寬鬆操作的空間受到明顯制約,我國央行於9月降息降準的概率較低。另一方面,8月降息後國內政策重心預計將再次聚焦穩增長與寬信用,由於當前經濟仍處於底部,雖然經濟復甦的走向較爲明確,但邊際變化或較小,仍存在局部疫情對經濟增速的擾動,疫情防控壓力仍較大。因此,預計短期中國國債利率或將低位震盪。

預計此輪美債利率上行對國內股市的影響與上一輪美債利率突破3.2%較爲相似,或會導致國內股票市場震盪調整。在今年6月十年期美債利率也曾突破3.2%,並進一步上行至觸及3.5%。而在上一輪美債利率突破3.2%時期,雖然當期北向資金流入未受到明顯影響且我國外資持股佔比較小,美債利率上行通過資本流動對我國股市造成的影響較爲有限。但美債利率上行通過風險偏好等渠道導致我國股票市場屆時面臨了一定的調整。因此,在此輪十年期美債利率再次突破3.2%並且短期預計震盪偏強運行的背景下,需注意國內股票市場震盪調整風險。

結論

9月2日美國披露的單位勞工成本以及PMI數據顯示出經濟雖然放緩但薪資增長通脹風險仍較高,未來通脹粘性不容樂觀,疊加美聯儲此前對於通脹堅定遏制的表態,加息預期上行導致十年期美債利率躍升至3.2%以上。短期而言,在通脹或將磨頂的背景下,美聯儲加速縮表以及9月加息在途將推動美國債市流動性預計將進一步收緊,美債利率存在進一步上行的風險,預計將震盪偏強運行。美債利率走強以及美聯儲緊縮會對於國內貨幣政策形成限制,短期中國國債利率或低位震盪運行。