随着经济复苏预期逐渐,市场情绪持续好转,并逐步走出一条“深V”曲线,特别是那些存在明显的困境反转逻辑和顺周期特征的行业和企业,例如港股物流板块。其中,有着国内“快运之王”头衔的安能物流(9956.HK,以下简称“安能”)在此期间表现更是极为抢眼。富途显示,自去年10月底结束下行行情至今累积升逾1.倍。

尽管股价较底部升幅较多,但伴随最近一段时间的震荡调整,目前估值吸引力依旧凸显。据富途统计显示,截至到3月20日收盘价计,安能目前总市值不到50亿人民币,仍处于上市以来的历史低位。若以2021年财务数据为基础,选取国内头部的快递和快运企业,进行横向对比----除了PB与均值相差无几之外,不论是PS还是PE,安能物流都远低于平均水平。

表:国内头部快递快运企业比较 (单位:亿/人民币)

(来源:公开网络 )

另外,相较京东物流去年收购德邦股份给予的估值(PS=0.5x及PE=22x),目前安能物流PE折价六成。考虑到国内零担快运处于快速整合期,安能物流作为为数不多的龙头,稀缺价值凸显,理应享有一定溢价。

重大组织调整落地,持续引领行业高质量发展

随着我国进入品质“觉醒”的时代,安能作为我国快运业的龙头企业,也在不断通过不断增强核心竞争力,提升经营品质和效率,并引领行业高质量发展,尤其是去年以来,持续推动组织和战略层面的变革。

其中,在去年9月,作为安能创始人之一、新任CEO兼执行董事---秦兴华发表公开信表示:安能在核心战略方向上,将从之前聚焦于货量规模为王,转向以降本增效和服务品质提升,驱动有效规模增长的长期健康可持续发展的战略。

图:《安能战委会致全体员工和网点公开信》截图

(来源:公开网络)

去年底,秦兴华在以《重塑自我 向新而生》为主题的2023年新年致辞中,进一步提到“从以规模为主的营销战略转变为以品质和利润为核心的品牌战略”,同时强调“练好内功,提高安能肌体免疫力”。

毫无疑问,安能转向“品质战略”路线,是现阶段经济与行业发展的必然。

行业在野蛮生长期,规模通常是企业竞相追逐的焦点,高速增长固然可观,但往往会为长期健康发展埋下诸多隐患;而当行业格局逐渐成型,增长换挡,这些问题便开始暴露。

这一现象在快运行业亦可见一斑---相比直营制网络,加盟制网络往往率先取得规模优势,而后补管理。而当公司在站稳脚跟之后,战略重心从规模向品质转向,其实也是由过去“打天下”形成的粗放式经营管理方式,向“治天下”的精细化管理思路转变。

所以,对于如今已是加盟式零担快运龙头的安能而言,如何坐稳、坐好这把交椅,想必更是其关注的重点。

客观上而言,快运行业正从资本快速跑马圈地、野蛮式生长阶段进入到精耕细作、深度运营阶段----不止于单一规模的竞争,而是上升为效率与效益的综合博弈。业内分析认为,企业要体现综合效率,需要打造成本最低、效率最高、品质最优的运营模型,同时也要“避免内卷”,实现有利润的规模增长。

而在经历市场变幻、风吹雨打之后仍屹立不倒的安能,对行业变化敏锐的洞察力和迅捷的行动力,是可想而知的。据了解,其实早在2019年初,安能就将彼时定义为“品质年”,提出管理回归现场,力求品质的改善和提升,并在组织架构、品质管理、审计监察等方面大力完善。

此轮组织架构和营运管理层面的快速调整,可以说是安能“品质”战略深入推进的体现。

近年来,随着以安能为首的头部快运网络相继步入“千万吨俱乐部”之后,加之经济下行压力加大、增长乏力等多重因素,已让企业愈发意识到以品质和利润驱动的良性增长模式的重要性,并正成为行业发展的共识。

业内分析认为,此次安能战略变革,率先系统性地直面野蛮增长带来的管理困境。对于那些从相同环境成长起来的快运网络而言,当企业战略从规模转向质量之后,战术若要跟上,组织升级在所难免。

显然,快运乃至物流行业近年来提质增效的发展趋向,也正是我国经济发展由“由量向质”的一个缩影---自“十四五”规划明确“高质量发展战略”,强调发展质量而不是数量,再到今年2月出台《质量强国建设纲要》,将经济高质量发展推向一个新的阶段。所以,安能的战略转向,既是自身与行业发展所需,更是经济底层逻辑所决定的。

此外,安能的这轮调整,与2022年底京东、阿里等巨头的组织架构调整还有些相似的味道---即在企业发展的关键节点,创始人的味道开始变浓。

而在这场“由量向质”的转型变革中,考验的不仅仅是企业的硬件实力,更是管理者的魄力、眼界和决心。当然,创始人重掌安能,也预示着安能发展正迎来一个新的时代。

目前安能的战略调整虽落地不久,但资本市场所表现出的认可和期待可见一斑----近几个月来股价的凌厉表现,便是有力印证。

除内部改革将释放的潜在势能之外,安能所扎根的赛道和差异化的模式,依然是其长期价值兑现的“土壤”。以下主要可以进一步从赛道成长空间,现有竞争格局以及未来趋势等几个维度来进行审视。

多重逻辑支撑“快运之王”的长期价值

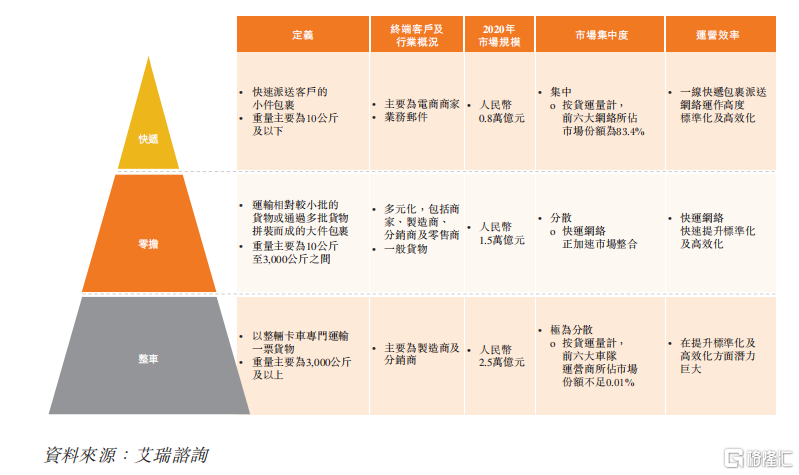

目前不论是从天花板和市场集中度来看,零担都是更具比较优势的赛道----市场容量明显优于快递,但格局又没有整车那么分散,对未来龙头企业的进一步整合更为友好。这从去年下半年京东物流将德邦收入囊中便可见一斑。另外,相比快递行业,零担快运市场格局更分散,龙头未来整合的空间更大。

若按运输网络布局来看,一般可分为快运网络(覆盖全国)、专线及区域货运运营部(覆盖区域)。其中,快运网络凭借规模化的运营、密集的网络覆盖、数字化供应链科技服务能力以及高品质综合货运服务,成长性领先于大市。

有机构预计2020-2025年国内快运网络的年化增速可达28.6%,远超同期零担市场增速6.5%,并预计快运网络占国内零担市场份额将由2015年2.9%逐步提升至2020年6.1%和2025年15.7%。

安能凭借货运合作商平台模式,在快运网络领域取得了压倒性的胜利,坐拥全国第一大快运网络,稳居龙头地位。2015-2020年,安能在快运网络中的市占率从12.3%提升至17.3%,位居行业第一,2020年日均货运量达3.84万吨。

除此之外,安能本身在数字化运营和基础设施方面经验与投入积累,也一直是有目共睹的。而上述这些优势共同筑就了安能的核心壁垒,令其具备持续领先于同业的成本效益和运营效率。同时,不同于行业普遍亏损,安能的财务表现出色,主要体现在盈利和现金流,特别是经营现金流异常优秀。数据显示,2019-2022H1,安能累计经营现金流净额达33.3亿人民币。

持续健康的现金流状况,不仅体现出安能经营的质量,同时也是基础设施等核心领域的持续投入,以及安能实现盈利的基础。这对于普遍仍处亏损的快运行业而言,龙头的阿尔法属性凸显。

尽管受疫情冲击,去年业绩有所波动,但安能在客户与合作网点方面仍保持增长态势。如今经济恢复,安能战略重心转向以利润和品质驱动的高质量发展阶段,未来继续向好。

另外,国内中小电商、柔性供应链、下沉市场及分销扁平化的趋势,都将为零担市场增长提供多重驱动力。

综上,安能作为快运龙头,质地优良,并正迎来质增利升阶段,以当前的估值水平而言,长期吸引力仍可见一斑。尽管行业竞争依旧激烈,以如今的实力,未来在创始人的带领下,想必又会有一番新的天地。