机构:国盛证券

评级:增持

收购重庆南方翻译学院100%,估值低于行业平均。2019年公司继收购泉城大学后,新增收购四川外国语大学重庆南方翻译学院,交易对价10.1亿,标的学校负债5.1亿,整体收购估值15.1亿,对应2019年EV/EBITDA为12.2倍,低于行业平均估值。第一期对价在10个工作日内支付7.93亿,第二期在完成举办人权益变更批准等手续后支付2.17亿元。标的学校是由教育部于2003年批准的独立学院,目前拥有33个本科学科、1.3万名在校生,本科生占比100%,拥有渝北区及綦江区两大校区,渝北校区靠近市中区,区位资源丰富,校园面积1,572亩。

新增学校卡位区位优势,增长释放空间大。1)内生质地优异,报道率及就业率良好,2018年报道率94.1%且逐年提升,初次就业率93.3%。2)量价释放空间大:目前已建成校舍可以支持后续增长,2019年新增学额140个左右,若后续转设为独立本科大学可进一步提高学额,同时可新增开设大专专业。学费方面,标的学校文理科均低于同类学校中位数,2019/20学年学费计划从1.4万元提高到文科1.5万元、理科1.6万元。3)学校资产质量优异,已具备转设独立本科学校的条件,无需新增资本开支。4)区域优势:学校所在的重庆市高教资源稀缺,是高考大省:2019年重庆市高考人数26.4万,高等教育毛入学率仅为43%。

标的学校经营表现稳健,并表后财务费用有望降低。截至2018年标的学校实现营收2.21亿元,同增11%;EBITDA1.08亿元,同增19%;标准化净利1273万元。未经审计资产总值/资产净值分别为15.95/5.43亿元。净利润和EBITDA主要差异在于1):财务费用6557万元,中教并购后预计偿还部分负债同时降低借款利率,财务费用有望改善;2)折旧摊销费用3000万左右。此外,学校已具备转设条件,未来转设后将不再收取8%管理费,伴随并表后管理、财务等方面协同效应,学校盈利能力有望提升。若交易完成顺利,预计于20个工作日实现控制转移及并表,于2020财年实现全年并表。

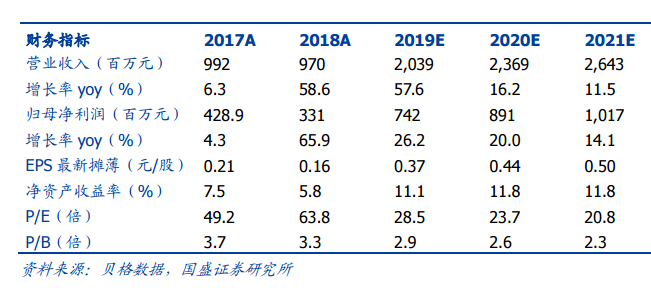

投资建议。公司作为规模最大的民办高教上市公司,旗下拥有8所学校,截至FY19H1在校学生数15.6万名,上市以来已成功收购5所学校,收购标的质地优异,收购进度符合预期。公司有望利用规模优势、融资优势及管理优势持续扩张高教版图,享受行业整合红利。暂不考虑泉城学院和南方翻译学院并表,我们维持2019/2020/2021年净利分别为7.42/8.91/10.17亿元,同增26%/20%/14%,对应EPS0.37/0.44/0.50元/股,现价对应2019年PE29倍,维持“增持”评级。

风险提示:《民促法实施条例》终稿政策不确定性风险;扩张速度不达预期;公司经营及盈利能力不达预期。