机构:国金证券

评级:买入

目标价:15港元

事件

2019年6月25日,中教控股发布公告,拟收购位于重庆的本科层次学校——四川外国语大学重庆南方翻译学院(独立学院,下称目标学院)。

评论

扩张进程再推进,学校版图再完善。学院2017年/2018年未经实核净亏损分别为人民币1985/401万元,亏损有所缩窄;学院2017年/2018年未经审计财务成本分别为6123/6557万元,中教并购后财务状况有望改善;学院2018年未经审计资产总值/资产净值分别为15.95/5.43亿元。

收购目标学院的全部举办人权益,总代价为10.1亿元。本次收购目标公司为重庆南方集团有限公司(下称卖方),其拥有四川外国语大学重庆南方翻译学院的100%举办人权益。考虑5.1亿元的未偿还贷款和扣除掉营运资本后的现金1000万元之后,企业价值EV为15.1亿,根据中教测算,预计CY2019 EV/EBITDA为12.2x,估值合理,有望增厚集团整体EPS。

校区面积大,已有容量大,未来仍有增长空间。学院占地总面积1572亩,有渝北和綦江两个校区。根据公司口径,两校区已有容量约超过1.8万人,校区面积大,未来进行扩容的空间大。截至2019年6月25日,学院在校生规模约13252人全部为本科生,未来可通过增加专科生扩大规模。

中教控股版图持续扩张,扩张逻辑清晰不受影响。我们认为,《送审稿》中提出的包括收购兼并,加盟连锁,协议控制等要求,主要是针对幼儿园及低龄段相关学校进行的规范。而高校及职业教育是政策所鼓励的方向,并未受政策明显影响。中教控股本次并购顺利推进,也反映出作为高校及职教集团,中教控股的扩张逻辑依然清晰不受影响。同时独立学院脱钩或持续推进,上市公司可选并购标的丰富。

投资建议

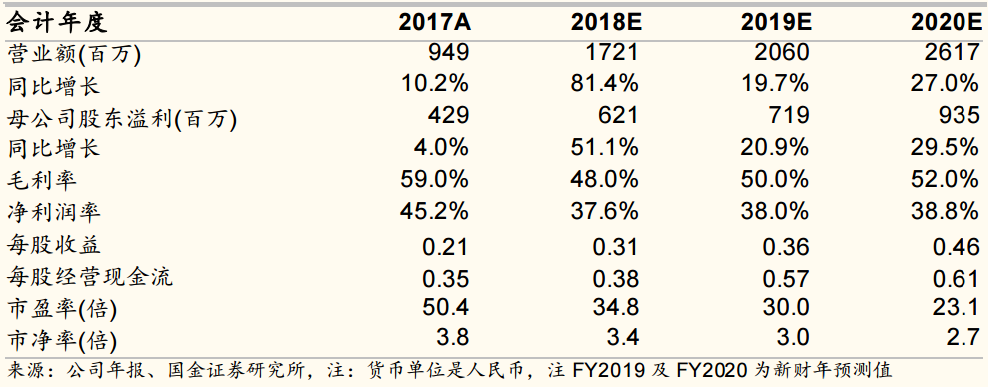

全国大高校&职校集团,政策风险相对较小,扩张路线清晰发展可期。2018/2019学年,集团旗下学校学生数已达15.6万人,未来规模化优势或将进一步体现。中教控股于2019年2月28日,账上现金约为17.9亿元人民币,于2019年3月成功发行可换股债券,于2019年4月提取国际金融公司贷款,合计可用资金约47.9亿元人民币,资金充足,外延预期强劲。不考虑重庆学校,我们预计FY 2019/FY 2020归母净利润为7.19/9.35亿元,对应PE30/23x,维持买入评级,目标价15港元。

风险提示:送审稿最终版仍存不确定性,交易尚未完成,招生不及预期等