硝煙又起!美國銀行業破產潮還在繼續。

繼硅谷銀行、簽名銀行之後,今年3月來第三家美國銀行——第一共和銀行也宣佈被託管收購了。

當地時間5 月 1 日,美國聯邦保險公司(FDIC)宣佈接管第一共和銀行,然後將被摩根大通收購。摩根大通將向美國聯邦存款保險公司支付106億美元。美國聯邦存款保險公司將提供500億美元的5年期固定利率融資。

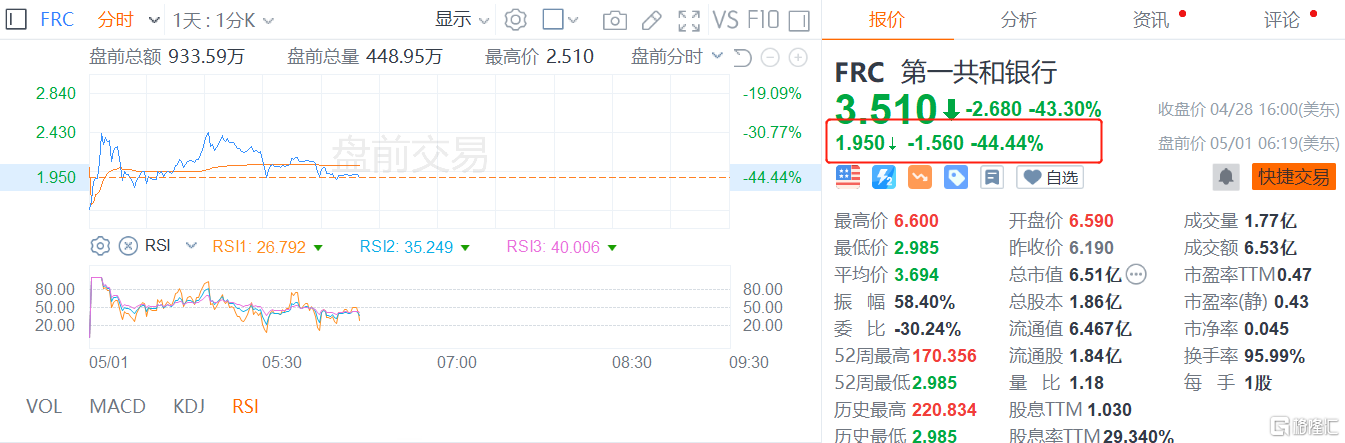

截止發稿,第一共和銀行(FRC)盤前停牌,跌近46%;摩根大通(JPM)升超2.5%,總市值為4039億美元(約合人民幣2.8萬億元)。

摩根大通接盤

總部位於舊金山的第一共和銀行是美國第14大銀行,排名在第16位的硅谷銀行之上。此次宣佈被收購,也意味着比硅谷銀行更大的金融機構“倒下”。

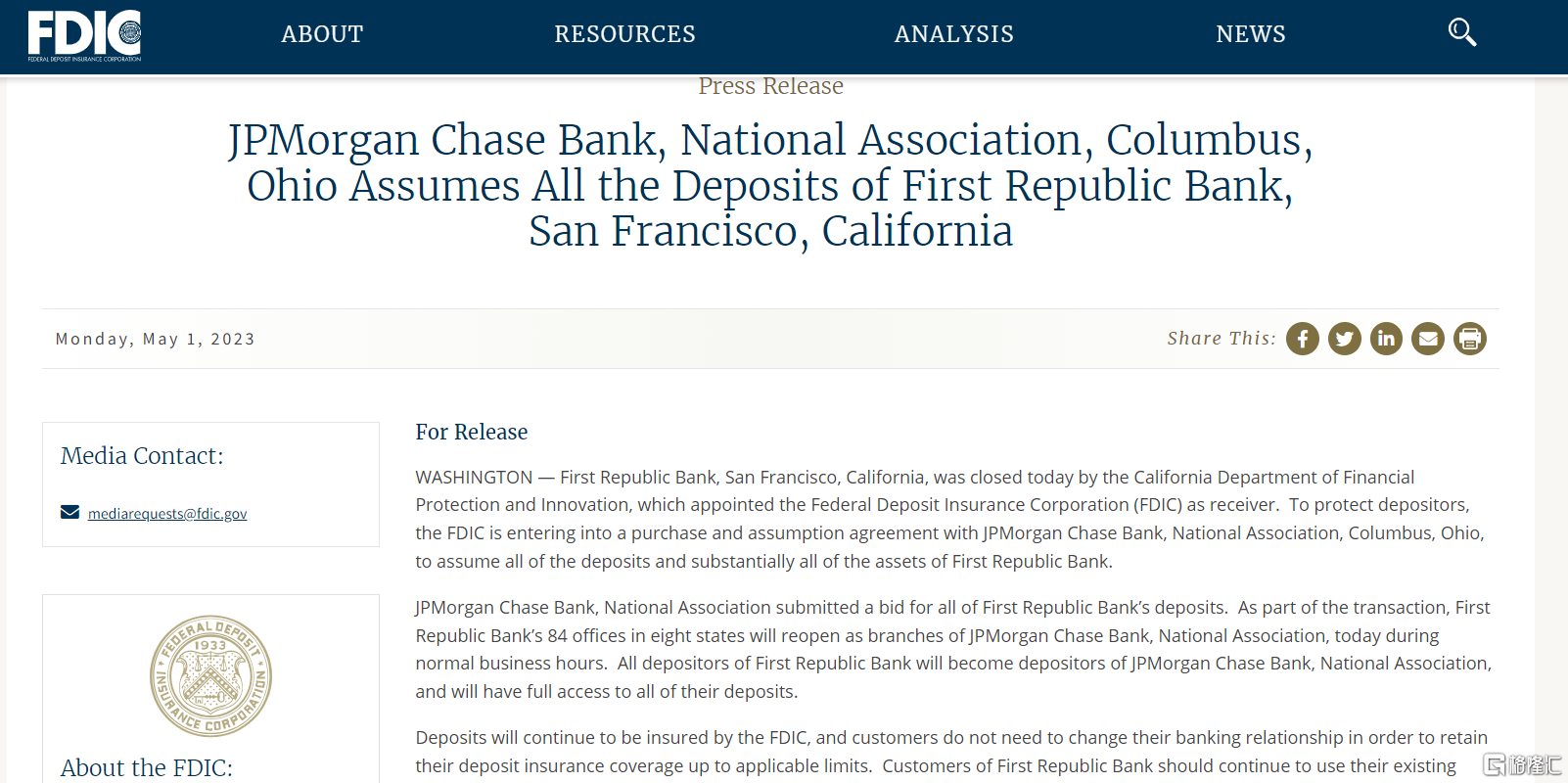

當地時間5 月 1 日,加州金融保護與創新部表示,指定美國聯邦存款保險公司(Federal Deposit Insurance Corporation)接管第一共和銀行,然後FDIC接受了摩根大通 (JPMorgan Chase Bank, National Association) 對該銀行資產的收購要約。

據FDIC公吿,作為交易的一部分,第一共和銀行在八個州的 84 個辦事處將於今天在正常營業時間內作為摩根大通銀行全國協會的分支機構重新開放。第一共和銀行的所有儲户都將成為摩根大通銀行的儲户,並且可以完全使用他們的所有存款。

FDIC 將繼續為存款提供保險,客户無需改變銀行業務關係即可將存款保險範圍保持在適用限額內。第一共和銀行的客户應繼續使用他們現有的分行,直到他們收到摩根大通銀行全國協會的通知,該銀行已完成系統更改以允許其他摩根大通銀行全國協會分行也可以處理他們的賬户。

截至 2023 年 4 月 13 日,第一共和銀行的總資產約為 2291 億美元,存款總額約為 1039 億美元。除了承擔所有存款外,摩根大通銀行還同意購買第一共和銀行的幾乎所有資產。

美國聯邦存款保險公司 (FDIC) 和摩根大通銀行也正在就其從前第一共和銀行購買的單户家庭、住宅和商業貸款進行虧損分擔交易。

作為接管人的 FDIC 和摩根大通銀行,將分擔損失分擔協議所涵蓋的貸款的損失和潛在的回收。虧損分擔交易預計將通過將資產保留在私營部門中來最大限度地收回資產。預計該交易還將最大程度地減少對貸款客户的干擾。此外,全國協會摩根大通銀行將承擔所有合格金融合同。

該機構估計,這筆交易將給其保險基金帶來130億美元的損失。

業績爆雷

受3月份美國區域性銀行關閉衝擊影響,第一共和銀行在今年一季度業績整體顯著惡化。

據第一共和銀行此前公佈的財報顯示,截至一季度末,第一共和銀行存款總額為1045億美元,環比和同比分別減少了719.6億美元和575.9億美元,降幅分別為40.8%和35.5%。

如果將美國11家大型銀行近期提供的300億美元存款排除在外,第一共和銀行在銀行業危機後流失的存款超過1000億美元。

在財報中,第一共和銀行表示,該行正在採取包括增加已保險存款、減少從美聯儲借款和降低貸款餘額等措施增強業務和重組資產負債表。與此同時,該行還在採取顯著減少高管薪酬、壓縮辦公用房、減少非必須項目和活動等措施減少支出,並預計在二季度裁員20%至25%。截至去年底,該行共有7200名員工。

回顧來看,今年3月來,美國銀行迎來一輪大風暴,在美國硅谷銀行和簽名銀行在3月份相繼關閉後,第一共和銀行也面臨着較為嚴重的擠兑風險,被客户和投資者視為高風險銀行,且面臨着存款外流的壓力。

彼時,為避免其成為下一個倒下的美國區域性銀行,美國11家大銀行聯手向第一共和銀行注資了300億美元,但顯然這只是杯水車薪。

此外,有市場分析認為,除第一共和銀行外,美國其他區域性銀行也面臨更多審視,信貸市場緊縮預計將加劇美國經濟下行壓力。

國際評級機構穆迪日前下調了10餘家美國區域性銀行的評級。穆迪表示,銀行管理資產和負債面臨的壓力日益明顯,一些銀行的存款是否具備高穩定性存疑。美國的銀行業正在遭受銀行關閉、高通脹和美聯儲激進加息帶來的衝擊,金融體系處於脆弱狀態。

5月美聯儲還加息嗎?

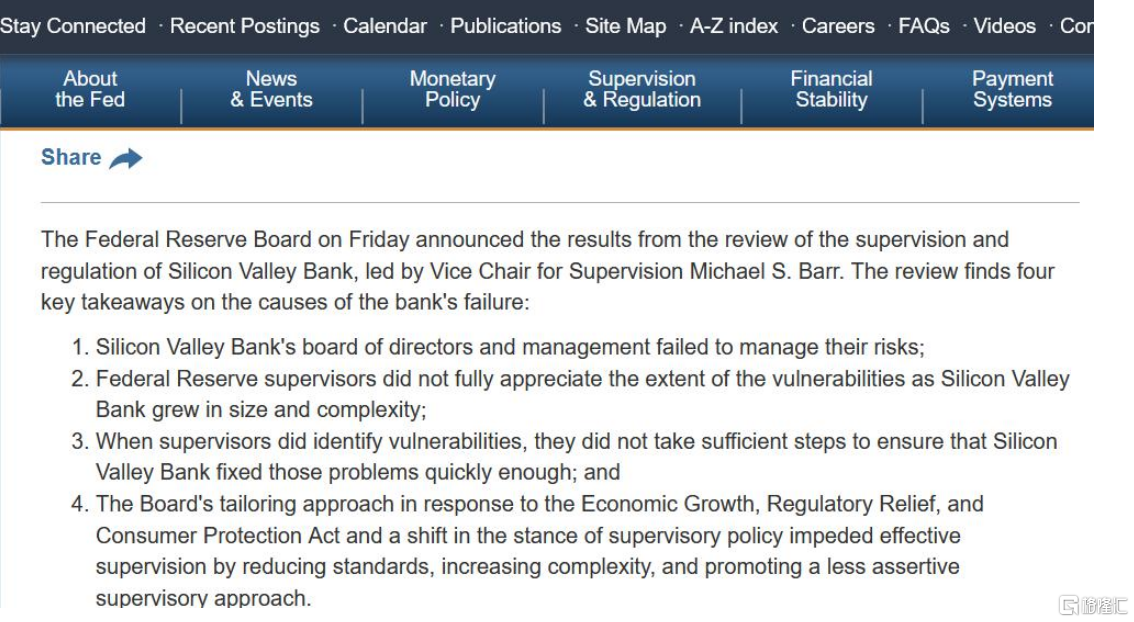

美國銀行業的這輪風暴還在繼續。值得關注的是,不久前美聯儲公佈了對硅谷銀行事件的評估結果報吿。

報吿指出,硅谷銀行事件的發生主要有四個關鍵要點:一是硅谷銀行的董事會和管理層未能管理好他們的風險;二是隨着硅谷銀行規模和複雜性的增長,美聯儲監管機構並未完全意識到漏洞的嚴重程度;三是監管者發現漏洞時沒有采取足夠的措施來確保硅谷銀行能足夠快地解決這些問題;四是美聯儲針對《經濟增長、監管減輕和消費者保護法案》的調整方法和監管政策立場的轉變阻礙了有效監管,因為該轉變降低了標準,增加了複雜性,促使監管者採取較不積極的監管方法。

此前,巴菲特在談到美國銀行危機時也表示,美國可能會有更多的銀行倒閉。芒格近日也發出警吿稱,美國商業地產市場正在醖釀一場風暴,隨着地產價格下跌,美國銀行業“充斥着不良貸款”。

“很多房地產的情況已經不太妙了。我們有很多陷入困境的辦公樓,很多陷入困境的購物中心,還有很多陷入困境的其他房地產。外面哀鴻遍野。”

“今天,美國每家銀行的房地產貸款都比六個月前收緊了很多。”

值得關注的是,美聯儲5月議息會議馬上就要召開,市場普遍預期本次議息會議上美聯儲大概率將繼續加息25個基點。

雖然從數據分析來看,美聯儲本輪加息進程已近尾聲,但是由於美國高通脹的“粘滯性”,在未來相當長的時期內美聯儲將把聯邦基金利率維持在峯值水平。

而在在利率水平處於歷史高位的環境中,美國的金融業和實體經濟很難獨善其身。那麼,此次第一共和銀行的倒閉會否成為本輪美聯儲加息進程中的最後案例?目前來看仍未有定數。