三個邏輯看美國通脹拐點

本文來自格隆匯專欄: 靳毅,作者:靳毅團隊

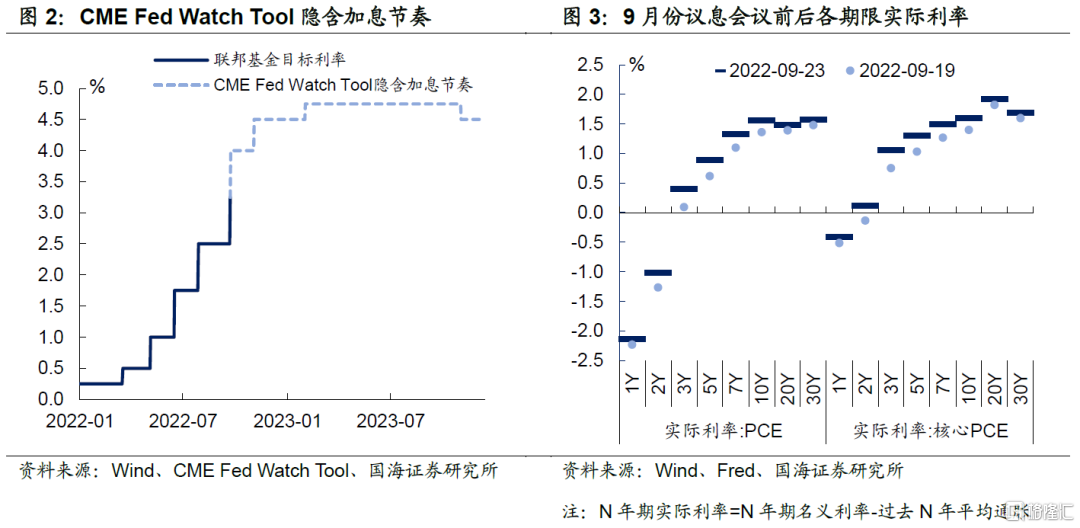

9 月份議息會議,鮑威爾進行 3 大關鍵“鷹派”指引:1)沒有明確回答何時減緩加息,表示未來可能會將利率維持在較高水平一段時間;2)貨幣政策收緊越慢,經濟軟着陸的可能性就越低;3)需要將目前各期限“實際利率”都提升至正值。美聯儲已經做好準備“犧牲”經濟,以換取通脹快速下行。目前加息的背後,通脹纔是主線,下階段美國通脹回落的速率至關重要。

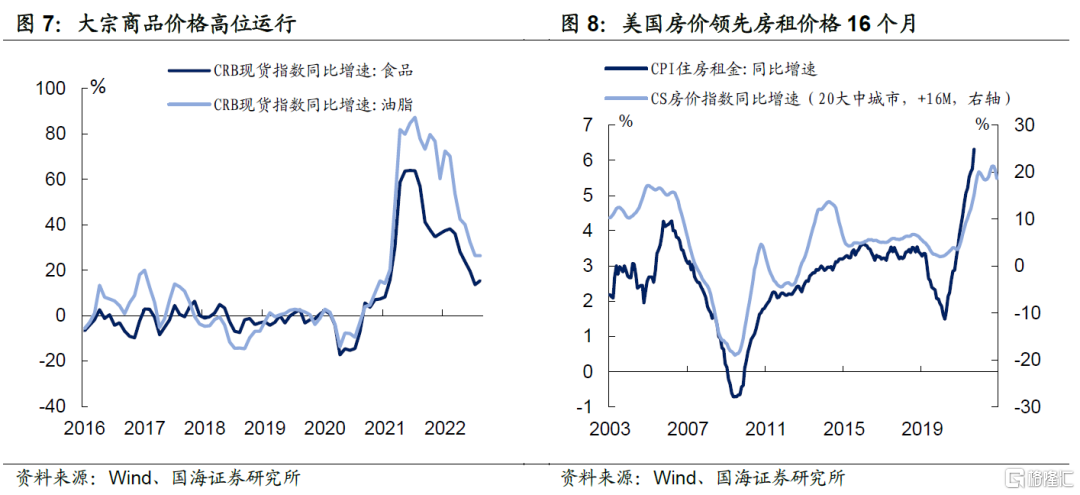

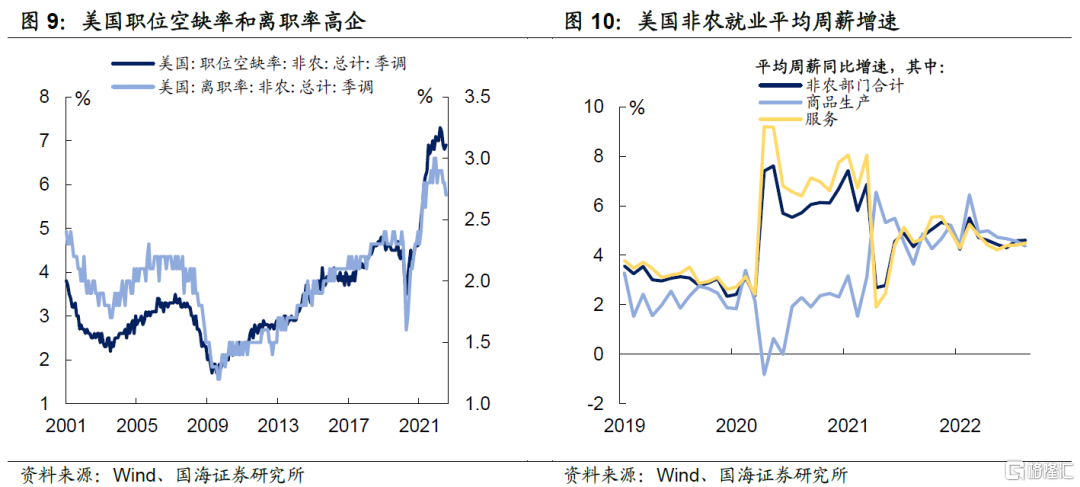

目前美國通脹有 3 大頑固癥結:1)全球需求有韌性,大宗商品價格仍在高位運行;2)前期房價的上漲帶動房租價格持續上行,成爲當下美國通脹的“中流砥柱。” 3)疫情後勞動參與率的下降導致招工難,進而催生“薪酬通脹螺旋。”

我們認爲,以上 3 大關鍵癥結將在 2023 年一季度產生鬆動,屆時通脹下行動力將增強,也將是通脹回落的重要觀察期:1)全球加息共振,大宗商品價格仍有進一步下行空間。2) Zillow 觀察房租指數出現鬆動,預示着房租漲價或將見頂。3)地產的溢出效應或將使得就業市場開始鬆動,或將逐步瓦解“薪酬通脹螺旋。” 屆時,一旦通脹回落速率超預期,則當下加息預期也有望提前見頂。

風險提示全球經濟超預期衰退,全球通脹超預期上行,新冠疫情傳播超預期,歷史經驗推演存在誤差。

1、新“沃爾克時刻”

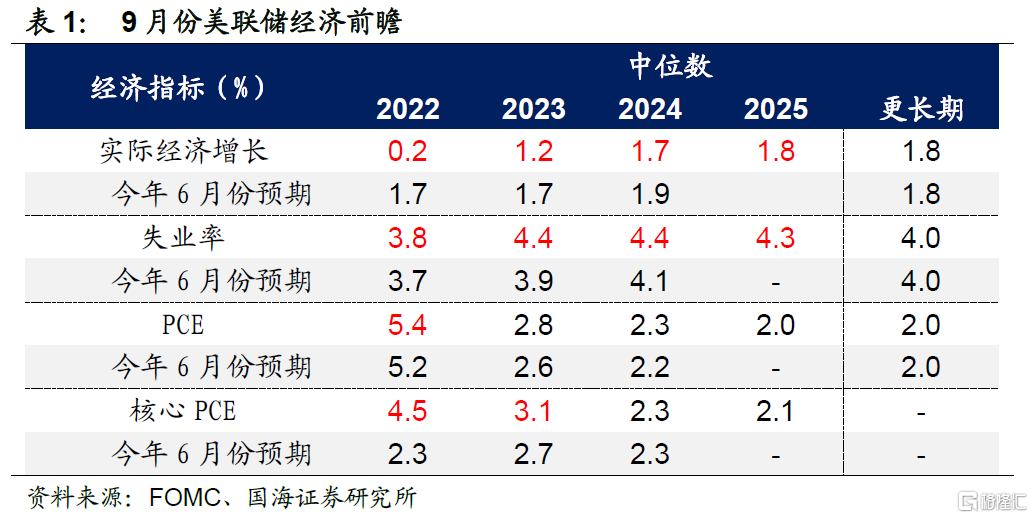

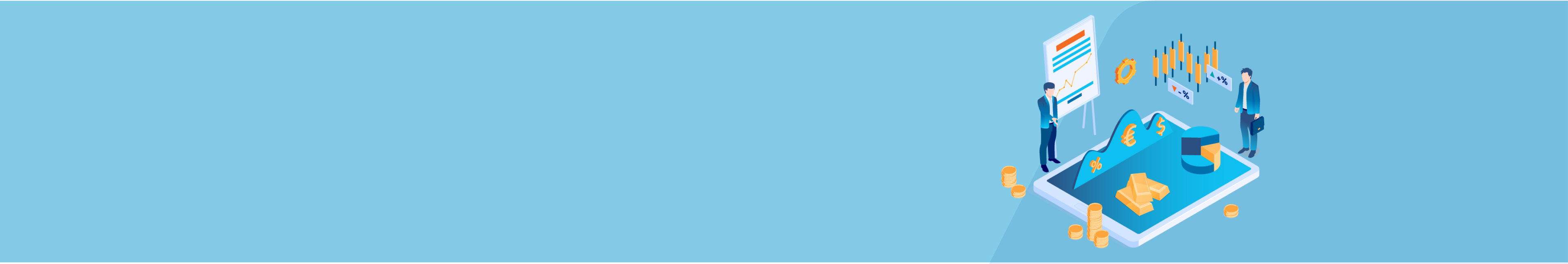

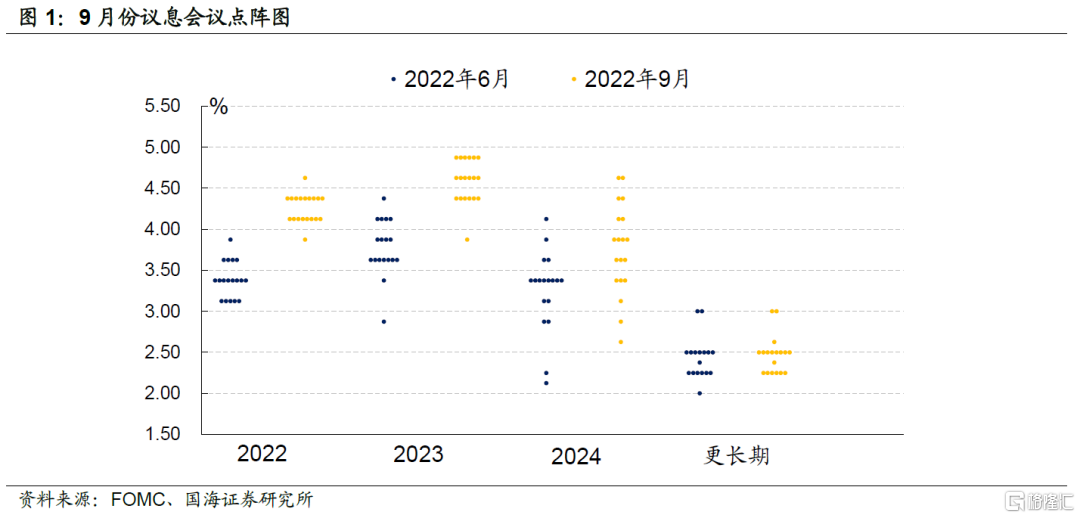

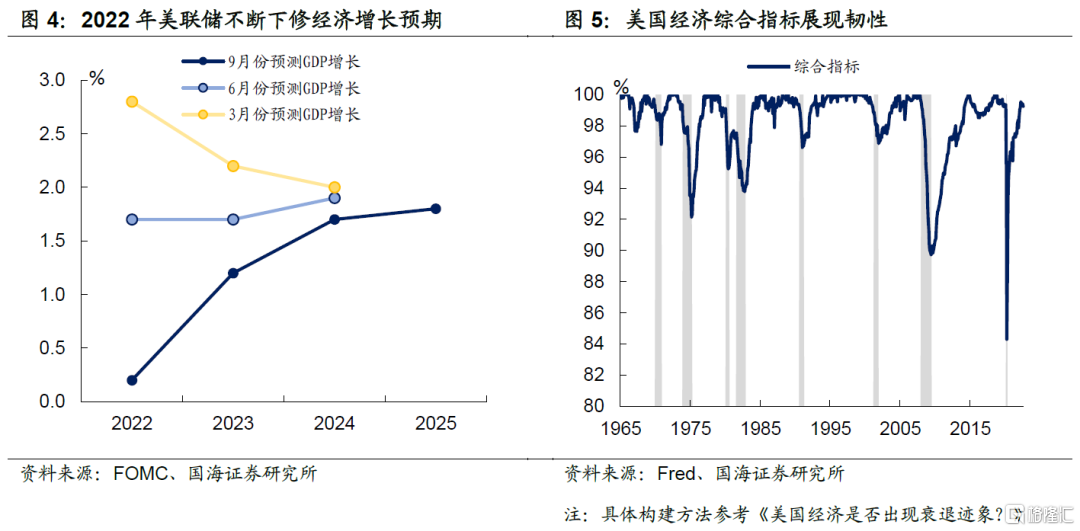

9月份美聯儲如期加息 75 BP,美債利率繼續上破6月份3.5%高位。從美聯儲給出的經濟前瞻指引來看,9月份會議上美聯儲全線下調了包括年內的經濟增長預期,上調了失業和通脹預期。除此之外,根據聯儲官員給出的點陣圖顯示,2023年加息的可能路徑或將聯邦基金利率擡升至4.6%水平。

除了越發“滯脹”的經濟前瞻數據外,實際上,本次議息會議最大的看點是,鮑威爾堪稱新“沃爾克”時刻的表態,主要有3大關鍵“鷹派”指引:

1) 沒有明確回答何時減緩加息,表示未來可能會將利率維持在較高水平一段時間;

2) 貨幣政策收緊越慢,經濟軟着陸的可能性就越低;

3) 需要將目前各期限“實際利率”都提升至正值。

顯然,美聯儲已經做好準備“犧牲”經濟,以換取通脹快速下行。下階段,確定的是加息節奏,宜快不宜慢;而不確定的是加息的高點,仍舊是“數據依賴”。在目前,美國經濟韌性猶存的格局下,美聯儲加息的背後,通脹纔是主線,那麼通脹的拐點究竟何時到來呢?

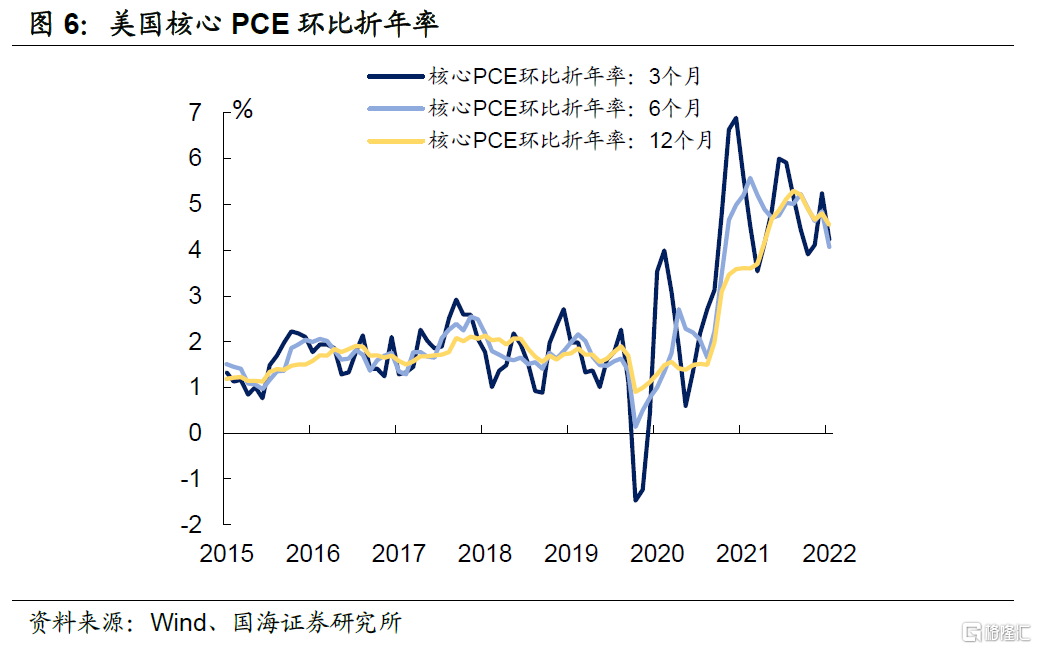

2、美國通脹的三大症結

從2022年3月份美聯儲開啓加息以來,美國通脹展現出較爲強勁的“黏性”。如果分別從3個月、6個月以及12個月的美國核心PCE環比折年率來看,不難發現,首先,核心通脹依舊高位運行,其次,最近3個月的PCE環比折年率略高於最近6個月的數據,表明近期通脹回落速率有所放緩。

那麼,美國通脹究竟爲何遲遲難以快速消退呢?目前美國通脹有 3 大頑固癥結:

1)大宗商品價格仍在高位運行。今年 6 月份以來,大宗商品價格雖高位回落, 但整體節奏相對溫和。這使得目前以原油、食品爲代表的大宗商品價格同比增速仍處於歷史高位。背後折射出的是,以歐美爲代表的全球需求,在短期內仍有一定韌性。

2)房租價格對核心通脹的持續輸出。我們在《美國地產的“瘋狂”週期》中曾經指出,疫情後,極低的利率環境,疊加“千禧一代”進入首套房購置年齡,美國地產開啓新一輪“瘋狂週期。” 房價的上漲帶動房租價格上行,而住所在通脹構成中的佔比超過了三分之一,因此,房租價格的持續上行已經成爲當下美 國通脹的“中流砥柱。”

3)招工難催生“薪酬通脹螺旋。” 疫情以來,“供需不匹”的問題不僅僅存在於實體 商品部門,勞動參與率的下降,使得美國就業市場也同樣面臨着供不應求的現象。

在此格局下,企業不得不通過加薪來吸引更多應聘者,同時也造成了許多勞 動力出於改善薪資而離職尋求新工作的現象,因而進一步加劇了短期內的“摩擦失業,從而支撐薪酬居高不下。

3、通脹何時快速消退?

目前大宗商品價格已經見頂回落,而房價和薪酬增速也處於高位磨頂的態勢,美 國通脹拐點基本確認,下階段,美國通脹的核心矛盾將在回落速率上。

雖然,短期內在上述分析原因作用下,美國通脹仍將展現出一定韌性。然而,我們認爲,以上 3 大關鍵因素將在 2023 年一季度產生鬆動,屆時通脹下行動力將增強,也將是通脹回落的重要觀察期:

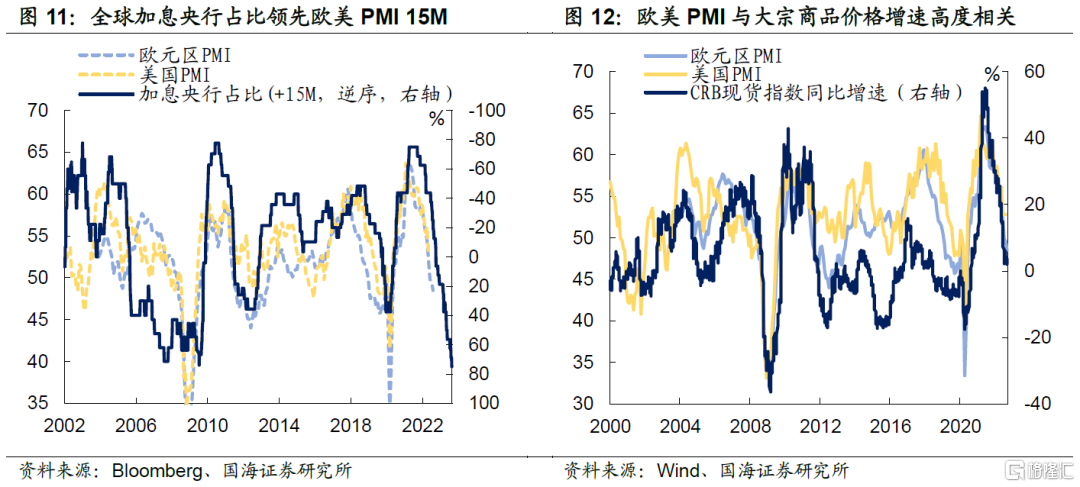

1) 全球加息共振,大宗商品價格仍有進一步下行空間。我們選取了 33 個全球 主要國家央行,統計進入加息週期央行的佔比。歷史上來看,全球進入加息週期的央行佔比領先歐美 PMI 約 15 個月左右。

由於歐美是全球消費大國,基本能表徵終端需求,歷史上來看歐美 PMI 與大宗商品價格增速高度相關。目前,全球進入加息週期的央行數量佔比高達 75%,因此,大宗商品價格增速在未來 1 年內仍有繼續下行空間。

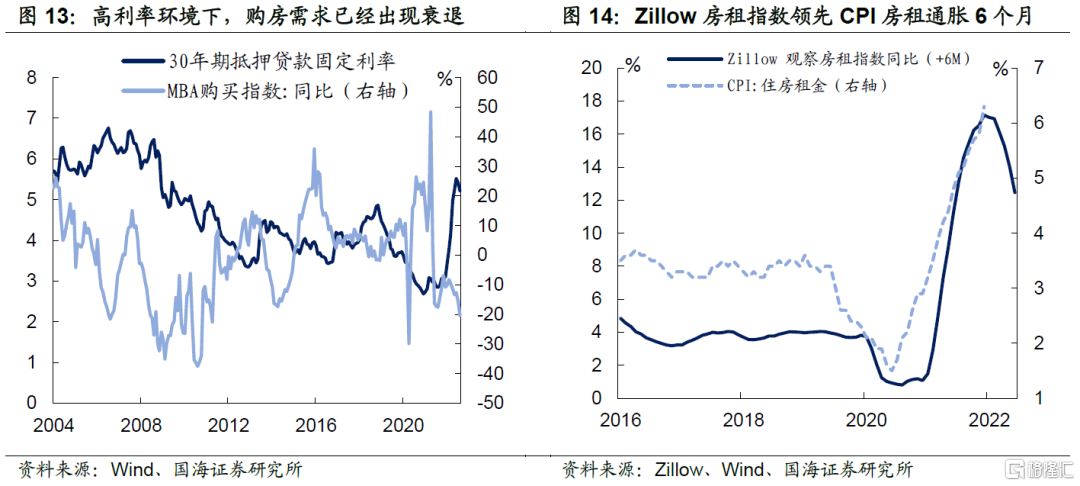

1) 房租漲價或將見頂。伴隨美聯儲加息,長端抵押貸款利率的上升,購房需求逐漸疲軟,地產市場已經展現出了一定程度的鬆動。一個比較好的跟蹤住房租金漲價的指數是Zillow的觀察房租指數。

歷史上來看,該指數領先CPI住房租金6個月左右。背後的原因是,Zillow觀察房租指數僅統計當月新簽訂租房合同價格。而居民租房時往往會簽訂未來一段時間的租金支付,使得CPI的統計中實際包含了過往已經簽訂的租金水平。

因此,從Zillow住房租金指數來看,2022年4季度開始,CPI住房租金增速將逐漸放緩,而到了2023年1季度,租金增速將出現較大下行壓力。

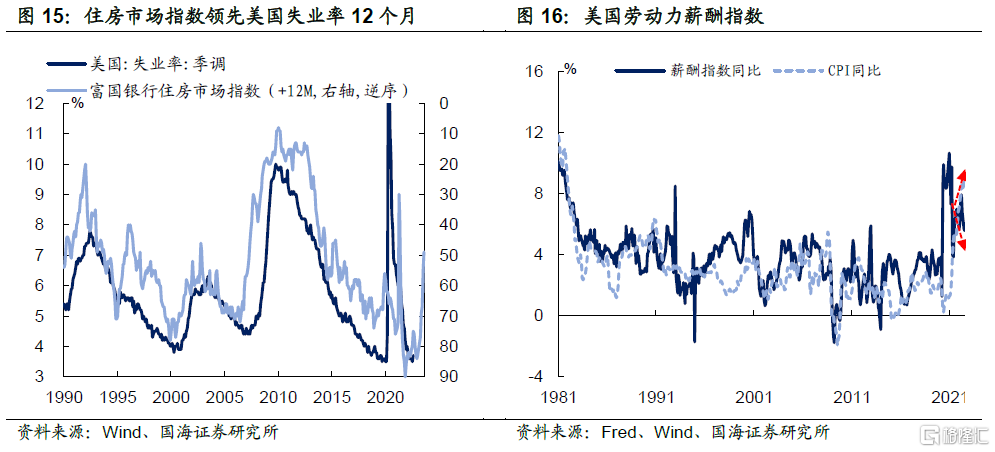

1) 地產的溢出效應或將使得就業市場開始鬆動。歷史上來看,富國銀行住房市場指數領先美國失業率12個月左右,當地產市場開始“走下坡路”往往會給就業市場帶來一定壓力。

正如我們在上文所分析的,當下就業市場強勁的主要原因在於企業仍有招工需求,使得大量崗位尚未得到有效滿足。因此,當美國地產的溢出效應開始影響實體經濟後,企業的招工需求相應下行,屆時失業率才具備加速反彈的基礎。從時間節點上來看,2023年1季度開始,就業壓力或將逐漸加劇,使得薪酬通脹螺旋得以逐步“瓦解”。

綜合以上分析,我們認爲,2023 年 1 季度開始,美國通脹將迎來 3 因素共振, 屆時通脹或將開始加速“降溫”,而這也將成爲觀察通脹的重要窗口期。若通脹回落超預期,則當下略顯“鷹派”的加息預期也有望提前見頂。

風險提示:全球經濟超預期衰退,全球通脹超預期上行,新冠疫情傳播超預期,歷史經驗推演存在誤差。