作者 | 哥吉拉

數據支持 | 勾股大數據(www.gogudata.com)

AI概念在股市依舊熱火朝天,DeepSeek的熱度還未見退,阿里巴巴又帶來了令人激動的新敍事。

今天,傳聞將與蘋果合作開發AI功能的阿里巴巴港股飆升8.48%,帶動了A港股市場從AI芯片、AI應用,消費電子、到服務器,算力等全產業鏈概念繼續大爆發。

截至收市,A股滬深創三大指數分別上升0.85%、1.43%、1.81%。其中覆蓋阿里巴巴、小米、中芯國際、騰訊等科技巨頭的恒生科技ETF(159740)大升1.87%,明顯跑贏大市。

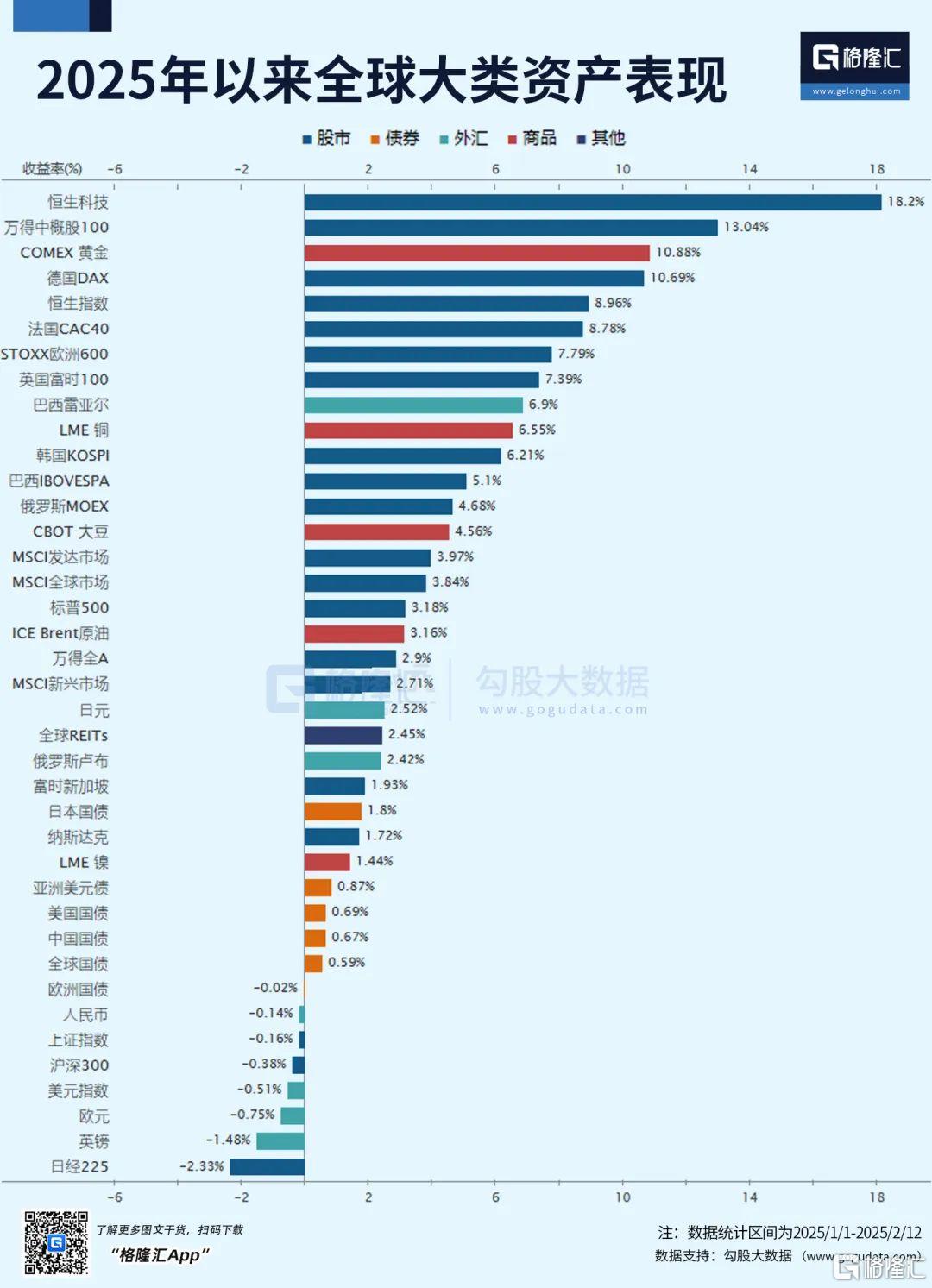

2025年至今,港股恒生科技指數飆升超18%,位居全球資產表現榜首,港股恒指也升幅達9%,顯著跑贏了A股主要指數。

港股的技術牛行情,已然全面開啟。

01

資金瘋狂搶籌港股

2025年以來,在國內資金持續湧入,國際機構不斷加入看多買多陣營刺激下,港股市場率先迎來技術牛市行情。若從1月中的低點算起,恒指至今已經升幅超過15%。

恒生科技指數從1月中低點至今甚至升幅超過25%,成分股中,金蝶國際、中芯國際、比亞迪電子、阿里巴巴、小鵬汽車、阿里健康等年內升幅均已超過30%。

近期不斷成為市場焦點的阿里巴巴近20日升幅高達43%,市值創近四個月新高,並重新突破2萬億大關,成為本輪行情最大受益者之一。

據悉,蘋果與阿里巴巴合作為中國市場iPhone用户開發AI功能,市場對此反應熱烈。從市場角度看,這一合作極具想象空間。蘋果作為全球頂尖的科技硬件巨頭,擁有龐大的iPhone用户羣體;阿里巴巴在AI領域持續深耕,通義千問等成果顯著。二者聯手,有望打造出融合硬件與AI技術優勢的創新應用,給用户帶來全新體驗。

摩根大通策略師表示,人工智能的發展將推動中國科技股價值創造,這或許也是投資者看好此次合作,紛紛買入阿里巴巴股票的原因。

不僅於此,近期中國資產被外資集體“吹爆”的現象也早已被熱點關注。

截至目前,已經有高盛,大摩,德銀、貝萊德、美銀、瑞銀以及一大幫華爾街分析師都在紛紛高調喊話看多中國股票,這一趨勢不僅體現在個別投資者的行動上,更成為了一種普遍的共識。

這些機構認為,中國股票的“估值折價”將逐漸消失,消費支持政策和金融自由化可能導致盈利能力超出市場預期。

近期備受關注的德銀一份研究報吿認為,中國股票“估值折價”將消失,DeepSeek像是中國的“史普尼克時刻”,2025年將是投資界認識到中國正超越世界上其他國家的一年。

高盛認為,中國更加光明的增長前景和技術突破將帶來巨大的生產力提升,有助於縮小美國與中國科技股或半導體股票之間高達66%的估值差距。這意味着,中國科技股在被重新估值後有20%的收益機會,樂觀預期下,MSCI中國指數今年將飆28%。

被譽為“華爾街抄底王”的大衞·泰珀(DavidTepper)旗下的Appaloosa對沖基金在2024年第四季度大幅增持了中國概念股和中國股票ETF。泰珀曾在去年9月公開表示看好中國市場,並聲稱“買入一切與中國相關的資產”。

據13-F報吿數據顯示,該基金在去年四季度斥資超4億美金增持了京東股份,增加了約43%,至1050萬股;對阿里巴巴也增持了18%,成為該對沖基金最大的持倉。此外還增加了對KranSharesCSI中國互聯網交易所交易基金和iShares中國大盤股ETF以及KEHoldingsInc.和百度的敞口。

高盛一篇研報顯示,中國在岸和離岸股票合計成為今年以來“名義淨買入量最大的市場”,全球對沖基金一直在大幅買入中國股票。其中在最近的一週時間更是出現了對沖基金4個多月來購買中國資產的最強勁浪潮。

不僅外資瘋狂抄底港股,內資更是早已持續大規模流入。

2024年全年,南向資金淨買入金額達8078.69億港元,刷新互聯互通機制啟動以來的年度紀錄,較2023年同比增長154%。

2025年1月,南下資金出現1185億元的強勁資金流入,創造了2021年2月以來月度流入規模之最,同時也超越2024年11月水平,一躍成為港股通開通以來月度流入規模第三高。至目前,南下資金已累計淨流入高達1372.31億元。

02

資金目標:港股獨有優質資產

據統計,這些內外資金最主要的淨買入方向基本在互聯網、計算機、消費電子、醫療等核心方向。

更具體來看,資金主要流入方向基本都有着類同的重點對象——在港股上市的特色優質資產(外資在買入在美上市的中概股外,同時也在買入港股)。

這些資產主要是包括互聯網、芯片半導體、汽車、消費電子以及醫療板塊中的核心資產。以阿里巴巴、小米、中芯國際、聯想集團、速騰聚創(激光雷達領域核心代表)、比亞迪、小鵬汽車、理想汽車等科技巨頭為代表。

資金之所以重點流入這些板塊,反映這些資產的得到市場的充分認可。

一方面,它們多數僅是在港股上市(少部分同時在美股上市),但確是中國在AI、汽車、消費、製造業等領域最核心的資產,具有非常稀缺的屬性。

另一方面,它們當中多數自身就是當前最熱的題材主線,比如阿里,小米,中芯國際,比亞迪,騰訊等科技巨頭,並且能由此帶動其相關產業鏈體系概念股的上升。

此外,資金還盯上了港股市場一些處於被長期低估,如今迎來行業景氣扭轉和價值重估的雙重大機遇板塊,典型如醫療行業,藥明生物、百濟神州等巨頭年內升幅也均超過了20%。

數據顯示,2024年上半年,52家港股創新藥公司總收入為316億元(+16.5%YoY),扣除部分特殊影響後,同比增長42%;合計虧損總額為108億元,同比下降23%,環比下降39%。像百濟神州,2023年第三季度公司實現營收191.36億元,同比增長48.6%,虧損逐步收窄,且預計2025年全年經營利潤將轉正。其核心產品百悦澤在美國及歐洲市場銷售額均實現超兩位數增長,為業績增長提供支撐。

從估值水平來看,港股的醫藥估值目前處於近三年底部位置。目前港股醫藥行業平均估值僅約為15X,相對其他已經得到市場追捧的熱門主線板塊有顯著的補升訴求。

醫藥行業也不乏催化劑。近日,美股市場有一家名為“TempusAI,Inc.”的美國醫療科技公司,被木頭姐、國會山女股神(美國國會議員佩洛西)雙雙大筆買入,導致該股價1個月翻倍。

這家公司,主要做的是利用AI和數據分析推動精準醫療,被認為是未來AI醫療發展方向最好的代表。雖然目前基本還沒有什麼業績,但不妨礙市場對它的持續追捧。

木頭姐凱西·伍德在其最新報吿中多次強調,醫療保健是AI最被低估的應用領域,多組學測序和AI藥物研發正成為改變醫療行業的重要創新。

港股的醫療類似核心資產,也開始得了到類似的認同。

總的來看,當前港股市場作為外資佈局中國股票市場的橋頭堡,並且很多在互聯網、AI、汽車、醫療等領域的核心資產僅在港股市場上市,因此更加備受內資和外資的共同追捧,更好享受到了中國資產估值抬升的巨大紅利。

在如此確定的宏觀敍事下,也難怪被外資持續看好。

綜合上述可以基本判斷,2025年,將是港股投資的大年,這裏面還有很多投資機會有待挖掘。

恒生科技ETF(159740)低成本一鍵配齊A股市場稀缺的互聯網科技龍頭公司,其最新份額61.6億份,T+0交易,成交非常活躍。作為恒生指數系列中的旗艦指數之一,恒生科技指數涵蓋了大批知名互聯網及科技龍頭企業,如小米集團、阿里巴巴、中芯國際、京東集團、騰訊控股、美團、理想汽車、快手、網易、小鵬汽車等,具備較強的盈利能力和成長性。

恒生科技指數經歷了前幾年的大幅調整,2024年9月逐步從底部走出,儘管經歷一輪上升,但在估值上,還是有優勢的。從PE看,恒生科技指數最新市盈率22.89倍,位於近10年23.21%分位,低於中位數35.19倍。沒有股票賬户的,也可以研究下場外聯接基金,大成恒生科技ETF聯接(A類 012979;C類 012980)。

恒生醫療ETF基金(159303)跟蹤恒生醫療保健指數,聚焦創新藥、CXO(醫藥研發外包)、醫療器械、互聯網醫療等高景氣賽道,權重股包括百濟神州、藥明生物、信達生物、康方生物、石藥集團、京東健康、中國生物製藥、鉅子生物、國藥控股、阿里健康等龍頭公司。

而相比A股醫藥,港股醫藥的“創新”含量更高、彈性更大。長週期看,醫藥已經震盪下行有三年了。從2021年7月到2024年6月,恒生醫療保健指數回撤幅度達到75%。恒生醫療保健指數最新市盈率34.27倍,處於近5年15.35%分位。

03

尾聲

長期以來,港股市場一直被認為是全球股市估值最低的窪地,也是最具潛力的市場。因為它集聚了全中國在互聯網、AI、醫療醫藥、製造業等核心領域最多最核心的優質資產,無論是面向中國市場,還是海外市場,它們都具有非常巨大的增長潛力。

如今,越來越多外資都在重新評估中國科技和人工智能領域的可投資性,並且大多數都在了明顯看多的陣營。

大摩在近日一份報吿中寫道,“全球投資者開始重新評估中國在科技和人工智能領域的可投資性。鑑於全球投資者的倉位較少,預計短期內這一勢頭將持續下去。”

這其中,港股市場將是最值得關注的方向。投資者如果不想錯過這一波巨大行情的,不妨關注一下類似恒生科技ETF(159740)和恒生科技ETF聯接(A類 012979;C類 012980)之類的基金。(全文完)