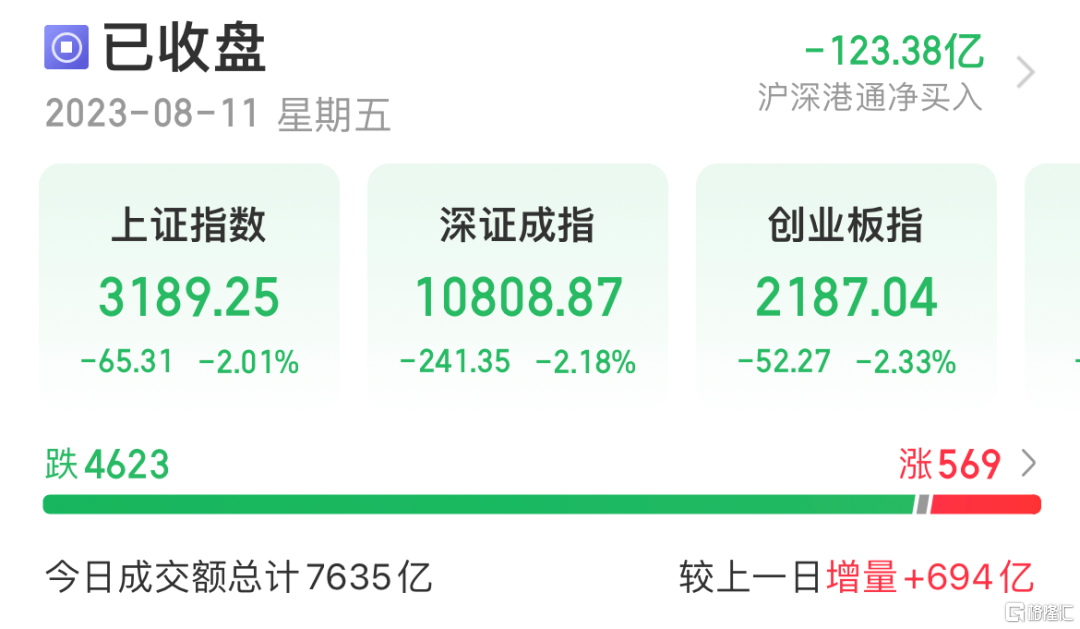

A股风云突变,三大指数均跌超2%,沪指创年内最大单日跌幅两市超4600只个股下跌,今晚关灯吃面。

外资翻脸砸盘,8月11日北向资金净卖出额达123.38亿元,为年内首次单日减仓超百亿元,且创2022年10月24日以来新高。

本周外资净流出255.8亿,北向资金近5个交易日卖出最多的股票为迈瑞医疗、隆基绿能、招商银行等。

1

ETF市场迎来重磅消息

8月10日晚,沪深交易所同时发布公吿,拟出台交易新规,调整主板股票、基金买入规则。

沪深交易所发布消息称,在充分调研和听取市场意见的基础上,加快在完善交易制度和优化交易监管方面推出一系列务实举措,以更好激发市场活力,增强交易便利性和通畅性,不断提升市场吸引力。

具体来看,本次调整主要涉及交易制度和交易监管。在交易制度方面:1.研究将沪市主板股票、深市上市股票以及两市基金等证券的申报数量要求由100股(份)的整数倍调整为100股(份)起、以1股(份)递增;2.研究ETF引入盘后固定价格交易机制。在交易监管方面:着重对异常交易行为或涉嫌违法违规行为进行监管。

ETF市场再迎大利好,昨晚沪深交易所修订指数基金开发指引,将非宽基股票指数产品开发所需指数发布时间由6个月缩短为3个月。

证监会官网信息显示,已有基金管理人积极响应,易方达、国泰、嘉实、华安基金上报的4只ETF产品已获受理,相关指数发布时间均在3-6个月之间。

业内人士表示,指数基金开发指引规则的调整,将进一步提升指数产品开发效率,更好响应和满足投资者多样化配置需求,并鼓励基金管理人通过前瞻性布局,提高产品创新性。

近年来,境ETF市场快速发展,产品数量和规模持续增长,已形成覆盖股票、债券、商品、货币等多种资产及境内外主要市场的产品线。

截至8月10日,ETF总规模达1.98万亿元,其中权益ETF有753只,总规模达到1.64万亿元,规模最大的华泰柏瑞沪深300ETF单只产品规模突破1000亿元整数关口。

此外,芯片、半导体、电池、通信、新能源等科技领域细分主题ETF合计规模超3000亿元;医药、消费、农业、能源等关系民生的细分主题ETF合计规模超1700亿元。

ETF作为一种低成本、高效率、灵活多样的投资工具,受到越来越多投资者的认可和青睐。

2

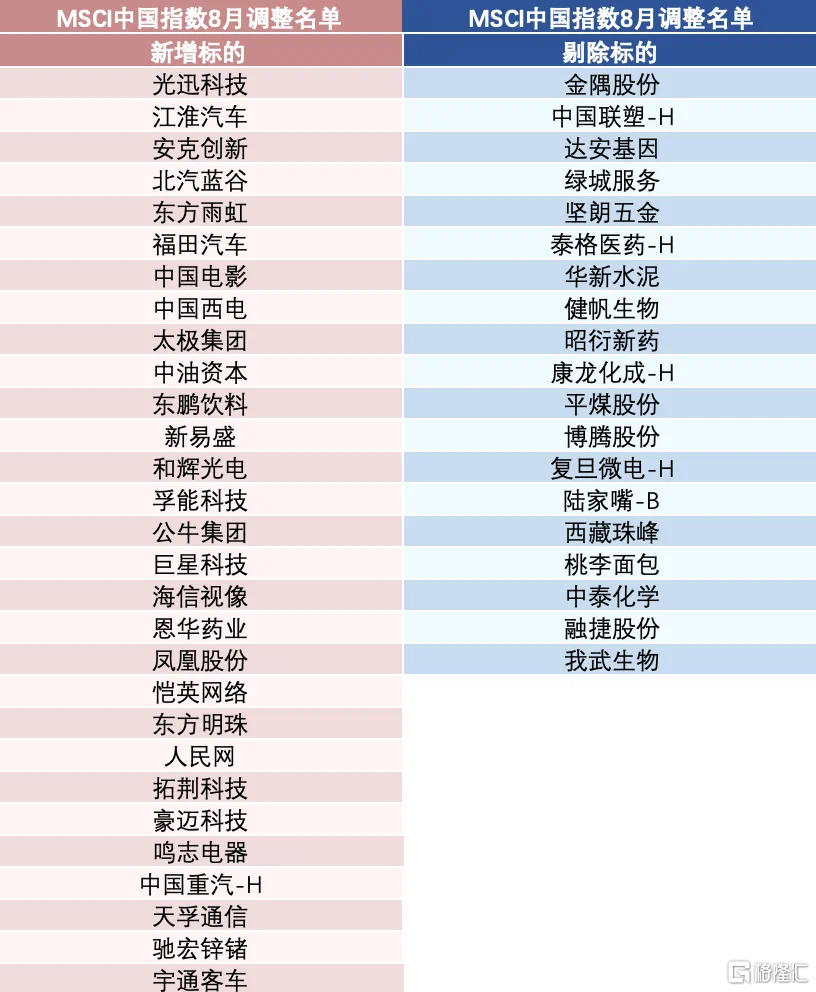

MSCI中国指数调整,多只医药股被剔除

8月11日,国际指数编制公司MSCI公布了2023年8月指数审议结果。本次调整中,MSCI中国指数新纳入29只中国股票,剔除19只。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

具体来看,港股纳入1只,为中国重汽。A股新纳入28只,按纳入后权重排序排名靠前的公司包括东鹏饮料、中油资本、公牛集团、拓荆科技、东方雨虹、新易盛、天孚通信、人民网、北汽蓝谷、江淮汽车、恺英网络、和辉光电-U、宇通客车、福田汽车、中国电影、海信视像、驰宏锌锗、太极集团、安克创新、中国西电、东方明珠、巨星科技、孚能科技、凤凰传媒、恩华药业、豪迈科技、鸣志电器和光迅科技。

同时,此次调整剔除了19只成分股,其中包括5只港股,分别为康龙化成、泰格医药、上海复旦、绿城服务以及中国联塑。同时还有13只A股以及1只B股也被剔除,分别为坚朗五金、金隅集团、华新水泥、健帆生物、中泰化学、我武生物、平煤股份、昭衍新药、桃李面包、博腾股份、西藏珠峰、融捷股份、达安基因以及陆家B股。

值得注意的是,多只生物医药个股被剔除,包括泰格医药、达安基因、健帆生物、昭衍新药、康龙化成等被剔除。

除全球指数系列外,MSCI中国全股票指数以及 MSCI 中国 A 股在岸指数的成分股名单也有所调整。

MSCI全球股票指数将新增61只个股,剔除46只个股。纳入MSCI新兴市场指数的市值前三大个股分别为韩国Ecopro Co、A股中油资本和公牛集团。

MSCI中国A股在岸指数增加成份股10只,包括光迅科技、安克创新、太极集团等;剔除50只标的,包括金禾实业、安通控股、道通科技等。

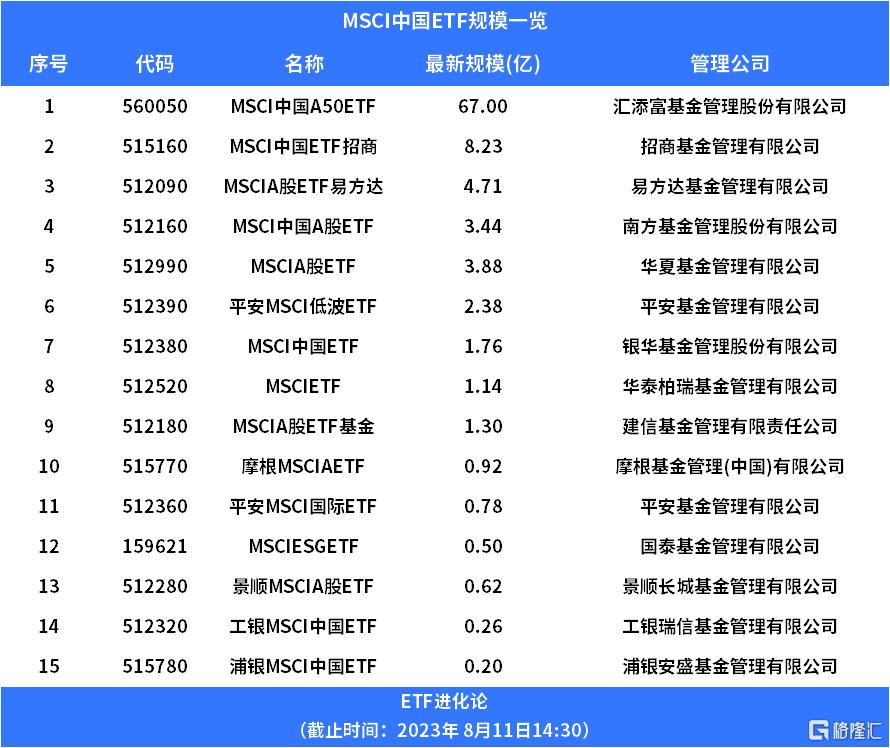

前些年MSCI概念火热,过去A股市场也发行了一些跟踪MSCI指数的ETF,其中规模最大的是MSCI中国A50ETF。

本次MSCI季度指数调整将于8月31日收盘后正式生效,回看过往情况,被MSCI中国指数新纳入个股,或将在当天尾盘迎来海外被动指数资金卡点买入。

3

美股硬核指标拉响警报?

美国劳工统计局公布的数据显示,美国CPI止步“12连降”,同比升幅出现反弹,但数据低于预估值。

近几个月,美国通胀显示出持续缓和的迹象,强化了市场对于美联储9月不加息的预期。联邦基金利率期货显示,美联储9月维持利率不变概率逼近90%。

美国劳工部公布最新通胀报吿显示,7月未季调CPI同比上升3.2%,预期3.3%,前值3%;季调后CPI环比升0.2%,符合预期,与前值持平。

Santander US Capital Markets首席美国经济学家Stephen Stanley认为,美联储有可能9月跳过加息。经济学家Derek Tang表示,即便是美联储鹰派官员,面对当前数据也会接受暂停加息直至11月或之后。

华尔街机构争议不断,此前美银经济学家撤销了对于美国经济将会衰退的预测,成为第一家正式撤销这一预期的华尔街大行。

但华尔街一些人士则“看法不同”,对股市连续飙升表示忧虑,认为高利率可能会再次对美股构成威胁,尽管投资者认为美联储最早将在明年第一季度放松货币政策。

股神巴菲特的动向也牵引着美股市场,财报显示,今年二季度巴菲特旗下伯克希尔净卖出80亿美元股票,回购步伐也有所放缓。截至6月底,伯克希尔持有的现金和短期国债规模,现金储备达1474亿美元,折合人民币10654亿,接近历史最高水平。

美股大幅上升,让“巴菲特指标”重回大众视野。有人认为美股见顶,巴菲特的指标正拉响警报。有人则表示巴菲特已经“过时”,美股的动向取决于美联储。

2001年巴菲特在《财富》杂志上发表文章写到:所有公开交易的股票的市值占美国GDP的比例,这个比例虽然有一定的局限性,但是在任何时候衡量股市估值水平方面可能是最佳的单一指标。

这一指标被称为“巴菲特指标”,该指标计算方式为:总市值 / GDP。巴菲特当时提出,这个指标为100%时,表明美股估值合理;在70%或80%的水平上买入可能会很好;114%至134%的区间为略微高估;超过134%即为严重高估;在200%左右购买美股等同于“玩火自焚”。

去年1月,该指标达到210%后,9月指标到了150%。与此同时,标普500指数跌近30%。由于在历史上几次大节点上的“神奇”表现,该指标成为测量市场温度的硬核指标。

今年以来,标普500指数上升16%,纳斯达克100指数飙升38%。美股总市值(威尔逊5000市场指数)约为45万亿美元,美国第二季度GDP的预估为26.84万亿美元,据相关推算,巴菲特指数为170%。