美国知名做空机构兴登堡研究公司发布报吿称,亿万富翁卡尔·伊坎的公司估值被严重高估。

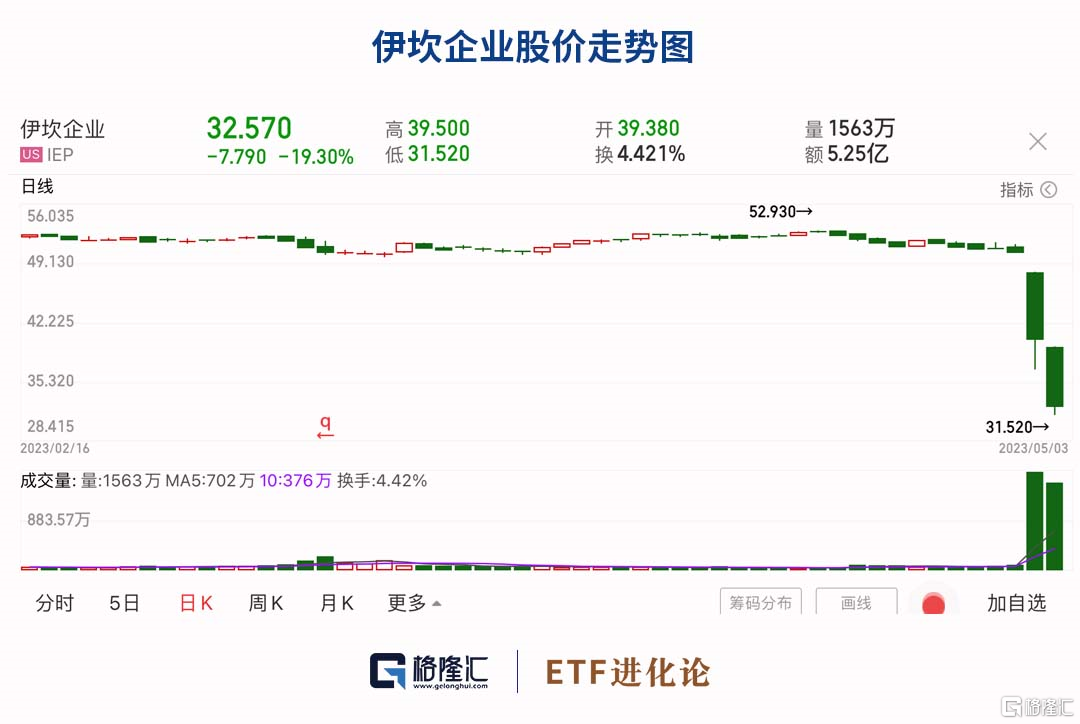

报吿发出后,伊坎企业两天股价下跌35.4%,市值两天蒸发63.11亿美元,回落至三年来的最低水平。公司实控人87岁的富豪卡尔·伊坎身家两日蒸发53.64亿美元,约370亿人民币。

1

华尔街狼王被做空机构盯上了

5月2日伊坎企业股价收跌19.95%,创有史以来最大单日跌幅。5月3日,伊坎企业股价继续下跌19.3%。

伊坎企业是一家多样化地控股公司,目前拥有的子公司从事投资、汽车、博彩、轨道车、食品包装、五金、房地产和家居时尚用品的连续经营业务。

做空机构兴登堡指出伊坎企业一直在“拆东墙补西墙”,利用新投资人的钱向老投资者支付利息和短期回报,以制造赚钱的假象。兴登堡研究在报吿中表示,IEP的股票被高估了75%以上,IEP的交易价格比上次报吿的资产净值高出218%,远远高于所有可比公司。

兴登堡称,伊坎以股票而不是现金的形式发放股息,并让IEP出售新股,以满足股东的支出,从而抬高了股息收益率。此外,兴登堡强调IEP的股息在数学上是不可持续的,自2014年以来,尽管业绩不佳,自由现金流为负49亿美元,但伊坎支付了15亿美元的现金股息。

兴登堡认为作为华尔街传奇人物伊卡尔·伊坎了一个典型的错误,即在面临持续亏损的情况下使用了过多的杠杆,而这种组合很少有好结果。

卡尔·伊坎在华尔街有企业狙击手之称,也是华尔街最具争议的投资者。纵横华尔街几十年,其主导了一桩桩可以载入美国金融史的恶意收购。有人说他是真正的华尔街狼王,他曾坦言:如果你想在华尔街交朋友,那就养条狗好了。

伊坎在华尔街娴熟运用委托书之争、进入董事会、杠杆收购、恶意收购、巧用媒体、煽动小股东等各种资本和非资本手段,购入了数十家上市公司的大量股份,通过威逼利诱董事会和管理层赚取了上百亿美元的利润。

从20世纪70年代末以来,被伊坎盯上的企业众多,其中包括很多世界500强企业,如菲利普斯石油、时代华纳、摩托罗拉、雅虎、戴尔等,横跨钢铁、航空、科技、金融、娱乐等多个行业。

伊坎针对做空报吿发表声明,回应表示:

兴登堡“自以为是”的报吿旨在以牺牲IEP长期股东的利益为代价获取利润。我们坚持公开披露的信息,我们相信,从长期来看,IEP的业绩将会像以往一样不言自明。我们仍然相信激进主义是最好的投资范例,我过去25年的激进主义投资已经很好地证明了这一点。我们定期将我们的维权原则付诸于我们的多数控股公司以及我们投资部门持有的少数股权,目前在14个上市公司董事会中都有代表。此外,我们坚信通过对冲头寸来降低风险,尤其是在我们今天所处的市场中。

2

第10次加息落地,是否为本轮“最后一次”?

北京时间5月4日凌晨2点,美联储联邦公开市场委员会(FOMC)宣布,将政策利率联邦基金利率的目标区间从4.75%至5.0%上调到5.0%至5.25%,加息幅度25个基点。

本次加息得到FOMC投票委员全票赞成,幅度符合市场预期。这是美联储连续第10次加息,累计加息幅度达500个基点,利率创下2001年3月以来的最高水平。

市场当前关注的焦点是是否为这轮加息周期的“最后一次”?

美联储FOMC声明删除关于“适宜进一步加息”的措辞,暗示将暂停加息。声明多次重申,将把本轮加息周期以来数次紧缩以及传导机制的滞后性纳入考量,以确定“未来额外的政策紧缩程度”。

美联储主席鲍威尔在记者会坦言讨论过暂停加息的可能性,正在不断接近暂停加息的节点,可能会暂停一段时间,原则上无需加息至太高的水平。但他也强调在压低通胀方面还有漫长的路要走,偏高的通胀前景不支持降息,美股转跌。

鲍威尔提到摩根大通收购第一共和银行时表示,摩根大通收购第一共和银行是一个“例外”,也带来了好的结果。他强调大型银行进行大规模收购并不是好政策,但是此次倒闭的银行被收购对于银行系统是个好结果,在系统内拥有不同规模的银行以实现不同的目标是有价值的。

对于美国的银行业状况,鲍威尔称美国银行业情况总体上有所改善,美国银行系统健康且具有弹性,三家银行的倒闭是3月初压力的核心,现在已经全部解决。鲍威尔表示,美联储正在致力于从当前的危机中学习经验教训,银行业危机带来的影响程度尚不确定,不过大型银行存款流动已经真正稳定下来。

业内人士指出,硅谷银行、第一共和银行所面临的危机是共性的问题,由美联储加息导致的美国中小银行危机仍需关注。日前,亿万富翁投资者比尔·阿克曼发出警吿称,美国地区银行系统处于风险之中,而监管机构未能更新和扩大其保险制度,相当于“在棺材上钉了更多钉子”。

3

美国又一家银行危险了,黄金ETF上升

据英媒消息,美国加州金融保护与创新局(DFPI)5月1日表示,监管机构已接管第一共和银行,这是两个月内倒闭的第三家美国大型银行。

报道称DFPI已指定联邦存款保险公司(FDIC)为第一共和银行的接管人,并表示接受摩根大通银行对第一共和银行的竞标。

5月2日,纽交所表示将启动第一共和银行的退市程序,将立即暂停第一共和银行的股票交易。

第一共和银行的倒闭案成为自2008年美国金融危机以来,最大的银行倒闭事件,该银行同时也成为了美国历史上倒闭的第二大银行。标普将第一共和银行的评级从B+下调至CC,信用观察为负面。

经济学家Michael Snyder发表博文指出,今年迄今为止美国银行业倒闭的规模已经超过2008年金融危机期间全年的水平。

联邦存款保险公司(FDIC)数据显示,硅谷银行、Signature银行、第一共和银行,今年这三家美国银行截至倒闭时的合计资产规模达5485亿美元。2008年有25家银行倒闭,他们的资产总和3736亿美元,2009年倒闭银行合计资产1709亿美元。今年倒闭的三家银行资产规模超过了金融危机期间两年内所有倒闭银行的资产规模总额。

美国又一家银行危险了,股价崩盘。5月3日美股盘后,美国西太平洋合众银行大跌52.96%。自美国银行危机以来,这家银行备受关注,今年以来该行市值缩水约71.72%,最新市值7.58亿美元。

西太平洋合众银行是在硅谷银行、Signature银行以及第一共和银行爆雷后,下一个摇摇欲坠的区域性银行。该银行在全美拥有大约70个分支机构,主要位于加州,总资产规模约为440亿美元。

标普区域性银行ETF(KRE)美股盘后跌4.22%,今年以来跌34.63%。

接连爆发银行债务危机,让市场避险情绪再度升温。贵金属再度迎来利好,国际金价再度站上2000美元/盎司关口,黄金ETF也集体走高,今天升超2%,今年以来升10%。

(本文内容为客观数据信息罗列,不构成任何投资建议)

中金认为随着美国通胀回落,将驱动美联储放缓加息节奏甚至开启降息周期,实际利率有望持续回落。再叠加当前逆全球化背景下,全球货币体系面临深刻变革,黄金储备的购买需求正在系统性上升,金价已进入右侧上行通道,有望创出历史新高,甚至达到2300-2500美元/盎司的水平。